Цели денежно-кредитного регулирования в рамках выбора метода регулирования

Тема7. Методы и инструменты денежно-кредитного регулирования: понятие и особенности применения

Понятие методов и инструментов денежно-кредитного регулирования, их классификация по характеру влияния на состояние денежно-кредитной сферы, по объектам воздействия

Методы денежно-кредитного регулирования — это совокупность способов и форм регулирования, разрабатываемых субъектом регулирования (прежде всего, это центральный банк во взаимодействии с исполнительными органами власти1) в отношении объекта регулирования (предложение денег или спрос на деньги, равновесие на денежном рынке или его устойчивость) для достижения поставленных целей.

Выбор того или иного метода денежно-кредитного регулирования влияет на разработку и эффективность реализации денежно-кредитной политики как государственной политики, воздействующей на параметры денежно-кредитной системы с целью изменения макроэкономических процессов. Таким образом, воздействие денежно-кредитной политики на макроэкономические процессы осуществляется посредством денежно-кредитного регулирования.

Характеристику методов денежно-кредитного регулировании, их классификацию и проблему выбора тех или иных методов следует рассматривать в зависимости от:

• цели (целей) денежно-кредитного регулирования;

• характеристики субъекта регулирования;

• особенностей выбора того или иного объекта регулирования.

Цели денежно-кредитного регулирования в рамках выбора метода регулирования

Денежно-кредитное регулирование является одним из направлений государственного регулирования экономики, осуществляемого в целях обеспечения реального и устойчивого экономического роста, необходимого уровня занятости населения, устойчивости покупательной способности национальной валюты, стабильности внешнеэкономических связей.

Высшей целью государственного регулирования экономики является устойчивость экономического роста — постоянство экономического прогресса и управляемость в части пропорциональности сегментов экономики при гарантированности обеспечения целевых валовых количественных макроэкономических показателей национальной экономики (прежде всего, ВВП, в том числе на душу населения) в долгосрочном периоде.

Следовательно, высшая цель денежно-кредитного регулирования, как впрочем, и финансового регулирования, должна совпадать со стратегической целью государственного регулирования экономики и способствовать достижению этой цели.

Однако денежно-кредитное регулирование, которое имеет свою специфику в связи с особенностями объекта и субъекта регулирования, напрямую не влияет на указанные выше целевые переменные. Для достижения конечных целей перед денежно-кредитным регулированием ставится определенный набор промежуточных целей, подконтрольных действиям денежных властей. Это может быть:

• ценовая стабильность, которая позволяет приблизить фактический ВВП к потенциальному и максимизирует функцию полезности для каждого экономического агента, уменьшая информационную неопределенность. В этом случае целью денежно-кредитной политики выбирается таргетирование инфляции;

• стабильность валютного курса. Субъект денежно-кредитного регулирования может быть "озабочен" как значением реального (эффективного) валютного курса, так и его волатильностью.

Волатильность (от англ. volatility — изменчивость) — финансовый показатель, характеризующий тенденцию рыночной цены или дохода, изменяющихся во времени. Является важнейшим финансовым показателем и понятием в управлении финансовыми рисками, где представляет собой меру риска использования финансового инструмента за заданный промежуток времени. Для расчета волатильности применяется статистический показатель выборочного стандартного отклонения, что позволяет инвесторам определить риск приобретения финансового инструмента.

Субъект денежно-кредитного регулирования может стремиться к тому, чтобы реальный курс национальной валюты как можно более соответствовал равновесному значению, а его изменения должны происходить плавно, чтобы формировать предсказуемую экономическую среду. Если ценовая стабильность затрагивает интересы всех экономических агентов, то валютная стабильность — его значительной части, а именно и прежде всего, интересы экспортеров и импортеров. При этом, если экономика страны во многом зависит от экспортно-импортных отношений, то стабильность валютного курса приобретает для нее особенно важное значение. В этом случае целью денежно-кредитной политики выбирается валютное таргетирование;

• регулирование количества денег в обороте через регулирование денежных агрегатов или их структуры. Данная цель денежно-кредитного регулирования подчинена либо цели достижения достаточного уровня монетизации экономики, либо является промежуточной по отношению к цели ценовой стабильности, если инфляция носит монетарный характер. В этом случае целью денежно-кредитной политики выбирается денежное таргетирование.

Актуальным на сегодняшний день является вопрос функционирования в России на базе Банка России мегарегулятора финансового рынка в связи с принятием Федерального закона от 23.07.2013 № 251-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с передачей Центральному банку Российской Федерации полномочий по регулированию, контролю и надзору в сфере финансовых рынков", в соответствии с которым Банк России во взаимодействии с Правительством Российской Федерации проводит политику развития и обеспечения стабильности функционирования финансового рынка.

Поэтому цели денежно-кредитного регулирования должны быть увязаны с общей целью деятельности мегарегулятора — достижением финансовой стабильности. Это предполагает взаимодействие и интеграцию целей денежно-кредитного и финансового регулирования экономики как особых направлений государственного регулирования экономики, влияющих на монетарные процессы.

Практика использования инструментов денежно-кредитного регулирования: анализ воздействия на экономику и оценка эффективности

В целях анализа практики использования инструментов денежно-кредитного регулирования рассмотрим их применение Банком России во время финансово-экономического кризиса 2008— 2010 гг.

Обязательные резервные требования. Объем депонируемых резервов в Банке России значительно снизился в конце 2008 г. Во время кризиса Банк России использовал обязательные резервные требования в качестве прямого инструмента регулирования ликвидности банковского сектора. В целом во время острой фазы кризиса Банк России снизил нормативы обязательных резервов до 0,5% по всем обязательствам банков. В результате этой меры банки получили дополнительные средства.

В мировой практике одним из основных методов оценки эффективности управления нормативами обязательных резервов является оценка их влияния на ставки межбанковского кредитования .

Сравнительный анализ динамики ставки М1 и объема депонируемых в Банке России обязательных резервов показывает, что снижение нормативов во время кризиса не оказало значительного понижательного эффекта на ставки межбанковского кредитования (разумеется, тут сыграла свою роль и динамика ставки рефинансирования, которая будет рассмотрена далее). Но в целом можно отметить, что меры по снижению нормативов обязательных резервов были достаточно логичными, своевременными со стороны Банка России. Однако уже после острой фазы кризиса Банк России несколько раз принимал решения о повышении норматива обязательных резервов.

Операции на открытом рынке. С началом кризиса наблюдался резкий рост объема средств, предоставляемых центральным банком коммерческим банкам. Пик предоставления средств пришелся на конец 2008 -начало 2009 г. Сравнение динамики предоставления средств и ставок межбанковского кредитования также показывает, что эти операции не оказали сильного стабилизирующего эффекта на межбанковский рынок.

Рефинансирование. Во время кризиса произошли изменения в условиях предоставления ликвидности по отдельным инструментам. Одним из основных инструментов рефинансирования во время острой фазы кризиса выступали кредиты без обеспечения.

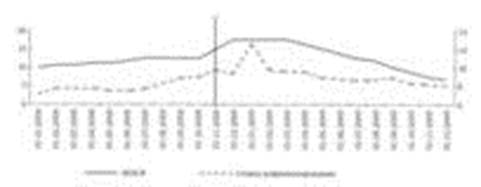

Рассмотрим эффект внедрения программы кредитов без обеспечения на ставки межбанковского рынка (рис. 1).

Как очевидно из рис. 1, межбанковский рынок отреагировал на данную программу снижением ставок. Но в конце года ставки резко выросли. Причину этого было бы правильно проанализировать параллельно с динамикой ставки рефинансирования. Дело в том, что после начала выдачи кредитов без обеспечения в ноябре 2008 г. Банк России объявил о повышении ставки рефинансирования с 11 до 12%, а в декабре 2008 г. — до 13%. Таким образом, с одной стороны, центральный банк внедрил антикризисный инструмент, направленный на снижение напряжения на межбанковском рынке, а с другой — он поднял ставку рефинансирования, что было одним из причин резкого роста ставки М1. Лишь дальнейшее снижение ставки рефинансирования повлияло на понижение ставок межбанковского рынка.

Во время острой фазы кризиса центральный банк вместо снижения ставки рефинансирования дважды повышал ее. В информационных сообщениях Банк России заявлял, что рост процентных ставок по операциям рефинансирования во время кризиса диктуется необходимостью "снижения уровня оттока капитала из России". Однако результаты современных исследований показывают, что курс рубля слабо чувствителен к разнице процентных ставок по трем ключевым валютам — рублю, доллару США, евро. В 2008 г. Центральный банк Норвегии опубликовал результаты исследования "Как денежно-кредитная политика реагирует на колебания валютного курса. Новые международные свидетельства".

Рис.1. Влияние предоставления кредитов без обеспечения на рублевые ставки межбанковского рынка (вертикальной линией обозначено начало программы)[2]

Результаты данного исследования показали, что обесценение валюты на 1% подталкивает центральный банк в течение квартала увеличивать процентную ставку на 0,2—0,4%]. "Применительно к денежно-кредитной политике ЦБ РФ это означало бы обесценивание рубля к доллару США с августа 2008 г. по февраль 2009 г. на 55%, что должно было бы спровоцировать Банк России на повышение ставки с 11 до 20—30%". Однако повышение ставки рефинансирования во время кризиса было незначительным и, следовательно, не могло остановить бегство капитала.

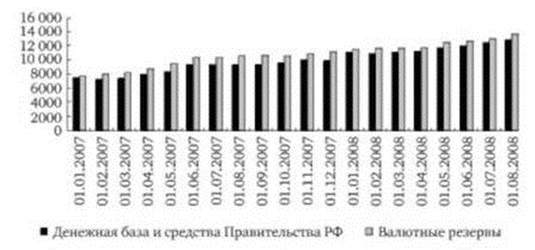

Далее рассмотрим кредитную политику Банка России во время кризиса. Для начала отметим, что в годы, предшествовавшие кризису, ресурсы Банка России использовались почти исключительно для наращивания валютных резервов (рис. 2).

Рис. 2. Использование ресурсов Банка России для наращивания валютных резервов, млрд руб.

Но в острой фазе кризиса произошли качественные изменения в проводимой денежно-кредитной политике Банка России. Его ресурсы почти полностью направлялись на кредитование коммерческих банков (рис. 3). В этот период Банк России эффективно выполнял роль кредитора последней инстанции.

Рис. 3. Рост кредитов коммерческим банкам и активы Банка России, млрд руб.

Такая политика Банка России привела к повышению доли средств, полученных от центрального банка, в пассивах коммерческих банков до 14% во время острой фазы кризиса. Анализируя действия Банка России на острой стадии кризиса, профессор В. Е. Маневич приходит к следующему выводу: "Угроза банковского краха вызывалась не столько кризисом внешней задолженности банков и корпораций, сколько бегством российского капитала, сдержать которое можно было бы с помощью мер валютного контроля. В таком случае ресурсы Банка России можно было бы использовать для кредитования реального сектора экономики (при посредстве коммерческих банков, банков развития и др.), для поддержания внутреннего агрегированного спроса, предотвращения кризисного спада в реальном секторе".

Но снижение доступности кредитов во время кризиса вызвало обратные процессы — снижение роста выпуска. На рис. 4 видно, насколько сильна зависимость роста ВВП и индекса промышленного производства (ИПП) от роста кредитования.

Рис..4. Темпы прироста реального ВВП, индекса промышленного производства России и кредитного портфеля российских банков в 2004— 2010 гг., %

В целом антикризисные меры государства во многом оказались действенными именно для банковского сектора. После острой фазы кризиса центральный банк вернулся к традиционной практике, когда ресурсы Банка России использовались для увеличения валютных резервов. Однако устойчивая тенденция к увеличению доли средств, полученных от Банка России, в пассивах банковского сектора наблюдается с сентября 2011 г. В период с 1 сентября 2011 г. по 1 августа 2012 г. она выросла с 0,9 до 6,1%, достигнув максимального значения за последние два года (рис. 5). В последние два месяца III квартала доля средств Банка России в пассивах банков несколько сократилась (до 5,1% на 1 октября 2012 г.), что связано главным образом с возобновлением размещения свободных средств федерального бюджета на депозиты в кредитных организациях. Однако значение рассматриваемого показателя на 1 августа 2012 г. (1,5%) было существенно ниже, чем в 2008—2009 гг., в течение которых доля средств, полученных от Банка России, в пассивах банковского сектора вплотную приближалась к 14%.

Рис. 5. Динамика долей средств Банка России и средств федерального бюджета в пассивах банков, %

Анализируя практику использования инструментов денежно-кредитного регулирования в период кризиса, можно сделать следующие выводы. Во-первых, Банк России смог поддержать банковскую сферу и не допустить в ней возникновения системного кризиса. Во-вторых, несмотря на поддержку финансовой системы и совокупного спроса, сдержать падение экономической активности только мерами денежно-кредитного регулирования все же не удалось.