Структура современного финансового рынка

Финансовый рынок

Деятельность любой корпорации в системе рыночного хозяйства независимо от его отраслевой принадлежности связана с национальным, а в условиях глобализации экономик — и с международным финансовым рынком. Существуют по крайней мере три глобальных направления деятельности компаний на финансовых рынках. Во-первых, через финансовые рынки предприятия осуществляют финансирование своей деятельности. Во-вторых, финансовый рынок становится средой, где предприятия осуществляют свои инвестиционные стратегии. В-третьих, на финансовом рынке предприятия получают возможность стать объектом купли-продажи как единый реальный актив. Перечисленные направления являются ключевыми для любого предприятия, поэтому эффективное финансовое управление ими не может осуществляться без взаимодействия с финансовыми рынками, а финансовые управляющие не могут работать без знаний закономерностей и тенденций функционирования различных сегментов финансового рынка.

Структура современного финансового рынка

Можно определить финансовый рынок как институциональное и функциональное устройство, обеспечивающее в экономической системе трансформацию сбережений в инвестиции и выбор направлений их наиболее эффективного использования. Финансовый рынок — это рынок финансовых инструментов, которые опосредуют процесс трансформации сбережений в инвестиции.

Согласно Международным стандартам финансовой отчетности (МСФО), под финансовым инструментом понимается любой договор между двумя сторонами,в результате которого одновременно у одной из сторон возникает финансовый актив, а у другой — финансовое обязательство или долевые инструменты, связанные капиталом.

В соответствии с данным определением к финансовым инструментам можно отнести дебиторскую и кредиторскую задолженность, представленную как в традиционном виде, так и в форме векселей, облигаций, других долговых ценных бумаг и в виде банковских договоров. К финансовым инструментам относятся также и все долевые ценные бумаги, подобные акциям, и производные инструменты, такие как форвардные, фьючерсные, опционные и своп-контракты, а также валюты.

Разнообразные финансовые инструменты, обращающиеся на финансовом рынке, обладают собственными отличительными качествами и подчиняются различным закономерностям. Для дальнейшего изучения финансового рынка имеет смысл разделить его на сегменты с относительно однородными финансовыми инструментами. Подобная сегментация может быть произведена различными способами, остановимся на одном из них.

Поскольку понятие рынка непосредственно связано с понятием сделки купли-продажи, то первым признаком, по которому следует сегментировать финансовый рынок, является вид совершаемой на рынке сделки. Сделка — это контракт на покупку (продажу) какого-либо актива с указанием срока исполнения контракта и срока поставки актива. Любая сделка характеризуется двумя в общем случае различными моментами времени: t0 — момент заключения сделки, t1 — момент, в который стороны исполняют контракт.

Спотовой,или кассовой, сделкой называется контракт на покупку(продажу)какого-либо актива с немедленным исполнением (t0 = t1). Форвардной, или срочной, сделкой называется договор о покупке(продаже)какого-либо актива с исполнением по истечении некоторого временного периода (t0 < t1). Примером кассовой или спотовой сделки является обычная сделка купли-продажи любого финансового инструмента, предположим, акции, облигации или валюты. Примером срочной сделки является форвардный контракт на покупку (продажу) аналогичного финансового инструмента.

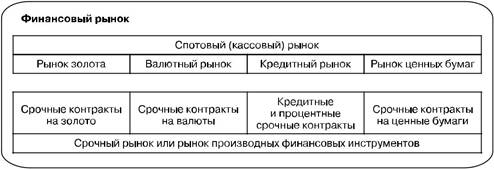

В связи с видом совершаемой на финансовом рынке сделки выделим два его сегмента (рис.): спотовый, или кассовый, рынок и срочный рынок, или рынок производных финансовых инструментов. На спотовом сегменте финансового рынка совершаются спотовые, или кассовые, сделки с финансовыми инструментами, а на срочном — срочные сделки.

Рис. 5.1.Сегментация финансового рынка

Рис. 5.1.Сегментация финансового рынка

Срочные финансовые инструменты одновременно являются и производными. Производный финансовый инструмент может быть охарактеризован тремя основными признаками:2

•• стоимость производного финансового инструмента меняется в связи с изменением цен спотового рынка на финансовые инструменты, лежащие в основе производного (процентных ставок, валютных курсов, курсов ценных бумаг, фондовых индексов);

•• приобретение производного финансового инструмента создает «финансовый рычаг» для инвестора, так как его стоимость на порядок ниже, чем спотовая стоимость финансового инструмента (базового актива), лежащего в основе производного финансового инструмента, а доход инвестора напрямую зависит от динамики величины этой спотовой стоимости;

•• расчеты по производному финансовому инструменту осуществляются по истечении некоторого временного периода.

Дальнейшая сегментация финансового рынка может производиться параллель-но на спотовом и на срочном сегментах, так что каждому сегменту спотового рынка соответствует аналогичный сегмент срочного рынка. На спотовом рынке выделяются: рынок золота, валютный рынок, кредитный рынок, рынок ценных бумаг. На срочном рынке выделяются сегменты: срочные контракты на золото, срочные контракты на валюты, кредитные и процентные срочные контракты, срочные контракты на ценные бумаги (см. рис.).

Рынок золота представляет собой совокупность международных(Лондон,Цюрих, Дубай, Гонконг, Нью-Йорк) и внутренних рынков — разветвленную структуру глобальной и круглосуточной торговли золотом, драгоценными металлами и камнями и производными от них финансовыми инструментами. В структуре спроса на рынке золота можно выделить следующие основные секторы: промышленно-бытовое потребление; тезаврация (в частном секторе и на межгосударственном уровне);1 осуществление спекулятивных сделок. Финансовые активы в виде золота, драгоценных металлов и камней используются инвесторами во всем мире как надежное средство сохранения стоимости.

1.Тезаврация — процесс образования накоплений экономическими субъектами. Одна из функций полноценных (металлических) денег. Тезаврация выступает в качестве стихийного естественного регулятора количества денег в обращении. При избытке полноцен-ных денег в обращении они автоматически переходят в состояние сокровищ, и наоборот, в процессе детезаврации пополняют налично-денежный оборот. На государственном уровне накопленные средства выступают в виде золотого запаса (резервов); для физических лиц являются материальным воплощением богатства.

В периоды спада инвестиционной активности на других сегментах финансового рынка активность участников на рынке золота повышается. Так, за период мирового финансового кризиса в 2008–2009 гг. учетные цены на золото, по данным ЦБ РФ, изменились от 701,35 руб./г до 1071,4 руб./г.

Значительная доля активности приходится на рынок производных финансовых инструментов на золото, драгоценные металлы и камни.Существует большоеразнообразие производных инструментов: форвардные и фьючерсные контракты, опционы и свопы. Объемы сделок с «золотыми» производными финансовыми инструментами в несколько раз превосходят объемы сделок на спотовом рынке.

На валютном рынке совершаются сделки купли-продажи иностранной валюты в наличной и безналичной формах. Валютный рынок состоит из международного и внутреннего секторов. Крупнейшие торговые площадки международного валютного рынка находятся в Лондоне, Нью-Йорке и Токио. На них приходится более половины мировых оборотов с валютами. Выделяются также крупные региональные сегменты международного валютного рынка: американский, европейский, азиатский и австралийский. Крупнейшими российскими валютными биржами являются Московская межбанковская валютная биржа (ММВБ) и Санкт-Петербургская валютная биржа (СПбВБ). В РФ все сделки с валютами и валютными ценностями должны проводиться при посредничестве коммерческих банков, которые являются основными участниками торговли на валютных биржах.

Значимое место на валютном рынке занимает рынок срочных контрактов на валюты.Наибольшее распространение на срочном валютном рынке получилисвоп-контракты, фьючерсные и опционные контракты. Активность использования различных типов срочных контрактов на российских валютных рынках неоднородна. Так, по данным Национальной валютной ассоциации РФ (НВА),1 в конце 2008 г. на долю форвардных конверсионных сделок приходилось в среднем 36,2%, на валютные свопы — 51,1%, на валютные фьючерсы — 10,8%, на валютные опционы — 1,9%.

Одним из важнейших сегментов международного валютного рынка является рынок FOREX. Рынок FOREX (FOReign EXchange market) — валютный рынок, сформировавшийся в начале 70-х гг. ХХ в. Главный принцип торговли на FOREX заключается в обмене одной валюты на другую. Этот рынок по объему превосходит все остальные сегменты мирового валютного рынка. Ежедневный объем сделок на рынке FOREX оценивается в $1–3 трлн. FOREX не имеет единого центра, не имеет конкретного места торговли. Торговля происходит через терминалы компьютеров одновременно в банках во всем мире. FOREX объединяет четыре региональных рынка: азиатский, европейский, американский, австралийский. Обменные операции на FOREX не прекращаются в течение всей рабочей недели, рынок работает 24 часа в сутки.

На кредитном рынке главным финансовым инструментом является договор о займе или кредите, который заключается между экономическими субъектами. Кредиты могут предоставляться непосредственно предприятиями друг другу. В этом случае говорят о рынке межхозяйственных кредитов. Если кредиты любым экономическим субъектам предоставляются коммерческими банками, то имеем дело с рынком банковских кредитов. Если кредиты получает государство, то этот сегмент кредитного рынка носит название рынка государственного долга. Сегмент кредитного рынка, где кредиты предоставляются коммерческими банками физическим лицам, носит название рынка потребительского кредита.

Соответствующий кредитному рынку срочный сегмент — рынок кредитных и процентных срочных контрактов в РФ развит относительно слабо.Согласноданным исследования, проведенного Национальной валютной ассоциацией, доля кредитных и процентных деривативов в общем объеме банковских деривативов в РФ за 2008 г. составила 4,69%.1

Среди них на долю процентных свопов приходится 43,9%, процентно-валютных свопов — 22,1%, процентных фьючерсов — 18,3%, соглашений о форвардной процентной ставке — 9,3%, форвардных контрактов — 6,1%, процентных опционов — 0,3%. Этот сегмент срочного рынка активно развивается. Так, начиная с 2006 г. на ММВБ введены в обращение фьючерсные контракты на рублевые процентные ставки межбанковского кредитного рынка.2

Зарубежный рынок процентных и кредитных срочных контрактов отличается особенной активностью в его внебиржевой части, называемой ОТС — рынок (Over The Counter market).По данным Банка международных расчетов,в2008г.объемрынка кредитных срочных контрактов (кредитных дефолтных свопов) составил $41,9 трлн, а объем рынка процентных деривативов достиг $385,9 трлн. В первой половине 2009 г. объем рынка дефолтных свопов оценивался в $36,0 трлн, а процентных деривативов — в $437,2 трлн.3

Основная активность приходится на лондонский и нью-йоркский сегменты этого рынка.

На рынке ценных бумаг (РЦБ) обращаются специфические финансовые инструменты, именуемые ценными бумагами. На этом сегменте финансового рынка заключаются сделки купли-продажи ценных бумаг между эмитентами и инвесторами, а также между инвесторами и инвесторами. На организованной части РЦБ эти сделки опосредуются профессионалами, на неорганизованной могут совершаться без посредников.

Сегмент финансового рынка срочных контрактов на ценные бумаги состоит из двух частей. Первая часть связана со срочными контрактами на конкретные виды ценных бумаг, обычно — это акции конкретных эмитентов или корзины акций разных эмитентов в виде фондовых индексов. Вторая часть представлена производными ценными бумагами, к которым относятся финансовые инструменты, организованные по типу срочных контрактов, но отнесенные законодательством страны к ценным бумагам, например опционы эмитента.

Проведенная сегментация финансового рынка является условной в том смысле, что некоторые финансовые инструменты одновременно могут быть отнесены к разным сегментам. Все сегменты между собой тесно связаны, так что одни финансовые инструменты могут конвертироваться в другие. Участниками разных сегментов финансового рынка могут выступать одни и те же экономические субъекты.

Рынок ценных бумаг

Общая характеристика финансового рынка, данная выше, позволяет рассматривать его как некий механизм перераспределения денежных средств между разными экономическими субъектами. Рынок ценных бумаг охватывает отношения, в рамках которых трансформация сбережений в инвестиции происходит с помощью ценных бумаг. В последние годы на мировом финансовом рынке наблюдается процесс замещения прочих финансовых инструментов ценными бумагами. Так, к концу ХХ в., в 2000 г., объем ресурсов, находящихся в виде наличных денег и средств на текущих и срочных счетах в коммерческих банках, в целом по миру составил примерно $20 трлн, мировой ВВП превысил $31 трлн, а капитализация мирового рынка ценных бумаг в виде акций составила $68 трлн.1

Приведенные оценки свидетельствуют о том, что РЦБ превращается в важнейший сегмент мирового финансового рынка. Но год от года эти соотношения из-меняются, так, по данным Всемирного банка, в 2008 г. величина мирового ВВП почти в два раза превышала капитализацию мирового рынка акций ($60,1 трлн против 35,9).

Подобный процесс наблюдается и на национальных рынках, в том числе и в РФ. По данным Федеральной службы по финансовым рынкам и Центрального банка РФ, к концу 2007 г. масштабы российского РЦБ в рамках только его организован-ной части почти сравнялись с годовым объемом ВВП и составили $1292 млрд, что в 2,39 раза превысило объемы денежных средств, находящихся в банковской системе страны. В связи с мировым финансовым кризисом по результатам 2008 г. капитализация российского РЦБ существенно снизилась и составила лишь одну четвертую часть ВВП. По результатам 2009 г. капитализация российского РЦБ заметно возросла, составив примерно половину ВВП.

Рост российского РЦБ объясняется тем, что он предоставляет экономическим субъектам широкий набор высоколиквидных финансовых инструментов, удовлетворяющих самым разнообразным запросам как тех, кто нуждается в привлечении капитала, так и тех, кто стремится выгодно разместить временно свободные денежные средства. По своему экономическому содержанию РЦБ представляет собой институциональное и функциональное устройство для обмена финансовыми инструментами, которые возникают как продукт системы отношений совладения и займа между экономическими субъектами, оформленных в виде ценных бумаг.

В институциональном плане РЦБ представлен его инфраструктурой, под которой понимается совокупность разнообразных участников рынка и технологий, взаимодействующих друг с другом и обеспечивающих выполнение рынком его функций. Всех участников РЦБ можно условно разбить на четыре группы: эмитенты, инвесторы, профессиональные участники и органы регулирования и контроля.

Эмитент —это юридическое или физическое лицо,группа юридических лиц,связанных между собой договором, органы государственной власти и местного самоуправления, выпускающие ценные бумаги и несущие обязательства перед держателями ценных бумаг по осуществлению удостоверенных ими прав. Эмитенты присутствуют на РЦБ постоянно, так как после проведения эмиссии они должны выполнять обязательства по ценным бумагам перед их владельцами.

Инвестор —это экономический субъект,осуществляющий вложения в ценныебумаги, которому они принадлежат на праве собственности или ином вещном праве.1

Инвесторы подразделяются на две категории: индивидуальные и институциональные. Индивидуальные инвесторы представлены физическими лицами, использующими свои собственные средства для приобретения ценных бумаг. Индивидуальные инвесторы либо работают на внебиржевой части РЦБ самостоятельно, либо действуют через финансовых посредников на биржевом сегменте РЦБ. Институциональный инвестор — это органы государственной власти или местного самоуправления, юридические лица, приобретающие ценные бумаги от своего имени и за свой счет.

1.В первом случае инвестор — собственник ценной бумаги, во втором — ее владелец.

Среди институциональных инвесторов можно выделить группу профессиональных инвесторов. К ним относятся юридические лица, имеющие лицензию на право заниматься профессиональной деятельностью на РЦБ, которым законом разрешено заниматься инвестиционной деятельностью (брокеры, дилеры и управляющие). Категория профессиональных инвесторов представлена кредитно-финансовыми институтами в лице коммерческих банков, финансовых и страховых компаний, инвестиционных, пенсионных и специализированных фондов.

К категории профессиональных участников РЦБ принадлежат юридические лица, имеющие лицензию на осуществление профессиональной деятельности на РЦБ. Профессиональными участниками могут быть как организации, осуществляющие свою деятельность на РЦБ как исключительную, например инвестиционные фонды, финансовые компании, биржи, клиринговые, депозитарные и регистраторские компании, так и организации, совмещающие деятельность на РЦБ с другими видами деятельности, например коммерческие банки, пенсионные и специализированные фонды, страховые компании.

Законодательством РФ определено семь видов профессиональной деятельности: брокерская, дилерская, деятельность по управлению ценными бумагами, регистраторская, депозитарная, клиринговая и организаторская.

Под брокерской деятельностью на РЦБ понимается совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера,2 за счет клиента и в его интересах. Помимо посреднической деятельности брокеры могут оказывать своим клиентам и другие услуги: инвестиционное консультирование, организация сделок на марже.

2 На основании договора-поручения и договора-комиссии соответственно.

Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен их покупки и продажи (котировки). Дилер имеет право объявлять другие существенные параметры сделок с ценными бумагами: минимальное (максимальное) количество продаваемых (покупаемых) бумаг и сроки, в течение которых действуют объявленные цены.

Деятельность по управлению ценными бумагами предполагает осуществлениеот своего имени в течение установленного договором срока доверительного управления на правах владения ценными бумагами, денежными средствами, предназначенными для вложения в ценные бумаги, ценными бумагами или денежными средствами, являющимися результатом управления ценными бумагами клиента. Доверительное управление осуществляется в интересах клиента за соответствующее вознаграждение.

Особая форма деятельности по доверительному управлению на российском РЦБ — деятельность общих фондов банковского управления (ОФБУ) и паевых инвестиционных фондов (ПИФ).Коммерческие банки имеют возможность создания ОФБУ,представляющих собой имущественный комплекс,состоящий из имущества, передаваемого в доверительное управление разными лицами и объединяемого на праве общей собственности. Кредитная организация выступает в качестве доверительного управляющего. Объектами доверительного управления в ОФБУ могут быть денежные средства в отечественной и иностранной валютах, ценные бумаги, драгоценные камни и металлы, производные финансовые инструменты, принадлежащие резидентам.

ПИФ —имущественный комплекс без создания юридического лица,доверительное управление имуществом которого осуществляет независимая управляющая компания.1

ПИФы могут быть закрытыми, открытыми и интервальными. Закрытый ПИФ размещает свои ценные бумаги без обязательного обратного выкупа их у владельцев. Открытый ПИФ при размещении своих ценных бумаг берет на себя обязательство выкупать их у владельцев в любое время и в любых количествах. Интервальный ПИФ —это закрытый фонд,который периодически открывается длявладельцев его ценных бумаг. ПИФ эмитирует особые ценные бумаги, называемые инвестиционными паями. Главным документом, определяющим специализацию ПИФ, является инвестиционная декларация, где указывается перечень финансовых инструментов, в которые могут инвестироваться средства пайщиков фонда.

1 Сущность инвестиционных фондов выражается в объединении средств мелких вкладчиков для передачи их в управление профессиональным участникам рынка. У таких форм инвестирования есть несколько существенных преимуществ: обеспечивается диверсификация вложений в ценные бумаги, управление передается профессионалам и имеет место экономия на издержках. Инвестиционный фонд может существовать в виде ПИФ и в виде акционерного общества. Акционерный инвестиционный фонд выпускает собственные акции для мобилизации денежных средств индивидуальных и институциональных инвесторов, вложения полученных средств в другие ценные бумаги и на депозитные счета от своего имени. Все доходы такого фонда распределяются среди акционеров в виде дивидендов.

По инвестиционной специализации в РФ могут существовать ПИФы следующих типов: денежного рынка, облигационные, фонды акций, смешанные, индексные фонды, фонды прямых и венчурных инвестиций, ипотечные, кредитные, рентные фонды, фонды фондов, фонды недвижимости и товарного рынка и хедж-фонды.

Регистраторская деятельность состоит в поддержании системы ведения реестра, включающей сбор, фиксацию, обработку, хранение и предоставление информации эмитенту и собственникам именных ценных бумаг в рамках их прав. Реестр владельцев ценных бумаг — это список владельцев и собственников именных ценных бумаг, составленный на определенную дату. Он ведется по поручению эмитента. Реестр ценных бумаг одного эмитента ведет один регистратор. Основная задача последнего состоит в перерегистрации собственников ценных бумаг

В своевременном предоставлении информации из реестра эмитенту. Эмитент постоянно нуждается в информации из реестра, так как в соответствии с реестром выплачиваются дивиденды, акционеры приглашаются на собрание, по реестру контролируется объем пакетов акций, принадлежащих одному лицу, а также отслеживается структура акционерного капитала. Вести свой реестр может и само акционерное общество, но если количество акционеров в нем превышает 50 лиц, то ведение реестра поручается специализированным организациям. В соответствии с российским законодательством деятельность регистратора является исключительной и не может совмещаться с другими видами профессиональной деятельности.

России широко распространен институт номинального держателя в системе ведения реестра. Номинальный держатель — это лицо, зарегистрированное в системе ведения реестра, являющееся депонентом депозитария, но не являющееся собственником этих ценных бумаг.1

Номинальный держатель может осуществлять права, закрепленные ценной бумагой по поручению их собственника. Операции по ценным бумагам между собственниками, хранящими ценные бумаги у одного номинального держателя, не отражаются у регистратора, в этом случае номинальный держатель подтверждает факт перехода права собственности. Номинальными держателями чаще всего выступают депозитарии.

Депозитарная деятельность связана с оказанием услуг по хранению сертификатов документарных ценных бумаг и бездокументарных ценных бумаг, учету, переходу прав на ценные бумаги. При хранении и учете ценных бумаг в депозитарии удостоверение права собственности на ценные бумаги совершается с помощью выписки со счета депо (счет ответственного хранения и учета ценных бумаг), открытого клиенту. Помимо учета ценных бумаг депозитарий обязан содействовать владельцам в реализации их прав, удостоверенных ценными бумагами.

Клиринговая деятельность —это профессиональная деятельность на РЦБпо определению взаимных обязательств между участниками сделок с ценными бумагами, взаимному зачету по поставкам бумаг и денежных расчетов. Помимо лицензии Федеральной службы по финансовым рынкам (ФСФР) расчетно - клиринговая организация должна иметь лицензию Банка России на право обслуживать денежные расчетные операции на РЦБ.

1 Номинальный держатель не является владельцем ценных бумаг.

Клиринговая организация может самостоятельно обеспечить осуществление выполнения взаимных обязательств между сторонами сделок либо заключает соответствующие договоры с депозитарием и коммерческим банком.

Деятельность по организации торговли ценными бумагами связана с предоставлением услуг, способствующих заключению сделок с ценными бумагами. Профессионалы, организующие торговлю ценными бумагами, в РФ получают лицензии организатора торговли или фондовой биржи.Главной особенностью фондовойбиржи по сравнению с организатором торговли ценными бумагами является обязанность биржи вести котировальные списки ценных бумаг. Котировальные списки включают ценные бумаги, удовлетворяющие ряду требований, касающихся их ликвидности, надежности и открытости эмитента.

Функционирование инфраструктуры РЦБ помимо участников рынка обеспечивают и органы государственного регулирования и контроля. ФСФР России занимается регулированием порядка выпуска и обращения ценных бумаг в Российской Федерации, лицензированием деятельности профессиональных участников РЦБ, аттестацией специалистов РЦБ. Банк России выполняет те же функции в отношении профессиональных участников — кредитных организаций. Законодательные органы власти влияют на РЦБ путем принятия федеральных законов и других нормативных документов.

Важную роль в управлении РЦБ в РФ выполняют саморегулируемые организации. Саморегулируемые организации РЦБ представляют собой добровольное объединение профессионалов для внедрения прогрессивных технологий торговли, учета и удостоверения прав на ценные бумаги.1

По признаку привлечения эмитентом инвестиционных ресурсов при размещении ценных бумаг принято выделять первичный и вторичный рынки ценных бумаг. На первичном рынке полученные эмитентом в результате размещения ценных бумаг средства поступают в реальный сектор экономики, обеспечивая тем самым реализацию инвестиционной функции рынка ценных бумаг. На первичном рынке размещаются ценные бумаги новых эмиссий.2

Существуют две формы размещения ценных бумаг на первичном рынке: открытое (публичное),когда ценные бумаги предлагаются неограниченному кругу инвесторов, и закрытое (частное), когда ценные бумаги предлагаются заранее ограниченному кругу лиц. Важная роль на первичном рынке отводится андеррайтерам —организаторам размещения,в качестве которых выступают профессиональные участники рынка.

1Саморегулируемыми организациями на российском РЦБ являются: НФА (Национальная фондовая ассоциация), ПАРТАД (Профессиональная ассоциация регистраторов, трансферагентов и депозитариев), НАУФОР (Национальная ассоциация участников фондового рынка) и др. Результат работы НАУФОР — возникновение внебиржевого организованного РЦБ, представленного Российской торговой системой (РТС), которая впоследствии была оформлена как фондовая биржа.

2 В странах с развитой финансовой системой первичные рынки принято называть рынками IРО (Initial Public Offering) или SPO (Secondary Public Offering).

На вторичном рынке, где осуществляются спекулятивные сделки по перепродаже ценных бумаг между инвесторами, инвестиционные ресурсы в реальный сектор не поступают. Первичный и вторичный рынки не могут существовать изолированно друг от друга. Как показала российская практика, первоначально в условиях перехода к рыночной экономике формируется ликвидный вторичный рынок. На нем не происходит привлечения средств эмитентом, он выполняет индикативную роль для первичного рынка. Только после появления развитого и ликвидного вторичного рынка у эмитента появляется возможность провести дополнительную эмиссию своих акций и привлечь средства инвесторов для финансирования производственной деятельности. Ликвидный вторичный рынок, как правило, имеет организатора в лице фондовой биржи.

Важной характеристикой эффективности биржевых торгов является показатель рыночной капитализации, вычисляемый как произведение рыночного курса акций на их количество, находящееся в обращении. Рыночная капитализация рассчитывается для отдельного эмитента, всего рынка на конкретной бирже, страны и мира в целом. Показателем интенсивности торговли на бирже служит величина дневного оборота,которая определяется как сумма стоимостей всех совершенныхза торговую сессию сделок.

Состояние рыночной конъюнктуры характеризует фондовый индекс, представляющий собой относительный показатель, зависящий от изменения рыночной капитализации акций на конкретной торговой площадке за временной период. Наиболее популярными в Российской Федерации являются фондовые индексы Российской торговой системы (индекс РТС) и фондовый индекс Московской межбанковской валютной биржи (ММВБ).1

Согласно индексу РТС, за 2007 г. фондовый рынок РФ вырос более чем на 22%, а в 2008 г. снизился на 72%. Рыночная капитализация рынка акций в Российской Федерации в 2007 г. составила примерно $1292 млрд, а в 2008 г. — примерно $650 млрд, оценочная величина рыночной капитализации на конец 2009 г. составляет $800 млрд. На первичном рынке за 2007 г. российскими эмитентами было привлечено более $28 млрд, в 2008 г. — только $4 млрд, а в 2009 г. активность на первичном рынке была нулевой.

Новые возможности для организации торговли ценными бумагами появились у инвесторов в связи с развитием компьютерной сети Интернет. С ее помощью многие эмитенты организуют свои первичные эмиссии. Брокеры предоставляют клиентам возможность передавать заявки на куплю-продажу ценных бумаг через Интернет. На многих биржах теперь предоставляются услуги по торговле через эту сеть.

1 Наиболее известными зарубежными фондовыми индексами являются следующие: индекс Доу-Джонса (DJ-index), который рассчитывается по курсам акций 30 эмитентов, торгуемых на Нью-Йоркской фондовой бирже; сводный индекс агентства Standart&Рооr's (индекс S&Р-500),который рассчитывается по акциям500компанийна Нью-Йоркской фондовой бирже; индекс системы НАСДАК (NASDAQ), который рассчитывается по курсам акций высокотехнологичных компаний, которые торгуются в системе НАСДАК; индекс Футси 100 (FTSE-100), который рассчитывается по курсам акций 100 ведущих компаний, которые торгуются на Лондонской фондовой бирже; индекс Никкей (NIKKEY), который рассчитывается по курсам акций 225 ведущих компаний на Токийской фондовой бирже, и др.

Кредитный рынок

Кредит — слово латинского происхождения и в переводе на русский язык обозначает ссуду, долг и тем самым выражает отношения между кредитором и заемщиком. Под кредитом понимают предоставление денег или имущества (активов) другому юридическому либо физическому лицу в собственность на условиях срочности, возвратности и платности.

Согласно международным стандартам финансовой отчетности, кредиты представляют собой разновидность финансовых инструментов и рассматриваются как финансовые активы с фиксированными или определяемыми платежами. В юридическом понимании кредит является разновидностью консенсуальной сделки, в рамках которой происходит передача денежных или оцениваемых в денежном эквиваленте материальных средств от кредитора к заемщику на условиях, оговоренных кредитным договором.1

В качестве субъектов кредитных отношений выступают кредитор и заемщик. Кредитором является сторона, предоставляющая кредитные ресурсы (ссудный капитал) в пользование заемщику, принимающему на себя кредитные обязательства. Между кредиторами и заемщиками формируются кредитные отношения, которые могут быть как прямыми (например, при предоставлении кредита одним физическим лицом другому или одним предприятием другому предприятию), так и опосредованными участием третьего лица — финансового посредника, который является заемщиком, с одной стороны, и кредитором — с другой.

1. Договорные обязательства кредита отличаются от аналогичных обязательств займа. Предметом кредитного договора может быть только денежная сумма, предметом займа — также и вещи, определенные родовыми признаками. Кредитный договор оформляется в письменной форме сторонами под страхом недействительности (ничтожности), несоблюдение письменной формы в договоре займа влечет лишь запрет ссылаться в случае спора на свидетельские показания. Договор займа в некоторых случаях предполагается беспроцентным, что невозможно для кредитного договора.

Самый широко распространенный тип финансового посредника в кредитных отношениях — банки. Они привлекают на депозиты денежные средства экономических субъектов, готовых выступить кредиторами, и передают их на условиях возвратности, платности и срочности, т. е. в форме кредита, заемщикам. Другими типами финансовых посредников являются кредитные союзы, кредитные кооперативы, общества взаимного кредита и т. п. Содержание кредита во всем многообразии кредитных отношений определяется объективными причинами существования кредита. Возникновение кредита как особой формы экономических отношений происходит тогда, когда у одних субъектов высвобождаются ресурсы (в товарной или денежной форме), которые временно не используются ими для удовлетворения личных или производственных потребностей. Посредством кредита эти ресурсы переходят к другому субъекту, испытывающему временную потребность в дополнительных средствах.

Благодаря перераспределительной функции кредита происходит перераспределение активов, в том числе денежных средств. Оно может происходить в отраслевом, территориальном разрезе, на уровнях предприятий и физических лиц как субъектов кредитных отношений. В любом случае, речь идет о перераспределении активов на условиях возврата.

Вторая функция кредита — функция создания кредитных инструментов обращения.Ее развитие связано с возникновением банковской системы.Хранениеденег на счетах в банках позволило осуществлять безналичные расчеты за товары и услуги, расчеты по денежным обязательствам, зачет взаимной задолженности, что значительно ускорило проведение всех операций и создало предпосылки для формирования современных платежных систем.

Традиционно выделяют различные виды кредита, различающиеся по составу участников кредитной сделки, по целям предоставления кредита, направлениям использования и источникам возврата: коммерческий, банковский, государственный, потребительский, ипотечный, международный.

Коммерческий кредит возник непосредственно из процесса производства иреализации товаров, объектом кредитной сделки является товарный капитал. Современный коммерческий кредит — это кредит, предоставляемый предприятиями друг другу. В соответствии с ГК РФ коммерческий кредит связан с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками.1

Базой возникновения коммерческого кредита являются различия в периодах производства и реализации товаров у разных экономических субъектов. Складывается ситуация, когда одни предприятия уже имеют готовую продукцию для реализации, а их потенциальные покупатели еще не продали свои товары, поэтому не могут оплатить чужой товар. Коммерческий кредит содействует реализации товаров и получению прибыли, заложенной в них. По этой причине ссудный процент по нему оказывается ниже, чем по банковскому кредиту.

Для оформления коммерческого кредита используется вексель — долговое обязательство покупателя перед поставщиком. Расширению возможностей использования коммерческого кредита способствует обращаемость векселей. Они могут использоваться не только для получения платежа, но и как инструмент последнего, переходить из рук в руки и обращаться.

1 Выпуск и обращение векселей (в том числе банковских) регулируется Гражданским кодексом РФ (далее — ГК РФ) и Федеральным законом от 11.03.1997 г. № 48-ФЗ «О переводном и простом векселе».

При наличии развитой кредитной системы коммерческий кредит переплетается с банковским, так как кредитор, имея вексель — обязательство заемщика, может учесть его в банке и получить под него банковский кредит. Но и в этом случае суть коммерческого кредита не меняется.

Часто при нехватке оборотных средств для расчетов с поставщиками продукции, товаров, услуг предприятия (хозяйствующие субъекты) прибегают к покупке банковских векселей. В этом случае банк заключает с клиентом кредитный договор, в соответствии с которым заемщик в качестве кредита получает пакет собственных векселей банка-кредитора, выписанных им на заемщика на общую сумму, указанную в договоре. Векселедательский кредит дешевле обычного банковского кредита в связи с более низкой ликвидностью векселей по сравнению с деньгами.

Другим видом кредитования, который, как правило, используется при экспорте, является акцептный кредит, при котором экспортер получает возможность выставлять на банк векселя на определенную сумму (в рамках кредитного лимита). Банк акцептует эти векселя, гарантируя тем самым их оплату должником в установленный срок. Обычно по желанию экспортера банком производится также учет векселей, т. е. покупка их по номинальной стоимости за вычетом суммы процентов. Акцептованные первоклассными банками векселя становятся инструментом кредитования внешней торговли и легко реализуются на международном денежном рынке. Крупнейшие рынки банковских акцептов находятся в Нью-Йорке и Лондоне. Акцептный кредит часто сочетается с аккредитивной формой расчетов и выступает в различных конкретных видах. Одной из его разновидностей является акцептно-рамбурсный кредит,основанный на сочетании акцепта и возмещения(рамбурсирования) импортером средств банку-акцептанту.

Чисто банковскими кредитными продуктами,1 получившими развитие в российской практике, являются разовые срочные обеспеченные ссуды, кредитные линии, овердрафты, синдицированные кредиты.

Для получения кредита оформляется кредитный договор. По кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Разовые кредиты,или целевые ссуды,предоставляются заемщикам от случаяк случаю на удовлетворение различных потребностей. Каждая ссуда оформляется индивидуальным кредитным договором. В договоре указываются цель, сумма кредита, срок его возврата, процентная ставка и способы обеспечения кредита. Выдача кредита происходит единовременно. Кредит выдается с простого ссудного счета, с зачислением суммы кредита на расчетный счет заемщика. Погашение разовых кредитов может быть как разовым платежом по окончании установленного срока, так и периодическим в соответствии с согласованными с банком сроками и суммами.

Кредитная линия —это обязательство коммерческого банка предоставить заемщику денежную сумму в течение оговоренного срока при соблюдении одного из следующих условий: 1) общая сумма кредита не превышает максимального размера (лимита), определенного договором (соглашением) сторон;

2) в период действия договора (соглашения) размер единовременной задолженности клиента банку не превысит ее установленного лимита. Различают кредитную линию под лимит выдач (невозобновляемая кредитная линия) и кредит под лимит задолженности (возобновляемая кредитная линия). Под кредитной линией под лимит выдач понимается договор, в соответствии с которым предусмотрена выдача кредитов несколькими суммами: в пределах общей суммы договора (независимо от частичного погашения); в пределах общего срока договора.

1 Коммерческий банк, согласно российскому законодательству, — это кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции:

- привлекать во вклады денежных средств физических и юридических лиц;

- размещать эти средства от своего имени и за свой счет на условиях возвратности, платности и срочности;

- открывать и вести банковские счета физических и юридических лиц.

Под кредитной линией под лимит задолженности понимается договор о предоставлении заемщику ссуды, в котором определен максимальный размер единовременной задолженности клиента-заемщика по полученным кредитам (лимит задолженности) и предусматривается возможность ее полного или частичного погашения на протяжении срока действия договора с правом последующего докредитования клиента до установленного лимита. Разница между названными кредитными линиями состоит в том, что в невозобновляемой лимитируется оборот по выдаче кредита, при возобновляемой — ежедневный остаток ссудной задолженности клиента банку. Максимальная сумма кредита в течение кредитного срока при возобновляемой кредитной линии не лимитируется. Неоднократные выдачи и погашения кредита в рамках договора под лимит задолженности являются главным достоинством возобновляемой кредитной линии.

Особая форма краткосрочного кредита, при которой банк осуществляет кредитование расчетного или текущего счета клиента, когда величина платежа превышает остаток средств на его счете. Такая практика кредитования получила название овердрафт (overdraft). Банк осуществляет платежи, несмотря на отсутствие на счете клиента денежных средств.

Это — льготная форма кредитования, так как кредит должен предоставляться достаточно устойчивым в финансовом отношении заемщикам при временном недостатке или краткосрочном отсутствии у заемщика средств для совершения платежей. Такой кредит предоставляется на непродолжительный срок. В отличие от обычных ссуд в погашение задолженности направляются все суммы, поступающие на счет клиента банка.

Если заемщику предоставляется кредит за счет объединения ресурсов нескольких банков, такой кредит называется синдицированным, или консорциальным. Он используется в тех случаях, когда объем кредита или кредитный риск слишком велик для одного банка. Объектами долгосрочного синдицированного кредита выступают потребности инвестиционной сферы (модернизация и техническое перевооружение, строительство нового предприятия, разработка и добыча сырьевых ресурсов, внедрение научно-технических разработок и т. д.). Организатором кредитования на синдицированной основе выступает банк-агент. Как правило, это надежный и устойчивый банк с достаточно большими пассивами, имеющий опыт проведения крупномасштабных операций, обладающий надежными и обширны-ми связями, квалифицированными кадрами, имеющий безупречную репутацию в банковской системе. Банк-агент выполняет исключительно технические и административные функции: ведет переговоры с клиентурой о кредите, изучает предложенный проект, возможные риски, оценивает обеспечение кредита и т. д.

Технология синдицированного кредитования в России имеет разные варианты. Например, банки-участники синдицированного кредита от своего имени заключают один общий кредитный договор с заемщиком, в котором определяют права и обязанности сторон. Наряду с другими обязательными сведениями указываются цель кредита, его сумма, срок, валюта кредита, обеспечение, период использования кредита, период его погашения, условия установления процентной ставки, доля участия банков- кредиторов в общем лимите кредитования, права и обязанности заемщика по отношению ко всем банкам-кредиторам, порядок использования заемщиком лимита кредитования и погашения задолженности по ссуде, процентам и т. д.

После подписания кредитного договора заемщик может обращаться в банк-агент за кредитом. Каждый банк-участник открывает у себя заемщику ссудный счет и переводит требуемую сумму в банк-агент для зачисления на открытый заемщику расчетный счет. Как только банки-участники зачислили свою долю на корреспондентский счет банка-агента, их обязательства считаются выполненными. Погашение задолженности заемщиком осуществляется через банк-агент. При этом задолженность всем банкам-участникам погашается либо одновременно, либо пропорционально выданным долям кредита исходя из установленной доли участия. Существуют и другие варианты выдачи синдицированного кредита.

Альтернативой краткосрочному банковскому кредиту являются коммерческие бумаги. Кредитные отношения, оформленные ценными бумагами, характеризуются широким кругом кредиторов-инвесторов и возможностью переуступить долговые обязательства на вторичном рынке ценных бумаг. Для кредиторов форма ценной бумаги несет снижение кредитного риска и повышение ликвидности долгового обязательства. Для заемщиков она позволяет снизить стоимость привлечения дополнительных капиталов и увеличить средние сроки заимствований.

Потребительский кредит означает предоставление рассрочки платежа населениюпри покупке товаров длительного пользования торговыми фирмами и специализированными финансовыми компаниями. В некоторых странах к потребительским ссудам относят ссуды в форме рассрочки за оплату жилых домов и квартир, предоставляемые специальными организациями (например, в Англии — строительными обществами). Потребительский кредит может предоставляться в товарной форме. В кредитных отношениях между гражданами и торговыми фирмами банки непосредственного участия не принимают. Этим потребительский кредит отличается от банковского, предполагающего предоставление населению заемных средств в денежной форме. Однако потребительский кредит тесно связан с банковским, поскольку торговые фирмы и финансовые компании, предоставляющие рассрочку платежа, используют долговые обязательства потребителей для получения банковских ссуд.

Все предоставляемые частным лицам банковские кредиты подразделяются на четыре группы: кредиты на текущее потребление, неотложные нужды, целевые потребительские кредиты и жилищные кредиты (под залог квартир и другой недвижимости).

Кредиты на текущее потребление предоставляются владельцам банковскихкарт в формах овердрафта по расчетной карте и выделения кредита по кредитной карте. Кредиты на неотложные нужды предоставляются гражданам Российской Федерации на личное потребление без обозначения конкретной цели использования. Сроки таких кредитов варьируются от трех месяцев до пяти лет. При этом кредиты до одного года, как правило, предоставляются без обеспечения, кредиты на более длительные сроки — под обеспечение.

К жилищным кредитам относятся ипотечные кредиты, представляющие собой долгосрочный кредит, предоставляемый банком под залог недвижимого имущества. Заемщиками могут быть как физические, так и юридические лица (например, целью кредита юридических лиц может быть пополнение основных средств).

В случае получения кредита на покупку недвижимого имущества сама приобретаемая недвижимость поступает в ипотеку (т. е. в залог) банку как гарантия возврата кредита. При ипотечном кредитовании может быть заложено уже существующее недвижимое имущество собственника для получения им кредита, средства которого будут направлены либо на ремонт или строительство, либо на иные нужды по усмотрению заемщика-залогодателя.

В случае невыплаты ипотечного кредита заемщиком взыскание обращается на заложенное недвижимое имущество, а залогодержатель (банк) имеет преимущественное право на удовлетворение своих требований перед другими кредиторами должника. Имущество, которое может быть предметом ипотеки, определено в статье 5 Закона об ипотеке — недвижимые вещи, указанные в статье 130 ГК РФ, права на которые зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним.

Ипотечное кредитование в РФ, хоть недостаточно развито и серьезно пострадало от мирового кризиса, сейчас возрождается. На данный момент для получения ипотечного кредита необходимо обеспечить первоначальный взнос, залог, поручительство, желательно застраховать возможные риски и, главное, подтвердить возможность получения дохода заемщиком.

Государственный кредит —это такая форма кредита,при которой в качествекредитора или должника выступает государство. Исторически раньше стал развиваться государственный кредит, при котором государство выступает как должник.

Международный кредит в настоящее время трактуется как широкое понятие,объединяющее разнообразные по формам и субъектам кредитные отношения, обслуживающие движение ссудного капитала между странами. Международный кредит — это кредит, предоставляемый одними странами, их банками, юридическими и физическими лицами другим странам, их банкам, юридическим и физическим лицам на условиях срочности, возвратности и уплаты процентов.

Большую часть кредитных ресурсов банки получают на денежном рынке, поэтому банки ориентируются на текущие рыночные ставки межбанковского рынка. Процентная ставка по кредитам для клиентов банка всегда превышает ставку по межбанковским кредитам, формируемую на денежном рынке.

В рыночной экономике существует развитая система процентных ставок. Особое место в ней занимает официальная ставка, по которой Центральный банк предоставляет кредиты коммерческим банкам. Изменяя размер ставки рефинансирования, Центральный банк регулирует спрос коммерческих банков на централизованные кредитные ресурсы, повышает или понижает кредитные возможности коммерческих банков. В связи с развитием межбанковского кредита распространение получили межбанковские кредитные ставки. В мировой практике примером межбанковской ставки может служить лондонская межбанковская ставка — ЛИБОР (LIBOR), которая используется в качестве базовой при расчете стоимости отдельных международных сделок. Как правило, к базовой ставке ЛИБОР добавляется определенная надбавка (маржа), которая зависит от вида сделки, финансового положения заемщика, конъюнктуры на рынке ссудных капиталов.

В России межбанковская ставка формируется под влиянием спроса и предложения на межбанковском рынке и увеличивается в зависимости от состояния рынка кредитных ресурсов. Так, с середины 1994 г. в качестве индикаторов рынка межбанковских ресурсов использовались ставки: MIBOR, MIBID, MIACR.

MIBOR (Moscow InterBank Offered Rate —предложение на продажу)представляет среднюю величину объявленных ставок на межбанковском рынке по размещению кредитов. MIBID (Moscow InterBank Bid — предложение на покупку) — средняя объявленная ставка по привлечению кредитов, та ставка, по которой банки готовы купить межбанковский кредит. MIACR (Moscow InterBank Actual Credit Rate) — это средняя фактическая ставка по предоставлению кредитов. Ставки MIACR рассчитываются как средневзвешенные объемов фактических сделок по предоставлению межбанковских кредитов коммерческими банками.

MosPrime Rate (Moscow Prime Offered Rate) —индикативная ставка предоставления рублевых кредитов (депозитов) на московском денежном рынке. Данный показатель формируется Национальной валютной ассоциацией на основе объявляемых 10 банками — ведущими операторами рынка межбанковского кредитования депозитных ставок сроками overnight, 1 неделя, 2 недели, 1, 2, 3 и 6 месяцев. Срок кредитования отсчитывается от даты завтра (tomorrow), за исключением ставки overnight.

Национальная валютная ассоциация начала рассчитывать новый индикатор — MosPrime Rate —в апреле2005г. MosPrime Rate используется в целях определенияразмера квартальных купонов по выпускам рублевых облигаций Европейского банка реконструкции и развития.

Международная ассоциация свопов и деривативов (ISDA) в 2008 г. официально признала ставку MosPrime Rate в качестве справочной рублевой процентной ставки, рекомендованной для использования при операциях с рублевыми финансовыми инструментами (в том числе деривативами) на мировых валютных и денежных рынках.

Ставки MosPrime Rate все чаще используются в кредитных программах российских коммерческих банков.

С развитием рыночной экономики в России регулирующая функция процентных ставок стала проявляться все сильнее. Ее полному проявлению препятствуют такие отрицательные явления в экономике, как экономический кризис, инфляция, неразвитость денежного рынка и т. д. В результате процентные ставки в России остаются высокими и постоянно колеблющимися. Проводя жесткую денежно-кредитную политику, направленную на сдерживание роста денежной массы, а значит, и сокращение кредитных вложений, Банк России в 1992 г. повышал официальную ставку с 20% годовых до 80%; в 1993 г. — с 80 до 210%. В 1995–1996 гг. в связи со снижением темпов инфляции официальная ставка снижалась: если в мае 1995 г. она составляла 195% годовых, то с 11.02.1996 г. — 120%. То повышалась, то понижалась официальная процентная ставка в последнее десятилетие много раз. В конце 2009 г. она находится на уровне исторического минимума — 8,75%, а в начале 2010 г. — на уровне 8,5%.

Черный вторник 2014 года.

Черный вторник (2014) — обвальное падение рубля по отношению к доллару США и евро 16 декабря 2014 года. Некоторые эксперты относят этот и предыдущий день к проявлениям нового финансового-экономического и валютного кризиса в России.

В начале суток Центральный банк Российской Федерации повысил ключевую ставку сразу на 6,5 процентных пунктов — до 17 % годовых. Решение было принято из-за возросших девальвационных и инфляционных рисков. К утру рубль укрепился почти до 61 рубля за 1 доллар после обесценения 15 декабря, когда поздним вечером курс доллара достигал 66. Вслед за этим на Московской бирже курс доллара резко вырос, в течение дня он достигал 80 рублей, а курс евро 98 рублей. К концу дня рубль частично укрепился почти до 68, а в четверг полностью отыграл потерянные позиции, уверенно продолжая свой рост. Решение Центрального Банка РФ о резком повышении ключевой ставки вызвало как одобрение, так и резкую критику среди политиков и ряда экономистов

Валютный рынок

Валютный рынок (FOReign EXchange Market, FOREX) представляет собой совокупность конверсионных и кредитно-депозитных операций в иностранных валютах, проводимых участниками валютного рынка по рыночному курсу или рыночной процентной ставке.

Роль валютного рынка в экономике определяется его функциями, которые сводятся к обслуживанию международного оборота товаров, услуг и капитала; формированию валютного курса под влиянием спроса и предложения; предоставлению механизмов для защиты от валютных рисков и инструментов для реализации денежно-кредитной политики центрального банка.

Объектом валютного рынка является свободно конвертируемая валюта,а основными участниками — центральные эмиссионные банки стран; коммерческие банки; специализированные брокерские и дилерские организации; транснациональные компании; крупные торгово-промышленные фирмы. Лидерами валютного рынка являются Deutsche Bank, Barclays Bank, Union Bank of Switzerland, Citibank, Chase Manhattan Bank, Standard Chartered Bank и др.

По объему операций валютные рынки превосходят среднегодовые обороты любых других финансовых и нефинансовых рынков, составляя, по оценкам различных центральных банков стран мира, от $365 трлн до $520 трлн. Особенностями со-временных валютных рынков являются огромное количество участников, свободный доступ на рынок, доступность ценовой информации, усиливающиеся интернационализация и глобализация, непрерывность совершения операций в течение суток; множественность используемых инструментов и унификация операций. Покупка валюты преимущественно осуществляется для проведения спекулятивных и арбитражных операций, доля операций, обслуживающих внешнюю торговлю, составляет в общем обороте около 10%.

По субъектам, оперирующим с валютой, валютный рынок подразделяется на межбанковский рынок (прямой и брокерский), биржевой и клиентский рынки.

Основой форексного рынка является межбанковский рынок. Он образуется при взаимодействии коммерческих банков напрямую между собой (прямой межбанковский рынок) или через специализированных посредников (брокерский межбанковский рынок). Ресурсы этого рынка подразделяются на коммерческие и регуляционные. Первые их них принадлежат коммерческим банкам, вторые — центральным эмиссионным банкам. На этом рынке обращается до 30% официальных валютных ресурсов, с помощью которых государство реализует благоприятную для себя валютную политику.

На биржевом сегменте валютного рынка операции с валютой могут совершаться через валютную биржу либо с помощью торговли деривативами в валютных отделах товарных и фондовых бирж. Валютные биржи существуют не во всех странах. Так, они отсутствуют в англосаксонских странах. Ведущей валютной биржей РФ является Московская межбанковская валютная биржа (ММВБ).

На клиентском сегменте валютного рынка физические лица и корпоративные клиенты проводят валютные операции с помощью коммерческих банков.

В зависимости от объема, характера валютных операций и числа используемых валют валютные рынки подразделяются на глобальные, региональные и внутренние.

Глобальные валютные рынки сосредоточены в мировых финансовых центрах. Ведущим мировым центром валютной торговли является Лондон, на его долю приходится 1/3 всех валютных операций в мире. Ежедневный оборот лондонского рынка составляет около $700 млрд. На региональных валютных рынках осуществляются операции с определенным кругом конвертируемых валют, таких как кувейтский динар и др.

Внутренний валютный рынок —это рынок одного государства.Под ним понимается вся совокупность операций, осуществляемых банками, расположенными на территории данной страны, по валютному обслуживанию своих клиентов, а также собственных валютных операций. В странах с ограничительным валютным законодательством официальный валютный рынок дополняется обычно «черным» (нелегальным) и «серым» рынком (на котором банки совершают операции с неконвертируемыми валютами).

Операции с валютой делятся по срочности на наличные и срочные сделки. Эти операции могут проводиться либо с помощью коммерческих банков, либо посредством валютной биржи. Однако для того, чтобы самостоятельно совершать операции с валютой, любой хозяйствующий субъект должен подписаться на одну из электронных информационных систем типа Reuters, Telerate, Bloomberg, Knight-Ridder,получая при этом возможность покупать/продавать валюту в реальномрежиме времени, выставлять свои котировки на отдельной странице, узнавать котировки других участников системы, получать текущую и аналитическую ин-формацию, важную для принятия решения о величине валютного курса в текущий момент времени и на перспективу. Однако курсы валют, опубликованные на этих страницах, не являются обязательными для исполнения.

Любой хозяйствующий субъект, вовлеченный во внешнеэкономическую деятельность, имеет валютную позицию. Валютная позиция — соотношение требований и обязательств хозяйствующего субъекта в определенной валюте.

Валютная позиция может быть как открытой, так и закрытой. При совпадении требований и обязательств в данной валюте валютная позиция является закрытой,в противном случае говорят об открытой валютной позиции.Открытая валютная позиция разделяется на длинную и короткую позиции. Длинная валютная позиция предполагает,что обязательства хозяйствующего субъекта ввалюте меньше, чем требования в ней. Короткая валютная позиция возникает, когда обязательства в валюте больше требований в ней на конкретную дату. Покупая и продавая валюту на срок, участники валютного рынка корректируют свою валютную позицию.

Хозяйствующий субъект, имеющий открытую валютную позицию, подвержен валютному риску. Валютный риск — вероятность потери или недополучения прибыли в результате неблагоприятного изменения величины валютного курса.

Важно оценить размеры открытой валютной позиции, величину валютного риска и приемлемые способы покрытия данного риска. Данные операции называются хеджированием. Короткая валютная позиция опасна при падающем курсе национальной валюты, длинная валютная позиция неблагоприятна для участников внешнеэкономической деятельности, прогнозирующих рост курса национальной валюты.

Большинство участников валютного рынка (в первую очередь предприятия и организации) выступают в качестве хеджеров. Их основная задача — защита валютной выручки от валютно-курсового риска. С этой целью они осуществляют (с помощью коммерческих банков) конверсионные (валютообменные) операции, стремясь закрыть открытые валютные позиции.

Спекулянты осознанно принимают на себя валютный риск,поддерживая открытую валютную позицию. В отличие от хеджеров спекулянты имеют возможность извлечь прибыль от незахеджированной валютной позиции в случае, если они правильно оценили тенденции изменения курсов валют, или, наоборот, понести убытки при неблагоприятном изменении валютного курса.

Для нивелирования валютного риска часто используются как внутренние источники покрытия (самострахование, выбор валюты цены и валюты платежа), так и срочные контракты,которые обращаются на международных биржах или торгуются международными банками. К такого рода специфическим инструментам от-носятся форварды и свопы (банковские контракты) и фьючерсы и опционы (в основ-ном биржевые контракты). На банковском сегменте валютного рынка широкое распространение получили спотоперации, т. е. наличные или кассовые, немедленные сделки.

Различие между банковскими и биржевыми операциями заключается в степени стандартизации обращающихся контрактов. Банковские контракты являются индивидуализированными, «подбираемыми» под конкретного клиента. Биржевые контракты являются стандартными, здесь участники валютного рынка должны подстраиваться под правила, сформулированные конкретной валютной биржей.

Спот-рынок —это рынок немедленной поставки валюты.Основными участниками этого рынка выступают коммерческие банки, которые ведут операции на спот