Практические аспекты дивидендной политики

На практике проводимая менеджментом предприятия дивидендная политика играет важную роль, так как она:

· оказывает существенное влияние на финансовые и инвестиционные решения;

· воздействует на движение денежных потоков и ликвидность;

· составляет важную часть взаимоотношений с инвесторами, во многом определяя их состав;

· влияет на колебания стоимости акций;

· способствует сокращению или увеличению собственного капитала и т. п.

Одно из наиболее известных исследований дивидендной политики предприятий и фирм на практике было проведено Дж. Линтнером. Его результатом явились следующие выводы, не утратившие своей актуальности по сей день:

• Фирмы придерживаются установленного на плановый период определенного коэффициента дивидендных выплат. Фирмы, имеющие стабильный доход, обычно направляют на дивиденды большую долю прибыли, чем молодые и растущие.

• Менеджеры основное внимание уделяют изменениям дивидендов, а не их абсолютной величине.

• Изменения дивидендов являются следствием долгосрочных изменений прибыли. Менеджеры «подгоняют» дивиденды под необходимый уровень. Текущие колебания прибыли несказываются на дивидендных выплатах.

• Менеджеры неохотно идут на изменения дивидендов, ведущие к их возврату на прежний уровень. Подобное поведение менеджеров объясняется тем обстоятельством, что независимо от индивидуальных различий инвесторы в целом предпочитаю фирмы со стабильной и предсказуемой дивидендной политикой.

Линтнер также выделил следующие факторы, влияющие на размер дивидендов в текущем периоде:

• перспективы отрасли и ожидаемая прибыль;

• инвестиционная программа и потребность в капитале на ее реализацию;

• потребность в оборотном капитале;

• субъективная оценка менеджерами значения стабильности цены акции для собственников фирмы;

• доля дивидендов в прибыли конкурентов, чьи акции являются близкими субститутами акций предприятия;

• возможности предприятия по привлечению капитала из внешних источников;

• политика в отношении использования заемных средств и выпуска новых акций.

На основе полученных результатов Линтнером была предложена следующая модель изменения дивидендов. Если фирма придерживается некоторого целевого уровня дивидендных выплат, т. е. коэффициента PR[5], тогда их величина и изменение в следующем периоде могут быть определены как:

DIV1 = PR * EPS1, (17.6)

DIV1 – DIV0 = PR x EPS1 – DIV0. (17.7)

Очевидно, что изменение одного из факторов, например прибыли, влечет за собой изменение абсолютного размера дивидендов. Однако поскольку акционеры предпочитают устойчивый рост дивидендов, менеджменту необходимо своевременно осуществлять их корректировку, чтобы обеспечить стабильность роста выплат. При осуществлении полной корректировки дивидендов в текущем периоде они будут незначительно отклоняться от целевого уровня, но начнут сильно колебаться по абсолютной величине. Выходом из данной ситуации является частичная или плавная корректировка, постепенно (на протяжении нескольких периодов) приближающая их к целевому уровню, но обеспечивающая меньшие отклонения от абсолютной величины предыдущих выплат.

Подобный механизм корректировки обеспечивается введением поправочного коэффициента а, в результате чего модель принимает вид

DIV1 – DIV0 = a *(PR * EPS1 –DIV0), (17.8)

где a — поправочный коэффициент.

Пример 17.7

Корпорация «С» придерживается целевого коэффициента дивидендных выплат, равного 40% от чистой прибыли. В текущем периоде величина EPS составила 5,00 ед., а дивиденд на акцию — 2,00 ед. Менеджмент прогнозирует в следующем периоде увеличение EPS до6,00 ед. и в дальнейшем — ее колебания около этого значения. Желая обезопасить себя от резких колебаний дивидендных выплат, менеджмент установил поправочный коэффициент в размере 2/3 на ближайшие 5 лет. Определим прогнозные величины дивидендов на планируемый период.

В соответствии с (17.8) и исходными данными изменение дивиденда составит

DIV1 - 2,00 = 2/3 * (0,4 * 6,00 - 2,00) = 0,27 ед.,

откуда DIV1 = 2,27 ед.

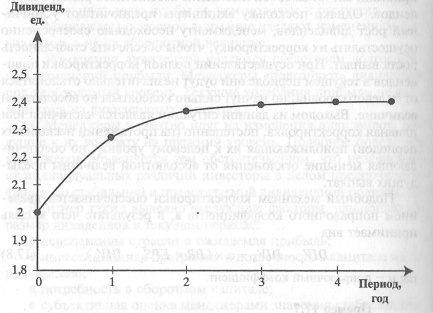

Аналогичным образом для периодов 2 и 3 выплаты будут равны 2,36 ед. и 2,39 ед. соответственно (рекомендуется проверить это самостоятельно!) и т. д. На рис. 17.1 представ лен график изменения дивидендов корпорации из рассматриваемого примера согласно модели Линтнера при заданном поправочном коэффициенте а.

График изменения дивидендов корпорации

Как следует из графика, изменение дивидендов в модели Линтнера при соответствующем подборе коэффициента носит плавный характер, постепенно приближаясь к целевому уровню. При этом чем более консервативной является фирма в своей дивидендной политике, тем ниже для нее будет величина поправочного коэффициента.

• Примером фирмы, которая придерживается политики не снижения дивидендов, в Российской Федерации является ОАО «Лукойл». За период с 1999 по 2005 г. его дивидендные выплаты составили 3, 8, 15, 19,5, 24, 28 и 33 руб. на акцию соответственно. Начиная с 2009 г. фирма планирует довести уровень выплаты дивидендов до 40% чистой прибыли.

• Помимо перечисленных, на дивидендную политику оказывают влияние и ряд других факторов. К числу важнейших из них следует отнести:

• законодательные ограничения — согласно законам многих стран, в том числе Российской Федерации, дивиденды могут выплачиваться только из чистой или нераспределенной прибыли. Таким образом, отсутствие или нехватка последней может служить препятствием в реализации дивидендной политики. Законом могут предусматриваться и другие виды ограничений;

• кредитные ограничения — ссудные договоры могут включать положения о запрете дивидендных выплат на период предоставления займа или существенно ограничивать объемы направляемых на эти цели денежных средств;

• состав, цели и предпочтения акционеров —различные типы акционеров могут отдавать предпочтение той или иной дивидендной политике, а также иметь соответствующий налоговый статус;

• сохранение контроля над фирмой — текущие владельцы могут негативно относиться к привлечению капитала посредством эмиссии новых акций из-за возможности утраты контроля и размывания своих долей. В этом случае поддержание целевой структуры финансирования возможно только за счет реинвестирования прибыли и, соответственно, снижения или невыплаты дивидендов.

Сложность различных аспектов, необходимость учета различных, часто разнонаправленно действующих, факторов, а также тесная взаимосвязь дивидендной политики с другими управленческими решениями обусловливают существование ее различных типов.

В современной практике финансового менеджмента используется несколько видов дивидендной политики, достоинства и недостатки которых обобщены в табл. 17.2.

Нетрудно заметить, что наибольшей гибкостью среди перечисленных обладает третий подход, представляющий, по сути, компромиссный вариант дивидендной политики. Однако согласно данным зарубежных исследований на практике ее осуществляет меньшая часть предприятий.

Типы дивидендной политики

| Тип политики | Преимущества | Недостатки |

| 1. Начисление дивидендов по остаточному принципу (после удовлетворения инвестиционных потребностей и формирования достаточных резервов для развития) | 1. Обеспечение максимально возможных темпов роста фирмы и требуемого уровня финансирования за счет внутренних источников | • Нестабильность и неопределенность будущих дивидендов. • Негативный фактор для потенциальных инвесторов и рынка |

| 2. Поддержание целевого норматива коэффициента дивидендных выплат PR | • Стабильный уровень дивидендов. • Четко определенная и предсказуемая дивидендная политика для инвесторов | 1. Снижает возможность и темп роста фирмы за счет внутренних источников. 2. Необходимость привлечения внешних источников финансирования в случае благоприятных инвестиционных возможностей. 3. Необходимость снижать уровень выплат при неблагоприятных условиях |

| 3. Гарантированный минимум + дополнительные (экстра) дивиденды | 1.Возможность гибко увеличивать дивиденды при росте прибыли и не сокращать их при ее снижении. 2.Поощряет заинтересованность менеджмента и акционеров в повышении прибыльности компании. 3.Определяя экстра-выплаты как возможные, менеджмент сигнализирует о том, что они не являются постоянными | 1. Необходимость зарабатывать некоторый минимум прибыли для выплаты гарантированных дивидендов. 2. Негативная реакция инвесторов и рынка в случае изменения дивидендной политики |

| 4. Постоянное значение дивиденда на акцию | 1.Прогнозируемый денежный поток для инвесторов. 2.Удобство планирования движения денежных средств для предприятия | 1. Невыплата дивиденда при отсутствии или недостаточности прибыли. 2. Недополучение доходи инвесторами в случае роста прибыли |

Анализ показывает, что дивидендная политика российских предприятий осуществляется преимущественно по остаточному принципу. Вместе с тем все рассмотренные типы дивидендной политики применяются в отечественной практике.

Исходя из изложенного, формально процедура разработки дивидендной политики может быть осуществлена в три этапа.

1. Оценка инвестиционных возможностей и разработка бюджета капиталовложений на планируемый период (от 3 до 5 лет) с целью определения будущих денежных потоков, доступных к распределению. При этом надлежит руководствоваться следующими основными принципами:

• максимизация стоимости фирмы, т. е. реализация проектов с наибольшими либо как минимум положительными значениями NPV;

• акционеры вправе рассчитывать на получение «справедливой» доли прибыли фирмы.

Следует отметить, что для публичных фирм подобные прогнозы составляют не только менеджеры, но и внешние аналитики. Несмотря на условность и вероятностный характер полученных при этом результатов, они становятся доступными инвесторам и в известной степени формируют их ожидания.

Поскольку на практике обычно разрабатывается несколько возможных сценариев развития фирмы, для каждого из них может быть определен свой целевой коэффициент дивидендных выплат.

2. Определение целевого коэффициента дивидендных выплат. Как уже отмечалось, инвесторы предпочитают стабильную дивидендную политику и негативно реагируют на снижение уровня выплат. В этой связи менеджменту необходимо поддерживать некоторый средний уровень выплат и сглаживать их возможные колебания, исходя из возможностей фирмы и прогнозов ее развития. На практике в качестве базового ориентира часто выбирают уже достигнутый уровень, среднеотраслевые показатели либо показатели фирм-конкурентов.

Для сглаживания возможных колебаний дивидендов может быть использована модель Линтнера. Важным решением при этом является переход к новой базовой величине дивидендных выплат. Как следует из графика (17.1), предпочтительным является более резкое их увеличение в начальный период, с постепенным сглаживанием в дальнейшем.

3. Проверка осуществимости различных вариантов дивидендной политики и выбор той, которая в максимальной степени способствует реализации поставленных целей.

[1] АДР — американские депозитарные расписки, которые допущены к обращению на американском фондовом рынке.

[2] ГДР — глобальные депозитарные расписки, операции с которыми могут осуществляться и в других странах

[3] Институциона́льный инве́стор (англ. institutional investor) — юридическое лицо, выступающее в роли держателя денежных средств (в виде взносов, паев) и осуществляющее их вложение в ценные бумаги, недвижимое имущество (в том числе права на недвижимое имущество) с целью извлечения прибыли. К институциональным инвесторам относятся инвестиционные фонды, пенсионные фонды, страховые организации, кредитные союзы (банки).

[4]Капитализация фондового рынка — показатель, характеризующий масштабы операций на фондовом рынке. Определяется как суммарная рыночная стоимость обращающихся ценных бумаг.

[5] PR (payout ratio) = DIV / EPS – отношение дивиденда на акцию к прибыли на акцию