Основные принципы расчета и уплаты единого налога на вмененный доход в РФ

Основной целью введения единого налога на вмененный доход в РФ являлось привлечение к уплате налогов организаций и индивидуальных предпринимателей, осуществляющих деятельность в сферах, где налоговый контроль значительно затруднен, в том числе в розничной торговле, общественном питании, бытовом и транспортном обслуживании, т.е. тех налогоплательщиков, которые расчеты с покупателями и заказчиками производят преимущественно в наличной денежной форме.

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности может применяться по решению субъекта Российской Федерации в отношении следующих видов предпринимательской деятельности:

1) оказания бытовых услуг;

2) оказания ветеринарных услуг;

3) оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала по каждому объекту организации торговли не более 150 квадратных метров, палатки, лотки и другие объекты организации торговли, в том числе не имеющие стационарной торговой площади;

5) оказания услуг по хранению автотранспортных средств на платных стоянках;

6) оказания услуг общественного питания, осуществляемых при использовании зала площадью не более 150 квадратных метров;

7) оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, эксплуатирующими не более 20 транспортных средств.

8) распространения и (или) размещения наружной рекламы.

Единый налог на вмененный доход для определенных видов деятельности устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации в соответствии с указанным Федеральным законом, обязателен к уплате на территориях соответствующих субъектов Российской Федерации.

Нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации определяются:

· сферы предпринимательской деятельности в пределах перечня, установленного федеральным законодательством;

· размер вмененного дохода и иные составляющие формул расчета сумм единого налога;

· налоговые льготы;

· порядок и сроки уплаты единого налога;

· иные особенности взимания единого налога в соответствии с законодательством Российской Федерации.

Объектом налогообложения при применении единого налога является вмененный доход на очередной календарный месяц, определяемый как потенциально возможный валовой доход плательщика единого налога за вычетом потенциально необходимых затрат и рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение такого дохода, на основе данных, полученных путем статистических исследований, в ходе проверок налоговых и иных государственных органов, а также оценки независимых организаций.

Расчет суммы единого налога производится с учетом:

· налоговой ставки,

· значения базовой доходности на единицу основного физического показателя (квадратный метр торговой площади, количество рабочих мест и т.д.),

· числа физических показателей, влияющих на результаты предпринимательской деятельности, а также повышающих (понижающих) коэффициентов базовой доходности, которые определяются в зависимости от условий и обстоятельств осуществления предпринимательской деятельности.

Для исчисления суммы единого налога в Ростовской области в зависимости от вида предпринимательской деятельности используются следующие физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц (ст. 346.29 НК РФ):

Таблица 4. Фактические показатели и базовая доходность в месяц для исчисления суммы ЕНВД в зависимости от вида предпринимательской деятельности.

| Виды предпринимательской деятельности | Физические показатели | Базовая доходность в месяц, руб. | |

| 2013-2014 | |||

| Оказание бытовых услуг | Количество работников, включая индивидуального предпринимателя | ||

| Оказание ветеринарных услуг | Количество работников, включая индивидуального предпринимателя | ||

| Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств | Количество работников, включая индивидуального предпринимателя | ||

| Разносная (развозная)торговля | Количество работников, включая индивидуального предпринимателя | ||

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | Площадь торгового зала (в квадратных метрах, не более 150) | ||

| Общественное питание | Площадь зала обслуживания посетителей (в квадратных метрах) | ||

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов | Количество торговых мест | ||

| Розничная торговля, осуществляемая через объекты не стационарной торговой сети | Количество торговых мест | ||

| Оказание автотранспортных услуг по перевозке пассажиров и грузов | Количество транспортных средств, используемых для перевозки пассажиров и грузов | ||

| Оказание услуг по хранению автотранспортных средств на платных стоянках | Площадь стоянки (в квадратных метрах) | ||

| Распространение и (или) размещение печатной и (или) полиграфической рекламы | Площадь информационного поля печатной и (или) полиграфической наружной рекламы (в квадратных метрах) | – | |

| Распространение и (или) размещение посредством световых и электронных табло наружной рекламы | Площадь информационного поля световых и (или)электронных табло | – |

Базовая доходность корректируется (умножается) на специальные коэффициенты К1, К2 и К3.

Корректирующий коэффициент К1, учитывающий совокупность особенностей ведения предпринимательской деятельности в различных муниципальных образованиях, особенностей населенного пункта или места расположения, а также места расположения внутри населенного пункта, определяется в зависимости от кадастровой стоимости земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком. В Ростовской области коэффициент К1 =1.

При определении величины базовой доходности субъекты Российской Федерации могут корректировать (умножать) базовую доходность на корректирующий коэффициент К2. Корректирующий коэффициент К2 учитывает совокупность особенностей ведения предпринимательской деятельности, площадь информационного поля световых и электронных табло, площадь информационного поля печатной и (или) полиграфической наружной рекламы и иные особенности, в том числе ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов, особенности места ведения предпринимательской деятельности и иные особенности.

Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков субъектами Российской Федерации на календарный год и могут быть установлены в пределах от 0,01 до 1 включительно.

Значения корректирующего коэффициента К2 устанавливаются на территории Ростовской области на календарный год и рассчитываются по следующей формуле:

К2 = Квд х Кмд,

где Квд – расчетная составляющая корректирующего коэффициента К2, определенная в зависимости от вида предпринимательской деятельности и типа населенного пункта,

Кмд – расчетная составляющая корректирующего коэффициента К2, учитывающая особенности места ведения предпринимательской деятельности.

В таблице 5 приведены действующие значения Кмд.

Таблица 5. Расчетная составляющая корректирующего коэффициента базовой доходности К2, учитывающая особенности места ведения предпринимательской деятельности.

| Место ведения предпринимательской деятельности | Величина расчетной составляющей |

| Центр населенного пункта, территории вокзалов, аэропортов | |

| Территории, прилегающие к центру населенного пункта | 0,8 |

| Окраина населенного пункта, иные территории, находящиеся вне границ населенного пункта | 0,6 |

Корректирующий коэффициент К3 – это коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги) в Российской Федерации. Коэффициент-дефлятор публикуется в порядке, установленном Правительством Российской Федерации.

В 2004 и 2005 году К3 был равен 1, в 2006 году его значение было установлено на уровне 1,132.

Налоговым периодом по единому налогу признается квартал. Ставка единого налога устанавливается в размере 15 процентов величины вмененного дохода.

Пример расчета ЕНВД приведен в таблице 6:

Таблица 6. Расчет значения единого налога на вмененный доход магазина «Евростиль» в 2010-2012 годах

| Значения | 2010 год | 2011 год | 2012 год |

| Базовая доходность в месяц | |||

| Площадь торгового зала, кв. м. | |||

| Число расчетных месяцев | |||

| К1 | |||

| Квд | 0,7 | 0,7 | 0,7 |

| Кмд | 0,8 | 0,8 | 0,8 |

| К3 | 1,132 | ||

| Величина вмененного дохода, руб. | |||

| ИТОГО ЕНВД, руб. |

Величина ЕНВД уменьшается на сумму страховых взносов, но не более 50% от начисленной суммы налога.

Индивидуальные предприниматели, имеющие работников, уплачивают взносы в ПФР в виде фиксированного платежа, а также страховые взносы за работников.

Плательщики ЕНВД – индивидуальные предприниматели суммы страховых взносов в бюджет Пенсионного фонда России уплачивают в виде фиксированного платежа. Размер фиксированного платежа в расчете на месяц устанавливается исходя из стоимости страхового года, ежегодно утверждаемой Правительством РФ.

Минимальный размер фиксированного платежа на финансирование страховой и накопительной частей трудовой пенсии установлена в размере 150 руб. в месяц и является обязательным для уплаты. При этом 100 руб. направляется на финансирование страховой части трудовой пенсии, 50 руб. – на финансирование накопительной части трудовой пенсии.

Страхователи ежемесячно производят исчисление суммы авансовых платежей по страховым взносам, исходя из базы для начисления страховых взносов, исчисленной с начала расчетного периода, и тарифа страхового взноса.

Сумма авансового платежа по страховым взносам, подлежащая уплате за текущий месяц, определятся с учетом ранее уплаченных сумм авансового платежа. Тариф страхового взноса представляет собой размер страхового взноса на единицу измерения базы для начисления страховых взносов.

В 2010 г. исчисление страховых взносов производилось по ставкам, указанным в таблице 7.

Таблица 7. Исчисление страховых взносов в 2010 году.

| База для начисления страховых взносов на 1 работника нарастающим итогом | Для мужчин 1952 г.р. и старше и женщин 1956 г.р. и старше | Для мужчин с 1953 по1966 г.р. и женщин с 1957 по 1966 г.р. | Для лиц 1967 г.р. и моложе | |||

| страх. часть | накопит. часть | страх. часть | накопит. часть | страх. часть | накопит. часть | |

| До 100000 руб. | 14% | – | 12% | 2% | 10% | 4% |

| От 100001 до 300000 руб. | 14000 руб. + 7,9% суммы свыше 100000 руб. | – | 12000 руб. + 6,8% суммы свыше 100000 руб. | 2000 руб. + 1,1% суммы свыше 100000 руб. | 10000 руб. + 5,64% суммы свыше 100000 руб. | 4000 руб. + 2,26% суммы свыше 100000 руб. |

| От 300001 до 600000 руб. | 29800 руб. + 3,95% суммы свыше 300000 руб. | – | 25600 руб. + 3,39% суммы свыше 300000 руб. | 4200 руб. + 0,56% суммы свыше 300000 руб. | 21280 руб. + 2,82% суммы свыше 300000 руб. | 8520 руб. + 1,13% суммы свыше 300000 руб. |

| Свыше 600000 руб. | 41650 руб. | – | 35770 руб. | 5880 руб. | 29740 руб. | 11910 руб. |

В 2011-2012 гг. исчисление страховых взносов производилось по ставкам, указанным в таблице 8.

Таблица 8. Исчисление страховых взносов в 2011-2012 г.г.

| База для начисления страховых взносов на 1 работника нарастающим итогом | Для лиц 1966 г.р. и старше | Для лиц 1967 г.р. и моложе в 2010-2012 г.г. | ||

| страх. часть | накопит. часть | страх. часть | накопит. часть | |

| До 280000 руб. | 14% | – | 10% | 4% |

| От 280001 до 600000 руб. | 39200 руб. + 5,5% суммы свыше 280000 руб. | – | 28000 руб. + 3,9% суммы свыше 280000 руб. | 11200 руб. + 1,6% суммы свыше 280000 руб. |

| Свыше 600000 руб. | 56800 руб. | – | 40480 руб. | 16320 руб. |

Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Как показала практика применения за истекшие три года законодательства о едином налоге на вмененный доход, рост поступлений данного налога достигнут, прежде всего, за счет легализации предпринимательской деятельности, вывода доходов из теневого сектора экономики, а также в результате постоянного повышения в регионах размера базовой доходности на единицу основного физического показателя по отдельным видам деятельности. Применение указанной системы налогообложения позволило:

· минимизировать потери бюджета, возникающие при сокрытии (занижении) налогоплательщиками налогооблагаемой базы, а также необоснованном завышении затрат, связанных с осуществлением предпринимательской деятельности;

· упростить учет доходов и расходов от осуществляемой деятельности;

· снизить (в отдельных случаях) налоговую нагрузку, связанную с возложенной на налогоплательщиков обязанностью уплачивать большинство действующих налогов, таких, например, как НДС, налог на доходы (прибыль).

В тоже время делегирование Федеральным законом о ЕНВД законодательным (представительным) органам государственной власти субъектов Российской Федерации права самостоятельного установления базовой доходности различных видов предпринимательской деятельности, переводимых на уплату ЕНВД, отсутствие единых методологических принципов определения налогооблагаемой базы привели к ее значительному завышению в отдельных регионах, а также к значительным колебаниям ее размеров в разных регионах, неравенству условий налогообложения отдельных категорий налогоплательщиков в этих регионах и, как следствие, к нарушению целостности единого экономического пространства в стране.

По состоянию на 01.01.2012 г. поступления ЕНВД составили 32,6 млрд. рублей, в том числе в федеральный бюджет – 3,8 млрд. рублей (или 213,1% к уровню прошлого года), в территориальные бюджеты – 18,7 млрд. рублей (или 176,0% к уровню прошлого года), в государственные социальные внебюджетные фонды – 10,1 млрд. рублей. В целом поступления в бюджетную систему ЕНВД в 2011 году составляют 180,5% к соответствующему периоду прошлого года.

От организаций ЕНВД поступило 10,9 млрд. рублей, в т.ч. в федеральный бюджет – 2,8 млрд. рублей, в территориальные бюджеты – 5,1 млрд. рублей, в государственные социальные внебюджетные фонды – 3,0 млрд. рублей.

Поступления ЕНВД от индивидуальных предпринимателей составили 15,7 млрд. рублей (59,0% от общих поступлений налога), в т.ч. в территориальные бюджеты – 11,6 млрд. рублей, в государственные социальные внебюджетные фонды – 4,1 млрд. рублей.

В целом по России доля поступлений ЕНВД в консолидируемом бюджете составила 1,0%, в территориальных бюджетах 1,7%.

Наибольшую сумму поступлений ЕНВД обеспечили ИФНС России по Краснодарскому краю (1614,2 млн. руб.), Нижегородской области (1061,5 млн. руб.), Свердловской области (901,9 млн. руб.), Ростовской области (768,1 млн. руб.), Республике Татарстан (687,5 млн. руб.), Хабаровскому краю (632,1 млн. руб.).

Практика применения в субъектах Российской Федерации регионального законодательства о едином налоге на вмененный доход показала, что поступления данного налога зависят в значительной степени от соответствия вмененного дохода фактически получаемому налогоплательщиком доходу.

Заключение

Особый режим налогообложения для малого бизнеса принят в большинстве стран. Для этого существуют различные причины. Прежде всего, малое предпринимательство является важной сферой функционирования экономики. Малые предприятия отличаются большей гибкостью, легче приспосабливаются к изменяющейся конъюнктуре рынка. Поддержка малого предпринимательства позволяет увеличить занятость населения и таким образом улучшить социальную атмосферу в обществе и уменьшить расходы на выплату пособий по безработице. Особенно важным с этой точки зрения является развитие малого предпринимательства при структурной перестройке экономики, когда растет безработица за счет сокращения производства в целых отраслях. Для стран с переходной экономикой поддержка малого бизнеса может быть немаловажной и по политическим причинам – формирование значительного слоя независимых самостоятельных предпринимателей, осознающих свои интересы, простившихся с иждивенческой психологией и заинтересованных в развитии демократических институтов, может улучшить атмосферу в обществе и способствовать рыночной направленности его развития. Упрощение налогообложения и, соответственно, учета позволяет улучшить условия функционирования малого предпринимательства за счет снижения затрат (как финансовых, так и трудовых) на ведение учета и расчет налогов.

В тоже время малое предпринимательство является и проблемой в обществе, в котором распространено уклонение от налогообложения. Если легальный уход от налогов путем использования лазеек в законодательстве в большей степени доступен крупным налогоплательщикам, как юридическим лицам, так и физическим, то уклонение от налогов путем сокрытия выручки, предоставления недостоверной отчетности или непредоставления ее вообще, ведение бизнеса без регистрации свойственны преимущественно именно малому предпринимательству. Причиной этому является не только большая возможность избежать наказания. Уклонение от налогообложения приобретает массовый характер в тех случаях, когда ожидаемый выигрыш от уклонения с учетом вероятности обнаружения нарушений и наказания превышает издержки, связанные с уплатой налогов, включающие в себя кроме собственно налоговых сумм, причитающихся к уплате, еще и издержки по ведению и предоставлению отчетности. Если издержки законопослушания неизменны в определенном промежутке изменения декларируемого дохода от нуля до некоторой суммы и достаточно высоки, они могут приводить к полному отказу от декларирования. Для малых значений дохода они действительно являются чрезмерно высокими. Напротив, если издержки законопослушания возрастают с ростом дохода, они для предприятия становятся аналогичными налогу на доход. Рост издержек законопослушного поведения с ростом дохода может быть обусловлен увеличением источников дохода при увеличении дохода. Но уменьшения издержек законопослушания при малых доходах можно добиться и путем установления упрощенных правил декларирования.

Упрощенные системы учета, в том числе применение единого налога на вмененный доход, приводят к снижению этих издержек для налогоплательщика, а также соответствующих административных издержек по проверке применяющих эти методы налогоплательщиков. Снижения уклонения от налогообложения можно добиться еще и за счет того, что признаки, на основании которых рассчитывается вмененный доход может быть сложнее скрыть или исказить, чем те, на которых основывается вычисление налогооблагаемого дохода в соответствии с общепринятым бухгалтерским учетом. В свою очередь снижение уклонения от налогообложения может служить более справедливому распределению налогового бремени..

Список использованной литературы

1. Налоговый Кодекс РФ. Ч. I,II.

2. Бабаев Ю.А. Бухгалтерский учет. – М., 2012.

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд. – М., 2007.

4. Варакса Н.Н. Трансформация систем налогообложения малого бизнеса в развитых странах.// Управленческий учет. 2011. №1.

5. Дыбова Е.Н. Некоторые актуальные проблемы малого бизнеса. Взгляд предпринимателя. // Материалы VI Всероссийской конференции представителей малых предприятий «Малый бизнес – экономическая основа развития местного самоуправления», состоявшейся 26 апреля 2005 года в Торгово-промышленной палате Российской Федерации.

6. Лапуста М.Г., Старостин Ю.Л. Малое предпринимательство. М.: ИНФРА, 2012.

7. Осипова М. В. Бюджетная система РФ. Учебник. М.: Мысль, 2009.

8. Уйменов А. Малому бизнесу обещают светлое финансовое будущее.// Финансы. 2010. №6.

9. Цветков И. О некоторых вопросах применения налогового законодательства.// Материалы к семинару по налоговому планированию и защите интересов налогоплательщиков, проведенному Американской ассоциацией юристов.

10. Шаталов С. Налоговая система находится на завершающем этапе реформирования.// РИА «Новости».

Приложение 1- Перечень субъектов, снимающих площадь в ЗАО ТЦ «Красноярье»

| 1. | Магазин Concept club |

| 2. | Магазин одежды для беременных «В ожидании чуда» |

| 3. | Магазин «Л`Этуаль» |

| 4. | Столовая «Семь хлебов» |

| 5. | Магазин "Ив Роше" |

| 6. | Магазин электроники "Позитроника" |

| 7. | Магазин "Gloria Jeans" |

| 8. | Ресторан быстрого питания "KFC" |

| 9. | Магазин "Спортмастер" |

| 10. | Кинотеатр "5D Cinema" |

| 11. | Ювелирные изделия Auroom |

| 12. | Магазин мужской одежды "Butuzov" |

| 13. | Магазин джинсовой одежды "Dorin jeans" |

| 14. | Магазин мужской одежды "Fashion Mix" |

| 15. | Магазин мармелада "Fiesto" |

| 16. | Фотосалон Fujifilm |

| 17. | Магазин одежды и аксессуаров "Gordier" |

| 18. | Магазин "Italsteam" |

| 19. | Магазин одежды "JS Casual" |

| 20. | Магазин детских товаров "Kid`s" |

| 21. | Магазин бижутерии Kristi |

| 22. | Салон женской одежды "Lady Mix" |

| 23. | Магазин бижутерии и часов "Lstyle" |

| 24. | Магазин верхней одежды "Luviar" |

| 25. | Магазин молодежной одежды "Mix" |

| 26. | Обувной бутик "Moda Donna" |

| 27. | Магазин "Modline" |

| 28. | Магазин "Mon Savon" |

| 29. | Mагазин одежды Normann |

| 30. | Магазин "Ornament" |

| 31. | Косметика "Plamedic" |

| 32. | Магазин верхней одежды "Prestige Feshion" |

| 33. | Магазин "Pur Pur" |

| 34. | Салон "Re:" |

| 35. | Салон цифровой техники "Sotacom" |

| 36. | Магазин "Speedo water street" |

| 37. | Магазин спортивного питания и экипировки "SportLine" |

| 38. | Спортивный магазин "Sportime" |

| 39. | Магазин "Stenders" |

| 40. | Магазин одежды "Style Arthur" |

| 41. | Магазин верхней одежды "Style" |

| 42. | "TeaTime" |

| 43. | Магазин "Tom Farr" |

| 44. | Магазин мужской одежды "Trukor" |

| 45. | Ювелирный салон "UnZo" |

| 46. | Салон нижнего белья и трикотажа "Vis-a-Vis" |

| 47. | Магазин "X`Zotic" |

| 48. | Магазин "Адамас" |

| 49. | Бутик "Ажиотаж" |

| 50. | Аква Бона, ООО |

| 51. | Магазин обуви "Альянс" |

| 52. | Магазин текстиля для дома "Анжелика" |

| 53. | Магазин одежды "Аннети" |

| 54. | Ресторан быстрого питания "Антошка-картошка" |

| 55. | Швейное ателье |

| 56. | Кожанное ателье |

| 57. | Магазин бижутерии "Безделушка" |

| 58. | Магазин посуды "Бергхофф" |

| 59. | Магазин "Бомба" |

| 60. | Магазин посуды "Ветвяна" |

| 61. | Магазин "Всё для творческих идей" |

| 62. | Студия загара "Гаваи" |

| 63. | Магазин "Голд сити" |

| 64. | Магазин детской одежды "Девочки-Мальчики" |

| 65. | Магазин профессиональной косметики "Дзинтарс" |

| 66. | Салон домашней одежды "Домашний уют" |

| 67. | Оптика "Европа" |

| 68. | Салон связи «Евросеть» |

| 69. | Единая Служба Объявлений, ООО |

| 70. | Зелезинский О.Н., ИП |

| 71. | Салон нижнего белья "Золотая стрекоза" |

| 72. | Магазин игрушек "Золотой ключик" |

| 73. | Магазин женской одежды "Имидж" |

| 74. | КБ Кедр, ЗАО, Правый берег |

| 75. | Магазин профессиональной косметики "Каприз" |

| 76. | Магазин "Касатка" |

| 77. | Кафетерий десертио, магазин мороженого |

| 78. | Свадебный эконом-салон «Королева Margo» |

| 79. | КрасБилет |

| 80. | Магазин российского трикотажа "Ксюша" |

| 81. | Магазин женской одежды "Кураж" |

| 82. | Салон штор "Лоранс" |

| 83. | Магазин головных уборов |

| 84. | Магазин радиотоваров |

| 85. | Магазин электробытовых товаров |

| 86. | Магазин электроники |

| 87. | Фотосалон Fujifilm |

| 88. | Магазин косметики и бытовой химии "Мегами" |

| 89. | Салон связи «Мегафон» |

| 90. | Аптека "Мелодия Здоровья" |

| 91. | Магазин cd и dvd продукции "Миа" |

| 92. | Кафе быстрого питания "Микс" |

| 93. | Салон-парикмахерская "Миорна" |

| 94. | Магазин косметики "Мишель" |

| 95. | Магазин " Мобильный эксперт" |

| 96. | Магазин одежды "Модная линия" |

| 97. | Магазин бижутерии "Мой каприз" |

| 98. | Фирменный магазин "Московский Ювелирный Завод" |

| 99. | Магазин сумок и кожгалантереи "Мулен Руж" |

| 100. | Магазин "Мурзук" |

| 101. | Магазин "Мэм-студио" |

| 102. | Магазин «Нега» |

| 103. | Магазин "Обменяйка" |

| 104. | Магазин "Осмо" |

| 105. | Магазин "Остров подарков" |

| 106. | Магазин " Пальто-Центр" |

| 107. | Магазин обуви "Парад" |

| 108. | Печати-РМ |

| 109. | Магазин сувениров и подарков "Подар`ок" |

| 110. | Магазин "Подиум" |

| 111. | Магазин верхней одежды "Престиж" |

| 112. | Прогресс-МТО, ООО |

| 113. | Салон обуви "Рандеву" |

| 114. | Ювелирные изделия "Ремикс" |

| 115. | Ювелирный салон "Русь Золото" |

| 116. | Пункт приема объявлений |

| 117. | Магазин Связной логистика, ЗАО |

| 118. | Ювелирный магазин "Серебряный дождь" |

| 119. | Ювелирный магазин "Сибзолото" |

| 120. | Магазин часов и подарков "Сибтайм" |

| 121. | Магазин кожгалантереи "Сити Кейс" |

| 122. | Магазин обуви "София" |

| 123. | Обувной бутик "София" |

| 124. | Магазин спортивных товаров "Спорт Сити" |

| 125. | Студия ногтевого сервиса, ИП Горбатенко Н.В. |

| 126. | Магазин "Сумочка" |

| 127. | Магазин посуды "Тескома" |

| 128. | Ломбард "Тип-топ" |

| 129. | Магазин женской одежды "Топ" |

| 130. | Точка доступа к Интернет и телефонной сети ЗАО Интертакс |

| 131. | Магазин мужской одежды "Три стиля" |

| 132. | Магазин "Унция" |

| 133. | Центр моды, ИП Мазыкина С.Н. |

| 134. | Центр объявлений, ООО Информаркет |

| 135. | Детская игротека "Чунга - Чанга" |

| 136. | Галерея обуви "Шагал" |

| 137. | Салон эротической моды "Шоколадная лилия" |

| 138. | Супермаркет "Красный Яр" |

| 139. | Салон женской одежды Элегия" |

| 140. | Эспрессо-бар |

| 141. | Салон "Ювента" |

| 142. | Химчистка "Юнона" |

| 143. | Магазин верхней одежды «бель ФАММ» |

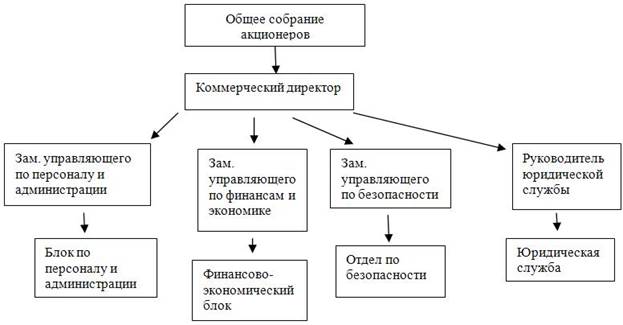

Приложение 2- Организационная структура ЗАО ТЦ «Красноярье»