Анализ и управление дебиторской задолженностью

Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах. Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Большое значение имеет отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах.

Оплата товаров постоянными клиентами обычно производится в кредит, причем условия кредита зависят от множества факторов. Вырабатывая политику кредитования покупателей своей продукции, предприятие должно определиться по следующим ключевым вопросам.

1. Срок предоставления кредита. Чаще всего применяются стандартизованные по условиям оплаты, в том числе и продолжительности кредитования, договоры, тем не менее возможны и отклонения от данной политики. Определяя договором максимально допустимый срок оплаты поставленной продукции, следует принимать во внимание как правовые аспекты заключения договоров поставки, так и экономические последствия того или иного варианта (в частности, учет влияния инфляции).

2. Стандарты кредитоспособности. Заключая договор на поставку продукции и определяя в нем условия оплаты, предприятие может придерживаться установленных им критериев финансовой устойчивости в отношении покупателей; в зависимости от того, насколько кредитоспособен и надежен покупатель, условия договора, в том числе в отношении предоставляемой скидки, размера партии продукции, форм оплаты и другие, могут меняться.

3. Система создания резервов по сомнительным долгам. При заключении договоров предприятие, естественно, рассчитывает на своевременное поступление платежей. Однако не исключены варианты появления просроченной дебиторской задолженности и полной неспособности покупателя рассчитаться по своим обязательствам. Поэтому существует практика создания резервов по сомнительным долгам, позволяющая, во-первых, формировать источники для покрытия убытков и, во-вторых, иметь более реальную характеристику собственного финансового состояния. Данные о резервах по сомнительным долгам и фактических потерях, связанных с непогашением дебиторской задолженности, должны подвергаться тщательному регулярному анализу.

В нашей стране опыт в исчислении резерва по сомнительным долгам еще не накоплен.

4. Система сбора платежей. Этот раздел работы с дебиторами предполагает разработку: а) процедуры взаимодействия с ними в случае нарушения условий оплаты, б) критериальных значений показателей, свидетельствующих о существенности нарушений, в) системы наказания недобросовестных контрагентов.

5. Система предоставляемых скидок. В предыдущем пункте делался акцепт иа репрессивные методы работы с недобросовестными дебиторами; гораздо больший эффект имеют методы поощрения, к которым в данном случае относится предоставление покупателям опциона на получение скидки с отпускной цены.

Система управления дебиторской задолженностью требует постоянного контроля по ряду параметров. К ним относятся:

время обращения средств, вложенных в дебиторскую задолженность;

структура дебиторов по различным признакам,

применяемые схемы расчетов с покупателями и возможность их унификации,

схема контроля за исполнением дебиторами своих обязательств,

схема контроля и принципы резервирования сомнительных долгов,

система принятия мер к недобросовестным или неисполнительным покупателям и др.

Процедуры принятия решений в отношении многих из упомянутых параметров носят в основном неформализованный характер и нарабатываются по мере становления компании.

Анализ и контроль уровня дебиторской задолженности можно проводить с помощью абсолютных и относительных показателей, рассматриваемых в динамике.

На уровень дебиторской задолженности влияют следующие основные факторы:

· оценка и классификация покупателей в зависимости от вида продукции, объема закупок, платежеспособности клиентов, истории кредитных отношений и предполагаемых условий оплаты;

· контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности;

· анализ и планирование денежных потоков с учетом коэффициентов инкассации.

Контроль состояния дебиторской задолженности включает:

- формирование бюджета дебиторской задолженности;

- формирование реестра «старения» дебиторской задолженности;

- мониторинг динамики основных показателей, характеризующих дебиторскую задолженность.

Бюджет дебиторской задолженности формируется в разрезе контрагентов-покупателей и /или бизнес-направлений. Составление такого бюджета позволяет прогнозировать уровень дебиторской задолженности на будущий период и вовремя его корректировать.

Важным моментом в управлении дебиторской задолженностью является формирование базы информации о дебиторской задолженности и возможность ее анализа.

Реестр старения дебиторской задолженности формируется в разрезе дебиторов и в разрезе бизнес-направлений и позволяет оценивать дебиторскую задолженность по различным «возрастным группам», определять уровень и состав «неблагополучной» и / или просроченной задолженности.

Как и для других видов оборотных активов, оценку дебиторской задолженности обычно проводят по оборачиваемости.

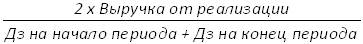

Коэффициент оборачиваемости дебиторской задолженности (раз):

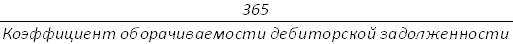

Период оборота дебиторской задолженности (дней):

Для того, чтобы определить коэффициент оборачиваемости и период оборота «живой» дебиторской задолженности, необходимо вычесть из сумм дебиторской задолженности суммы сомнительной и безнадежной задолженности (например, задолженности свыше 120 дней).

Увеличение периода погашения дебиторской задолженности повышает вероятность роста безнадежных долгов. Увеличение объема безнадежных долгов сокращает прибыль.

Увеличение периода погашения дебиторской задолженности приводит к дефициту денежных средств и увеличивает затраты, связанные с привлечением дополнительных средств для финансирования текущей операционной деятельности.

Для оценки эффективности работы с дебиторами могут использоваться такие показатели, как средневзвешенное время периода просрочки и периода кредитования в сравнении с предыдущим периодом. При определении средневзвешенного времени просрочки сомнительную и безнадежную задолженность исключают из рассмотрения, чтобы обеспечить корректное сравнение. Очевидно, что рост средневзвешенного времени просрочки говорит о снижении эффективности работы с дебиторами, а уменьшение — наоборот.

Методы воздействия

После того как причины установлены, нужно переходить к активным действиям, определяться, на какие из процедур регламента сделать акцент. Методы воздействия на должников наиболее обобщенно можно классифицировать следующим образом:

1. Психологические. Простейший — постоянные напоминания по телефону (факсу, почте и т. п.) различной эмоциональной окраски (в зависимости от ситуации) Ваш дебитор должен знать о том, что вы обеспокоены задержкой платежа. Более сложный — распространение информации о задержках платежей среди смежных поставщиков и других заинтересованных лиц или использование различных СМИ (это уже в самом крайнем случае, смирившись с потерей «ославленного» покупателя и соизмеряя стоимость размещения информации и размер задолженности). Многие фирмы понимают, что имиджевые потери иногда дороже денежных. При этом психологическое влияние оказывается очень эффективным для добросовестных дебиторов.

2. Экономические. К экономическим методам воздействия следует отнести финансовые санкции (штраф, пеня, неустойка) и залоговые отношения. Залог является наиболее действенным рычагом влияния на должника, так как может быть продан по заниженной цене. Если ваш постоянный покупатель нарушает условия оплаты, первой экономической санкцией против него может стать приостановка дальнейших поставок или последующее его бойкотирование со стороны других поставщиков. Следует учитывать и тот факт, что приостановка поставок может привести к дальнейшему усугублению финансового состояния должника или к его банкротству. Поэтому правильное применение экономических санкций должно основываться на знании тех причин, по которым должник не платит.

Если он является достаточно крупным заказчиком, то, может быть, следует попытаться «зарабатывать» на нем немного меньше сегодня, чтобы получать дополнительный доход в будущем.

3. Юридические. Претензионная работа, досудебная переписка и, наконец, подача иска в суд. В том случае, если ваш должник оказался недобросовестным: занимался фиктивным предпринимательством, подделкой документов и прочими уголовно-наказуемыми деяниями (четвертая группа), то судебное разбирательство будет решено в вашу пользу в самые кратчайшие сроки и вы, скорее всего, получите не ваши деньги, а только лишь еще одно подтверждение законности ваших претензий в виде постановления суда. Если же должник относится к первой или второй группе («добросовестный» неплательщик), любые юридические разбирательства также могут оказаться достаточно эффективными в плане возврата денежных средств, однако, скорее всего, после такого воздействия вы можете навсегда вычеркнуть эту компанию из числа своих клиентов.