Оценка финансовой устойчивости предприятия с помощью абсолютных и относительных показателей

Метод оценки финансовой устойчивости предприятия с помощью использования абсолютных показателей основывается на расчете показателей, которые с точки зрения данного метода наиболее полно характеризуют финансовую устойчивость предприятия. К абсолютным показателям при оценке финансовой устойчивости предприятия относятся общая величина запасов и затрат.

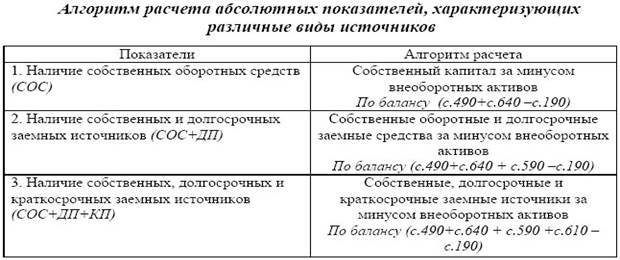

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

- наличие собственных оборотных средств;

- наличие собственных и долгосрочных заёмных источников формирования запасов и затрат или функционирующий капитал;

- общая величина основных источников формирования запасов и затрат.

Для характеристики источников формирования запасов и затрат используются показатели, которые отражают различные виды источников (Таблица 1).

Таблица 1.

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек или недостаток собственных оборотных средств (Фс= СОС-ЗЗ);

2. Излишек или недостаток собственных и долгосрочных заёмных источников (Фт= (СОС+ДП) -33);

3. Излишек или недостаток общей величины основных источников формирования запасов и затрат (Фо= (СОС+ДП +КП) -ЗЗ).

С помощью данных показателей определяется трёхкомпонентный показатель типа финансовой ситуации S. На основе этого показателя определяются четыре типа финансовой устойчивости:

1. Абсолютная устойчивость финансового состояния. Фс ³О; Фт ³О; Фо ³0; т.е. S= {1,1,1}; Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т.е. предприятие не зависит от внешних кредиторов. Такая ситуация встречается крайне редко.

2. Нормальная устойчивость финансового состояния. Фс< 0; Фт³0; Фо³0; т.е. S={0,1,1}; В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочно привлеченные средства. Такой тип финансирования запасов является "нормальным" с точки зрения финансового менеджмента.

3. Неустойчивое финансовое состояние: Фс<0; Фт<0;Фо³0;т.е. S={0,0,1}; Для этой ситуации характерно нарушение платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности и ускорения оборачиваемости запасов. Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции;

4. Кризисное финансовое состояние: Фс<0; Фт<0; Фо<0; т.е. S={0,0,0}. При этом предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд.

Данный метод анализа финансовой устойчивости достаточно удобен, однако, он не объективен и позволяет выявить лишь только внешние стороны факторов, влияющих на финансовую устойчивость

Анализ с помощью относительных показателей, дает нам базу и для исследований и аналитических выводов.

При данном методе используется более широкий набор показателей, таких как:

1. Коэффициент автономии (Kа) представляет собой одну из важнейших характеристик финансовой устойчивости предприятия - его независимость от заемного капитала - и равен доле источников средств в общем итоге баланса:

Kа = Собственный капитал (стр. 380) / Общий итог средств (стр.640)

Чем выше значение данного коэффициента, тем предприятие устойчивее, стабильнее и более независимо от внешних кредиторов. На практике установлено, что источники финансирования должны быть хотя бы наполовину сформированы за счет собственных средств, таким образом, минимальное пороговое значение коэффициента автономии оценивается на уровне 0,5.

2. Коэффициент финансовой зависимости (Kзав) является обратным коэффициенту автономии.

Kзав= Общий итог средств (стр. 640 ) / Собственный капитал (стр. 380)= =1/Kа

Рост этого коэффициента в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение приближается к 1, то это означает, что собственники полностью финансируют свое предприятие, если превышает – наоборот.

3. Коэффициент соотношения заемного и собственного капитала, или коэффициент финансового риска, показывает соотношение привлеченных средств и собственного капитала.

Kфр = Привлеченные средства / Собственный капитал = (стр. 430 + стр. 480 + стр. 620 + стр. 630) / стр. 380

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о снижении финансовой устойчивости и наоборот. Оптимальное значение данного коэффициента – Kфр  0,5, критическое – 1.

0,5, критическое – 1.

4. Коэффициент маневренности собственного капитала.

Kман = Собственные оборотные средства / Собственный капитал = (стр. 380 – стр. 080) / стр. 380

В зависимости от структуры капитала и отраслевой принадлежности этот

показатель может изменяться (однако нормативом является – 0,4 . 06).

Нормальной считается ситуация, когда коэффициент маневренности в динамике незначительно увеличивается. Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования.

5. Коэффициент привлечения долгосрочных кредитов и займов характеризует

структуру капитала. Рост этого показателя в динамике – негативная тенденция, которая означает, что растет зависимость предприятия от внешних инвесторов.

Kпривл .д. к. и з. = Долгосрочные обязательства / (Долгосрочные обязательства + Собственный капитал) = стр. 480 / (стр. 480 + стр. 380)

7. Коэффициент обеспечения материальных запасов собственными средствами.

Kмз=Собственные оборотные средства / Запасы = (стр. 380 – стр. 080) / (стр. 100 + стр. 110 + стр. 120 + стр. 130 + стр.140)

Оптимальное значение данного коэффициента – 0,6  0,8.

0,8.

8. Коэффициент соотношения внеоборотных активов и собственного капитала.

Kна/ск= Внеоборотные активы / Собственный капитал = стр. 080 / стр. 380

Этот показатель характеризует обеспечение внеоборотных активов собственными средствами.

Оптимальное значение данного коэффициента  0,5

0,5  0,8. Если показатель меньше 0,5, то это говорит о том, что предприятие имеет собственный капитал в основном для формирования оборотных средств, что обычно расценивается негативно. Если значение показателя более 0,8, то делают выводы о привлечении долгосрочных кредитов для формирования части внеоборотных активов, что является абсолютно оправданным для любого предприятия.

0,8. Если показатель меньше 0,5, то это говорит о том, что предприятие имеет собственный капитал в основном для формирования оборотных средств, что обычно расценивается негативно. Если значение показателя более 0,8, то делают выводы о привлечении долгосрочных кредитов для формирования части внеоборотных активов, что является абсолютно оправданным для любого предприятия.

9. Коэффициент обеспечения оборотных средств собственными оборотными средствами рассчитывают как отношение собственных оборотных средств ко всей величине оборотных средств.

K оос= (стр. 260 - стр. 620) / стр. 260

Минимальное значение данного коэффициента – 0,1. Если показатель меньше это значения, то структура определяется как неудовлетворительная, а предприятие – неплатежеспособным. Увеличение показателя говорит о неплохом финансовом состоянии предприятия, его состоянии проводить независимую финансовую политику.

10. Коэффициент соотношения собственных и заемных средств:

K сс/зс = (Привлеченный капитал + Краткосрочные кредиты банков) / Собственный капитал = (стр. 480 + стр. 500) / 380

11. Коэффициент стабильности экономического роста рассчитывают как

отношение разницы между чистой прибылью (ЧП) и дивидендами (ДА), выплаченными акционерам, к собственному капиталу (СК):

К с. эк. р.=(ЧП - ДА) / СК

Рассчитанный коэффициент сравнивают с коэффициентом за предыдущий отчетный период, а также с аналогичными предприятиями. Этот коэффициент характеризует стабильность получения прибыли, которая остается на предприятии для его развития и создания резерва. Если этот коэффициент составляет, например, 0,185, то это означает, что прибыль в размере 18,5% собственного капитала за год направлена на развитие и на создание резервов предприятия.

Анализ с помощью относительных показателей дает базу для подробных аналитических выводов.