I. Основные показатели оценки деятельности предприятия

1. Основные средства – это материальные активы, которые предприятие содержит с целью использования их в процессе производства, поставки товаров, предоставления услуг, передачи в аренду другим лицам или для осуществления административных и социально-культурных функций, ожидаемый строк полезного использования (эксплуатации) которых больше одного года (или операционного цикла, если он больше года).

2. Основные производственные фонды. Основные фонды отраслей производственной сферы. Различают их активную (машины, механизмы, оборудование) и пассивную часть (здания, сооружения).

3. Оборотные средства– средства, инвестированные предприятием в производство, с оборачиваемостью до 1 года (сумма оборотных производственных фондов и фондов обращения).

Оборотные производственные фонды - запасы сырья, основных и вспомогательных материалов, покупных полуфабрикатов и комплектующих изделий, топлива, запасных частей.

Фонды обращения – готовая продукция, денежные средства и средства в расчетах.

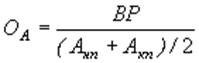

4. Коэффициент оборачиваемости активов – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств. Коэффициенты оборачиваемости выступают показателями деловой активности предприятия.

где: ВР - выручка от реализации за расчетный период;

Анп, Акп - величина активов на начало и конец периода.

Характеризует эффективность использования ресурсов, привлеченных для организации производства. Является показателем, косвенно отражающим потенциальную рентабельность работы компании.

При использовании данных отчета о прибылях и убытках не за год, а за другой период, значение объема продаж должно быть соответствующим образом скорректировано.

Среди наиболее популярных коэффициентов оборачиваемости в финансовом анализе используют:

- оборачиваемость оборотных активов (отношение годовой выручки к среднегодовой величине оборотных активов);

- оборачиваемость запасов (отношение годовой выручки к среднегодовой стоимости запасов);

- оборачиваемость дебиторской задолженности (отношение годовой выручки к среднегодовой величине дебиторской задолженности);

- оборачиваемость кредиторской задолженности (отношение годовой выручки к среднегодовой величине краткосрочной кредиторской задолженности);

- оборачиваемость активов (отношение годовой выручки к среднегодовой величине всех активов предприятия);

- оборачиваемость собственного капитала (отношение годовой выручки к среднегодовой величине собственного капитала организации).

Так, значение коэффициента оборачиваемости активов равное 3 показывает, что организация в течение года получает выручку втрое большую стоимости своих активов (активы за год «оборачиваются» 3 раза).

Чем больше коэффициент оборачиваемости активов, тем интенсивней используют активы в деятельности организации, тем выше деловая активность. Однако оборачиваемость сильно зависит от отраслевых особенностей. В организациях торговли, где проходят большие объемы выручки, оборачиваемость будет выше; в фондоемких отраслях – ниже. При этом значение оборачиваемости нельзя считать показателем эффективности работы организации, судить о ее прибыльности. Тем не менее, сравнительный анализ коэффициентов оборачиваемости двух аналогичных предприятий одной отрасли может показать различия в эффективности управления активами. Например, большая оборачиваемость дебиторской задолженности говорит о более эффективной собираемости платежей с покупателей.

Кроме коэффициента оборачиваемости, оборачиваемость часто рассчитывают в количестве дней, которое занимает один оборот. Для этого 365 дней делят на годовой коэффициент оборачиваемости. Например, коэффициент оборачиваемости активов равный 3 показывает, что активы в среднем оборачиваются за 121,7 дней (т.е. за этот период поступает выручка, равная стоимости имеющихся у организации активов).

5. Коэффициент оборачиваемости текущих активов рассчитывается как отношение выручки от реализации к средней за период величине текущих активов.

где: ТАнп, ТАкп - величина текущих активов на начало и конец периода.

Динамика данного коэффициента представляет большой интерес. Отрицательная динамика свидетельствует об ухудшении финансового положения предприятия. В этом случае для поддержания нормальной производственной деятельности предприятие вынуждено привлекать дополнительные средства.

Составными частями текущих активов являются производственные запасы и дебиторская задолженность. В связи с этим для выяснения причин динамики (например, снижения) общей оборачиваемости текущих активов следует проанализировать изменения в скорости и периоде оборота дебиторской задолженности и запасов.

6. Коэффициент оборачиваемости собственного капитала характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой – скорость оборота вложенного капитала; с экономической – активность денежных средств, которыми рискует вкладчик.

где: СКнп, СКкп – величина собственных средств на начало и конец периода.

Если он значительно превышает уровень реализации над вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, за которым кредиторы начинают активнее участвовать в деле, чем собственники компании. В этом случае отношение обязательств к собственному капиталу увеличивается, растет также риск кредиторов, в связи с чем компания может иметь серьезные затруднения, обусловленные уменьшением доходов или общей тенденцией к снижению цен. Напротив, низкий показатель означает бездействие части собственных средств. В этом случае показатель оборачиваемости собственного капитала указывает на необходимость вложения собственных средств в другой, более подходящий источник доходов.

7. Оборачиваемость материальных запасов. Данный коэффициент рассчитывается как отношение себестоимости продукции к средней за период величине запасов, незавершенного производства и готовой продукции на складе.

где: С – себестоимость продукции, произведенной в расчетном периоде; Знп, Зкп – величина остатков запасов, незавершенного производства и готовой продукции на складе на начало и конец периода.

Более нагляден и удобен для анализа обратный показатель – время обращения в днях. Он рассчитывается по формуле:

где: Тпер – продолжительность периода в днях.

Рассчитанные периоды оборота конкретных составляющих текущих активов и текущих пассивов имеют реальную экономическую интерпретацию.

Например, период оборота запасов, равный тридцати дням, означает, что при сложившемся в данном периоде анализа объеме производства на предприятии создано запасов на 30 дней.

Оценка оборачиваемости является важнейшим элементом анализа эффективности, с которой предприятие распоряжается материально-производственными запасами. Ускорение оборачиваемости сопровождается дополнительным вовлечением средств в оборот, а замедление - отвлечением средств из хозяйственного оборота, их относительно более длительным омертвлением в запасах (иначе - иммобилизацией собственных оборотных средств). Кроме того, очевидно, что предприятие несет дополнительные затраты по хранению запасов, связанные не только со складскими расходами, но и с риском порчи и устаревания товара.

Как следствие, при управлении запасами особому контролю и ревизии должны подвергаться залежалые и неходовые товары, представляющие собой один из основных элементов иммобилизованных (т. е. исключенных из активного хозяйственного оборота) оборотных средств.

8. Коэффициент оборачиваемости дебиторской задолженности вычисляется как отношение выручки от реализации к средней за период величине дебиторской задолженности.

где: ДЗнп, ДЗкп – дебиторская задолженность на начало и конец периода.

Период оборота дебиторской задолженности рассчитывается по формуле:

Период оборота дебиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемых покупателям.

Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах. Ускорение оборачиваемости в динамике за ряд периодов рассматривается как положительная тенденция. Большое значение для сокращения сроков платежей имеют отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах. Отбор осуществляется с помощью неформальных критериев: соблюдение платежной дисциплины в прошлом, прогнозные финансовые возможности покупателя по оплате запрашиваемого им объема товаров, уровень текущей платежеспособности, уровень финансовой устойчивости, экономические и финансовые условия предприятия-продавца (затоваренность, степень нуждаемости в денежной наличности и т.п.).

9. Коэффициент оборачиваемости кредиторской задолженностивычисляется как отношение выручки от реализации к средней за период величине кредиторской задолженности.

где: КЗнп, КЗкп – кредиторская задолженность на начало и конец периода.

Период оборота кредиторской задолженности рассчитывается по формуле:

Период оборота кредиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемой предприятию поставщиками. Чем он больше, тем активнее предприятие финансирует текущую производственную деятельность за счет непосредственных участников производственного процесса (за счет использования отсрочки оплаты по счетам, нормативной отсрочки по уплате налогов и т.д.).

10. Фондоотдача основных средств характеризует степень эффективности использования основных производственных средств.

где: ВР – выручка от реализации; ОСнг, ОСкг – основные средства на начало и конец года.

Рост данного показателя свидетельствует о повышении эффективности использования основных средств.

11. Продолжительность производственного цикла. Производственный цикл – это календарный период времени, в течение которого материал, заготовка или другой обрабатываемый предмет проходит все операции производственного процесса или определенной его части и превращается в готовую продукцию. Он выражается в календарных днях или при малой трудоемкости изделия – в часах.

Тц=Тврп +Твп

где: Тврп – время рабочего процесса; Твп – время перерывов.

В течение рабочего периода выполняются технологические операции:

Тврп = Тшк + Тк + Ттр + Те

где: Тшк – штучно-калькуляционное время; Тк – время контрольных операций; Ттр – время транспортирования предметов труда; Те – время естественных процессов (старения, релаксации, естественной сушки, отстоя взвесей в жидкостях и т.п.).

Сумму времен штучного, контрольных операций, транспортирования называют операционным временем (Топер):

Топер = Тшк + Тк + Ттр

В операционный цикл Тк и Ттр включены условно, так как в организационном отношении они не отличаются от технологических операций.

Тшк = Топ + Тпз + Тен +Тото

где: Топ – оперативное время; Тпз – подготовительно-заключительное время при обработке новой партии деталей; Тен – время на отдых и естественные надобности рабочих; Тото – время организационного и технического обслуживания (получение и сдача инструмента, уборка рабочего места, смазка оборудования и т.п.).

Оперативное время (Топ) в свою очередь состоит из основного (Тос) и вспомогательного времени (Тв):

Топ = Тос + Тв

Основное время – это непосредственное время обработки или выполнения работы.

Вспомогательное время:

Тв = Ту + Тз + Ток

где: Ту – время установки и снятия детали (сборочной единицы) с оборудования; Тз – время закрепления и открепления детали в приспособлении; Ток – время операционного контроля рабочего (с остановкой оборудования) в ходе операции.

Время перерывов (Твп) обусловлено режимом труда (Трт), межоперационным пролеживанием детали (Тмо), временем перерывов на межремонтное обслуживание и осмотры оборудования (Тр) и временем перерывов, связанных с недостатками организации производства (Торг):

Твп = Тмо + Трт + Тр + Торг

Время межоперационного пролеживания (Тмо) определяется временем перерывов партионности (Тпар), перерывов ожидания (Тож) и перерывов комплектования (Ткп):

Тмо = Тпар + Тож + Ткп

Перерывы партионности (Тпар) возникают при изготовлении изделий партиями и обусловлены пролеживанием обработанных деталей до готовности всех деталей в партии на технологической операции.

Перерывы ожидания (Тож) вызываются несогласованной длительностью смежных операций технологического процесса.

Перерывы комплектования (Ткп) возникают при переходе от одной фазы производственного процесса к другой.

Таким образом, в общем виде производственный цикл выражается формулой

Тц = Топ + Те + Тмо + Трт + Тр + Торг

При расчете производственного цикла необходимо учитывать перекрытие некоторых элементов времени либо технологическим временем, либо временем межоперационного пролеживания. Время транспортировки предметов труда (Ттр) и время выборочного контроля качества (Тк) являются перекрываемыми элементами.

Исходя из сказанного, производственный цикл можно выразить формулой

Тц = (Тшк + Тмо) КперКор + Те

где: Кпер – коэффициент перевода рабочих дней в календарные (отношение числа календарных дней (Dк) к числу рабочих дней в году (Dр), Кпер=Dк/Dр);

Кор – коэффициент, учитывающий перерывы на межремонтное обслуживание оборудования и организационные неполадки (обычно 1,15-1,2).

В серийном производстве изделия изготовляются партиями.

Производственная партия – это группа изделий одного наименования и типоразмера, запускаемых в производство в течение определенного интервала времени при одном и том же подготовительно-заключительном времени на операцию.

Операционная партия – производственная партия или ее часть, поступающая на рабочее место для выполнения технологической операции.

12. Продолжительность операционного цикла.Операционный цикл равен времени между закупкой сырья и материалов или товаров и получением выручки от реализации продукции.

Ппц = Осм + Онзп + Огп

где: Осм – продолжительность оборота среднего запаса сырья, материалов и полуфабрикатов в днях; Онзп – продолжительность оборота среднего объема незавершенного производства в днях; Огп – продолжительность оборота среднего запаса готовой продукции в днях.

При снижении операционного цикла при прочих равных условиях снижается время между закупкой сырья и получением выручки, вследствие чего растет рентабельность. Соответственно снижение данного показателя в днях благоприятно характеризует деятельность организации.

13. Продолжительность финансового цикла.Финансовый цикл (цикл денежного оборота)предприятия представляет собой период между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

где: Цпр – производственный цикл; Подз – период оборота дебиторской задолженности (в днях); Покз – период оборота кредиторской задолженности (в днях); Поа – период оборота авансов (в днях).

Финансовый цикл состоит из:

• периода оборота кредиторской задолженности;

• периода оборота дебиторской задолженности.

Путями сокращения финансового цикла являются уменьшение периода оборота дебиторской задолженности и увеличение периода оборота кредиторской задолженности.

14.Объем реализации продукции. Объем реализации продукции включает стоимость реализованной продукции, отгруженной и оплаченной покупателями. Объем реализации определяется отпускной ценой, включая НДС. При анализе объемов производства по отдельным видам однородной продукции применяются натуральные показатели. Условнонатуральные, как и стоимостные, показатели применяются для обобщенной характеристики объемов производства продукции.

где, Вп – выручка от продаж в планируемом периоде; Цi – цена единицы i-го вида продукции; n – всего видов продукции; Вi – объем реализации i-го вида продукции.

15. Объем прибыли.

Порядок образования прибыли.

Прибыль от реализации продукции (продаж) Пр – это разность между выручкой от продаж Вр и издержками на производство и сбыт продукции (полной себестоимости) Зпр, суммой налога на добавленную стоимость (НДС), акцизов АКЦ:

Пр = Вр - Зпр - НДС - АКЦ.

Прибыль от прочей реализации (Ппр) – это прибыль, полученная от реализации основных средств и другого имущества, отходов, нематериальных активов. Определяется как разница между выручкой от реализации (Впр) и затрат на эту реализацию (Зр):

Ппр = Впр - Зр

Прибыль от внереализационных операций – это разница между доходами от внереализационных операций (Двн) и расходами по внереализационным операциям (Рвн):

Пвн = Двн - Рвн

Доходы от внереализационных операций – это доходы от долевого участия в деятельности другого предприятия, дивиденды по акциям, доходы по облигациям и другим ценным бумагам, поступления от сдачи в аренду имущества, полученные штрафы, а также другие доходы от операций, непосредственно не связанные с реализацией.

Расходы по внереализационным операциям – это затраты на производство, которое не дало продукции.

Балансовая прибыль: Пб = Пр + Ппр + Пвн

Чистая прибыль: Пч = Пб - отчсл.

Нераспределенная прибыль: Пнр = Пч - ДВ - проц.

16. Фондоотдача – объём валовой или товарной продукции по отношению к стоимости основных фондов предприятия. Фондоотдача показывает, сколько продукции производит предприятие на каждую вложенную единицу стоимости основных фондов. Многие источники, при сохранении идеологии показателя, тем не менее, приводят несколько иные определения показателя фондоотдачи. Также у разных авторов различаются и формулы расчета фондоотдачи. Поэтому ниже приводятся несколько вариантов формулы расчета фондоотдачи.

Изначальная идея расчета показателя заключается в том, что фондоотдача характеризует эффективность использования всех основных фондов предприятия. То есть этот показатель можно сопоставлять с амортизацией основных средств, рентабельностью продукции и др. и на основании этого делать выводы об эффективности работы предприятия. Базовой проверяемой цифрой должно стать сравнение объема выпущенной продукции по отношению к стоимости задействованных основных фондов предприятия. После этого необходимо определить объем чистой прибыли, полученной предприятием и сопоставить его, как минимум с амортизационными отчислениями. Амортизация должна быть меньше полученной прибыли.

Данный анализ может быть важен при принятии решения о покупке оборудования. В этом случае прибыль от использования оборудования в условиях конкретного бизнеса за нормативный период эксплуатации должна превышать затраты на приобретение. Если данное условие (проверка на эффективность через показатель фондоотдачи) выполняется, то дальше делаются проверки на эффективность вложений с точки зрения отдачи на вложенный капитал (ROI).

17. Фондовооруженность – показатель, характеризующий оснащенность работников предприятий сферы материального производства основными производственными средствами. Фондовооруженность определяется как отношение стоимости основных средств предприятия к средней годовой списочной численности работников.

Фв=Сср/Ч

где Фв – фондовооруженность; Ч – количество работающих; Сср – среднегодовая стоимость основных средств.

18. Рентабельность производства– относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых, денежных и др. ресурсов. Коэффициент рентабельности рассчитывается как отношение прибыли к активам или потокам, её формирующим.

Рентабельность производства рассчитывается как отношение прибыли от реализации к сумме затрат на производство и реализацию продукции. Коэффициент показывает, сколько рублей прибыли предприятие имеет с каждого рубля, затраченного на производство и реализацию продукции. Этот показатель может рассчитываться как в целом по предприятию, так и по его отдельным подразделениям или видам продукции.

Рентабельность производства = Прибыль / (Стоимость основных фондов + стоимость оборотных средств)

Продолжительность одного оборота в днях (Д) показывает, за какой срок к предприятию возвращаются его оборотные средства в виде выручки от реализации продукции. Он определяется по формуле

Коэффициент оборачиваемости оборотных средств (Коб) показывает, сколько оборотов совершили оборотные средства за анализируемый период (квартал, полугодие, год)

Общая рентабельность, % определяется как отношение прибыли до налогообложения к выручке от реализации продукции.

19. Ресурсоемкость определяет отношение количества использованных ресурсов (в натуральном или денежном выражении) к количеству произведенной продукции (в натуральном или денежном выражении) определенной продукции хозяйственного комплекса, отрасли, экономики региона, страны или предприятия.

20. Платежеспособность предприятия – это его способность выполнять внешние (краткосрочные и долгосрочные) обязательства, используя свои активы. Данный показатель измеряет финансовый риск, т. е. вероятность банкротства. В общем случае предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства. Таким образом, чем больше превышение общих активов нал внешними обязательствами, тем выше степень платежеспособности.

Для измерения уровня платежеспособности используют специальный коэффициент платежеспособности, который показывает долю собственного (акционерного) капитала предприятия в его общих обязательствах (в процентах):

Кп = Собственный капитал / Общие обязательства

Высокий коэффициент платежеспособности отражает минимальный финансовый риск и хорошие возможности для привлечения дополнительных средств со стороны.

II. Расчетное задание

Определение плановой себестоимости единицы продукции с учетом внедрения организационно-технических мероприятий

Вариант № 3

Под влиянием определенных организационно-технических мероприятий произошли следующие изменения:

1) удельный расход сырья и материалов снизился на 15%, а цена увеличилась на 20%;

2) удельный расход топлива снизился на 5%, а цена увеличилась на 12%;

3) удельный расход электроэнергии увеличился на 5%;

4) заработная плата повременная;

5) увеличение объема выпуска продукции 13%.

Таблица 1. Отчетная калькуляция себестоимости единицы продукции.

| Статьи калькуляции | Себестоимость по отчету (c\cI) | Себестоимость по плану (с\сII) | Отклонение |

| Сырье и основные материалы | |||

| Топливо технологическое | 478,8 | 28,8 | |

| Электроэнергия | 262,5 | 12,5 | |

| Заработная плата производственных рабочих | 530,9 | -69,1 | |

| Накладные расходы | 796,5 | -103,5 | |

| Итого | 2 700 | 2578,7 | -121,3 |

1. Себестоимость по плану - сырье и основные материалы:

СПЛ = (СО * 0,85) *1,2 = (500 * 0,85) * 1,2 = 510 руб.

Отклонение по себестоимости – сырье и основные материалы:

ОСМ = СПЛ – СО = 510 – 500 = 10 руб.

2. Себестоимость по плану - топливо технологическое:

СПЛ = (СО * 0,95) * 1,12 = (450 * 0,95) * 1,12 = 478,8 руб.

Отклонение по себестоимости – топливо технологическое:

ОТ = СПЛ – СО = 478,8 – 450 = 28,8 руб.

3. Себестоимость по плану – электроэнергия:

СПЛ = СО * 1,05 = 250 * 1,05 = 262,5 руб.

Отклонение по себестоимости – электроэнергия:

ОЭ = СПЛ – СО = 262,5 – 250 = 12,5 руб.

4. Себестоимость по плану - заработная плата производственных рабочих:

СПЛ = СО/1,13 = 600/1,13 = 530,9 руб.

Отклонение по себестоимости - заработная плата производственных рабочих:

ОЗП = СПЛ - СО= 530,9 – 600= -69,1 руб.

5. Себестоимость по плану на накладные расходы:

СПЛ= СО/1,13 = 900/1,13 = 796,5 руб.

Отклонение по себестоимости на накладные расходы:

ОТ = СПЛ – СО = 796,5 – 900 = -103,5 руб.

Вывод: после проведения ряда мероприятий произошло снижение себестоимости единицы продукции на 103,5 рублей. Себестоимость уменьшилась за счет уменьшения удельных расходов сырья, материалов, топлива и электроэнергии.