Необхідність та роль страхування

Необхідність страхування в цивілізованому суспільстві не заперечується. Стрімкі темпи технічного прогресу, зростання виробництва, постійне збільшення накопичуваного суспільного багатства, ринкова трансформація економіки і соціальної сфери, зростання переліку та вірогідності техногенних, економічних і соціальних ризиків, що загрожують його збереженню і примноженню, підвищення тяжкості їх наслідків потребують адекватного вдосконалення страхових відносин суспільства, створення масштабної й ефективної системи страхових фондів, формування конкурентоспроможних національних страхових ринків.

Дослідження проведені компанією Travelers Corp., свідчать, що якщо до 2014 року середньосвітова температура підвищиться всього лише на 0,9градуси, цього буде достатньо, щоб посилити вітри, збільшити на третину число ураганів, які атакують світ, і, як наслідок, на 30% зростуть збитки від стихійних лих [10].

За оцінками аналітиків, збиток від стихійних лих і техногенних катастроф у 2003 році становив понад 60 млрд. дол., з яких 17 млрд. дол. припадає на страхові збитки, з них 15 млрд. дол. - внаслідок природних катастроф. Роком раніше на плечі страховиків лягли 11 млрд. дол. від природних катастроф і 2 млрд. дол. - від техногенних.

За даними RP Newsline [16], сумарний майновий збиток від природних катастроф у 2004 році (без урахування передноворічних цунамі, що мали місце в Індійському океані) досяг 105 млрд. дол. З них приблизно 40%, або 42млрд. дол., припадає на застраховане майно.

На думку вчених, постійно зростає ризик катастроф не тільки від стихійних лих. У результаті діяльності людини, надзвичайно розширюється зона техногенної небезпеки. І ніяка досконалість техніки не страхує від можливих помилок людини-оператора, що керує цією технікою. Джерелами лих можуть стати аварії на хімічних заводах або АЕС. Вчені також підрахували, що навіть на найбільш надійній атомній станції з багаторазово продубльованою системою захисту один раз на 10 тис. років може статися аварія.

Таким чином, людство стає заручником власних науково-технічних досягнень і поведінки окремих індивідуумів. Єдина можливість зниження цієї залежності - об'єднання зусиль для управління ризиками як на рівні звичайних людей, підприємств, так і на рівні держав.

І хоча Україна не такою мірою підвладна негативному впливу стихійних лих, як деякі країни світу (але не техногенним аваріям), потреба в розвитку страхування в нашій державі є дуже великою.

Ще довго народ України пам'ятатиме наслідки катастрофи на Чорнобильській АЕС, яка обійшлася нашій державі з моменту аварії в 1986 році до 2000 року в більш ніж 300 млрд. дол. США (для порівняння: загальний збиток від набагато меншої за наслідками аварії на американській АЕС Трі-Майл-Айленд становив 130 млрд. дол. США).

Катастрофічна ситуація склалася зі станом основних фондів. Так, початок нового тисячоліття ступінь зносу основних фондів у галузях вітчизняної економіки досяг [15]: усього - 43,7%; виробничих основних фондів - 47,5%, з них: промисловості - 48,8%, сільського господарства - 48,3%, транспорту - 50,1%, зв'язку - 40,8%, будівництва - 49,2%, торгівлі та громадського харчування - 34,6%, матеріально-технічного постачання - 46,1%, заготівель - 56,6%, інших галузей матеріального виробництва - 35,1%. Тобто, в наявності незворотні процеси, які можуть спричинити техногенні катастрофи, якщо не буде забезпечено механізм захисту суспільства.

Ступінь зносу основних фондів комунального господарства та побутового обслуговування становить 46,6%, охорони здоров'я, фізичної культури та соціального забезпечення - 37,8%, освіти - 40,5%, культури і мистецтва - 45,8%, науки та наукового обслуговування - 47,4%, інших невиробничих галузей - 46,9%.

А, отже, як свідчить статистика. Вітчизняний страховий бізнес має складне страхове поле.

Для страхового ринку в Україні, з одного боку, характерні тенденції динамічного її розвитку; починаючи з 2000 року ринок страхування є однією з найбільш динамічних галузей економіки держави. Темпи зростання різних його показників становлять 30-70% (класичне страхування). Поряд із цим, з другого боку, страхова галузь має значний потенціал для подальшого розвитку: у державі страхується лише близько 10% можливих ризиків, тоді як у більшості розвинутих країн цей показник дорівнює понад 90%; страхування забезпечує перерозподіл близько 3% ВВП( в Європі 8-12%); середній обсяг страхових премій на одного українця становить менше 400 грн. (в Європі - більше 1300 євро), частка вітчизняного страхового ринку в сукупній страховій премії Європі трохи більше 0,6% при 7% населення України [22].

При цьому, якщо порівняти валові страхові премії, які акумульовані страховиками в 2010 році (близько 13 млрд. грн., або ж 2,5 млрд. дол. США) або Німеччини (197 млрд. дол. США) в 2009 році, то можна зробити висновок, що страховому ринку України потрібно не один десяток років динамічно розвиватись, щоб досягти рівня розвинутих країн та зайняти гідне місце в розвитку економіки держави.

Проаналізуємо страхування як економічну категорію та його роль в економічних процесах. Т.А. Ротова і Л.С. Руденко [18] зазначають, що страхування є економічною категорію, яка обумовлена рухом грошової форми вартості при формуванні та використанні відповідних цільових фондів у процесі розподілу й перерозподілу грошових доходів і накопичень. Наведене визначення дає уявлення про природу страхування, проте з цього не зрозуміло, про яку вартість у даному випадку йдеться.

Більш детально характеризує цю категорію С.С. Осадець [13,С.24], акцентуючи увагу на тому, що страхування - це двосторонні економічні відносини, які полягають у тому, що страхувальник, сплачуючи грошовий внесок, забезпечує собі (чи третій особі) у разі настання події, обумовленої договором або законом, суму виплати з боку страховика, який отримує певний обсяг відповідальності і для її забезпечення поповнює та ефективно розміщує резерви, вживає превентивні заходи, спрямовані на зменшення ризику, а при потребі перестраховує частину своєї відповідальності.

На думку К.Г. Воблого [5], "… зростання страхових капіталів робить те, що страхові установи непомітно перетворюються на кредитні установи, які відіграють важливу роль на страховому ринку". Висловлюється також думка[5], що нова роль страхових компаній полягає в тому, що вони все більше виконують функції спеціалізованих кредитних інститутів - опосередковано займаються кредитуванням певних сфер і галузей господарської діяльності.

А.А. Гвозденко [6] зазначає, що ознаки кредитної категорії страхування знаходять конкретний специфічний прояв у функціях страхування:

заощаджувальній ( страхування додаткової пенсії, ануїтет, страхування життя тощо);

накопичувальній (страхування на дожиття, до весілля, ритуальне тощо);

споживчій (придбання предметів довгострокового використання, отримання позик тощо);

інвестиційній (вкладання коштів у прибуткові заходи, цінні папери тощо).

Удавану подібність з відносинами кредитування страхуванню надає така ознака, як зворотність страхових платежів. Проте вона стосується лише страхування життя, при якому більша частина внесків (нетто-платежі) повертається при настанні страхового випадку (дожиття застрахованого до певного строку чи у випадку його смерті). Але при майновому страхуванні, страховані від нещасних випадків та інших видів страхування виплати страхового відшкодування відбуваються лише при настанні страхового випадку і в розмірах, обумовлених договором. Економічний зміст цих виплат відрізняється від повернення страхових платежів.

Водночас, як підкреслив С.С. Осадець [13], останнім часом під впливом західної теорії вдаються до розширеного тлумачення фінансів, виокремлюючи 5 великих сфер їх функціонування: фінанси державні, фінанси галузеві. Кредит і грошовий обіг, ринок цінних паперів, страхування. Ця концепція надає фінансам широкого змісту, який виводить їх далеко за межі розподільної категорії. У цьому контексті страхування стає на один рівень із кредитом, державними фінансами, фінансами галузей, фондовим ринком.

Таким чином, страхування органічно вписується в усі блоки фінансів, а страховики виробляють специфічні страхові послуги, розподіляють грошові кошти, беруть участь в обмінних процесах, а також певною мірою забезпечують виробниче і споживче споживання. А, отже, з огляду ж на його функціональне призначення страхування належить до стадій виробництва, розподілу, обміну й споживання. Без нього неможливо ефективно забезпечувати безперервність процесу виробництва матеріальних благ, підтримувати належний рівень життя людей.

З огляду на ризикове функціонування будь-якого підприємства, концентрацію виробництва та ускладнення його технологій, ризики, пов'язані зі стихійними та техногенними аваріями та постійно зростаючим ризиковим середовищем проживання кожної людини, можна передбачити, що з кожним роком роль страхування в Україні в захисті економіки та життя людей буде швидко зростати. А якщо до цього додати державні пріоритети з переорієнтації програм соціального захисту громадян ( охорона здоров'я, пенсійне страхування) на страхові засади, як це зроблено в країнах із ринковою економікою, то перспектива посилення ролі страхування в системі соціального захисту стає очевидною [14, С.10].

Але те, наскільки буде сильним страховий ринок, його значення в економіці держави, багато що залежить від Уряду, Верховної Ради України, Держфінпослуг. Ці державні органи повинні підтримувати розвиток соціально-значимих видів страхування шляхом впровадження відповідних стимулів податкової політики, зменшення кількості обов'язкових видів страхування і посилення нагляду за їх впровадженням обов'язкового страхування, цивільно-правової відповідальності. Повинні бути створені умови для капіталізації страхової галузі на випадок приходу на вітчизняні ринки іноземних компаній, щоб мати можливість бути повноцінними конкурентами. Саме в конкуренції створюються компанії - лідери національного страхового ринку, і як наслідок цього, значно посилюється роль страхового ринку в економічних процесах у державі.

Новітні форми страхування

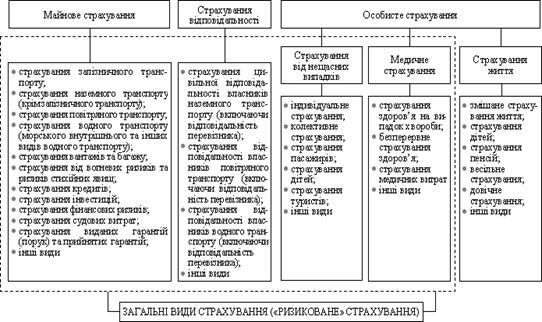

Найважливіша класифікаційна ознака у страхуванні - форма проведення. За цією ознакою страхування поділяється на добровільне й обов’язкове. Класифікацію страхування за формами проведення унаочнює рис.1.

Здебільшого взаємовідносини між страхувальником і страховиком будуються на добровільних засадах і оформлюються договором страхування. Згідно із Законом України "Про страхування" [1] договори страхування укладаються відповідно до правил страхування. Правила страхування при добровільній формі страховик розробляє самостійно для кожного виду страхування, а далі їх затверджує державний наглядовий орган у сфері страхування, видаючи ліцензію на право здійснення відповідного виду страхування.

Правила страхування визначають загальні умови і порядок здійснення конкретним страховиком того чи іншого виду добровільного страхування. Правила проведення одного й того самого виду страхування різними страховиками можуть бути істотно різними. Тому страхувальник має змогу обрати найбільш прийнятний для себе варіант страхування і, відповідно, - страховика. Страховик, у свою чергу, також має право обирати: прийняти на страхування запропонований страхувальником ризик чи відхилити його. Якщо обидві сторони досягнуть попередньої згоди, вони укладають договір, у якому конкретизуються загальні умови страхування, викладені у правилах [14, С.12].

Рис.1 Класифікація страхування за формами проведення

Добровільне страхування передбачає, що всі істотні моменти договору страхування визначаються виключно за згодою сторін.

В обов'язковому страхуванні - інша справа. Тут страхові відносини виникають згідно із законом, а страхування здійснюється на підставі відповідних законодавчих актів, якими передбачено:

перелік об'єктів, що підлягають страхуванню;

перелік страхових подій, винятки з них;

максимальні страхові тарифи;

страхові суми;

рівень страхового забезпечення та інші суттєві моменти.

Згідно із Законом України "Про страхування" форми типового договору і порядок проведення обов'язкового страхування визначаються Кабінетом Міністрів України. Отже, при укладанні договору обов'язкового страхування ні у страховика, ні у страхувальника практично не лишається "свободи маневру", адже всі суттєві моменти будь-якого виду обов'язкового страхування, навіть сама форма договору, заздалегідь визначені законодавчими актами.

Принцип обов'язковості однаково поширюється і на страхувальника, і на страховика. Перший має обов'язково застрахувати передбачений законодавством об'єкт, а другий не в праві відмовити йому в цьому.

За часів державної монополії, коли потреби страхувальників задовольняв єдиний страховик - Держстрах, проведення обов'язкового страхування не супроводжувалося укладанням договорів. Нині оформлення договорів страхування є обов'язковим у будь-якому випадку.

Право на здійснення обов'язкових видів страхування може отримати будь-який страховик, якщо він має відповідну ліцензію.

У Законі України "Про страхування" [1] наведено перелік 33 видів обов'язкового страхування, які здійснюються (або мають здійснюватися) в нашій країні, і встановлено, що нові види обов'язкового страхування можуть бути введені лише шляхом внесення змін у цей Закон. До складу обов'язкового страхування українським законодавством віднесено:

- медичне страхування;

- особисте страхування медичних і фармацевтичних працівників (крім тих, які працюють в установах і організаціях, що фінансуються з Державного бюджету України) на випадок інфікування вірусом імунодефіциту людини при виконанні ними службових обов'язків;

особисте страхування працівників відомчої (крім тих, які працюють в установах і організаціях, що фінансуються з Державного бюджету України) та сільської пожежної охорони і членів добровільних пожежних дружин (команд);

страхування спортсменів вищих категорій;

- страхування життя і здоров'я спеціалістів ветеринарної медицини;

- особисте страхування від нещасних випадків на транспорті;

- авіаційне страхування цивільної авіації;

- страхування відповідальності морського перевізника та виконавця робіт, пов'язаних із обслуговуванням морського транспорту, щодо відшкодування збитків, завданих пасажирам, багажу, пошті, вантажу, іншим користувачам морського транспорту та третім особам;

страхування цивільної відповідальності власників транспортних засобів;

- страхування засобів водного транспорту;

- страхування врожаю сільськогосподарських культур і багаторічних насаджень державними сільськогосподарськими підприємствами, врожаю зернових культур і цукрових буряків сільськогосподарськими підприємствами всіх форм власності;

страхування цивільної відповідальності оператора ядерної установки за шкоду, яка може бути заподіяна внаслідок ядерного інциденту (порядок та умови цього страхування визначаються спеціальним законом України);

- страхування працівників (крім тих, які працюють в установах і організаціях, що фінансуються з Державного бюджету України), які беруть участь у наданні психіатричної допомоги, в тому числі здійснюють догляд за особами, які страждають на психічні розлади;

страхування цивільної відповідальності суб'єктів господарювання за шкоду, яку може бути заподіяно пожежами та аваріями на об'єктах підвищеної небезпеки, включаючи пожежовибухонебезпечні об'єкти та об'єкти, господарська діяльність на яких може призвести до аварій екологічного та санітарно-епідеміологічного характеру;

страхування цивільної відповідальності інвестора, в тому числі за шкоду, заподіяну довкіллю, здоров'ю людей, за угодою про розподіл продукції, якщо інше не передбачено такою угодою;

- страхування майнових ризиків за угодою про розподіл продукції у випадках, передбачених Законом України "Про угоди про розподіл продукції";

- страхування фінансової відповідальності, життя і здоров'я тимчасового адміністратора та ліквідатора фінансової установи;

страхування майнових ризиків при промисловій розробці родовищ нафти і газу у випадках, передбачених Законом України "Про нафту і газ";

- страхування медичних та інших працівників державних і комунальних закладів охорони здоров'я та державних наукових установ (крім тих, які працюють в установах і організаціях, що фінансуються з Державного бюджету України) на випадок захворювання на інфекційні хвороби, пов'язаного з виконанням ними професійних обов'язків в умовах підвищеного ризику зараження збудниками інфекційних хвороб;

страхування відповідальності експортера та особи, яка відповідає за утилізацію (видалення) небезпечних відходів, щодо відшкодування шкоди, яку може бути заподіяно здоров'ю людини, власності та навколишньому природному середовищу під час транскордонного перевезення та утилізації (видалення) небезпечних відходів;

страхування персоналу ядерних установок, джерел іонізуючого випромінювання, а також державних інспекторів з нагляду за ядерною та радіаційною безпекою безпосередньо на ядерних установках від ризику негативного впливу іонізуючого випромінювання на їхнє здоров'я за рахунок коштів ліцензіатів;

страхування об'єктів космічної діяльності (наземна інфраструктура), перелік яких затверджується Кабінетом Міністрів України за поданням Національного космічного агентства України;

страхування цивільної відповідальності суб'єктів космічної діяльності;

страхування об'єктів космічної діяльності (космічна інфраструктура), які є власністю України, щодо ризиків, пов'язаних з підготовкою до запуску космічної техніки на космодромі, запуском та експлуатацією її у космічному просторі;

страхування відповідальності щодо ризиків, пов'язаних з підготовкою до запуску космічної техніки на космодромі, запуском та експлуатацією її у космічному просторі;

страхування відповідальності суб'єктів перевезення небезпечних вантажів на випадок настання негативних наслідків при перевезенні небезпечних вантажів;

- страхування професійної відповідальності осіб, діяльність яких може заподіяти шкоду третім особам, за переліком, встановленим Кабінетом Міністрів України;

- страхування відповідальності власників собак (за переліком порід, визначених Кабінетом Міністрів України) щодо шкоди, яка може бути заподіяна третім особам;

- страхування цивільної відповідальності громадян України, що мають у власності чи іншому законному володінні зброю, за шкоду, яка може бути заподіяна третій особі або її майну внаслідок володіння, зберігання чи використання цієї зброї;

- страхування тварин на випадок загибелі, знищення, вимушеного забою, від хвороб, стихійних лих та нещасних випадків у випадках та згідно з переліком тварин, встановленими Кабінетом Міністрів України;

- страхування відповідальності суб'єктів туристичної діяльності за шкоду, заподіяну життю чи здоров'ю туриста або його майну;

- страхування відповідальності морського судновласника;

-страхування ліній електропередач та перетворюючого обладнання передавачів електроенергії від пошкодження внаслідок впливу стихійних лих або техногенних катастроф та від протиправних дій третіх осіб.

Усі види страхування, що не ввійшли до цього переліку, вважаються добровільними.

Міжнародне право і право більшості держав світу пов'язують впровадження окремих видів обов'язкового страхування з необхідністю захисту інтересів третіх осіб у разі, коли їм завдано шкоди. Тому обов'язкова форма страхування найбільш поширена у страхуванні відповідальності, а конкретніше - у страхуванні відповідальності власників джерел підвищеної небезпеки. А особисте і майнове страхування проводяться, як правило, у добровільній формі.

Ефективність державного регулювання у сфері страхування багато в чому залежить від створення оптимальної системи страхового захисту на базі раціонального використання можливостей і переваг як обов'язкового, так і добровільного страхування.