Вопрос 5.Учет расчетов по претензиям

Претензионные отношения хоз субъекта с поставщиками возникают при нарушении или расчетно-догооврных отношений, при выявлении недостач, брака от поставщиков, при выявлении брака в работах выполн подрядчиками. Кроме этого на этом субсчете учитывают ошибочно, списанные банком суммы с расч и др счетов хоз субъекта. 76.2-60,76-сумма претензии, 76.2-51,55,52-сумма ошибочная списанная, 51,50,52-76.2-сумма получены претензии суммы от контрагентов.

Пример: предп-ем внесена предоплата поставщику за 200 ед продукции по цене 760 р + НДС. Сумма ТМЦ= 200*760=152000, Сумма НДС=152000*18%=27360, Сумма общая=152000+27360=179360.

Претензионная сумма получена от поставщика: 60-51-179360, оприходованы изделия по факту 10,41-60-146680, 19-60-26402,40.

94-60-5320 ТМЦ, 94-60-957,60НДС. 76.2-94-6277,60 и 76.2-98-1883,28. 51-76.2-8160,88-общая сумма и 98-91-1883,28-неустойка.

Вопрос 6 Задачи учета денежных средств

Задачи учета денежных средств:

1.своевременное и правильное документальное оформление операций по учету движения наличных и безналичных ден.средств

2.правильное отражение в отчетности наличия и движения денежных средств.

3.контроль за сохранностью наличных денежных средств и денежных документов, хранящихся в кассе организации.

4.контроль за рациональным использованием ден.средств

5.выявление и предупреждение негативных финансово-экономических явлений.

6.оптимальное вложение денежных средств с целью повышения эффективности деятельности предприятия и его финансовой устойчивости.

Наличные деньги хранятся в кассе предприятия в размерах потребностей на текущие хозяйственные нужды.В начале календарного года предприятие рассчитывает лимит,который должен быть утвержден в приказе об учетной политике предприятия.Лимит рассчитывается исходя из объема налично-денежного оборота за последний квартал предыдущего года.Превышение лимита допускается только на суммы денежных средств,полученных в банке для послед.выплаты сотрудникам предприятия(з/п,пособия,премии и др).Превышение допускается только в течение 3 дней(в районах крайнего севера 5 дн).По истечении этого срока(3 дня)невыданные суммы должны быть депонированы и возвращены в банк на расчетный счет.

Помещение кассы должно быть изолировано,снабжено пожарно-охранной сигнализацией,двойной укрепленной дверью и специально оборудованным окошком для выдачи денег.Деньги в кассе хранятся в несгораемом сейфе.Ревизия денег и денежных документов проводится ежемесячно.

Основные кассовые документы:

ПКО оформляется на приходование в кассу денег

РКО оформляется на выдачу денег из кассы.

Аналитический и синтетический учет денежных средств в кассе ведется на счете 50 "Касса".

50.1-основная касса организации

50.2-операционная касса

50.3-денежные документы

Проводки по кассе:

Поступила выручка от реализации за наличный расчет 50 - 90

Поступили деньги с расчетного счета 50 - 51

Поступили деньги от покупателей 50 - 62

Возвращен остаток подотчетных сумм 50 - 71

Поступления от сотрудников организации 50 - 73

Поступления от учредителей 50 – 75

Выплачена зарплата из кассы 70-50

Выдано под отчет на хозяйственный расходы 71-50

Выданы дивиденды учредителям 75-50

Переданы деньги инкассатору 57-50

Оплачена задолженность поставщикам 60-50

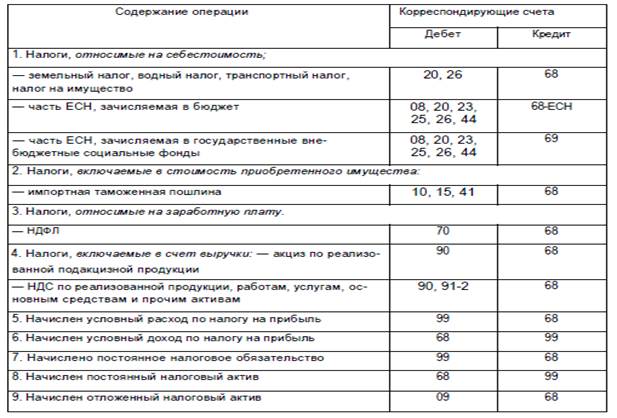

ВОПРОС 7. УЧЕТ РАСЧЕТОВ ПО НАЛОГАМ И СБОРАМ

Основным нормативный документ - НК РФ.

Под налогом понимается обязательный безвозмездный платеж, взимаемый с организаций и (или) физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сбора государственными и иными уполномоченными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

В соответствии с НК РФ устанавливаются и взимаются: федеральные налоги и сборы, региональные и местные налоги.

К федеральным налогам и сборам относятся: налог на добавленную стоимость; акцизы; налог на прибыль организаций; налог на доходы физических лиц; единый социальный налог; водный налог; государственная пошлина и др.

К региональным налогам относятся, например, налог на имущество организаций, транспортный налог.

Местные налоги: земельный налог, налог на имущество физических лиц.

Для синтетического учета расчетов с бюджетом используются следующие счета: 09 «Отложенные налоговые активы», 19 «Налог на добавленную стоимость по приобретенным ценностям», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 77 «Отложенные налоговые обязательства».

По кредиту счета 68 отражаются суммы, причитающиеся по налоговым декларациям (расчетам) к взносу в бюджеты по видам налоговых платежей, в корреспонденции со счетами, на которые относятся начисленные платежи (например, Дт 70 «Расчеты с персоналом по оплате труда» при удержании налога на доходы физических лиц). По дебету этого счета отражаются суммы, фактически перечисленные в бюджет, и суммы налоговых вычетов.

Аналитический учет по счету 68 «Расчеты по налогам и сборам» ведется по видам налогов.

Расчеты по налогу на добавленную стоимость

Для осуществления расчетов по НДС помимо счета 68 используется счет 19 «Налог на добавленную стоимость по приобретенным ценностям».

По дебету счета 19 на соответствующих субсчетах учитываются суммы НДС, выделенные в расчетных документах, по приобретенным ценностям (выполненным работам, оказанным услугам) в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками».

68 – 19 - суммы НДС по оприходованным материальным ценностям, выполненным работам и оказанным услугам

По кредиту счета 68, отражаются также суммы НДС, восстановленные в случаях, предусмотренных законодательством.

Если организация реализует продукцию, не облагаемую НДС, то НДС, уплаченный поставщикам, включается в стоимость приобретенных ценностей или относится на затраты производства (расходы на продажу).

Расчеты по налогу на прибыль

При расчете налога на прибыль следует принимать во внимание различия между бухгалтерской и налоговой прибылью, которые возникают из-за несовпадения величины доходов и расходов, а также времени их признания в бухгалтерском и налоговом учете.(ПБУ 18/02)

УР=СхБП;

УД = С х БУ;

ТН = С х НП,

где С -ставка налога на прибыль; БП - бухгалтерская прибыль отчетного периода; БУ - бухгалтерский убыток отчетного периода; НП - налоговая прибыль отчетного периода.

99 – 68 - условный расход на прибыль

68 - 99 - условный доход на прибыль

Разница между бухгалтерской и налогооблагаемой прибылью обусловлена наличием постоянных разниц и временных разниц.

Постоянные разницы - это доходы и расходы, которые влияют на бухгалтерскую прибыль, но не влияют на налогооблагаемую прибыль.

Отрицательные постоянные разницы уменьшают бухгалтерскую прибыль.

Отрицательные постоянные разницы (ОПР) приводят к образованию постоянных налоговых обязательств (ПНО).

ПНО - сумма, на которую увеличивается налог в отчетном периоде.

ПНО = С х ОПР.

Это отражается в учете записью: Дт 99 Кт 68.

Положительные постоянные разницы увеличивают бухгалтерскую прибыль. Положительные постоянные разницы (ППР) приводят к образованию постоянных налоговых активов (ПНА).

ПНА - сумма, на которую уменьшается налог в отчетном периоде.

ПНА = С х ППР.

Это отражается в учете записью: Дт 68 Кт 99.

Bpeмeнныe разницы- это доходы и расходы, которые влияют на балансовую прибыль в одном отчетном периоде, а на налогооблагаемую прибыль о в других отчетных периодах.

Временные разницы приводят к образованию отложенного налога на прибыль. Отложенный налог на прибыль увеличивает или уменьшает сумму налога в последующих периодах.

Временные разницы подразделяются следующим образом:

-вычитаемые временные разницы (ВВР);

-налогооблагаемые временные разницы (НВР).

Вычитаемые временные разницы - это:

а) расходы, которые уменьшают бухгалтерскую прибыль в дан нам отчетном периоде, а налогооблагаемую прибыль о в после дующих отчетных периодах;

б) доходы, которые увеличивают налогооблагаемую прибыль в данном отчетном периоде, а бухгалтерскую прибыль о в последую щих отчетных периодах.

Вычитаемые временные разницы возникают в двух случаях: 1) расходы в бухгалтерском учете признаются раньше, чем в на логовом учете;

2) доходы в бухгалтерском учете признаются позже, чем в нало говом учете.

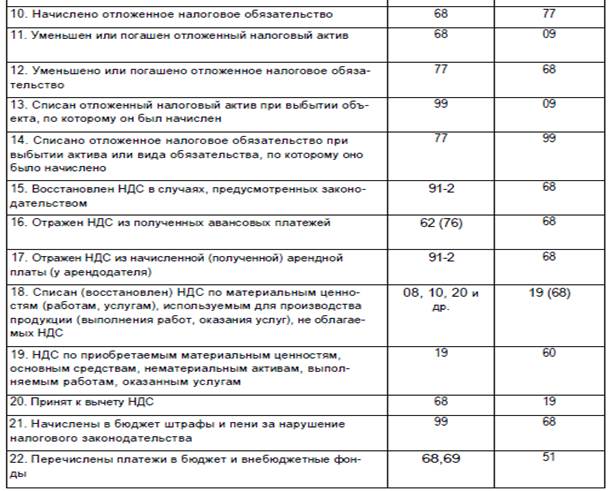

Вычитаемые временные разницы приводят к образованию отложенных налоговых активов (ОНА).

ОНА - часть прибыли, на которую уменьшится налог в последующих периодах.

ОНА = СхВВР.

09 – 68 - отложенные налоговые активы

68 – 09 - уменьшаются или полностью погашаться ОНА

Налогооблагаемые временные разницы - это:

а) расходы, которые уменьшают налогооблагаемую прибыль в данном отчетном периоде, а бухгалтерскую прибыль о в последующих отчетных периодах;

б) доходы, которые увеличивают бухгалтерскую прибыль в дан ном отчетном периоде, а налогооблагаемую прибыль о в после дующих отчетных периодах.

Налогооблагаемые временные разницы возникают в двух случаях: 1) расходы в бухгалтерском учете признаются позже, чем в налоговом учете;

2) доходы в бухгалтерском учете признаются раньше, чем в налоговом учете.

Налогооблагаемые временные разницы приводят к образованию отложенных налоговых обязательств (ОНО).

ОНО - часть отложенного налога на прибыль, на которую увеличится налог в последующих периодах.

ОНО=СхНВР

68 – 77 - отложенные налоговые обязательства

77 – 68 - уменьшение или полностью погашаться ОНО:

Величина текущего налога на прибыль, подлежащего уплате в бюджет, рассчитывается по формуле

ТН = УР (УД) + ПНО - ПНА + ОНА - ОНО.

Вопрос 8 Учет денежных средств на р/с в банках

Расчетные счета предназначены для осуществления безналичных расчетов, а также для хранения свободных ден. средств предприятия. Предприятие вправе иметь несколько счетов в разных банках. Для открытия расчетного счета необходимо представить в банк след док-ты: заявление на открытие счета, копии учредительных док-ов предприятия заверенные нотариусом. Свидетельство о регистрации в наоговом органе. После получения всех док-ов банк заключает с клиентом договор о расчетно-кассовом обслуживании. При открытие расчетного счета малые предприятия должны внести 50% УК. Для контроля за состоянием средств на расчетном счете банк ежедневно выдает своим клиентам выписки из банка с расчетного счета. В выписки отражается: наименование предприятия, номер рас счета, остаток на начало дня, расход, остаток на конец дня. ФОРМЫ первичных док-ов по безналичным расчетам. 1) платежное поручение-это платежное поручение, поручение своему клиенту по списанию денег получателю. Платеж поручение действительно 10 дней, в бюджет и внебюджетные фонды принимается в день платежа. Принимаются банком к исполнению только при наличие денег на расчетном счете. Исключение составляют по платежам в бюджет и внебюджетные соц фонды. Такие поручения банк принимает в карточку №2 из которой они оплачиваются по мере поступления денег на рас счет. 2) платежное требование-это док-т инкассовой формы расчетов. Платежное требование выставляет в банк получатель платежа за уже поставленные материальные требования и выполненные работы которые должны быть подтверждены соответствующими док-ами. Также платежные требования применяются для получения платежей за потребленныеные энерго и водоресурсы.

Основные операции по расчетному счету:

Сданы на расчетные счета наличные из кассы 51-50

Поступила на расчетный счет выручка от продажи продукции, товаров, услуг 51-62

Зачислен на расчетный счет краткосрочный кредит (заем) 51-66

Зачислен на расчетный счет долгосрочный кредит (заем) 51-67

Получены из банка в кассу организации наличные средства 50-51

Оплачено поставщикам за полученные товары, выполненные работы 60-51

Перечислены в бюджет суммы налогов и сборов 68-51

Перечислены во внебюджетные фонды суммы налогов и прочих платежей 69-51

Списаны проценты, уплаченные организацией за предоставление ей в пользование денежных средств (кредитов, займов) 66,67-51