Основные положения доходного подхода

Доходный подход основан на том, что стоимость недвижимости, в которую вложен капитал, должна соответствовать текущей оценке качества и количества дохода, который эта недвижимость способна принести. Для оценки недвижимости на, основе доходного подхода необходимо иметь представление об инвестициях и их мотивации, разбираться в финансовых механизмах, имеющихся в распоряжении инвестора. Например, потенциальная норма прибыли может быть увеличена за счет использования заемных средств.

Доходный подход - совокупность методов оценки стоимости недвижимости, основанных на определении текущей стоимости ожидаемых от нее доходов.

Основной предпосылкой расчета стоимости недвижимости на основе данного подхода считают ее сдачу в аренду. Для преобразования будущих доходов от недвижимости в текущую стоимость осуществляется капитализация дохода.

Капитализация дохода — процесс пересчета потока будущих доходов в конечную величину, равную сумме их текущих стоимостей. Эти величины учитывают:

1. сумму будущего дохода;

2. когда должен быть получен доход;

3. продолжительность получения дохода.

Принципы лежащие в основе доходного подхода:

- ожидания (стоимость объекта, приносящего доход, определяется текущей стоимостью будущих доходов, которые этот объект принесет);

- замещения (стоимость объекта недвижимости имеет тенденцию устанавливаться на уровне величины эффективного капиталовложения, необходимого для приобретения сопоставимого, замещающего объекта, приносящего желаемую прибыль).

Существует два основных метода, используемых при оценке недвижимости, приносящей доход:

1. прямой капитализации;

2. дисконтирования денежных потоков.

При применении доходного подхода используются финансовые отчеты собственника:

- упрощенный баланс;

- отчет о движении денежных средств, модифицированный оценщиком для задач экономического анализа статей доходов и расходов.

Результаты прогнозирования сводятся в бюджет доходов и расходов об эксплуатации объекта недвижимости. Горизонт прогнозирования выбирается собственником, однако наиболее часто используются сроки владения объектом.

Бюджет доходов и расходов

| Наименование показателя | Сумма, руб. |

| Потенциальный валовой доход (ПВД или PGI), в том числе: | |

| - рыночная годовая арендная плата (рыночная аренда) | |

| - контрактная годовая арендная плата (плановая аренда) | |

| - скользящий доход | |

| - прочие доходы, связанные с нормальным функционированием объекта недвижимости | |

| Потери дохода (ПД или V&L), в том числе: | |

| Потери от недогрузки | |

| Потери при сборе арендной платы | |

| Действительный валовой доход (ДВД или EGI) | |

| Операционные (эксплуатационные) расходы (ОР или OE), в т.ч. | |

| Текущие операционные расходы, в т.ч. | |

| - условно-постоянные | |

| - условно-переменные | |

| - резерв на замещение | |

| Чистый операционный доход (ЧОД или NOI) | |

| Выплаты по обслуживанию долга (ОД или DS) | |

| Чистый валовой доход (ЧВД или PTCF) | |

| Налог на прибыль (НПП или Tax) | |

| Чистый доход (ЧД или ATCF) | |

| Доход от продажи объекта (ДПО или Rev) |

Потенциальный валовой доход — максимальный доход, который способен приносить оцениваемый объект недвижимости. Он определяется путем расчета суммы ожидаемых поступлений от объекта при 100%-й загрузке площадей. Величина ожидаемого дохода прогнозируется на основе собранных данных об источниках и величине валового дохода за предшествующие дате оценки периоды: сначала определяется общий доход, который приносит оцениваемая недвижимость, затем полученные цифры сравниваются с данными о доходности аналогичных объектов.

Различают рыночную и контрактную арендную плату.

Рыночная годовая арендная плата (рыночная аренда), PM – часть потенциального валового дохода, которая относится к свободной и занятой владельцем площади и определяется на основе рыночных ставок арендной платы.

Контрактная годовая арендная плата (плановая аренда), PC – часть потенциального валового дохода, которая образуется за счет условий арендного договора. При расчете данного показателя необходимо учитывать все скидки и компенсации, направленные на привлечение арендаторов: такие позиции могут иметь вид дополнительных услуг арендаторам, возможности для них прерывать договор, использование репутации здания и т.д.

Скользящий доход, PH – часть потенциального валового дохода, которая образуется за счет пунктов договора, предусматривающих дополнительную оплату арендаторами тех расходов, которые превышают значения, отмеченные в договоре.

Прочие доходы, PA – доходы, получаемые за счет функционирования объекта недвижимости и не включаемые в арендную плату. Представляют собой доходы от бизнеса, неразрывно связанным с объектом недвижимости, а также доходы от аренды земельных участков и каркаса здания, не основных помещений: вспомогательных и технических.

Таким образом, расчет потенциального валового дохода сводится к определению величины всего дохода, который может принести оцениваемая недвижимость начиная с первого после даты оценки года при условии полной загрузки площадей без учета расходов по ее эксплуатации.

Потери дохода (ПД или V&L) – потери, обусловленные недогрузкой – вследствие ограниченного спроса или потери времени на смену арендатора и потерь, связанных с задержкой или прекращением очередных платежей арендной платы арендаторами в связи с потерей ими платежеспособности.

Размеры потерь для прогнозируемого года определяются на основании обработки информации по местному рынку за предшествующие годы.

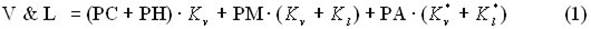

Для каждой составляющей ПВД расчет потерь от недозагрузки или неплатежей рекомендуется проводить обособленно:

где Кv, – коэффициент потер дохода от недозагрузки, Kl – коэффициент потерь дохода от неплатежей.

Расчетное значение размера коэффициента потерь дохода от недозагрузки Kv, K*v (в долях единицы) определяется на основе анализа коэффициента недогрузки (kj) объектов недвижимости данного типа в течение mj последних месяцев, следующим образом:

где kj – доля незагруженной недвижимости, n – общее число проанализированных объектов, Yj – весовой коэффициент, учитывающий отличие качеств j-го объекта и управления им в сравнении с объектом оценки (например, площадь помещения), при этом справедливо

Расчетное значение размера коэффициента потерь дохода из-за неплатежей Kl, K*l (в долях единицы) определяется на основе анализа доли помещений (aj) объектов недвижимости данного типа и числу месяцев gj, за которые арендная плата была не внесена в течение прошедшего года следующим образом:

Пример 1.Определить потери дохода от неоплаты и недогрузки, если известно что: контрактная годовая арендная плата (плановая аренда) составляет 300 тыс. руб.; скользящий доход – 200 тыс. руб.; рыночная годовая арендная плата (рыночная аренда) – 100 тыс. руб.; прочие доходы отсутствуют; анализ местного рынка недвижимости за последние 12 месяцев выявил следующие показатели:

| Показатель | Объект недвижимости | |||

| Коэффициент недогрузки объектов недвижимости данного типа (по сдаваемым в аренду основным помещениям) | 0,15 | 0,20 | 0,15 | 0,20 |

| Доля помещений объектов недвижимости данного типа, за которые арендная плата была не внесена в течение прошедшего года (по сдаваемым в аренду основным помещениям) | 0,10 | 0,15 | 0,15 | 0,10 |

| Число месяцев, за которые арендная плата была не внесена в течение прошедшего года (по сдаваемым в аренду основным помещениям) | 1,0 | 0,5 | 1,0 | 0,5 |

| Весовой коэффициент, Yj | 0,3 | 0,25 | 0,25 | 0,2 |

Решение:

1. Определим расчетное значение размера коэффициента потерь дохода от недозагрузки:

2. Определим расчетное значение размера коэффициента потерь дохода от недозагрузки:

3. Определим потери дохода от неоплаты и недогрузки:

Действительный (эффективный) валовой доход (ДВД или EGI) – предполагаемый доход при полном функционировании объекта недвижимости с учетом потерь от не занятости, смены арендаторов и неуплаты арендной платы:

Операционные расходы (ОР или OE) – это периодические расходы для обеспечения нормального функционирования объекта и воспроизводства потенциального валового дохода. Операционные доходы принято делить на:

· условно-постоянные расходы или издержки;

· условно-переменные расходы или издержки;

· расходы на замещение или резервы

Условно-постоянные – расходы, размер которых не зависят от степени эксплутационной загруженности объекта.

Условно-переменные – расходы, размер которых зависят от степени эксплутационной загруженности объекта.

Расходы на замещение – расходы на периодическую замену быстроизнашиваемых элементов сооружения, представляющие собой ежегодные отчисления в фонд замещения.

Пример 2.Определить расходы на замещение, если известно что: собственник предполагает использовать объект оценки в своих целях 5 лет; ремонт кровли требуется проводить раз в 10 лет; стоимость ремонт кровли составляет 500 тыс. руб.; последний раз ремонт был произведен 8 лет назад.

Решение:

1. Определим расходы на замещение за первый год владения:

тыс. руб.

тыс. руб.

Если в период предполагаемого срока владения не предусматривается расходов на замещение, то производят учет износа, имея в виду возможную перепродажу (реверсию).

Чистый операционный доход (ЧОД или NOI) – чистый годовой доход на весь капитал (собственный и заёмный), инвестированный в объект оценки, рассчитываемый как действительный валовой доход за вычетом операционных расходов:

ЧОД включает в себя две составляющие: часть, приходящуюся на заёмные средства (выплаты по обслуживанию долга, ОД или DS – платежи по обслуживанию ипотечных кредитов) и часть, приходящуюся на собственные (чистый валовой доход, ЧВД или PTCF).

В свою очередь чистый доход от эксплуатации объекта (ЧД или ATCF) представляет собой разницу ЧВД и налога на прибыль (НПП или Tax) и содержит в себе чистую прибыль (ЧП) и сумму, зарезервированную для обеспечения простого воспроизводства изнашиваемого объекта по истечению срока его полезного использования (капитальные затраты, КЗ):

Доход от продажи объекта (реверсии) определяется как денежный поток, поступающий инвестору при окончании проекта. Величина дохода от реверсии прогнозируется:

· непосредственным назначением абсолютной величины реверсии;

· назначением относительного изменения стоимости недвижимости за период владения;

· назначением терминального коэффициента капитализации (Rt).

Метод капитализации

Стоимость объекта определяется по формуле

V = I / R

где V — стоимость недвижимости, I — ожидаемый доход от оцениваемой недвижимости, R — коэффициент капитализации.

Коэффициент капитализации — норма дохода, отражающая взаимосвязь между доходом и стоимостью объекта оценки.

Структура коэффициента капитализации

,

,

где RON – ставка дохода на капитал; ROF – коэффициент капитализации (возврата капитала).

При кумулятивном построении R в RON учитываются следующие факторы:

- компенсация для безрисковых ликвидных инвестиций (с учетом инфляции);

- компенсация за риск (в том числе страновой);

- компенсация за низкую ликвидность;

- компенсация за инвестиционный менеджмент;

- поправка на прогнозируемое повышение или снижение стоимости актива.

Различают два основных направления капитализации: прямая капитализация и капитализация дохода по норме отдачи на капитал.

При прямой капитализации рассматривается две величины: годовой доход и ставка капитализации.

Ставка капитализации — отношение рыночной стоимости имущества к приносимому им чистому годовому доходу, применяется для преобразования будущих доходов от объекта оценки в его текущую стоимость.

Ожидаемый доход от объекта оценки определяется в результате анализа доходов в течение периода владения недвижимостью. При этом учитывается, предполагается ли рост или уменьшение доходов, каков риск вложений в недвижимость для собственного и заемного капитала.

При капитализации дохода по норме отдачи на капитал учитывается темп изменения дохода, применяются функции сложных процентов, рассчитывается ставка дисконтирования, анализируются составляющие ставки капитализации.

Формула текущей стоимости недвижимости имеет вид:

,

,

где PV ‑ текущая стоимость бизнеса; r0 – историческая прибыль или прибыль за текущий год, используемая как базовая прибыль, без учета роста в следующем году; g – предполагаемый долгосрочный стабильный темп роста; d – ставка дисконтирования; d ‑ g – ставка капитализации.

Ставка дисконтирования — норма сложного процента, которая применяется при пересчете на определенный момент времени стоимости денежных потоков, возникающих в результате использования имущества.

Стоимость объектов недвижимости, с точки зрения метода дисконтированных денежных потоков определяется следующим образом:

,

,

где CFt – совокупная величина, создаваемых чистых денежных потоков объектом недвижимости в период t; t – шаг расчета соответствующего денежного потока; n – горизонт расчета; r – приемлемая доходность от использования объекта недвижимости.

Оценка объектов доходным подходом осуществляется в несколько этапов.

Основные этапы оценки недвижимости доходным подходом

1. Расчет суммы всех возможных поступлений от объекта оценки

2. Расчет действительного валового дохода

3. Расчет расходов, связанных с объектом оценки:

- условно-постоянные

- условно-переменные (эксплуатационные)

- резервы

4. Определение величины чистого операционного дохода

5. Преобразование ожидаемых доходов в текущую стоимость

6. Прямая капитализация

7. Капитализация доходов по норме отдачи на капитал

- дисконтирование денежных потоков

- капитализация по расчетным моделям

Основные недостатки доходного подхода:

- необходимость прогнозирования долговременного потока дохода (процесс получения точной оценки будущего дохода затрудняет сложившаяся недостаточно устойчивая экономическая ситуация в России, к тому же вероятность неточности прогноза увеличивается пропорционально долгосрочности прогнозного периода);

- влияние факторов риска на прогнозируемый доход (при определении текущей стоимости необходимо учитывать предполагаемый риск, связанный с получением в будущем дохода от владения недвижимости, а величина предполагаемого риска в сложившихся российских условиях значительна, что влияет на точность получаемого результата оценки недвижимости);

- проблематичность сбора данных о доходности аналогичных объектов (информация о доходности, как правило, конфиденциальна, нередкоофициальная информация не соответствует действительности, а проверка фактической доходности объектов недвижимости существенно затруднена, соответственно, оценка затрат может быть недостаточно точной, неточность увеличивается в процессе капитализации);

— стоимостная оценка дохода (в случае оценки недвижимости, приносящей удобства, и уникальных объектов стоимостная оценка выгод от владения объектом существенно затруднена).

Итак, доходный подход важен для инвесторов и прочих участников процесса финансирования недвижимости, так как позволяет учитывать ожидаемый инвестиционный доход. Однако нестабильность российской экономики увеличивает неточность прогнозов о доходах недвижимости, велик риск вложений в недвижимость, характеризующихся значительной долгосрочностью, что стимулирует к вложению финансовых ресурсов в другие направления инвестирования. И все же правильное применение доходного подхода позволяет принимать достаточно обоснованные решения относительно финансирования инвестиций в недвижимость.