СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

РЕФЕРАТ

Курсовая работа: 41 с., 1 рис., 7 источников, 1 прил.

ЦИКЛИЧНОСТЬЭКОНОМИЧЕСКОГОРАЗВИТИЯ, ФАЗЫ ЦИКЛОВ, ЭКОНОМИЧЕСКИЙ КРИЗИС, ПРИЧИНЫ КРИЗИСОВ, КРИЗИСЫ ПЕРЕХОДНОГО ПЕРИОДА, ПОСЛЕДСТВИЯ КРИЗИСОВ РЕГУЛИРОВАНИЕ ДЕВОЛЬВАЦИЙ, ПУТИ ВЫХОДА.

Объект исследования:экономические кризисы.

Предмет исследования:особенности экономических кризисов, основные пути выхода.

Цель работы:выявить особенности цикличности экономического развития, найти и обосновать пути выхода из кризиса.

Методы исследования: анализ и синтез, обобщение, сравнительный анализ.

Исследования и разработки: на основе обобщения различных теоретических подходов изучена цикличность экономического развития, основные типы и фазы экономических циклов, выявлены причины экономических кризисов, предложены основные пути выхода из кризиса.

Область возможного практического применения: результаты полученные в курсовой работе могут быть использованы при изучении курса «макроэкономика».

ABSTRACT

Course work: 41., 1 fig., 7 sources, 1 adj.

CYCLICITY ECONOMIC DEVELOPMENT, cycle phase, the economic crisis caused the crisis, the transition crisis, the crisis DEVOLVATSY REGULATION, THE WAY OUT.

Object of study: economic crises.

Subject of research: characteristics of economic crises, the main way out.

Objective: To identify the features of cyclical economic development, to find and justify the ways out of the crisis.

Methods: analysis and synthesis, synthesis, comparative analysis.

Research and development: based on the aggregation of different theoretical approaches studied cycles of economic development, the main types and phases of economic cycles, the causes of economic crises, the basic ways out of the crisis.

Realm of the possible practical applications: the results obtained in the course work can be used for studying the course "Macroeconomics".

СОДЕРЖАНИЕ

Введение……………………………………………………………………………...5

1 Цикличность экономического развития и его типы. Фазы циклов…………….7

1.1 Общее понятие цикличности экономического развития ……………………..7

1.2 Основные типы экономических циклов………………………………………..9

1.3 Фазы циклов…………………………………………………………………...13

2 Причины экономических кризисов в трактовке различных авторов………...15

2.1 Причины экономических кризисов……………………………………..……15

2.2 Угрозы финансовых кризисов……………………………...……………….....18

3 Последствия экономических кризисов……………………………………...…..19

4 Особенности кризисов переходного периода и пути выхода…………………21

4.1 Особенности кризисов переходного периода………………………………...21

4.2 Влияние мирового финансово-экономического кризиса на белорусскую экономику 2008-2011 гг……………………………………………………………22

4.3 Основные пути выхода из кризисов………………………………………….23

Заключение………………………………………………………………………….25

Список использованных источников………………………………………….......26

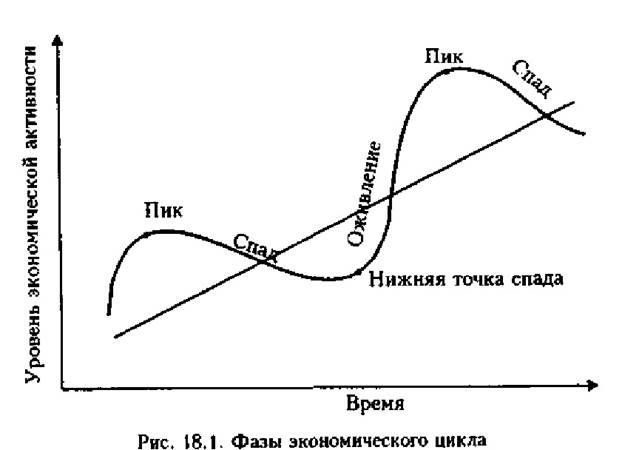

Приложение А Фазы экономического цикла…………………………………….27

ВВЕДЕНИЕ

История финансовых кризисов насчитывает не одно столетие. В первой половине 18 века произошли первые значительные экономические кризисы во Франции и в Англии. С этого момента экономические системы разных стран (разных по своему развитию, масштабам экономик, культурным ценностям и т.д.) регулярно переживали финансовые катаклизмы. Во второй половине 20-го века эти кризисы оказывали очевидное и глубокое влияние на всю систему воспроизводства. Формирование после второй мировой войны глобальной валютной системы, что стало первым актом многосерийной драмы под названием «глобализация», ознаменовало превращение финансовых кризисов в валютно-финансовые. В 90-х годах XX столетия волна кризисов прокатилась по странам Латинской Америки, Азиатского региона, а к концу века захлестнула и Россию. Кризис 1998 года стал одним из важнейших моментов новейшей экономической истории страны.

Многообразие экономических кризисов, безусловно, связано с индивидуальными особенностями развития каждой страны. Финансовые потрясения имеют различную природу, различные причины и последствия. Кризисы 1990-х годов выявили новое направление анализа кризисных событий в рамках моделей двойных валютно-банковских кризисов.

Опыт многих развивающихся стран и стран с переходной экономикой показал, что негативные шоки на валютном рынке всё чаще в последние годы сопровождаются кризисами банковской системы. Это подтверждалось кризисами в Азии, Латинской Америке и в России. Развитие экономики отдельной страны на фоне активной интеграции мирового сообщества неизменно сопровождается расширением внешних связей и ростом инфраструктуры финансового сектора. Естественным становится активное формирование и интенсификация функционирования банковского сектора в развивающихся экономиках, что должно неизбежно сопровождаться созданием адекватной системы пруденциального надзора и регулирования данной деятельности. В противном случае, в условиях финансовой либерализации и расширения внешнеторговых отношений, повышается вероятность возникновения, как валютного кризиса, так и банковского.

Валютные и банковские кризисы, в большинстве случаев провоцируются во многом схожими факторами, среди которых можно выделить не только ухудшение основных макроэкономических параметров, но и последствия открытия экономик развивающихся стран для внешнеэкономической деятельности. Большое внимание после Азиатского кризиса 1997 года стали уделять роли «эффекта заражения» в развертывании кризисных событий.

История кризисов последних лет наглядно отразила разрушительную силу финансовой дестабилизации. Российский кризис 1998 года стал восприниматься как чуть ли не наиболее важное и исключительное событие в одном ряду с Азиатским кризисом 1997 года. Эти кризисы продемонстрировали тесную зависимость между увеличением влияния иностранного капитала на национальные экономики, либерализацией внешнеэкономической деятельности в целом и финансового рынка в частности, с одной стороны, и неизбежностью финансово-валютных потрясений в национальных экономиках, с другой стороны.

Чрезвычайно серьезные последствия, которые влекут за собой как валютные, так и банковские кризисы, стимулировали исследования, направленные на поиск адекватных индикаторов кризисов, а также на разработку моделей, описывающих развитие кризисов, и механизмов регулирования в рамках реально возникающих кризисных ситуаций.

В мировой и отечественной научной литературе причинам, механизму и моделям развития и преодоления валютных и банковских кризисов посвящены многочисленные исследования. В частности, проблемы причинно-следственных связей и моделирования кризисных процессов, взаимосвязь валютно-финансовых, банковских и общеэкономических кризисов и циклов рассматриваются в исследованиях П. Кругмана, Г. Камински, К. Рейнхарта, Р. Барро, И. Голдфажна, Р. Вальдеса, Д. Родрика, А. Демиргук-Кунта, Ф. Мишкина, И. Детражиа, С. Фишера, М. Фельдштейна, Р. Чанга, А. Веласко, П. Кругмана, М. Монтеса, В.В. Попова, А.В. Аникина, А.Н. Илларионова, А.З. Астаповича и др. Проблемам общеэкономической динамики в ее взаимосвязи с циклической динамикой валютно-финансовой и банковской сферы посвящены работы А.Г. Аганбегяна, В.В. Ивантера, Р.М. Энтова, А.В. Улюкаева, М.Н. Осьмовой, М.В. Ершова, А.Н. Илларионова, П.А. Минакира, С.В. Алексашенко, С.П. Аукуционека, В. Шпрингеля и др.

Невозможно, исследуя проблемы формирования, развития и преодоления двойных кризисов, не учитывать результаты исследований в области экономической динамики, экономического сотрудничества в различных регионах мира и в странах, наиболее сильно затронутых этими кризисами и являвшихся основными полигонами их проявления и развития. Поэтому широко используются результаты, полученные в этой области М.Л. Титаренко, В.В. Михеевым, П.А. Минакиром, И.С. Королевым, Л.А. Аносовой, Д.С. Львовым, В.Л. Макаровым, В.В. Ивантером, Е. Г. Ясиным.

Многие проблемы, связанные с двойными кризисами и их отдельными элементами глубоко и системно исследованы в научной литературе. Вместе с тем существует настоятельная теоретико-методическая и практическая потребность в обобщении всего комплекса вопросов взаимосвязи общеэкономических и финансовых индикаторов формирования кризисных траекторий, взаимосвязи валютных и банковских кризисов, а также определения типичных причин и механизмов преодоления собственно кризисов.

1 Цикличность экономического развития и его типы. Фазы циклов

1.1 Общее понятие цикличности экономического развития

Цикличность - это всеобщая форма движения национальных хозяйств и мирового хозяйства как единого целого. Она выражает неравномерность функционирования различных элементов национального хозяйства, смену революционных и эволюционных стадий его развития,экономического прогресса. Наиболее характерная черта цикличности - движение - происходит не по кругу, а по спирали. Поэтому цикличность - форма прогрессивного развития.

Каждый цикл имеет свои фазы, свою длительность. Характеристики фаз неповторимы в своих конкретных показателях. У конкретного цикла, фазы нет двойников. Они оригинальны как в историческом, так и в региональном аспектах.

Цикличность - это движение от одного макроэкономического равновесия в масштабах как минимум национальной экономики к другому. Фактически это один из способов саморегулирования рыночной экономики, в том числе и изменения ее отраслевой структуры. Экономическим цикломназывается промежуток времени между двумя одинаковыми состояниями экономики. Кейнс показал, что экономический цикл есть результат взаимодействия трех составляющих: национального дохода, потребления и накопления капитала.

Цикл представляет собой интервал времени в развитии рыночной экономики, в течение которого происходит увеличение объема производства товаров и услуг, а затем сокращение, спад, депрессия, оживление и, наконец, снова его рост (рис. 1).

В настоящее время многие исследователи полагают, что внешние (экзогенные) факторы - это производитель первичных импульсов циклов, а внутренние причины (эндогенные) преобразуют эти импульсы в фазовые колебания. Среди экзогенных внеэкономических причин циклов в литературе называют научные и технические открытия, миграцию, динамику населения, войны, солнечную активность, и другие. Среди эндогенных причин называют колебания спроса на потребительские и инвестиционные товары, и в основу проблемы цикла обычно ставят механизм мультипликатора-акселератора.

В зависимости от изменения амплитуды колебаний объема национального производства различают:

• затухающие (сходящиеся) циклы (амплитуда колебаний со временем уменьшается);

• взрывные (расходящиеся) циклы (амплитуда колебаний со временем увеличивается);

• циклы с постоянной амплитудой. [5]

1.2 Основные типы экономических циклов

Выделяют четыре основных типа экономических циклов:

· краткосрочные циклы Китчина (характерный период — 3-4 года);

· среднесрочные циклы Жюгляра (характерный период — 7-11 лет);

· ритмы Кузнеца (характерный период — 15-20 лет);

· длинные волны Кондратьева (характерный период — 45-60 лет).

Циклы Китчина — краткосрочные экономические циклы с характерным периодом 3-4 года, открытые в 1920-е годы английским экономистом Джозефом Китчином. Сам Китчин объяснял существование краткосрочных циклов колебаниями мировых запасов золота, однако в наше время такое объяснение не может считаться удовлетворительным. В современной экономической теории механизм генерирования этих циклов обычно связывают с запаздываниями по времени (временными лагами) в движении информации, влияющими на принятие решений коммерческими фирмами.

Циклы Жюгляра — среднесрочные экономические циклы с характерным периодом в 7-11 лет. Названы по имени французского экономиста Клемана Жюгляра, одним из первых описавшего эти циклы. В отличие от циклов Китчина в рамках циклов Жюгляра мы наблюдаем колебания не просто в уровне загрузки существующих производственных мощностей (и, соответственно, в объеме товарных запасов), но и колебания в объемах инвестиций в основной капитал. В результате, к временным запаздываниям, характерным для циклов Китчина, здесь добавляются еще и временные лаги между принятием инвестиционных решений и возведением соответствующих производственных мощностей (а также между возведением и актуальным запуском соответствующих мощностей). Дополнительный лаг формируется и между спадом спроса и ликвидацией соответствующих производственных мощностей. [3]

Ритмы Кузнеца - экономические циклы с характерным периодом 15-20 лет. Были открыты в 1930 году лауреатом Нобелевской премии Саймоном Кузнецом.

В настоящее время рядом авторов ритмы Кузнеца рассматриваются в качестве инфраструктурных циклов. Также большие циклы цен на недвижимость на примере Японии 1980-2000гг и длительность большой полуволны подъема цен в США хорошо совпадают с циклом Кузнеца. Высказывалось также и предложение рассматривать ритмы Кузнеца в качестве третьей гармоники Кондратьевской волны.

Открыты русским экономистом Николаем Кондратьевым. Характерный период - 50 лет с возможным отклонением в 10 лет (от 40 до 60 лет). Циклы состоят из чередующихся фаз относительно высоких и относительно низких темпов экономического роста. Многие экономисты не признают существования таких волн.

Исследования и выводы Кондратьева основывались на эмпирическом анализе большого числа экономических показателей различных стран на довольно длительных промежутках времени, охватывавших 100—150 лет. Эти показатели: индексы цен, государственные долговые бумаги, номинальная заработная плата, показатели внешнеторгового оборота, добыча угля, золота, производство свинца, чугуна и т. д.

Для периода после промышленной революции обычно выделяются следующие кондратьевские циклы/волны:

1 цикл — с 1803 до 1841-43 гг. (отмечены моменты минимумов экономических показателей мировой экономики)

2 цикл — с 1844-51 до 1890-96 гг.

3 цикл — с 1891-96 до 1945-47 гг.

4 цикл — с 1945-47 до 1981-83 гг.

5 цикл — с 1981-83 до ~2018 г. (прогноз)

6 цикл — с ~2018 до ~ 2060 (прогноз)

Соотношение между кондратьевскими волнами и технологическим укладами

1-й цикл — текстильные фабрики, промышленное использование каменного угля.

2-й цикл — угледобыча и черная металлургия, железнодорожное строительство, паровой двигатель.

3-й цикл — тяжелое машиностроение, электроэнергетика, неорганическая химия, производство стали и электрических двигателей.

4-й цикл — производство автомобилей и других машин, химической промышленности, нефтепереработки и двигателей внутреннего сгорания, массовое производство.

5-й цикл — развитие электроники, робототехники, вычислительной, лазерной и телекоммуникационной техники.

6-й цикл — возможно, NBIC-конвергенция (конвергенция нано-, био-, информационных и когнитивных технологий).

Необходимо отметить, что, несмотря на всю важность вскрытой Н. Д. Кондратьевым цикличности развития социума для задач прогнозирования, его модель всего лишь изучает поведение системы в зафиксированной (замкнутой) среде. Такие модели не всегда дают ответ на вопросы, связанные с природой самой системы, поведение которой изучается. При этом хорошо известно, что поведение системы является важным аспектом в ее изучении. Однако не менее важны, а быть может даже наиболее важны аспекты системы, связанные с ее генезисом, структурные аспекты, аспекты взаимодополнения логики системы с ее предметом и т. д. Именно они позволяют корректно ставить вопрос о причинах того или иного типа поведения системы в зависимости, например, от внешней среды, в которой она функционирует. Для удовлетворения более насущных потребностей. В этом случае падение спроса на дорогостоящую продукцию приводит к сокращению производства и занятости в соответствующих отраслях.

Таким образом, наблюдения за ходом циклов показывают, что в современных условиях картина цикла существенно модифицируется. У классического цикла, как уже отмечалось, исходной и ключевой фазой выступает кризис. Он является не только формой временного разрешения назревших проблем и противоречий в рыночной экономике, но и условием прогрессивного обновления основного капитала, снижения издержек производства, обновления и улучшения качества, а также конкурентоспособности продукции. Снижение цен на товары и факторы производства служило основой установления новых ценовых пропорций. Приспособление к ним осуществлялось в первую очередь в ходе обесценения основного капитала. Когда же шел процесс массового обновления капитала, цены снова поднимались.

Влияние монополии сказывается в том, что падение производства, его остановка происходят при сохранении монопольно высоких цен. Наблюдения показывают, что ни один послевоенный цикл (кроме цикла 1948-1949 гг.) не связан с падением цен. Масштабы удорожания растут от кризиса к кризису (т.е. от цикла к циклу).

Поскольку цены не падают, фирмам удается получать прибыль даже при сокращении производства. В то же время сохранение высокого уровня цен затрудняет процесс единовременного массового обновления капитала. Поэтому в современных условиях кризис не может до конца выполнить свою «очистительную» функцию, не становится исходным пунктом массового обновления техники и технологии, а стало быть, не способствует избавлению экономики от старого производственного аппарата.

На характер экономических циклов существенное влияние оказывает научно-технический прогресс (НТП). Все более ускоряющиеся темпы НТП обусловливают ускорение обновления основного капитала, которое наблюдается на всех фазах цикла, включая фазу кризиса. В результате перепроизводство товаров, как характерная черта кризиса, сменяется перепроизводством капитала и хронической недогрузкой производства. Это приводит к размыванию классической, пофазной динамики цикла и циклического характера воспроизводства в целом.

Так, мировой экономический кризис 1957-1958 гг. положил начало мировому структурному кризису перепроизводства сырьевых товаров на мировом рынке в 1958-1963 гг. Этому способствовали технологические сдвиги в производстве, снижение материалоемкости, замена натурального сырья синтетическим. Цены на сырьевые товары упали в 2 раза. Монопольно низкие цены на сырую нефть, поставляемую из колониальных и зависимых стран, привели к кризису угольной промышленности.

В зависимости от характера экономических спадов, охвата ими различных сфер или отраслей народного хозяйства необходимо различать следующие виды экономических кризисов: циклический, промежуточный, структурный, частичный, отраслевой.

Циклические кризисы — это периодически повторяющиеся спады общественного производства, вызывающие парализацию деловой и трудовой активности (деятельности) во всех сферах народного хозяйства и дающие начало новому циклу хозяйственной деятельности.

Промежуточные кризисы — это спорадически возникающие спады общественного производства, которые на время прерывают стадии оживления и подъема национальной экономики. В отличие от циклических кризисов они не дают начало новому циклу, носят локальный характер и непродолжительны.

Структурные кризисы связаны с постепенным и длительным нарастанием межотраслевых диспропорций в общественном производстве и характеризуются несоответствием сложившейся структуры общественного производства изменившимся условиям эффективного использования ресурсов. Они вызывают долговременные потрясения и требуют для своего разрешения относительно длительного периода адаптации к изменившимся условиям процесса общественного воспроизводства.

Частичные кризисы сопряжены с падением экономической активности в рамках крупных сфер деятельности. В частности, речь идет о денежном обращении и кредитах, банковской системе, фондовом и валютном рынках. Мировой валютный кризис 70-х гг., как известно, обусловил переход от Бреттон-Вудской валютной системы к Ямайскому (Кингстонскому) соглашению 1976 г., в соответствии с которым золото перестало выполнять роль мировых денег и превратилось в один из товаров. Хорошо известен и крупнейший кризис банковской системы Германии 1932 г.

Отраслевые кризисы характеризуются спадами производства и свертыванием хозяйственной деятельности в одной из отраслей промышленности, народного хозяйства. История таких кризисов наиболее полно прослеживается в угольной, сталелитейной, текстильной, судостроительной промышленности.

Сезонные кризисы обусловлены воздействием природно-климатических факторов, которые нарушают принятый ритм хозяйственной деятельности. В частности, задержка с наступлением весны может вызвать кризис в коммунальном хозяйстве из-за отсутствия топлива.

Мировые кризисы определяются охватом как отдельных отраслей и сфер хозяйственной деятельности в мировом масштабе, так и всего мирового хозяйства. [5]

1.3 Фазы циклов

Выделяют четыре фазы цикла: пик (высшая точка экономической активности), спад (рецессия), низшая точка активности, подъем (экспансия). (Приложение 1)

Перваяважнейшая фаза экономического цикла:

- кризис (рецессия, сжатие, спад).

Его характерные черты:

• превышение предложения над спросом, ведущее к накоплению товарных запасов и падению цен

• кризис сбыта и падение цен ведет к сокращению производства;

• большое число банкротств и крахов;

• массовая безработица;

• падение заработной платы и уровня жизни;

• рост потребности в деньгах для оплаты обязательств (всеобщая погоня за деньгами), который ведет к росту ссудного процента.

Вторая фаза экономическогоцикла:

- депрессия - экономика достигает «дна», низшей точки падения производства. Сокращение производства и падение цен прекращаются, товарные запасы стабилизируются, снижается ссудный процент (деловая активность очень низка – нет спроса на деньги), безработица сохраняется на высоком уровне. Стабилизация цен создает возможность расширения сбыта и возникают перспективы выхода из кризиса.

Третья фаза экономического цикла:

– оживление - характеризуется ростом производства, ведущего к восстановлению предкризисного уровня. Цены начинают расти, наблюдается усиление деловой активности. Растет спрос на промышленное оборудование, в оборот вовлекаются новые капиталы. Спрос на деньги увеличивается, что ведет к повышению ссудного процента.

Четвертая фаза экономического цикла:

- подъем (экспансия, бум) - объем производства превосходит предкризисный уровень. Цены растут, при общем росте заработной платы, безработица достигает минимального уровня. За пределами пика рост деловой активности прекращается, возникает проблема сбыта, производство сокращается, экономика вступает в фазу кризиса и т.д.

Цикл сам создает условия и предпосылки, необходимые для перехода от одной фазы к другой. В современных условиях (смешанной экономики) регулярность колебаний, последовательность фаз цикла нарушились, изменились и некоторые характеристики фаз цикла, падение производства часто сопровождается инфляцией (стагфляция).

Существует множество объяснений причин цикличности:

К внешним причинам относят:войны, революции и политические потрясения, темпы роста населения. Пятна на солнце (погода-урожай), волны научно-технического прогресса, дающие экономической системе импульс для движения и т.п. Полагают, что эти внешние факторы влияют на изменение инвестиций, которые в свою очередь, воздействуют на объем производства, занятость и цены.

Квнутренним,находящимся внутри экономической системы, относят:

• колебания потребительского и инвестиционного спроса;

• нарушения в сфере денежного обращения;

• сбои в функционировании рыночного механизма в результате государственного вмешательства в экономические процессы;

• изменение положения страны на мировом рынке. [3]

2 Причины экономических кризисов в трактовке различных авторов

2.1 Причины экономических кризисов

С момента возникновения кризисных явлений и до настоящего времени экономическая наука пытается выявить их причины. Точки зрения на причины экономических кризисов весьма противоречивы, и для этого есть немало объективных предпосылок. Дело в том, что воздействие на цикличность воспроизводства одних и тех же факторов в разные периоды весьма различно и к тому же проявление их в отдельных государствах имеет свои особенности.

Существуют различные теории, объясняющие колебания деловой активности.

Одни экономисты концентрируют свое внимание на нововведениях. Активная часть основного капитала морально устаревала в течение 10—12 лет. Это требовало ее обновления, что служило стимулом экономического оживления. Так как исходным толчком служит замена оборудования и технологии, то обновление основного капитала называют материальной основой экономического цикла. Сторонники данной концепции утверждают, что главные технические новшества, такие как железные дороги, автомобили или синтетические волокна, оказывают значительное влияние на инвестиции и потребительские расходы, а следовательно – на производство, занятость, уровень цен. Но такие крупные нововведения появляются нерегулярно и тем самым препятствуют стабильности экономической активности.

Другие ученые объясняют экономические циклы политическими и случайными событиями. Так, постоянный спрос на военную продукцию во время военных действий может привести к сверхзанятости и острой инфляции, за которыми после наступления мира и сокращения военных расходов обычно следует экономический спад. Политические деятели могут манипулировать денежно-кредитной и бюджетно-налоговой политикой, чтобы добиться повторного избрания на свои должности.

Экономисты марксистского направления причину цикличности видят в периодическом обновлении основного капитала. Идея экономических циклов сформировалась впервые у французского ученого Клемента Жюгляра, представителя теории обмена, кредита и денежного обращения, еще в середине ХІХ столетия. Он первый доказал безусловную периодичность промышленных колебаний в Англии, Франции и Соединенных Штатах. Изучив отчеты Английского, Французского и ведущих американских банков, Жюглар пришел к следующему заключению: без всякой предвзятой теории или гипотезы, только наблюдая факты, можно установить закон, управляющий кризисами и их периодичностью. Эпохи оживления, процветания и высоких цен всегда заканчиваются кризисами, а за кризисами следует несколько лет угнетенного состояния экономики и низких цен.

Одним из первых, кто пытался объяснить цикличность экономического развития, в начале XIX века был Ж. Сисмонди. Теория рынка Сисмонди — это одновременно и теория кризисов. Причиной кризиса служит недостаточное потребление, обусловленное бедностью масс. По сравнению с производственной способностью современной промышленности существующий рынок для промышленных изделий слишком узок. Но история кризисов противоречит этой доктрине. Если принять эту теорию, то процветание, следующее за каждой депрессией, становится абсолютно непостижимым. Если экономическая действительность соответствовала бы этой теории, то бедность народа исключала бы всякую возможность расширения промышленности. Состояние промышленного застоя стало бы хроническим состоянием. Между тем в действительности наблюдается быстрый рост производства, несмотря на перерывы, вызываемые периодами депрессии. Это простое наблюдение доказывает, что теория, усматривающая причину промышленных кризисов в недостаточном потреблении, не может быть истинной. По смыслу этой теории мы должны были бы рассчитывать найти хронический застой, а не периодическое повторение цикла. Низкая склонность к потреблению, выражаясь современными терминами, могла бы служить причиной постоянного равновесия при состоянии неполной занятости, но не причиной циклических колебаний. Сисмонди, так же как Лодердель и Мальтус, пытался объяснить безработицу и депрессию, но не представил никакого объяснения цикла. [4]

Важное значение имеет и теория Родбертуса, согласно которой заработная плата всегда сводится к минимуму средств существования, в то время как производительность с ходом промышленного прогресса повышается. Новая техника увеличивает продукцию рабочих, но рабочие продолжают получать ту же самую низкую заработную плату. С развитием техники, следовательно, относительная доля рабочих падает. В отличие от Сисмонди теория Родбертуса усматривает причину кризиса не в абсолютной бедности рабочих, а скорее в том обстоятельстве, что доля рабочих с ходом технического прогресса уменьшается. Родбертус, таким образом, считает причиной кризиса не чрезмерное производство, а скорее отсутствие пропорциональности в распределении продукта. Недостаток его теории заключается, в том, что она не согласуется с фактами: в действительности заработная плата в период процветания повышается. К тому же больше всего страдают от кризисов отрасли промышленности, производящие капитальные блага, а не отрасли, производящие потребительские товары для рабочих классов.

Выдающийся украинский экономист Михаил Туган-Барановский первым в мире разработал учение о фундаментальной закономерности цикличности экономической динамики. Он определил ее на основе анализа периодичности промышленных кризисов в Англии, которая в ХІХ столетии была наиболее развитой страной мира. В 1894 г. вышла в свет его фундаментальная работа “Промышленные кризисы в современной Англии, их причины и ближайшие влияния на народную жизнь”, которая заложила основы исследования экономических циклов и кризисов. В середине ХХ ст. стокгольмская школа экономической мысли, творчески опираясь на концепцию Туган-Барановского, открыла пути самосохранения и развития капитализма на основе шведской модели, успешно реализованной сегодня в скандинавских странах, которые по уровню жизни в последние годы уверенно лидируют в шеренге наиболее развитых государств мира. Огромное влияние, оказанное в начале нашего века книгой Туган-Барановского на весь ход развития теории экономических циклов, явственно выступает в появившейся вскоре литературе, и особенно в значительных работах Артура Шпитгофа и Густава Касселя.

Процветание начинается, по мнению Шпитгофа, в отраслях, возбуждающих особые надежды, где имеются основания рассчитывать на необычные прибыли; импульс, исходящий от этих отраслей, приобретает всеобщий характер. На первых порах дело сводится к полной загрузке существующего производственного оборудования. Затем наступает вторая стадия, в течение которой создаются новые производственные предприятия. Эти новые производственные предприятия поглощают крупную массу инвестиционного капитала и всякого рода первичных строительных материалов. Но это строительство, пока оно продолжается, не уравновешивается выпуском готовых изделий. В третьей стадии цикла новые производственные предприятия начинают выпускать готовые изделия. И наконец, "последний период является противоположностью второго; лихорадочно возросшее производство выбрасывает свои продукты на рынок, не встречая соответствующего потребления".

Следует отметить, что идея о больших циклах конъюнктуры сразу же вызвала резонанс как в стране, так и за рубежом. Одни ученые поддержали эту идею, другие оспаривали. Н.Д. Кондратьев полагал, что материальной основой больших циклов конъюнктуры является изнашивание, смена и расширение основных капитальных благ, требующих длительного времени и огромных затрат для своего производства. Смена и расширение этих благ идут не плавно, а толчками, другим выражением чего и являются большие волны конъюнктуры.

Волны Кондратьева не стоит рассматривать только как одну из форм цикличной экономической динамики. Это одна из разновидностей исторических циклов, охватывающих всю структуру общества.

В ХХ ст. модель Кондратьева была единственной в мире, которая заранее дала ему предвидеть Великую депрессию 30-х годов. Больше того, прогнозируемое постоянство волн Кондратьева подтверждается и современным мировым экономическим кризисом, который начался с финансовых кризисов 90-х годов в Латинской Америке, Юго-Восточной Азии и странах СНГ.

Как видим, назвать единственную причину циклического развития экономики оказывается весьма трудным делом. Поэтому многие современные экономисты ограничиваются общим указанием на то, что причина циклического движения заложена в сложном и противоречивом характере многообразных сил и факторов, влияющих на движение рыночной экономики.[6]

2.2 Угрозы финансовых кризисов

Финансовая глобализация влечет угрозу финансовой и экономической нестабильности в стране. Либерализация правил перемещения капитала, интернационализация банковских систем, формирование сети оффшорных банков, изобретение сложных производных финансовых инструментов привели к высокой мобильности капитала и отрыву валютно-финансовой сферы от реального сектора.

Финансовая глобализация привела к нарушению классического уравнения количественной теории денег. На один доллар, потраченный на покупку иностранных товаров, приходится 8–9 долл. (а некоторые эксперты называют цифру в 30–40 долл.) международных трансфертов, не связанных с продажей товаров. Валютная сфера стала играть независимую от рынка товаров роль, непрерывно увеличиваясь в размерах и обслуживая саму себя. По мнению Питера Друкера сегодня финансовые учреждения не столько оказывают услуги клиентам, сколько торгуют между собой финансовыми инструментами. Понятно, что в этом случае доход одного финансового института есть убытки другого минус трансакционные издержки, а поскольку финансовый сектор зарабатывает деньги только на границе с реальным сектором, то такие масштабные спекулятивные игры неминуемо должны вести к банкротствам. Диверсификация рисков с помощью утонченных производных инструментов, по мнению П. Друкера, лишь «научные» системы безнадежного игрока. Этот тезис подтверждает постоянно уменьшающаяся доходность производных инструментов и увеличивающаяся сложность при сбыте.

Американский экономист Р. Ален исследуя влияние финансовой глобализации на экономику, проходит к выходу, что стихийные рыночные процессы не укладываются в существующие концепции рыночного регулирования, прежде всего в концепцию монетаризма. Последняя исходит из того, что зависимость между денежной массой, находящейся в обращении, и динамикой номинального ВВП является стабильной и предсказуемой. И тогда, воздействуя на объем этой массы, правительство получает в свои руки инструментарий для обеспечения устойчивого неинфляционного роста экономики. Финансовая глобализация ограничивает власть национальных центробанков и правительств, которые теряют способность эффективно осуществлять свой суверенитет над валютой и финансами и лишаются традиционных рычагов финансового контроля.

Издержки этих кризисов очень высоки. По оценкам валовые потери в период 1980–1996 гг. отдельных из 36 достигших кризисных состояний стран составили от 10 % ВВП (Япония, Венгрия, Танзания) до 55 % (Аргентина). Общая сумма издержек оценивается в 250 млрд долл. [1]

3 Последствия экономических кризисов.

Анализ научной литературы за последние полвека показывает, что, несмотря на идеологические расхождения в оценке исторического места капиталистического строя, экономисты считают кризисы в динамике рыночного хозяйства объективным и полезным явлением. Само по себе наступление кризиса свидетельствует о неблагоприятной ситуации в экономике, о возникших диспропорциях, которые как раз в ходе кризиса и устраняются: заводы, перепроизведшие товары, временно останавливаются; слабые, нежизнеспособные предприятия с низкой эффективностью производства и малым запасом прочности, оказавшись в условиях неблагоприятной кризисной конъюнктуры, вовсе прекращают свое существование; из-за возрастающей нехватки средств временно тормозится строительство жилья и деньги накапливаются для обновления производственного оборудования в ходе очередного подъема и т.д. Иными словами, нормальные, часто повторяющиеся кризисы очищают экономику от слабых, неконкурентоспособных предприятий, которые имеют определенные шансы на выживание только в условиях высокой конъюнктуры. Причем, как правило, речь идет о небольших предприятиях или о предприятиях, уже давно с трудом удерживающихся на плаву. А их банкротство обычно предсказуемо, к нему готовятся загодя, и оно сопровождается относительно небольшими негативными последствиями в экономической и социальной жизни.

Таким образом, есть все основания отнести часто повторяющиеся неглубокие кризисы к разряду нормальных и полезных для рыночной экономики явлений. Об этом свидетельствует и сохранение в условиях таких кризисов управляемости экономики. Ситуация практически не выходит из-под контроля. При появлении первых тревожных симптомов начинается искусственное сдерживание дальнейшего накопления, удорожается кредит и усложняются условия его предоставления, ужесточаются требования к ликвидности залогов и своевременному возврату ссуд, увеличиваются обязательные резервы банков, сокращаются необеспеченные краткосрочные ссуды деловым предприятиям и торговля под гарантии банков и т.д.

Важным явлением, характеризующим макроэкономическую нестабильность и имеющим циклический характер изменений, выступает безработица.

Экономисты по-разному объясняют причины безработицы. В целом можно выделить следующие подходы к объяснению этого явления:

1) избыток народонаселения (мальтузианство);

2) рост органического строения капитала (марксизм);

3) высокий уровень заработной платы (неоклассицизм);

4) недостаточность совокупного спроса (кейнсианство).

Наибольшее распространение в западной экономической науке полу-чили неоклассическая и кейнсианская концепции безработицы.

В неоклассической модели рыночная экономика в принципе способна использовать все трудовые ресурсы, однако лишь при условии гибкости заработной платы. Полная занятость в данном случае означает, что каждый желающий продать определенное количество труда по сложившейся в данный момент ставке заработной платы может осуществить свое желание.

В кейнсианской концепции занятости последовательно и обстоятельно доказывается, что в рыночной экономике безработица носит не добровольный характер (в неоклассическом его понимании), а вынужденный. По мнению Кейнса, неоклассическая теория действительна лишь в пределах отраслевого, микроэкономического уровня, и поэтому она не в состоянии ответить на вопрос о том, чем определяется фактический уровень занятости в экономике в целом.

Необходимой основой для долговременного решения является пользующееся доверием признание убытков по неблагополучным активам. С этой целью правительствам необходимо определить общие базовые методологии для реалистичной перспективной оценки стоимости кредитных инструментов. Могут использоваться различные методы урегулирования безнадежных активов в банках при условии, что они подкрепляются достаточным финансированием и проводятся в жизнь на основе прозрачности.

В странах с развитой экономикой следует активно использовать имеющееся пространство для дальнейшей либерализации денежно-кредитной политики, чтобы поддержать спрос и противодействовать рискам дефляции. Поскольку возможности для снижения процентных ставок уже практически исчерпаны, центральным банкам необходимо продолжать изыскивать менее традиционные меры, используя размер и структуру своих балансов для содействия процессу посредничества в предоставлении кредита.

Странам с формирующимся рынком также необходимо смягчить денежно-кредитные условия с учетом ухудшающихся перспектив. Вместе с тем, во многих из этих стран задача центрального банка дополнительно усложняется ввиду необходимости поддерживать внешнюю стабильность, несмотря на весьма неустойчивые потоки финансирования и несоответствия валют в балансах из-за внутренних заимствований в иностранных валютах.

Требуется укрепить международную координацию и сотрудничество в вопросах политики, в том числе за счет совершенствования систем раннего предупреждения и большей информационной открытости в отношении рисков. Следует избегать протекционизма в торговле и финансовой сфере, и скорейшее завершение начатого в Дохе раунда переговоров о многосторонней торговле позволило бы вдохнуть новую жизнь в перспективы глобального роста. [2]

4 Особенности кризисов переходного периода и пути выхода

4.1 Особенности кризисов переходного возраста

Понимание процессов глобализации, происходящих в мировой экономике, важно для определения стратегии модернизации Беларуси. Важнейшая черта экономики 21 века – ее ярусный характер. На верхних ярусах располагаются высокоразвитые страны: США, ЕС, Япония, Канада, генерирующие новые знания и технологии, которые благодаря мобильности ученых поэтапно перемещаются на ярусы, ниже расположенные.

На верхнем ярусе концентрируются научно-технологические центры, на промежуточных ярусах – в странах с хорошей инфраструктурой и высокой квалификацией рабочей силы, размещают производственные мощности сборки высокотехнологичных товаров и вспомогательных интеллектуальных услуг, на более низких ярусах – с дешевой рабочей силой – массовые серийные производства, пошив одежды и т. п., еще ниже – заводы по первому переделу сырья, поднимающегося, как правило, с самых нижних ярусов.

Задача каждой страны – подняться на как можно более высокий ярус, так как в вертикальной производственной цепочке добавленная стоимость тем меньше, чем ниже этаж.

Рост инвестиций в отдельные развивающиеся страны происходит в основном в добывающие отрасли. Антиглобалисты считают, что для преодоления проблем финансовой глобализации необходимо ввести правила регулирования международных рынков капитала. На вопросы, что должно регулироваться, кто должен регулировать и каким образом, антиглобалисты пока не дают ответа, существующая же система глобального экономического регулирования ими подвергается резкой критике. Несмотря на продолжение дискуссий о новом финансовом регулировании в международных финансовых кругах достигнуто понимание главной цели реформы – повышение устойчивости международных потоков капиталов и снижении их спекулятивного характера. Вырисовались также важнейшие направления реформы: фрагменты глобального финансового регулирования уже существуют. [6]

4.2 Влияние мирового финансово-экономического кризиса на белорусскую экономику 2008-2011 гг

Первые негативные проявления мирового финансового кризиса органы государственного управления Республики Беларусь встретили спокойно. На правительственном уровне возобладало мнение, что Белоруссию глобальный кризис не коснется в силу слабой связи финансовой и банковско-кредитных систем республики с аналогичными мировыми и международными структурами. Фактически как определенное преимущество «белорусской модели экономики» в условиях кризиса преподносился факт неразвитости в Республике Беларусь рынков ценных бумаг, кредитов, депозитов, страховых и гарантийных услуг. Это обстоятельство якобы уже само по себе автоматически защищало Белоруссию на микроэкономическом уровне от вредных воздействий глобального кризиса.

Несмотря на все попытки, предпринимаемы правительством Республики Беларусь, избежать негативного влияния мирового экономического кризиса на белорусскую экономику, этот процесс до сих пор полностью остановить не удалось. В Республике Беларусь последствия кризиса привели к повышению процентных ставок по кредитам.

Усиление конкуренции на внутреннем финансовом рынке в 2010 году привело к повышению ставок по банковским депозитам. Ситуацию также осложняет рост процентных ставок. Высокая стоимость ресурсов для предприятий определяется тем, что рынок сигнализирует о существенном уровне неопределенности: вновь произведенные товары и услуги могут быть не востребованы. В результате кредитами могут воспользоваться только производства с высокой доходностью или быстрой отдачей.

Финансовый кризис в Республике Беларусь проходил относительно «мягко» еще и потому, что финансовая деятельность осуществлялась и была ориентирована на внебиржевые операции, поэтому влияние фондовой биржи на стабильность экономики было максимально снижено.

Из положительных моментов финансово-экономического кризиса 2008-2010 гг. в Республике Беларусь можно выделить: оздоровление экономики, оживление предпринимательской инициативы, замена импортных товаров – отечественными товарами, повышение уровня конкуренции и, как следствие, снижение цен на некоторые товары. [6]

4.3 Основные пути выхода из кризисов

Составной частью национальной стратегии развития Беларуси должны быть действия государственных и негосударственных институтов по приспособлению к неизбежным процессам глобализации. Институты должны больше внимания уделять внешним факторам, связанным с глобализацией. Ответом на вызовы и угрозы глобализации должны быть специальные механизмы, стимулирующие мировую конкурентоспособность предприятий страны, адаптацию к процессам, происходящим в мировой экономике и охраняющие их от внешних шоков. Внутренняя экономическая политика должна больше внимания уделять регулированию перетока иностранного капитала. Грамотная экономическая политика требует и эффективных негосударственных институтов ее реализации: профессиональных союзов, ассоциаций предпринимателей, банкиров, страховщиков и т. п.

Активное участие Беларуси в международной торговле технологиями может позволить перейти от так называемого «перелива» новейших технологий в импортированных товарах к освоению новых знаний, воплощенных в импортированных машинах и оборудовании, а также технологий их изготовления. Такое освоение знаний и технологий, воплощения их в машины, для нас особенно важно, так как мы получаем в результате потенциальную возможность преодолеть свое технологическое отставание от более развитых стран мира.

Экономическая политика и институты должны сдерживать процессы утечки мозгов. Меры по увеличению потока инвестиций в развитие человеческого капитала и повышение эффективности их использования должны быть поддержаны системой стимулирующего вознаграждения высококвалифицированных кадров.

Экономическая политика и институты должны обеспечивать профессиональное общение с внешним миром, формировать положительный имидж страны за рубежом. Дефицит кадров, знаний, культуры в вопросах интеграции, взаимодействия с внешним миром нужно как можно быстрее преодолеть. Особое внимание следует уделять формированию адекватного реальности имиджа Беларуси в глобальной сети интернет. Все внешнеэкономические фирмы, инвесторы получают первичную информацию из интернет. Значительный (преимущественно нелегальный) отток капиталов за рубеж также представляет серьезную проблему ряда стран с переходной экономикой. Оценки утечки капитала из Республики Беларусь достаточно скромны, однако они сравнимы с притоком иностранных инвестиций. Проблема бегства капиталов заставляет понять важность создания в стране благоприятного инвестиционного климата не только для привлечения иностранных инвесторов, но и, прежде всего, для предотвращения утечки собственных инвестиционных ресурсов. Дипломатия должна быть сориентирована исключительно на поддержку бизнеса своей страны за рубежом, на участие в борьбе за мирохозяйственные позиции (это стандартная практика небольших государств). Лозунгом белорусской внешнеэкономической политики должна стать фраза: «Доступ к ресурсам, рынкам, технологиям».

Экономическая политика и институты не должны противопоставлять регионализацию глобализации. В случае Беларуси регионализация в Союз с Россией, а также в Евразэс должны стать двигателем для интеграции с другими регионально интегрированными экономиками. Беларусь наряду с Украиной должны стать своего рода мостом между Евразэс и ЕС.

Экономическая политика и институты должны способствовать повышению конкурентоспособности отечественных производителей на внешних рынках. Выстоять в жесткой конкурентной борьбе на глобальных рынках могут только гиганты. Поэтому при приватизации белорусских предприятий целесообразно учитывать этот фактор. Нефтехимические и энергетические предприятия должны установить корпоративные отношения с российскими ТНК – поставщиками сырья и крупных холдингов в машино-строительной промышленности, например, с европейскими распределительными сетями. [6]

ЗАКЛЮЧЕНИЕ

Проблема цикличности экономики за более чем вековую историю её существования стала средоточием для исследования многих факторов, оказывающих наиболее существенное влияние на развитие и функционирование системы мирового и национального хозяйства. Цикличное развитие экономики сопровождается высоким уровнем экономической активности в течение длительного времени, а затем спадом этой активности до уровня ниже допустимого. Периодическая повторяемость экономических спадов ведет к обнищанию, голоду, страданиям людей, что не может не беспокоить цивилизованное общество.

Опираясь на переосмысленное наследие, современные исследователи формируют новую теорию циклической динамики, с помощью которых можно объяснить волнообразные колебания экономики, обусловленные последовательным замещением доминирующих в ней технологических укладов и связанных с ними этапов технико-экономического развития.

Наиболее распространенными сегодня являются следующие направления объяснения причин кризисов и циклов:

Во-первых, объяснение кризисов недопотреблением народных масс, вызывающим обвал производства. Лекарство от кризисов в этом случае - стимулирование потребления. Во-вторых, группа ученых-экономистов связывает кризис с отсутствием «правильных пропорций» между отраслями и регионами, с нерегулируемой деятельностью предпринимателей. Составной частью этих взглядов можно считать концепцию, объясняющую кризисы сбоями в денежном обращении или банковской сфере, описанной выше.

В-третьих, известную популярность получил поиск причин циклического характера развития экономики в конфликте условий производства и условий реализации, в противоречии между производством, стремящимся к расширению, и не успевающим за ним ростом платежеспособного спроса. Экономический кризис обнаруживает существенные изменения в совокупном предложении и совокупном спросе, поэтому кризис является не только результатом нарушения пропорциональности развития общественного производства, но и импульсом к достижению равновесия и сбалансированности национальной экономики.

Такое обилие взглядов объясняется сложностью и важностью данного экономического явления.

Таким образом, цикличность выступает как форма движения национальной экономики и мирового хозяйства в целом. Современный механизм самонастройки рыночной экономики через циклические кризисы изменяется под влиянием государственного воздействия. Происходит переплетение стихийно-рыночного механизма функционирования экономики в форме циклических кризисов с сознательным государственным воздействием на воспроизводственный процесс.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1 Битков, В.П. Функции и формы сбережений населения в современной экономике России /В.П. Битков // Белорусский экономический журнал. - 2004. - N 3. - С. 47-52.

2 Дорох, Е. Трансформация сбережений населения в ресурсный потенциал кредитования жилищного строительства / Е. Дорох // Вестник Ассоциации белорусских банков. - 2004. - N 16. - С. 21-25.

3 Жеребин, В.М. Экономика домашних хозяйств / В.М. Жеребин, А.Н. Романов; Российская акад. естеств. наук, Ин-т соц.- экон. проблем народонас. РАН, ВЗФЭИ. - М.: Финанас: ЮНИТИ, 1998. - 231 с.

4 Плешкун, А.М. Анализ сбережений населения Республики Беларусь / А.М. Плешкун // Вестник Белорусского государственного экономического университета. - 2009. - N 1. - С. 62-67.

5 Селищев, А.С. Макроэкономика. Открытая экономика. Причины экономического роста. Динамика рынков / А.С. Селищев - Санкт-Петербург: Питер, 2005. - 459 с.

6 Социальное положение и уровень жизни населения Республики Беларусь.: статистический сборник / М-во статистики и анализа РБ ; [редкол.: Г.И. Гасюк (пред.) и др.]. - Минск : [б. и.], 2010. - 91 с.

7 Стародубцева Е.Б. Государственное стимулирование сбережений (на примере Германии) / Е.Б. Стародубцева // Банковские услуги. - 2006. - N 7. - С. 26-28.

ПРИЛОЖЕНИЕ А

Примечание – Источник : [1.3, с.14]