Образовательные и исследовательские центры

Во всех странах, где активно развивается исламское финансирование, на первый план выходит обучение и подготовка квалифицированных специалистов в области исламских финансов и банкинга. Так, Центральный банк Малайзии инициировал открытие, за счет собственных средств (140 миллионов долларов США), крупнейшего центра по обучению исламским финансам (INCEIF), который проводит профессиональное обучение специалистов по всем направлениям исламских финансов и банкинга. Также, Центральный банк Бахрейна оказывает поддержку Институту банковского дела и финансов Бахрейна (BIBF), присваивающему профессиональные квалификации, и проводит различные исследования по исламскому финансированию.

В Казахстане можно отметить объединение юридических лиц «Ассоциация развития исламских финансов» (АРИФ), призванное играть ведущую роль в развитии исламского финансового рынка в Казахстане, объединяющее 7 (семь) субъектов финансового рынка страны и представляющее их интересы перед государственными органами и обществом в целом. В АРИФ планируется проведение комплексной работы в следующих направлениях:

· взаимодействие с государственными органами по вопросам развития исламских финансов (налогообложение, регулирование и т. д.),

· проведение конференций, форумов по исламским финансам,

· участие в образовательном процессе населения,

· подготовка кадров в области исламских финансов.

На экспертном уровне с участием представителей государственной власти в Казахстане ставятся вопросы обучения и повышения квалификации казахстанских ученых в области исламских финансов и исламской коммерческой юриспруденции (fiqh al-muamalat), формирования казахстанской научной базы по исламским финансам.

Для обеспечения кадрами в области исламских финансов планируется:

- Создание центра подготовки специалистов по исламским финансам на базе Академии РФЦА, куда будут приезжать на обучение представители финансовых институтов не только Казахстана, но и Центральной Азии. Обучение должны проводить ведущие мировые специалисты из Малайзии, Бахрейна, Великобритании и ОАЭ, имеющие опыт преподавания в области исламского финансирования.

- Внедрение специализации «Исламские финансы и банкинг» в высших учебных заведениях Республики Казахстан (бакалавриат, магистратура, докторантура).

- Организация краткосрочных семинаров для регуляторов.

- Проведение тренингов, организуемых ИРТИ, ИБР и другими исламскими обучающими центрами.

Развитие современных финансовых учреждений требует обеспечение специализированными кадрами в области исламских финансов и права. В настоящее время в Казахстане остро стоит вопрос нехватки кадров по всем секторам исламского финансового рынка. В этой связи, проведение данных мер, по мнению экспертного сообщества Казахстана, позволит решить данную проблему.

Помимо создания вышеуказанных финансовых институтов, в конце 2010 г. в Казахстане был открыт Международный институт исламской экономики и финансов, основной задачей которого является проведение комплексного исследования исламской экономической модели.

В Кыргызстане при «ЭкоИсламикБанке» с 2003 года работает Общественный Совет Вкладчиков - общественная организация, призванная от лица вкладчиков обеспечивать прозрачность работы банка. Общественный Совет Вкладчиков работает на общественных началах и собирается на заседания ежемесячно. Учебные заведения Кыргызстана до сих пор не выпускают специалистов по исламскому банкингу, поэтому компаниям приходится самим готовить персонал. В Кыргызстане сложно найти экспертов в области мусульманского права, способных делать заключения по экономическим вопросам с позиций шариата. В связи с этим исламские финансовые институты должны сконцентрироваться на воспитании кадров собственными силами. Например, в учебном центре «Баракат» «Эко Исламик Банка». С 2008 года при Банке действует Образовательный Центр «Баракат». Центр призван решать задачи по обеспечению банков, финансовых организаций, других государственных и негосударственных организаций и учреждений квалифицированными кадрами путем подготовки, переподготовки и повышения квалификации их специалистов, совершенствования их деловых качеств, в том числе в области исламских принципов финансирования.

В 2008 году на основе Меморандума о Взаимопонимании между Исламским Институтом Исследования и Обучения и ЭкоИсламикБанк в Кыргызстане состоялся международный курс «Принципы и практики исламской экономики, исламского банковского дела и финансирования». В обучении приняли участие банкиры из Азербайджана, Казахстана, Таджикистана, России (в том числе Татарстан), Узбекистана и Кыргызстана.

С 2013 года в Кыргызстане работает Комитет развития исламской экономики (КРИЭ), руководство которого тесно сотрудничает с государственными органами при формировании государственной политики в сфере исламских финансов.

В России развитие данного вопроса представлено гораздо шире.

Компания ИФК Линова (в Казани с 2006г.) является одной из первых компаний в России и СНГ, осуществляющей свою деятельность в области исламских финансов. Среди результатов ее деятельности можно перечислить следующие события:

Подписан меморандум о взаимопонимании между «ИФК «Линова», Министерством торговли и внешнеэкономических связей РТ и Международным образовательным центром по исламским финансам о проведении исследования российского законодательства с целью установления возможности развития исламских финансов в России;

Установлены договорные взаимоотношения с Исламской корпорацией по развитию частного сектора, входящей в группу Исламского банка развития;

Учрежден Российский Центр Исламской Экономики и Финансов;

Разработано технико-экономическое обоснование по созданию Исламской Инвестиционной Компании в Татарстане;

Компания вошла в состав Совета по исламским финансовым услугам (IFSB).

2008г. Международный семинар по исламскому банкингу и страхованию, Международная Инвестиционная Конференция.

2009г. Международный семинар по исламскому банкингу и финансам, Международная конференция Исламский банкинг: специфика и перспективы, (Москва), Международный Саммит исламского бизнеса и финансов (с 2009 года проводится на ежегодной основе); Конференция «Исламское финансирование», (Москва), прошло первое собрание учредителей создаваемой ТМИК, работающей в соответствии с принципами Шариата, в рамках 16-ой Всемирной исламской банковской конференции в Бахрейне.

Некоммерческий Фонд развития исламского бизнеса и финансов, - образован в 2009 году во исполнение итоговой резолюции, принятой участниками Международного саммита исламского бизнеса и финансов.

В Российском исламском университете (Казань) на протяжении последних пяти лет ведется подготовка бакалавров по исламской экономике и финансам. Кроме РИУ отдельные дисциплины по исламской экономике на протяжении последних трех лет преподаются студентам Института экономики, управления и права, Казань. В Москве при Совете Муфтиев России действует Российская ассоциация экспертов по исламским финансам (РАЭИФ), набираются группы для спецкурса по исламским финансам, переводится на русский язык и издается литература по исламским финансам. Кроме того, в 2014 году Исламский Университет Онлайн (Пятигорск) объявил о программе обучения по дисциплинам исламской экономики и финансов.

Стандартизация, рейтинги

Исламский банк развития, ИБР (Islamic Develoment Bank, IsDB) — международная финансовая организация, расположенная в Джидде (Саудовская Аравия).Был основан 18 декабря 1973 года на первой конференции министров финансов стран-участниц Организации Исламская конференция. Начал свою деятельность 20 октября 1975 г. Капитал банка образован за счёт взносов стран-учредителей, основными из которых являются следующие:Саудовская Аравия Саудовская Аравия, СуданСудан, КувейтКувейт, ЛивияЛивия, ТурцияТурция, ОАЭОАЭ, ИранИран, ЕгипетЕгипет, ИндонезияИндонезия, ПакистанПакистан.

Исламский банк развития имеет статус наблюдателя на Генеральной ассамблее ООН (United Nations General Assembly observer).

В настоящее время образована группа Исламского банка развития, которая включает следующие организации:

- Исламская корпорация по развитию частного сектора (Islamic Cororation for the Develoment of the rivate Sector (ICD))

- Исламская корпорация по страхованию инвестиций и экспортных кредитов (Islamic Cororation for the Insurance of Investment & Exort Credi t (ICIEC))

- Исламский исследовательский и учебный институт (Islamic Research and Training Institute (IRTI))

- Международная исламская торгово-финансовая корпорация (International Islamic Trade Finance Cororation (ITFC))

Функции группы Исламского банка развития состоит в участии путём финансирования проектов экономического и социального развития в странах-членах. Банк осуществляет свою деятельность, основываясь на законах и принципах шариата. Денежной единицей банка является исламский динар, равный одному СДР. Официальным языком является арабский, однако английский и французский также используются как рабочие языки.

Собственный капитал Банка составляет 15 млрд исламских динаров.

В настоящее время членами банка являются 56 государств. Основным требованием для принятия в члены банка является участие в Организации Исламского сотрудничества, уплата членского взноса в капитал банка и соблюдение правил, процедур, терминов, принятых Советом директоров банка.

Международное Исламское рейтинговое агентство (IIRA) создано для обеспечения рынков капитала и банковского сектора в основном исламских стран полным спектром рейтингов капитала и специальных исламских финансовых продуктов.

Рейтинги IIRA признаны основными регуляторами и получили официальное признание Центрального банка Бахрейна, Исламского банка развития.

Международное Исламское рейтинговое агентство (IIRA) начало свою деятельность в июле 2005 года в целях содействия разработке региональных и национальных финансовых рынков, оценке кредитных рисков, обеспечивая процесса принятия инвестиционных решений институциональными инвесторами.

IIRA спонсируется многими организациями, ведущими банками. IIRA структурировано таким образом, чтобы сохранить свою независимость. В его структуре имеется Совет директоров и полностью независимый рейтинговый комитет.

Совет по исламским финансовым услугам (англ. The Islamic Financial Services Board, IFSB) —

международная организация, созданная для разработки, внедрения и контроля за соблюдением глобальных пруденциальных стандартов в сфере исламских банковских услуг, рынков капитала и страхования. Совет был учреждён в 2002 году в Куала-Лумпуре (Малайзия), где сейчас находится его штаб-квартира.

Функции

· содействие развитию эффективной индустрии исламских финансовых услуг посредством внедрения новых и адаптации существующих международных финансовых стандартов в соответствии с принципами шариата;

· разработка рекомендаций и критериев по эффективному контролю и регулированию исламских финансовых институтов;

· обеспечение сотрудничества стран-участниц с организациями, устанавливающими стандарты функционирования международной валютной и финансовой систем;

· координация инициатив по развитию инструментов и процедур эффективной деятельности и управления рисками в сфере исламских финансовых услуг;

· содействие сотрудничеству между странами-участницами в сфере исламских финансовых услуг;

· содействие развитию образования в важных для сферы исламских финансовых услуг областях;

· проведение исследований в сфере исламских финансовых услуг;

· создание базы данных исламских финансовых институтов и экспертов в сфере исламских финансов.

Учредителями IFSB в апреле 2002 года выступили руководители ЦБ Бахрейна, Индонезии, Ирана, Кувейта, Ливана, Малайзии, Пакистана, Саудовской Аравии и ОАЭ, а также руководство Исламского банка развития и AAOIFI. По состоянию на февраль 2012 года в состав IFSB входило 189 членов, из которых 53 — регулирующие и надзорные органы, 8 — международные межправительственные организации и 128 — крупные участники банковского рынка и финансовые ассоциации, работающие в 43 странах.

Организация по бухучету и аудиту для исламских финансовых институтов - Accounting and Auditing Organization for Islamic Financial Institutions (AAOIFI)

Организация по бухучету и аудиту для исламских финансовых институтов - независимый корпоративный орган, разрабатывающий стандарты по отчетности, аудиту, управлению, этике и шариатскому соответствию для исламских финансовых институтов и индустрии.

Цели

1. Разработка концепций по бухучету и аудиту для исламских финансовых институтов;

2. Распространение концепций по бухучету и аудиту для исламских финансовых институтов и их применения через проведение обучения, семинаров, публикацию периодических информационных бюллетеней, проведение и обеспечение исследовательских возможностей;

3. Подготовка, опубликование и интерпретация стандартов бухучета и аудита для исламских финансовых институтов

4. Обзор и внесение изменений в стандарты по бухучету и аудиту для исламских финансовых институтов. AAOIFI выполняет эти цели в соответствии с принципами шариата - комплексной системой всех аспектов жизни, в соответствии с которой развивались исламские финансовые институты. Деятельность организации направлена как на увеличение доверия пользователей финансовой отчетности исламских финансовых институтов, так и стимулирование этих пользователей к инвестированию и вложению своих средств в исламские финансовые институты, а также к пользованию их услугами.

Международный исламский финансовый рынок - International Islamic Financial Market (IIFM)

Международный исламский финансовый рынок (IIFM) был учрежден коллективными усилиями центральных банков и валютных агентств Бахрейна, Брунея, Индонезии, Малайзии, Судана и Исламского банка развития (Саудовская Аравия) как инфраструктурная организация с полномочиями участия в создании, развитии и саморегулировании исламского рынка капитала и валютного рынка. Главная цель IIFM – продвижение и стандартизация структур, контрактов исламских финансовых инструментов, разработка продуктов и развитие инфраструктуры, выпуск руководящих принципов и рекомендаций для укрепления исламского рынка капитала и валютного рынка. Также, важной областью деятельности IIFM является развитие всемирного первичного и вторичного исламского рынка капитала и краткосрочного финансового рынка, рынка исламских финансовых инструментов.

Цель «Активная и хорошо регулируемая торговля и потоки капитала через весь спектр соответствующих шариату финансовых инструментов в мире».

Миссия «Достижение цели через катализацию как национальной, так и международной торговой инфраструктуры, создание новых продуктов и информирование в рамках строгих, прозрачных и хорошо регулированных стандартов и рекомендаций. Продвижение признания и интеграции на основные рынки».

Задачи:

Главная задача IIFM – поддержка саморегулирования для развития и продвижения сегментов исламского рынка капитала и валютного рынка. IIFM в сотрудничестве с организациями-участницами развивает инициативы, включая рекомендации по выпуску и торговле, передовому опыту, стандартизацию финансовых контрактов, которая ведет к инновации продуктов, рекомендации по рынку и развитию инфраструктуры. В особенности IIFM продвигает создание и интеграцию исламского финансового рынка в основные всемирные финансовые рынки. IIFM действует в качестве органа, контролирующего развитие и сохранение согласованности данного рынка, стандартов, способствующих прозрачности и устойчивости исламских финансовых рынков. IIFM принимает активное участие в создании, развитии и увеличении торговли, регулирования и инфраструктуры других соотнесенных систем, а также в решении некоторых проблемных вопросов исламского финансового рынка, таких как исламское хеджирование, документация вторичного рынка и продукты, т.е. возможных механизмов исламских договоров об обратной покупке, мурабаха и других подобных элементов, необходимых для хорошо развитой и функциональной исламской финансовой системы.

Банковский сектор

Среди регионов наибольшее развитие исламские финансы получили в странах ССАГПЗ (Совет сотрудничества арабских государств Персидского залива). Они составляют 40% от мировых исламских финансовых активов. Доля исламских финансов в этих странах достигает от 25% в ОАЭ, до 50% в КСА (Королевство Саудовской Аравии).

В Иране, Пакистане и Судане финансовая система целиком подчиняется исламским нормам, все банки этих стран во внутриэкономических операциях выполняют требования ислама. В таких мусульманских странах, как Малайзия, Индонезия, Объединенные Арабские Эмираты, Саудовская Аравия, Бруней присутствуют банки обоих типов, причем число обычных банков также достаточно велико.

Страной-лидером в развитии исламских финансов в мире является Иран, чьи активы оценивались на конец 2013 года суммой в 518 млрд. долл. В КСА более 50% всех банковских активов исламские, в абсолютных показателях данные активы оцениваются в 252 млрд. долл. Исламский финансовый рынок ОАЭ оценивается в 98 млрд. долл., Кувейта и Катара в 84 и 56 млрд. долл. соответственно.

В Юго-Восточной Азии крупнейшим рынком исламских финансов является рынок Малайзии, оцениваемый более чем в 180 млрд. долл. С годовыми темпами роста активов в 18,6% (в среднем за период с 2008 по 2012 гг. В то время, как средний годовой рост активов конвенционных банков составил всего 9,3%). Вторым в регионе ЮВА по объему рынка является рынок Индонезии, оцениваемый в 28 млрд. долл. с темпами ежегодного прироста более 40% в последние пять лет. Доля исламского финансового сегмента в Малайзии и Индонезии составляет 19% и 4% соответственно.

Самые скромные показатели по величине и приросту исламских финансовых рынков у стран Северной Африки, где исламским финансам принадлежит не более 5% рынка. Росту активов и развитию исламских финансов регион во многом обязан финансовым ресурсам стран Персидского залива.

Активы исламских финансов Турецкой Республики оцениваются в 42 млрд. долл. И хотя доля исламских активов составляет всего 5% от совокупных, их прирост в 2013 году составил более 30%. Такие результаты были достигнуты, в том числе и за счет широкой поддержки развития сектора исламских финансов со стороны турецкого правительства. Значительная доля финансовых ресурсов, также как и в случае формирующегося рынка исламских финансов ЮВА, поступает в Турецкую Республику из стран Персидского залива.

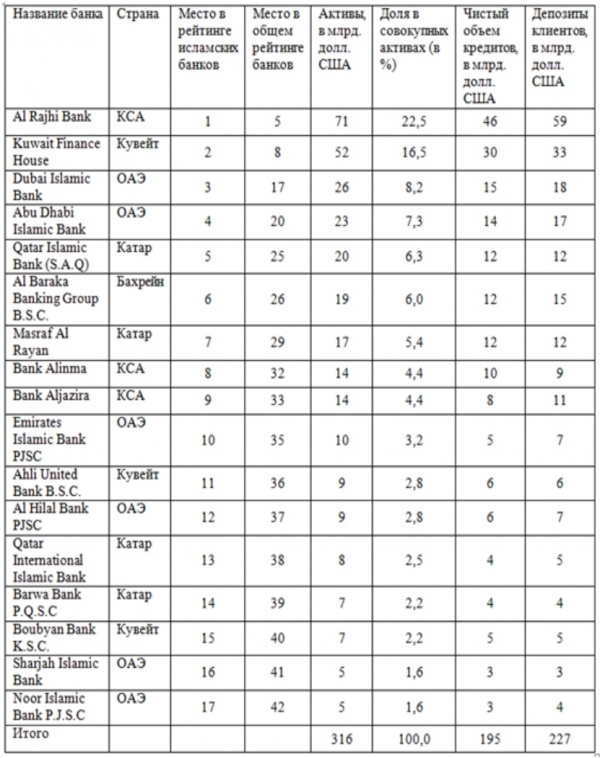

В числе ста крупнейших банков ССАГПЗ по величине активов (в число которых входят как конвенционные, так и исламские), в 2013 году, по данным обзора S&, входило 17 исламских. При этом крупнейший исламский банк Al-Rajhi Bank занимал в этом списке пятое место, второй по величине активов – Kuwait Finance House занимал 8 место, а третий по величине активов – Dubai Islamic Bank уже 17 место.

Крупнейшие исламские банки ССАГПЗ

Кроме местных банков в странах Персидского залива также функционируют и иностранные банки, предлагающие соответствующие исламу финансовые услуги (так называемые исламские «окна» конвенционных банков): UBS (в Бахрейне и ОАЭ), Citibank, HSBC. Исключением является Катар, регулятор которого запрещает создание исламских окон в конвенционных банках. Услугами исламских банков пользуются крупнейшие международные компании, такие как General Motors, IBM и другие.

В наши дни исламский финансовый сектор в мире растет, его годовые темпы роста оцениваются в 15%. При этом рейтинговое агентство Standart & oors относит исламские банки к разряду высокоприбыльных, а специальный индекс The Dow Jones Islamic Fund по данным журнала The Banker показывает более успешную динамику по сравнению с прочими индексами.

Хотя потенциальными клиентами мусульманских финансовых организаций главным образом являются мусульмане, численность которых составляет около 1,8 млрд. человек по всему миру, однако интерес к исламским финансовым продуктам проявляют не только мусульмане и не только в Азии и Африке, но и в странах Европы, США и Австралии.

Первый исламский банк на Западе, Islamic Banking System (сейчас – Islamic Finance House), появился в 1978 году в Люксембурге. Такие крупнейшие мировые банки, как HSBC, DeutscheBank, Calyon, Citibank, Standard Chartered, BN aribas, ING bank, Chaise Manhattan Bank, Goldman Sachs, The Nomura Securities, J Morgan, Lloyds TSD и другие, открывают в своих структурах исламские подразделения для финансирования клиентов не только в исламских странах, но и в США, Великобритании, Германии, Франции и др.

Во Франции и Германии международные и национальные банки открывают исламские подразделения. К ним можно отнести Deutsche Bank AG, ABN Amro Holding NV, Societe Generale SA and BN aribas, Bank Seah, HSBC, Calyon Cororate and Investment Bank SA.

Исламские финансовые учреждения также имеются в Дании, Австралии, Канаде и др. странах.

В России существует весьма ограниченная практика привлечения традиционными российскими банками исламских финансовых ресурсов из-за рубежа. К примеру, в 2013 г. ОАО «Сбербанк России» привлек в общий пул 600 млн. долл. от компании из Объединенных Арабских эмиратов «Invest AD», а крупнейший после «Сбербанка России» коммерческий банк Республики Татарстан ОАО «АКБАРС» Банк уже дважды привлекал исламские финансы по операции мурабаха (в 2011 г. на сумму в 60 млн. долл, в 2014 г. на сумму в 100 млн. долл.). В обоих случаях привлекались средства именно из стран персидского залива. Инвесторы этого региона весьма заинтересованы в этом, т.к. хотят диверсифицировать портфели своих вложений.

Страховой сектор

В соответствии с мнением большинства исламских богословов, правоведов и экономистов все субъекты экономической деятельности, функционирующие в соответствии с принципами исламского права, должны обслуживаться преимущественно в исламской банковской и страховой сфере.

Поэтому со второй половины двадцатого века в мире наряду с бурным ростом исламского банкинга начинает активно развиваться и исламское страхование.Перечислим отдельные события, касающиеся развития исламского страхования в мире.

В 1979 г. в Судане учреждена первая в мире исламская страховая компания – «Шарика ат-та’амин ал-исламийа». В том же году объявлено об учреждении «Исламской арабской страховой компании» (аш-Шарика ал-исламийа ал-‘арабийа л–т–та’мин) – совместного проекта бизнесменов из Саудовской Аравии и ОАЭ.

В 1983 г. в Люксембурге учреждена Luxembourg Takaful S.A., а в Лондоне учреждена Takafol (UK) Ltd.

В 1984 г. в Малайзии принят первый в мире специальный закон, регулирующий деятельность исламских страховых (такафул) компаний, – Закон о такафуле. Учреждена первая в Малайзии исламская страховая компания – Syarikat Takaful Malaysia.

В 1985 г. выходит Постановление № 9 (92) Исламской академии правоведения (фикха) «О страховании и перестраховании». В том же году в Тунисе создается Best Re – первая исламская перестраховочная (ре-такафул) компания.

В 1994 г. в Индонезии учреждена T Syarikat Takaful. Начало активной фазы развития исламского страхования в Юго-Восточной Азии.

В 2003 г. в Судане принят Закон о страховании и такафуле, Закон «О надзоре над кооперативными страховыми компаниями».

В 2007 г. Hannover Re вышел на рынок исламского перестрахования.

В 2008 г. в Великобритании учреждена Salaam Halal Insurance.

В сентябре 2009 г. правительство Киргизии утвердило «Положение об организации страхования по исламским принципам (такафул)».

В 2010 г. зарегистрировано ОВС «Такафул» – первый такафул-оператор в Казахстане.

В 2012 г. Комиссия по ценным бумагам и биржам Пакистана внесла поправки в Правила такафула, позволяющие традиционным страховым компаниям открывать исламские «окна» для осуществления такафул-бизнеса.

Согласно докладу «World Takaful Reort 2012», сделанному компанией Ernst and Young, совокупные взносы по исламскому страхованию в мире в 2010 г. выросли по сравнению с предыдущим годом на 19 % и составили 8,329 млрд. долл.[13] По прогнозам аналитиков компании, к концу 2012 г. данный показатель составил около 12,4 млрд. долл.

Лидерами рынка исламского страхования в мире являются Саудовская Аравия, где в 2011 г. было собрано взносов на 4,37 млрд. долл., и Малайзия, где аналогичный показатель за тот же период составил 1,441 млрд. долл. За ними следуют ОАЭ (818 млн долл.) и Судан (363 млн долл.)[14].

Всего в мире, согласно данным на конец 2010 г., функционировало 143 исламских страховщика и 38 «окон» традиционных страховщиков, предоставлявших исламские страховые услуги[15]. Большинство такафул-операторов (101) находятся на Ближнем Востоке и в Северной Африке (в т.ч. 69 – в регионе Совета сотрудничества арабских государств Персидского залива (ССАГПЗ)). Некоторые страны впервые открыли свои рынки для исламского страхования, – например, Оман, где до недавнего времени власти не предоставляли возможности для развития исламских финансовых институтов.

При анализе различных форм хозяйственных отношений, практиковавшихся во времена Пророка, с целью поиска возможных аналогов современному страхованию, богословы отмечают такие институты: вира (дийа, агиль), закят, «байт-аль-мал», взаимопомощь в караванной торговле, практика средневекового морского страхования и некоторые другие.

Существует точка зрения, что институт виры, или компенсации за убийство или увечье (дийа), распространенный среди арабов еще до прихода ислама, представлял собой одну из ранних форм страхования в мусульманском мире[16].

Среди других предшественников страхования в мусульманском мире нередко называется очистительный налог – закят. По мнению некоторых авторов, этот институт также успешно заменял страхование в мусульманском мире[17]. Вот, что в частности, пишет Йусуф ал-Карадави: «Но самым потрясающим установлением ислама в области страхования является существующая в фонде закята отдельная статья, адресованная «обремененным долгами». Некоторые комментаторы Корана включают в понимание коранических слов «обремененный долгом» и тех, кто вследствие пожара, наводнений, паводков лишился места проживания, потерял имущество и работу и т.п.»[18].

Право на получение закята имеют:

1) бедные и неимущие (все те, кто не располагает средствами

существования на год);

2) сборщики самого закята;

3) не мусульмане, представляющие интерес или опасность для мусульман;

4) должники, которые не в состоянии уплатить своих долгов ;[19]

5) путешественники, не имеющие достаточных средств для возвращения домой.

Из этого становится понятным, что институт Закята выполняет функции, как социального страхования, так и страхования от убытков. Однако, по мнению мусульманских правоведов, в современном мире закят уже не способен выполнять многочисленные функции страхования: “Существование фондов закята не означает, что люди не должны сами о себе заботиться. Наоборот, они должны всеми усилиями стараться избегать использования средств, предназначенных для обездоленных и нищих. Нет сомнений, что ущерб от современных авиа-авто-железнодорожных катастроф может в любой стране намного превысить сумму средств в фондах закята. Поэтому необходимо страхование, которое позволило бы использовать средства закята по своему изначальному предназначению”.[20]

По мнению того же ал-Карадави, еще в раннеисламскую эпоху в халифате была учреждена государственная система социального страхования – в виде байт ал-мал[21]. Байт ал-мал представлял собой государственное казначейство, куда поступали доходы из следующих источников: закята, ганимы (пятой части военной добычи), хараджа (поземельного налога), джизйи (подушной подати с иноверцев), бесхозного и выморочного имущества.

На взгляд Р.И.Беккина нет никаких оснований утверждать, что институты «дийа», «закят», «байт ал-мал» и др. предвосхищают и олицетворяют систему страхования в ее современном виде. Однако недооценивать важность этих институтов в деле оказания социальной помощи нуждающимся и незащищенным членам общества также не следует, – особенно если учесть, что к таким понятиям, как социальный налог, каковым, по сути, является закят, Запад пришел столетия спустя.

Страховые функции приписываются рядом авторов и системе взаимопомощи, бытовавшей в среде участников караванной торговли на Аравийском полуострове и известной еще в эпоху раннего Средневековья. Купцы выделяли определенные средства в общий фонд, откуда выплачивалась компенсация тем, кто пострадал от разбойников или в результате других неприятностей. Получателями средств из фонда могли также выступать семьи погибших купцов. Известно, что в подобной системе страхования участвовал и пророк Мухаммад – до того, как ему был ниспослан Коран[22].

В Средние века мусульмане сталкивались со страховой практикой, будучи участниками средиземноморской торговли. Как известно, морское страхование активно практиковалось, начиная с XII в. генуэзцами, флорентинцами и венецианцами. Однако, как считают некоторые исследователи, в частности, Дж. Тримингэм, примерно в то же время сами мусульмане занимались страховым бизнесом. По мнению ученого, одними из первых, кто стал осуществлять страховую деятельность в мусульманском мире, были члены суфийского братства казирунийа, или исхакийа, названного по имени Абу Исхака Ибрахима ибн Шахрийара ал-Казируни аш-Ширази (963 – 1034)[23]. Следует подчеркнуть, что члены братства торговали не полисами, а баракой – благословением Аллаха, полученного через святого, в данном случае – его могилу[24]. Ибн Баттута, который не раз сталкивался с деятельностью его членов, описывает всю систему страхования. Прежде чем пуститься в дорогу, путешественник приносит клятву, т. е. подписывает долговое обязательство, где говорится, сколько он заплатит святой общине, если благополучно достигнет места назначения. Кроме того, он обязуется заплатить сверх означенной суммы, если выйдет живым из особо опасной ситуации.

С коммерческим страхованием в его современном виде мусульманский мир столкнулся в форме морского страхования. К концу XVIII века – времени появления первой известной фетвы, посвященной вопросам коммерческого страхования – мусульмане (по крайней мере, жители городов, вовлеченных в морскую торговлю) были непонаслышке знакомы со страховой деятельностью.

Первым в мусульманском мире, кто дал правовую оценку морского страхования с точки зрения шариата был известный ханафитский юрист Ибн ‘Абидин (1784–1836)[25]. Ибн ‘Абидин описал ситуацию, когда коммерсант (владелец груза), фрахтуя судно у судовладельца, помимо стоимости фрахта, выплачивал дополнительную сумму, известную как сукра (премия). Из данной суммы в случае, если с кораблем что-нибудь происходило в пути, судовладелец выплачивал разумное возмещение за причиненный владельцу груза убыток. Сукра должна была собираться агентом от имени судовладельца. Агент определял и ущерб, причиненный коммерсанту. При этом, по мнению Ибн ‘Абидина, даже если судовладелец (перевозчик) изъявил на то свое согласие, коммерсант не имел права требовать у него возмещения стоимости имущества, когда оно было утрачено не по вине перевозчика.

Ибн ‘Абидин объявил подобную практику недозволенной с точки зрения шариата. Однако, если договор страхования был заключен в немусульманской стране, мусульманин – владелец груза – имел право требовать возмещения стоимости имущества в случае его утраты или порчи[26].

В дальнейшем мусульманские правоведы ссылались на мнение Ибн ‘Абидина, объявляя нелегитимным не только морское страхование, но и другие виды страховой защиты. Мнение Ибн ‘Абидина лежало в основе судебных решений, касающихся страхования.

Страховая практика получает распространение в некоторых мусульманских странах и регионах в конце XIX в. Она была связана с ослаблением Османской империи и возрастанием ее зависимости от западных стран, от европейского ростовщического капитала. Первые представительства европейских страховых компаний, специализировавшихся на морском страховании и страховании от огня, были открыты в 1863 г. в городах со значительным христианским населением – в Смирне (г. Измир) и Салониках. Это были такие страховщики, как Sun, Imerial, Royal и др[27]. Подавляющее число их клиентов составляли немусульмане. Мусульманское же население империи продолжало с опаской относиться к сомнительным с точки зрения шариата услугам.

Первой страховой компанией учрежденной в соответствии с турецкими законами была Osmanli Umum Sigorta Kumanyasi (1893). Ее учредителем выступил Оттоманский Имперский банк (Banque Imériale Ottomane), выполнявший функции центрального банка в империи.

Европейские страховщики не обошли вниманием и Египет, который во второй половине XIX в. формально являлся частью Османского государства. Эта страна стала настоящим Эльдорадо для европейских страховых компаний: так, к 1888 г. в Каире, Александрии, Суэце и Порт-Саиде были учреждены 134 представительства иностранных страховых компаний, из них половина принадлежала англичанам[28].

Во второй половине XIX столетия страховые компании появились в других мусульманских странах и регионах. В 1879 г. в г. Танжере в Испанском Марокко начала работу испанская «La Esañola», а вслед за ней в 1880-е гг. – страховщики из других европейских стран: Германии, Франции, Великобритании. Британские компании появились в Южном Йемене («North British & Mercantile»). Как правило, они специализировались на морском страховании, страховании от огня и страховании от несчастных случаев и работали по преимуществу в крупных портовых городах.

Расширение деятельности страховщиков вскоре потребовало внесений изменений и дополнений в законодательство. В 1860 г. в Коммерческий кодекс Османской империи была включена статья, устанавливающая, что все споры, связанные с вопросами морского страхования, должны рассматриваться в специальном Морском суде. В 1905 г. в Османской империи был принят Закон о страховых компаниях, состоявший из 26 статей. Он был основан на положениях бельгийского Закона о страховании 1874 г. В законе рассматривались преимущественно вопросы страхования имущества, в т.ч. морское страхование. Положения мусульманского права фактически не нашли отражения в данном нормативно-правовом акте[29].

Вопрос о легитимности страхования с точки зрения шариата возникал, когда тот или иной вопрос, связанный со страховой деятельностью, рассматривался мусульманским судом. Так, например, было в 1926 г., когда Верховный суд по семейным делам в Египте вынес решение о том, что договор страхования жизни противоречит мусульманскому праву. В суд был подан иск сына застрахованного к одной из страховых компаний. После смерти застрахованного его вдова получила 500 египетских фунтов выплаты, в то время как объем премии, выплаченной по договору страхования жизни, составлял 30 фунтов. Истец претендовал на долю в страховой выплате, однако суд признал сам заключенный договор недействительным – на том основании, что он противоречит мусульманскому праву[30].

В 1903 г. американская страховая компания «American Mutual Life Insurance» обратилась к Верховному муфтию шейху Мухаммаду ‘Абду (‘Абдо) с вопросом о легитимности страхования жизни с точки зрения шариата. В своей фетве мусульманский модернист объявил контракт страхования жизни дозволенным[31]. Известна также другая фетва ‘Абду, в которой он сравнивал страхование с операцией, основанной на использовании механизма мудараба[32].

Однако мнение Мухаммада ‘Абду было исключением из правила. Подавляющее большинство мусульманских правоведов (по крайней мере, среди суннитов) вслед за Ибн ‘Абидином продолжало относить страховые операции к числу запрещенных шариатом сделок.

Таким образом, можно сделать несколько выводов:

различные институты времен раннего ислама не могут быть названы аналогами современного страхования, но в то же время были направлены на удовлетворение потребностей людей, оказавшихся неспособными в одиночку решить возникшие проблемы через вовлечение коллектива.

Различные формы средневековых и современных страховых операций не признаются большинством богословов, хотя присутствовало мнение об ограниченном дозволении (в немусульманской стране) или о полном дозволении (муфтий Египта Мухаммад Абду в начале 20 века).

Ни богословы, ни практикующие коммерсанты не ставили под сомнение вопрос о необходимости и полезности страхования как такового.

Подвергались запрету и сомнению отдельные положения страхования.