Расчет эффективности инвестиционного проекта

Под проектом понимается комплекс взаимосвязанных мероприятий, предназначенных для достижения поставленных задач в течение заданного периода времени и при установленном бюджете. Проект, связанный с реализацией полного цикла вложения инвестиций, называется инвестиционным проектом.

По виду осваиваемых инвестиций различают фондообразующие, инновационные, научно-исследовательские проекты. Наиболее длительными по периоду осуществления являются строительные инвестиционные проекты.

Эффективность инвестиционного проекта — категория, отражающая соответствие проекта целям и интересам его участников за весь период жизненного цикла — от пред проектные проработки до его завершения.

Общая схема оценки эффективности инвестиционного проекта может быть представлена в следующем виде.

На первом этапе производится оценка общественной эффективности проекта в целом. Общественная эффективность должна определяться лишь для тех проектов, в которых задействованы государственные интересы, причем под государством здесь понимаются как федеральные, так и региональные органы власти. При неудовлетворительной общественной эффективности такие проекты нс рекомендуются к реализации и не могут претендовать на государственную поддержку. Если же их общественная эффективность оказывается достаточной, оценивается их коммерческая эффективность.

Если источники и условия финансирования проекта уже известны, то оценку коммерческой эффективности проекта можно не производить и приступить непосредственно к определению эффективности участия в проекте, т.е. определению эффективности для участников проекта (или, другими словами, к определению финансовой эффективности).

Цель этого этана — экономическая оценка проектных решений и подготовка материалов для поиска и привлечения инвесторов.

Второй этан оценки эффективности (эффективность участия в проекте) осуществляется после выработки схемы финансирования проекта. На этом этане уточняется состав участников и определяются финансовая реализуемость и эффективность участия в проекте каждого из участников, в том числе и государства, с точки зрения сопоставления расходов и доходов бюджетов всех уровней (бюджетная эффективность).

Эффективность инвестиционного проекта оценивается при разработке инвестиционного предложения, декларации о намерениях, обосновании инвестиций, ТЭО проекта и осуществлении проекта (экономический мониторинг). Принципы оценки эффективности проекта одинаковы на всех стадиях. Однако оценка может существенно различаться по видам рассматриваемой эффективности, а также по набору исходных данных и степени подробности их описания.

Для относительно небольших инвестиционных проектов эффективность оценивается в течение расчетного периода, который должен охватывать весь жизненный цикл разработки и реализации проекта вплоть до его прекращения (исчерпания сырьевых запасов, прекращения производства в связи с изменением требований к производимой продукции, потребности рынка в производимой продукции и т.д.). Для крупных инвестиционных проектов с длительными сроками службы таких объектов период рассмотрения может быть ограничен 10—50 годами, при этом общественная эффективность проекта в большинстве случаев ориентируется на более длительный период рассмотрения (50 лет), а эффективность участия в проекте — на менее длительный период времени (30—50 лет).

Проект, как и любая финансовая операция, т.е. операция, связанная с получением доходов и (или) осуществлением расходов, порождает денежные потоки. Денежный поток обычно состоит из потоков от отдельных видов деятельности. Различают три вида деятельности: инвестиционную, операционную (производственную) и финансовую. В рамках каждого вида деятельности исследуется приток и отток денежных средств. Под потоком реальных денег понимается разность между притоком и оттоком денежных средств по каждому виду деятельности в анализируемый период осуществления проекта. Сальдо реальных денег представляет собой разность между притоком и оттоком денежных средств от всех трех видов деятельности.

Поток реальных денег от инвестиционной деятельности обусловливается покупкой или получением в аренду земель, возведением зданий и сооружений, приобретением машин и механизмов, изменением оборотного капитала, ликвидацией основных фондов и т.д.

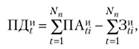

Поток денежных средств от инвестиционной деятельности на £-м шаге ПД}' равен:

(5.3)

(5.3)

где ПА” — поступления от продажи активов или уменьшения оборотного капитала на £-м временном шаге 1-й инвестиционной деятельности; 3{- — за

траты на приобретение активов или увеличение оборотного капитала на £-м шаге *-й инвестиционной деятельности; ЛГ„ — число видов инвестиционной деятельности.

Операционная (производственная) деятельность обеспечивает доходы от реализации продукции и оказания услуг, прочие доходы, текущие издержки, амортизацию зданий и оборудования, налоги и т.д.

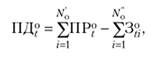

Поток реальных денег от операционной деятельности на £-м шаге ПД° определяется, но формуле

(5.4)

(5.4)

где ЛГ0, N0— число показателей, определяющих соответственно приток и отток реальных денег от операционной деятельности; ПР? — поступления от реализации продукции и оказания услуг, а также внереализационные доходы на £-м шаге; 3£ — затраты на производственную деятельность на 2-м шаге.

Приток реальных денег от финансовой деятельности осуществляется за счет собственного капитала (акции, субсидии и др.), краткосрочных и долгосрочных кредитов; отток — за счет погашения задолженности по кредитам и выплаты дивидендов.

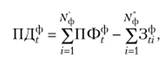

На і-м шаге поток денежных средств от финансовой деятельности ПД^ равен:

(5.5)

(5.5)

где ЛГф, ЛГф — число видов финансовой деятельности, определяющих соответственно приток и отток денежных средств; ПФ^— приток денег ОТ 1-Й финансовой деятельности на £-м шаге; 3$ — отток реальных денег от *-й финансовой деятельности на £-м шаге.

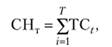

Сальдо накопления реальных денег СНТ за период Т равно:

(5.6)

где ТС, — текущее сальдо денежных средств на £-м шаге — составит

(5.7)

При ТС, > 0 имеются свободные денежные средства на £-м шаге. Необходимым условием реализации инвестиционного проекта является положительное текущее сальдо и сальдо накопленных реальных денег в любом временном интервале. Отрицательное сальдо свидетельствует о необходимости привлечения инвестором дополнительных собственных или заемных средств.

Денежные потоки могут выражаться в текущих, прогнозных или дефли- рованных ценах в зависимости от того, в каких ценах выражаются на каждом шаге их притоки и оттоки.

Система показателей оценки эффективности инвестиционных проектов в условиях рынка включает две группы показателей: дисконтированные (чистый дисконтированный доход, внутренняя норма доходности) и простые (рентабельность активов и срок окупаемости инвестиций). При этом приоритетными считают дисконтированные показатели, поскольку расчетный срок их исчисления охватывает весь жизненный цикл инвестиционных проектов и учитывается фактор времени.

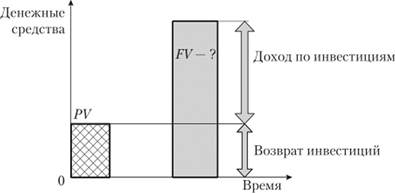

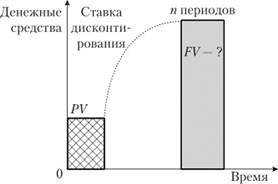

Вкладывая средства в проект, инвестор рассчитывает на получение будущих выгод, которые, как ожидается, принесет реализация проекта, т.е. на капитализацию дохода (рис. 5.1).

Рис. 5.1. Процесс капитализации дохода

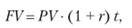

На рис. 5.1 PV (от англ, present value) — текущая стоимость денежных потоков, FV (от англ, future value) — будущая стоимость денежных потоков. При этом FV рассчитывается как денежный поток будущих периодов с использованием сложного процента:

(5.8)

где г — норма дисконта (процентная ставка за год); t — срок инвестирования.

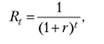

Дисконтирование представляет собой приведение к определенному (текущему, начальному) времени будущих поступлений от инвестиций (прибыли) и капитальных вложений, распределенных во времени (рис. 5.2).

При оценке эффективности инвестиционных проектов используется система показателей, основными из которых являются: интегральный эффект (чистый дисконтированный доход); чистый доход; внутренняя норма доходности; потребность в дополнительном финансировании; индекс доходности затрат и инвестиций, срок окупаемости.

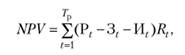

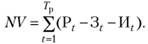

Интегральный эффект NPV (от англ, net present value) представляет собой сумму дисконтированных за расчетный период разностей притоков

(результатов) и оттоков (затрат и инвестиционных вложений) наличностей, приведенных к одному, обычно начальному, году:

(5.9)

где Р, — результат в £-й год; 3, — ежегодные затраты в £-й год; И, — инвестиции вГ-й год; Кг - коэффициент дисконтирования; Гр расчетный период.

Рис. 5.2. Процесс дисконтирования, где РУ = РУ (1 + г) (

Величина коэффициента дисконтирования /?, при постоянной норме дисконта г определяется выражением:

(5.10)

При меняющейся во времени норме дисконта

(5.11)

где гк — норма дисконта в к-й год.

Интегральный эффект имеет также другие названия: чистый дисконтированный доход (ЧДД), чистая приведенная (или чистая современная) стоимость (МРУ), чистый произведенный эффект.

На предприятиях капитального строительства в качестве экономического результата Р, понимается выручка от реализации строительной или другой продукции, а также от оказания различного вида услуг.

При определении показателей эффективности инвестиций учитывают текущие затраты (без амортизации), налоги и другие не инвестиционные расходы.

В отдельных случаях, когда разница во времени инвестиционных вложений, затрат и результатов незначительна, в качестве показателя эффективности может использоваться понятие чистого дохода.

при меняющейся во времени норме дисконта:

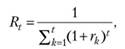

Чистый доход NV (от англ., net value) представляет собой сумму притоков и оттоков наличностей за расчетный период:

(5.12)

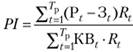

Другим показателем эффективности инвестиций может служить индекс доходности (рентабельности) инвестиций PI (от англ., profitability index), определяемый как отношение суммы дисконтированной разности результата и затрат к величине дисконтированных капитальных вложений КВ;. Если капитальные вложения осуществляются за многолетний период, то они также должны браться в виде дисконтированной суммы. В общем случае индекс доходности инвестиционных вложений определяется зависимостью:

(5.13)

Индекс доходности инвестиционных вложений тесно связан с интегральным эффектом. Если ЫРУ> 0, то индекс доходности Р1 > 1, и наоборот. При Р1 > 1 инвестиционный проект считается экономически эффективным; в противном случае (Р1 < 1) проект неэффективен.

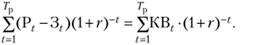

Внутренняя норма доходности инвестиций 1ЯЯ представляет собой ту норму дисконта, при которой суммарная величина дисконтированной разности результата и затрат равна сумме дисконтированных капитальных вложений за тот же период. Внутреннюю норму доходности инвестиций находят путем решения уравнения:

(5.14)

(5.14)

Показатель внутренней нормы доходности имеет также другие названия: внутренняя норма прибыли, внутренняя норма возврата инвестиций. Получаемую расчетную величину IRR сравнивают с требуемой инвестором. Вопрос о принятии инвестиционного проекта может рассматриваться, если значение IRR не меньше требуемой инвестором величины.

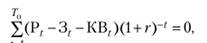

Срок окупаемости инвестиций — временной период от начала реализации проекта (РР, от англ, pay-back period), за который капитальные вложения покрываются суммарной разностью результатов и затрат. Различают дисконтированный и недисконтированный сроки окупаемости инвестиций. Дисконтированный срок окупаемости инвестиций является искомой величиной, обеспечивающей равенство в формуле

(5.15)

где Т0 — срок окупаемости инвестиций.

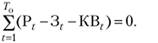

Недисконтированный срок окупаемости инвестиций является искомой величиной, обеспечивающей равенство в формуле

(5.16)

(5.16)

Особенности оценки общественной эффективности инвестиционного проекта. Показатели общественной (народнохозяйственной) эффективности доказывают эффективность проекта с точки зрения всего народного хозяйства вне условий финансирования и налогового окружения. Оценка эффективности инвестиционного проекта производится сопоставлением развития народного хозяйства "с проектом" и "без проекта".

При расчете показателей в денежных потоках отражается:

• стоимостная оценка последствий осуществления данного проекта в других отраслях хозяйственного комплекса — в социальной и экономической сферах;

• в составе оборотного капитала учитываются материальные запасы, незавершенная строительная продукция и резервы денежных средств;

• из притоков и оттоков денег по операционной (производственной) и финансовой деятельности исключаются их составляющие, связанные с получением кредитов, выплатой процентов по ним и их погашением, предоставленными субсидиями, дотациями, налоговыми и другими трансфертными платежами, при которых финансовые ресурсы передаются от одного участника проекта к другому;

• производимая продукция (работы, услуги) и затрачиваемые ресурсы оцениваются в зависимости от их роли во внешнеторговом обороте страны, затраты труда оцениваются величиной заработной платы персонала, используемые природные ресурсы оцениваются в соответствии со ставками платежей.

В качестве выходной формы расчетов рекомендуется таблица денежных потоков и обобщающих показателей эффективности (Р1,у А!РУЭ, //?/?.,, Т0 и др.), вычисленных на основании формул (5.8—5.16).

Оценку общественной эффективности инвестиционных проектов целесообразно проводить с использованием всей совокупности показателей. Однако в этом случае могут появиться противоположные результаты. Предпочтение среди всей совокупности показателей эффективности следует отдавать интегральному эффекту инвестиций, так как взаимосвязь между показателями при положительном значении интегрального эффекта обеспечивает индекс доходности инвестиций Р1> 1 и внутреннюю норму доходности вложений, равную или выше внутренней нормы доходности, требуемой инвестором.