Прибыль корпорации: понятие, виды и алгоритм определения

Прибыль корпорации как экономическая категория представляет собой финансовый результат предпринимательской деятельности. Она является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Отметим, что за счет прибыли осуществляется стимулирование как корпорации, так и работников, поскольку по результатам финансово-хозяйственной деятельности первые получают прибыль, а вторые – заработную плату.

Сегодня понятие экономической и бухгалтерской прибыли четко разграничены. В бухгалтерском учете прибыль трактуют как результат реализации товаров, работ и услуг, т.е. как разницу между доходами и расходами, принимаемыми в отчетном периоде. Методика ее расчета приведена в форме 2 бухгалтерской отчетности.

Экономическая прибыль (ЕР) определяется как результат работы капитала. По сути, она является прибылью, оставшейся после расходов на обслуживание всего капитала, включая собственный. Данный показатель выступает мерой степени увеличения стоимости инвестиций акционеров. Ее расчет возможен для корпораций, акции которых участвуют в листинге.

В работе Т. Коупленда[1] приведена Вперед модель ее расчета:

ЕР = Инвестированный капитал • (ROIC – WACC),

где ROIC – рентабельностью инвестированного капитала; WACC – средневзвешенная стоимость капитала.

Экономическая прибыль преобразует факторы стоимости, такие как рентабельность инвестиций и темпы роста, в единый денежный показатель (поскольку рост связан с величиной инвестированного капитала или размером компании) и может быть определена по формуле

ЕР = NOPLAT – Плата за капитал = NOPLAT- – Инвестированный капитал • WACC,

где NOPLAT – посленалоговая прибыль от основной деятельности.

Модель экономической прибыли используют для определения стоимости корпорации. Корпорация "стоит больше или меньше, чем ее инвестированный капитан, лишь в той мере, в какой она зарабатывает больше или меньше своих средневзвешенных затрат на капитал, т.е. надбавка или скидка к инвестированному капиталу должна быть равна приведенной стоимости ее будущей экономической прибыли"[2].

В свою очередь приведенная стоимость экономической прибыли может быть определена по формуле бессрочной ренты. Рассмотрим это утверждение на примере.

Пример 5.5

Корпорация X инвестировала 20 млн руб., рентабельность инвестированного капитала составляет 10%, а средневзвешенные затраты на капитал – 7%. Экономическая прибыль составит:

ЕР = 20 000 000 • (0,1 – 0,08) = 600 тыс. руб.

Пример 5.6

Воспользовавшись условиями примера 5, предположим, что корпорация X инвестировала капитал на длительный срок и необходимо определить ее стоимость.

Стоимость корпорации = 20 000 000 + 600 000 / 0,07 = 28 571 428,57 руб.

Проверим результат, воспользовавшись формулой приведенной стоимости свободного денежного потока. Для этого сначала определим чистую операционную прибыль, далее рассчитаем приведенную стоимость.

Чистая операционная прибыль = 20 000 000 • 0,1 = 2 000 000 руб.

Приведенная стоимость = 2 000 000/ 0,07 = 28 571 428,57 руб.

Следовательно, использование модели экономической прибыли позволяет проводить оценку стоимости корпорации для потенциальных инвесторов с минимальными финансовыми и временными затратами.

Прибыль корпорации выполняет ряд функций:

• служит критерием и показателем эффективности ее деятельности;

• стимулирует предпринимательскую деятельность, поскольку является источником выплаты дивидендов и формирования финансовых ресурсов. За счет прибыли осуществляется прирост собственного капитала корпорации;

• служит источником формирования средств бюджетов различного уровня, выполняя общественно-социальную функцию;

• является источником для благотворительной деятельности.

В форме 2 бухгалтерской отчетности "Отчет о финансовых результатах" выделены следующие виды прибыли:

• валовая прибыль;

• прибыль от продаж;

• прибыль до налогообложения (бухгалтерская прибыль, балансовая прибыль);

• чистая прибыль;

• базовая прибыль (убыток) на акцию;

• разводненная прибыль (убыток) на акцию.

Алгоритм расчета этих показателей приведен на рис. 5.12.

Рис. 5.12. Алгоритм формирования бухгалтерской прибыли корпорации

В результате применения различных правил признания доходов и расходов, которые установлены в нормативно-правовых актах по бухгалтерскому и налоговому учету, формируются постоянные и временные разницы, отражаемые в форме 2 бухгалтерской отчетности.

Под постоянными разницами понимаются доходы и расходы:

• формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль;

• учитываемые при определении налоговой базы но налогу на прибыль отчетного периода, но не признаваемые для целей бухгалтерского учета.

Если возникает постоянная разница, то определяют постоянное налоговое обязательство (актив) равный произведению постоянной разницы отчетного периода и ставки налога на прибыль.

Под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом. Они приводят к образованию отложенного налога на прибыль, представляющего собой сумму, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем периоде.

Под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем периоде. Он признается в том периоде, когда возникают вычитаемые временные разницы.

Под отложенным налоговым обязательством понимается часть отложенного налога на прибыль, приводящая к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем периоде. Оно признаются в том периоде, когда возникают налогооблагаемые временные разницы.

Эффективность деятельности корпорации в мировой практике определяется путем расчета следующих показателей прибыли.

1. Валовая прибыль (gross profit, GP).

2. Операционная прибыль до вычета износа основных средств и амортизации нематериальных активов (operating income defore depreciation and amortization, OIBDA). Показатель исключает воздействие на прибыль внереализационных доходов и расходов и является надежным индикатором стоимости корпорации.

OTRDA = Операционная прибыль + Амортизация нематериальных активов + Амортизация основных средств.

3. Прибыль до вычета процентов, налогов и амортизации (earnings before interest, taxes, depreciation and amortization; EBITDA) показывает финансовый результат компании, исключая влияние эффекта структуры капитала (т.е. процентов, уплаченных по заемным средствам), налоговых ставок и амортизационной политики организации.

EBITDA = Прибыль (убыток) до налогообложения + (Проценты к уплате + Амортизация основных средств и нематериальных активов).

4. Прибыль до вычета налогов и процентов ("операционная прибыль", earnings before interest & tax, EBIT).

EBIT = Доходы – Операционные расходы.

5. Прибыль до налогообложения, или балансовая прибыль – (earnings before tax, ЕВТ).

ЕВТ = Доходы – Расходы (не включая налоги).

6. Чистая операционная прибыль (net operating profit less adjusted taxes, NOPLAT).

где t – ставка налога на прибыль.

На основе NOPLA T и стоимости капитала рассчитывается стоимость бизнеса по модели Гордона.

6. Чистая прибыль (net profit, NP).

При реализации крупных проектов особое внимание целесообразно уделять оценке эффективности вложений контролирующих собственников (мажоритарных акционеров) и иных участников. В настоящее время ученые разрабатывают подобные методики оценки. В частности в Методических рекомендациях по оценке эффективности инвестиционных проектов[3] сказано, что "оценка эффективности вложений для акционеров производится за период существования проекта на основании индивидуальных денежных потоков для каждого типа акций (обыкновенных, привилегированных). В работе В. Г. Когденко утверждается, что "оценка эффективности должна базироваться на анализе эффективности вложений собственников, т.е. акцент должен быть сделан на показателях рентабельности вложений, рыночной активности, в частности, показателях прибыли и дивидендов на акцию"[4].

Рентабельность вложений контролирующих собственников (ROEc) может быть рассчитана с помощью двух методов:

1) как соотношение между прибылью контролирующих акционеров и капиталом контролирующих акционеров:

где NP – чистая прибыль корпорации; NPn – чистая прибыль неконтролирующих акционеров; Ес – капитал контролирующих акционеров; NPC – чистая прибыль контролирующих акционеров;

2) как отношение чистой прибыли корпорации за вычетом дивидендов неконтролирующим акционерам к капиталу контролирующих акционеров:

где DJVn – дивиденды неконтролирующим акционерам.

В соответствии с этим методом конечным финансовым результатом контролирующих акционеров признается не только их доля в чистой прибыли, но и часть прибыли неконтролирующих акционеров, оставленная в корпорации и не выплаченная им в качестве дивидендов. Это связано с тем, что контролирующие акционеры распоряжаются всей прибылью корпорации, оставленной в бизнесе, в том числе и частью, принадлежащей неконтролирующим собственникам.

Для корпорации необходимо экономически обосновать размер планируемой прибыли, поскольку это позволит своевременно в полном объеме выполнить все обязательства, а также обеспечить дальнейшее развитие. Рассмотрим используемые в современной практике методы планирования прибыли.

1. Метод прямого счета применяется при небольшом ассортименте выпускаемой продукции. Прибыль (Пр) исчисляется как разница между выручкой от реализации продукции в соответствующих ценах (Вр) и полной ее себестоимостью за вычетом НДС и акцизов (Сп).

или

где П1 и П2 – прибыль в остатках нереализованной продукции на начало и наконец планируемого периода; Пт – прибыль по товарному выпуску планируемого периода.

Метод прост в применении, но не позволяет выявить влияние отдельных факторов на плановую прибыль и при большой номенклатуре выпускаемой продукции очень трудоемок.

2. Аналитический метод применяется при большом ассортименте выпускаемой продукции, а также как дополнение к прямому методу в целях его проверки и контроля. Он позволяет определить влияние отдельных факторов на прибыль, которая определяется по всей сравнимой продукции выполнить в целом. Прибыль по несравнимой продукции определяется отдельно.

Алгоритм расчета прибыли на основе базовой рентабельности следующий.

• Определение базовой рентабельности (Рб):

где П0 – ожидаемая прибыль (расчет прибыли ведется в конце базового года, когда точный размер прибыли еще неизвестен); Сп – полная себестоимость товарной продукции базового года.

• Исчисление объема товарной продукции в плановом периоде по себестоимости отчетного года (Вп) и определение прибыли на товарную продукцию (Пр), исходя из базовой рентабельности:

• Учет влияния на плановую прибыль по сравнимой товарной продукции различных факторов (объема производства, себестоимости товарной продукции, ассортимента, качества, цен на сырье и материалы, энергию, готовую продукцию и пр.).

• Расчет прибыли по несравнимой товарной продукции, прибыли в переходящих остатках готовой продукции и прибыли от реализации товарной продукции в плановом периоде.

3. Метод, основанный на использовании элементов операционного анализа базируется на принципе разделения затрат на условно-постоянные и условно-переменные и расчете маржинальной прибыли (валовой прибыли).

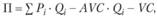

где Рi – цена i-го изделия; Qi – количество произведенного и реализованного i-го продукта.

Отметим, что планирование прибыли не заканчивается расчетом ее величины на следующий период. При изменении экономической ситуации она корректируется.

Прибыль, полученная корпорацией по результатам отчетного периода, подлежит распределению. Под распределением понимается направление прибыли на уплату налогов, дивидендов акционерам, формирование фондов развития и прочие цели. Распределение прибыли входит в компетенцию общего собрания акционеров. Обычно акционерам приходится решать, направить полученные средства в фонд развития или потребления. (Виды и порядок формирования фондов рассмотрен в гл. 3.) Отметим, что государство через порядок предоставления налоговых льгот может стимулировать направление прибыли на капитальные вложения, благотворительные цели, финансирование природоохранных мероприятий, расходов по содержанию объектов социального характера и др[5].

Оптимизация финансовых результатов деятельности корпорации

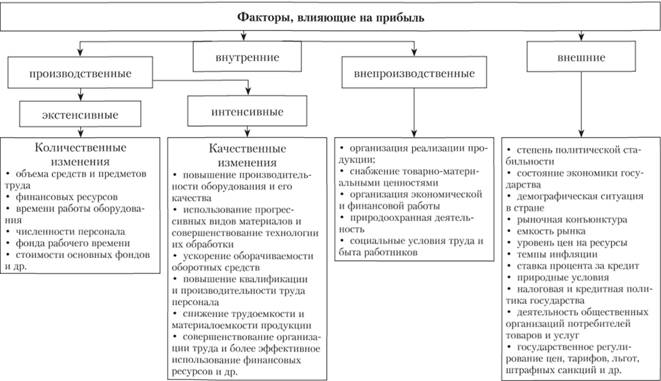

Финансовый результат представляет собой итог финансовохозяйственной деятельности корпорации за отчетный период. Оптимизация финансовых результатов начинается с поиска резервов увеличения выручки и прибыли, а также минимизации расходов. Для этого изучают факторы, влияющие на эти показатели. Факторы, влияющие на выручку и себестоимость, были представлены выше. Разберем факторы, влияющие на прибыль (рис. 5.13).

Рис. 5.13. Факторы, влияющие на прибыль корпорации

При осуществлении производственно-хозяйственной деятельности эти факторы находятся в тесной взаимосвязи и взаимозависимости. Прямое влияние данные факторы оказывают на величину себестоимости и выручку, а следовательно, показывают, насколько рационально и экономно используются ресурсы.

Следует отметить влияние учетной политики на финансовый результат деятельности корпорации. Существующее множество способов ведения учета предоставляет свободу выбора отражения хозяйственных операций в бухгалтерском учете. Их применение ограничивается действующим законодательством, однако часто существует альтернатива выбора. Доказано, что влияние различных способов учета дохода и себестоимости может быть довольно значительным, о чем более детально будет рассказано в гл. 6 учебника.