Оценка стоимости векселей различных видов

Вексель - ценная бумага, удостоверяющая безусловное денежное обязательство векселедателя уплатить держателю векселя указанную в векселе сумму денег при наступлении указанного в векселе срока платежа.

Форма и реквизиты векселя определяются вексельным правом. Дефект формы векселя - несоответствие документа требованиям вексельного права, которое ведет к ничтожности векселя.

Общая классификация векселей:

o простой вексель - обязательство векселедателя уплатить держателю векселя указанную в векселе сумму с указанием срока платежа, места, в котором совершается платеж, наименования того, кому или по приказу кого платеж совершается, даты и места составления векселя;

o переводный вексель (тратта) - письменное обязательство, по которому плательщик (трассат) дает согласие, а затем выплачивает указанную в векселе сумму денег ремитенту (первому держателю векселя) после того, как векселедатель (трассант) выполнит условие, являющееся основой переводного векселя (тратты);

o товарный (коммерческий) вексель - используется при коммерческих сделках с поставкой товаров, выполнением работ, оказанием услуг как форма гарантии оплаты или отсрочки (переноса) платежа по сделке на определенный срок и с фиксированными условиями;

o финансовый (процентный) вексель - ссуда (заем, кредит), выдаваемая юридическим лицом за счет собственных средств, с целью получения прибыли от начисления процента;

o дисконтный вексель - выписывается или в последствии продается по цене ниже номинала, с дисконтом.

Все необходимые реквизиты векселя могут быть у векселей, имеющих признаки мошенничества:

o дружеский вексель - выписка векселей друг на друга;

o бронзовый вексель - выписан на вымышленное лицо.

Обязательством по векселю может быть только денежное (денежные выплаты).

Рыночная стоимость векселей определяется их видом, надежностью эмитента, сроком обращения, условиями погашения, ликвидностью, доходностью. Векселя первоклассных эмитентов могут котироваться на биржах.

Стоимость векселя определяется как дисконтированный доход:

(14.13)

(14.13)

где  - сумма выплаты по векселю, начисленная по сложной учетной ставке процентов;

- сумма выплаты по векселю, начисленная по сложной учетной ставке процентов; - сумма выплаты по векселю, начисленная по простой учетной ставке процентов.

- сумма выплаты по векселю, начисленная по простой учетной ставке процентов.

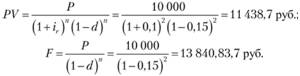

Пример. По векселю выдана сумма 10 000 руб. на два года по сложной учетной ставке 15%. Определите стоимость векселя при альтернативной ставке доходности 10% и сумму, возвращенную по векселю.

Оценка стоимости чеков, коносаментов

Чек - платежно-расчетный документ, представляющий собой письменное поручение чекодателя банку, выпустившему данный чек, уплатить чекополучателю указанную в нем сумму денег.

Экономическая суть чека - это переводной вексель, плательщиком по которому является банк, выдавший этот чек.

Чек, как и вексель, - ценная бумага стандартной формы с наличием обязательных реквизитов, имеющая необходимые степени защиты от подделок.

В зависимости от вида чек может стоить по номиналу или с дисконтом.

По номиналу:

o именной чек - выписывается на конкретное лицо с оговоркой "не по приказу", которая означает невозможность передачи чека третьему лицу;

o расчетный чек - предназначен для оплаты через расчетный счет без использования наличных денег.

С дисконтом:

o денежный чек - дает право получения наличных денег в банке по номиналу или с дисконтом;

o ордерный чек - выписывается как именной, на конкретное лицо, но с оговоркой "но приказу", что означает возможность дальнейшей передачи чека третьему лицу с использованием передаточной подписи - индоссамента;

o предъявительский чек выписывается на предъявителя и может передаваться третьему лицу простым вручением по номиналу или с дисконтом.

Коносамент - ценная бумага, которая определяет право владения при транспортировке грузов.

Коносамент представляет собой документ стандартной (часто международной) формы на погрузку, перевозку и право получения груза, в котором после сто оформления невозможны никакие изменения.

Коносамент может быть:

o именным - имя владельца груза вписывается в коносамент без передачи его третьему лицу;

o на предъявителя - владельцем груза является предъявитель коносамента;

o ордерным - передача коносамента другому лица осуществляется с помощью передаточной подписи - индоссамента.

Коносамент реализуется при наличии страхового полиса на груз и может сопровождаться различными дополнительными документами, необходимыми для перевозки груза, его хранения, сохранности, оформления таможенных процедур и т.д.

Стоимость коносамента определяется стоимостью груза (величиной страховки) по номиналу или с дисконтом.

Оценка стоимости сертификатов

Депозитный сертификат - письменное свидетельство кредитного учреждения о депонировании денежных сумм юридическим лицом, подтверждающее право владельца на получение суммы депозита и по истечении срока установленных процентов по нему.

Стоимость депозитного сертификата определяется как дисконтированный доход банковских депозитов:

(14.14)

(14.14)

где F = Р(1 + i)n - наращенная сумма при начислении банковского процента по сложной ставке процентов; F = Р(1 + ni) - наращенная сумма при начисление банковского процента по простой ставке процентов.

Стоимость сертификатов (PV) на размещение акций при их продаже, т.е. рыночная цена сертификата, зависит от рыночной цены акции (Рc), подписной цепы акции (С) и числа сертификатов (N), необходимых для покупки одной новой акции:

(14.15)

(14.15)

Рыночная стоимость одного сертификата в период, когда возможна привилегированная подписка, равна:

(14.16)

(14.16)

где PV - рыночная стоимость одного сертификата до истечения срока регистрации; Рс - рыночная стоимость акции, продающейся с сертификатом; С - подписная цена акции; N - количество сертификатов, необходимых для подписки на одну акцию.

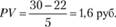

Если рыночная цена акции 30 руб., стоимость льготной подписки на одну акцию 22 руб., и для покупки одной новой акции необходимо иметь 5 сертификатов; в этом случае теоретическая стоимость сертификата в период, когда акции продаются с сертификатом, составляет:

В цену акции с сертификатом включается стоимость самого сертификата.

По истечении срока регистрации, когда акции начинают продаваться без сертификата, стоимость акции будет равна только ее рыночной стоимости.

Таким образом, стоимость сертификата равна разности рыночной и подписной цены акции (или этой разности, деленной на количество сертификатов N, необходимых для приобретения одной акции по льготной цепе).