Лекция 10. ОСНОВЫ ФИНАНСОВЫХ ВЫЧИСЛЕНИЙ НА РЫНКЕ ЦЕННЫХ БУМАГ

После изучения данной главы студент должен:

знать

• понятие доходности;

• понятие дисконтного дохода;

• понятие процентного дохода;

• что такое приращение и дисконтирование;

• что такое будущая и первоначальная стоимость денег;

• что такое аннуитет;

уметь

• рассчитывать процентный доход по простой и сложной процентной ставке;

• рассчитывать доходность операций с акциями;

• рассчитывать доходность: к погашению дисконтных облигаций, продаже дисконтных и процентных облигаций, погашению процентных облигаций;

• определять рыночную стоимость акций;

• рассчитывать финансовый результат операций (купли-продажи) опционов колл и пут;

владеть

• методикой альтернативной доходности;

• пошаговой методикой решения задач на вычисление и сравнение доходности;

• методикой дисконтирования денежных потоков;

• графической методикой анализа операций с опционами.

Специалистам, работающим на фондовом рынке, постоянно приходится оценивать параметры, характеризующие операции с ценными бумагами. Зачастую эти задачи носят формализованный характер, запрограммированы и для их решения достаточно подобрать исходные данные, ввести их в персональный компьютер и получить результат. Тем не менее при проведении численного анализа необходимо понимать, как получается конечный результат, поскольку только в этом случае можно квалифицированно принимать решения по осуществлению той или иной финансовой операции и только в этом случае можно понять пределы применимости полученных оценок.

К настоящему времени накоплен большой опыт обучения специалистов фондового рынка и апробирован определенный подход к решению вычислительных задач. Его особенность заключается в том, что методика решения большого количества различных вычислительных задач, связанных с численной оценкой параметров операций на фондовом рынке, может быть представлена в виде "пошагового" алгоритма их решения. В настоящей главе выполнение данного алгоритма иллюстрируется решением конкретных вычислительных задач и доведением каждого "шага" либо до конечной формулы, либо до численного результата.

Практика использования подобной методики показала, с одной стороны, возможность решения с ее помощью практически любых вычислительных задач, с которыми специалист может столкнуться при совершении операций на фондовом рынке, а с другой – необходимость ее дополнения частными методиками и формулами для быстрой оценки параметров при решении специальных задач в быстро меняющейся обстановке на рынке ценных бумаг.

Отметим, что успешное решение вычислительных задач предполагает не только умение выполнять числовые расчеты, но и знание российского законодательства, регулирующего фондовый рынок. Поэтому при решении задач необходимо вспомнить ОГЛАВЛЕНИЕ предыдущих глав данного учебника, а именно вопросы, связанные с налогообложением операций с ценными бумагами, их государственной регистрацией и т.п.

Основные понятия и формулы. Метод альтернативной доходности

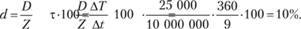

Доходность. Наиболее существенным параметром, определение которого необходимо при анализе операций с фондовыми ценностями, является доходность. Она вычисляется по формуле

(1)

(1)

где d – доходность операции, %;

D – доход, полученный владельцем финансового инструмента;

Z – затраты па его приобретение; τ – коэффициент, пересчитывающий доходность па заданный интервал времени.

Коэффициент τ имеет вид

(2)

(2)

где ΔТ – интервал времени, на который пересчитывается доходность;

Δt – интервал времени, за который был получен доход D.

Таким образом, если инвестор получил доход, допустим, за девять дней (т.е. купил финансовый инструмент, а затем через девять дней продал его с прибылью, Δt = 9), то при вычислении доходности за финансовый год (ΔT = 360) численное значение коэффициента τ будет равно

Необходимо отметить, что обычно доходность операций с финансовыми инструментами определяется в расчете на один финансовый год, в котором 360 дней.

В качестве иллюстрации расчета доходности финансового инструмента рассмотрим следующий пример. Осуществив операцию купли-продажи финансового инструмента, брокер получил за девять дней доход, равный D = = 25000 руб., причем рыночная стоимость данного финансового инструмента на момент покупки составила Ζ = = 10000000 руб. Доходность данной операции в пересчете на год

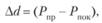

Доход. Следующим важным параметром, используемым при расчете эффективности операций с ценными бумагами, является доход, полученный при этих операциях. Он вычисляется по формуле

(3)

(3)

где Δd – дисконтная часть дохода;

Δδ – процентная часть дохода.

Дисконтный доход. Формула для расчета дисконтного дохода имеет вид

(4)

(4)

где Рпр – цена продажи финансового инструмента, с которым осуществляются операции;

Рпок – цена покупки финансового инструмента (отметим, что в выражении для доходности Рпок = Ζ).

Процентный доход. Процентный доход определяется как доход, полученный от процентных начислений по данному финансовому инструменту. При этом необходимо рассмотреть два случая. Первый, когда процентный доход начисляется по простой процентной ставке, и второй, когда процентный доход начисляется по сложной процентной ставке.

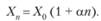

Схема начисления дохода по простой процентной ставке. Первый случай характерен для начисления дивидендов по привилегированным акциям, процентов по облигациям и простых процентов по банковским вкладам. В этом случае инвестиции в размере Х0 руб. через промежуток времени, равный п процентным выплатам, приведут к тому, что инвестор будет обладать суммой, равной

(5)

(5)

Таким образом, процентный доход в случае схемы простого начисления процентов будет равен

(6)

(6)

где Хп – сумма, образующаяся у инвестора через п процентных выплат;

Х0 – первоначальные инвестиции в рассматриваемый финансовый инструмент;

α – величина процентной ставки; п – количество процентных выплат.

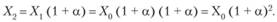

Схема начисления дохода по сложной процентной ставке. Этот случай характерен для начисления процентов по банковским вкладам по схеме сложного процента. Такая схема выплат предполагает начисление процентов как на основную сумму, так и на предыдущие процентные выплаты.

Инвестиции в размере Х0 руб. после первой процентной выплаты дадут сумму, равную

При второй процентной выплате проценты будут начисляться на сумму Х1. Таким образом, после второй процентной выплаты инвестор будет обладать суммой, равной

Следовательно, после п-й процентной выплаты у инвестора будет сумма, равная

(7)

(7)

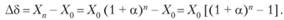

Поэтому процентный доход в случае начисления процентов по схеме сложного процента будет равен

(8)

(8)

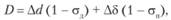

Доход с учетом налогообложения. Формула для вычисления дохода, получаемого юридическим лицом при совершении операций с корпоративными ценными бумагами, имеет вид

(9)

(9)

где σл – ставка налога на дисконтную часть дохода; σп – ставка налога на процентную часть дохода. Дисконтный доход юридических лиц (Δd) подлежит налогообложению в общем порядке. Налог взимается у получателя доходов.

Налог с процентного дохода (Δδ) взимается у источника этих доходов.