Определение количества добытого полезного ископаемого

Статьей 339 НК РФ установлен порядок определения количества добытого полезного ископаемого. Его количество определяется налогоплательщиком самостоятельно в единицах массы или объема, в зависимости от добытого полезного ископаемого.

Самостоятельно в единицах массы нетто[1] налогоплательщиком определяется количество добытой нефти обезвоженной, обессоленной и стабилизированной.

Количество добытого полезного ископаемого определяется прямым или косвенным методом.

Прямой метод (с учетом фактических потерь полезного ископаемого) предполагает определение количества полезного ископаемого посредством измерительных приборов.

Косвенный метод применяется, когда количество добытых полезных ископаемых прямым методом определить невозможно. В этом случае их количество определяется расчетно по показателям содержания добытого полезного ископаемого в извлекаемом минеральном сырье (например, по коэффициенту извлечения).

Метод, который применяет налогоплательщик, должен быть зафиксирован в его учетной политике. В течение всей деятельности налогоплательщика по добыче полезного ископаемого этот метод изменению не подлежит. Единственное исключение из правила – внесение корректив в технический проект разработки месторождения полезных ископаемых в связи с изменением применяемой технологии добычи полезных ископаемых.

Определяя количество добытого полезного ископаемого, при применении прямого метода, налогоплательщиком должны учитываться фактические потери полезного ископаемого – это разница между расчетным количеством полезного ископаемого, на которое уменьшаются его запасы, и количеством фактически добытого полезного ископаемого.

Важно!

При определении количества добытого полезного ископаемого учитывается только то полезное ископаемое, в отношении которого в налоговом периоде завершен комплекс технологических операций (процессов) по его добыче (извлечению) из недр (отходов, потерь). Весь комплекс технологических операций устанавливается в техническом проекте разработки конкретного месторождения полезных ископаемых в соответствии с лицензией (разрешением).

При реализации и (или) использовании минерального сырья до завершения комплекса технологических операций (процессов), предусмотренных техническим проектом разработки месторождения, количество добытого в налоговом периоде полезного ископаемого определяется как количество полезного ископаемого, содержащегося в указанном минеральном сырье, реализованном и (или) использованном на собственные нужды в данном налоговом периоде.

Статьей 339 также установлены особенности определения количества добытого полезного ископаемого для драгоценных металлов и драгоценных камней при добыче их из коренных, россыпных и техногенных месторождений (приложение 4).

Оценка стоимости добытых полезных ископаемых

Порядок оценки стоимости добытого полезного ископаемого при определении налоговой базы регламентируется ст. 340 ПК РФ. Его стоимость определяется налогоплательщиком самостоятельно отдельно по каждому виду добытого полезного ископаемого.

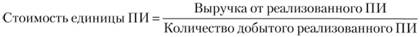

Для определения стоимости добытых полезных ископаемых используется такой показатель, как стоимость их единицы, которая рассчитывается как отношение выручки от реализации добытого к количеству реализованного добытого полезного ископаемого.

При исчислении стоимости единицы добытого полезного ископаемого (ПИ) учитывается реализация полезных ископаемых, добытых налогоплательщиком. Выручка от реализации приобретенных налогоплательщиком полезных ископаемых и их количество в расчете не участвуют.

При отсутствии у налогоплательщика реализации добытых полезных ископаемых (например, при направлении их на собственную переработку, в порядке бартерных операций и др.) налог исчисляется исходя из расчетной стоимости, учитывающей расходы налогоплательщика на добычу полезного ископаемого, которые определяются в соответствии с гл. 25 "Налог на прибыль организаций" НК РФ.

При этом выручка от реализации определяется исходя из цен реализации (уменьшенных на суммы субсидий из бюджета), определяемых с учетом положений (приложение 5), без НДС (при реализации на территории Российской Федерации и в государствах – участниках СНГ) и акциза, уменьшенных на сумму расходов налогоплательщика на доставку в зависимости от условий поставки.

В случае, если выручка от реализации добытого полезного ископаемого получена в иностранной валюте, то она пересчитывается в рубли по курсу, установленному ЦБ РФ на дату реализации добытого полезного ископаемого, определяемую в зависимости от выбранного налогоплательщиком метода признания доходов в соответствии со ст. 271 или ст. 273 НК РФ.

В целях гл. 26 НК РФ в сумму расходов на доставку включаются расходы:

– на оплату таможенных пошлин и сборов при внешнеторговых сделках;

– по доставке (перевозке) добытого полезного ископаемого от склада готовой продукции (узла учета, входа в магистральный трубопровод, пункта отгрузки потребителю или на переработку, границы раздела сетей с получателем и тому подобных условий) до получателя;

– по обязательному страхованию грузов, исчисленные в соответствии с законодательством РФ.

К расходам но доставке (перевозке) добытого полезного ископаемого до получателя (в целях гл. 26 НК РФ), в частности, относятся расходы по доставке (транспортировке) магистральными трубопроводами, железнодорожным, водным и другим транспортом, расходы на слив, налив, погрузку, разгрузку и перегрузку, на оплату услуг в портах и транспортно-экспедиционных услуг.

Оценка стоимости производится отдельно но каждому виду добытого полезного ископаемого исходя из цеп его реализации, а стоимость добытого полезного ископаемого определяется как произведение количества добытого полезного ископаемого, определяемого в соответствии со ст. 339 НК РФ, и стоимости единицы добытого полезного ископаемого.

Стоимость добытого ПИ =

= Количество добытого ПИ × Стоимость единицы добытого ПИ

Итак, согласно ст. 340 НК РФ, оценка стоимости добытых полезных ископаемых определяется налогоплательщиком самостоятельно одним из следующих способов:

1) исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации без учета субсидий (подп. 1 п. 1);

2) исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации добытого полезного ископаемого (подп. 2 п. 1);

3) исходя из расчетной стоимости добытых полезных ископаемых (подп. 3 п. 1).

В случае, если налогоплательщик применяет способ оценки, указанный в подп. 1 п. 1 ст. 340 НК РФ – исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации без учета субсидий, – оценка стоимости единицы добытого полезного ископаемого производится исходя из выручки, определяемой с учетом сложившихся в текущем налоговом периоде (а при их отсутствии – в предыдущем налоговом периоде) у налогоплательщика цен реализации добытого полезного ископаемого, без учета субсидий из бюджета на возмещение разницы между оптовой ценой и расчетной стоимостью.

Понятие субвенции регулируется ст. 6,44,136,139 БК РФ.

Субвенции – это бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов.

Предоставление субсидий и субвенций, в том числе на выделение грантов и оказание материальной поддержки, допускается из местных бюджетов в случаях, предусмотренных федеральными целевыми программами, федеральными законами, региональными целевыми программами, законами субъектов РФ и решениями представительных органов местного самоуправления[2].

При этом выручка от реализации добытого полезного ископаемого ранее определялась исходя из цен реализации, уменьшенных на суммы субсидий из бюджета, определяемых с учетом положений ст. 40 НК РФ, т.е. законодательство, предоставляло право налоговым органам осуществлять налоговый контроль только на основании ст. 40 НК РФ. При этом существовал достаточно узкий и закрытый перечень классифицирующих признаков, позволяющих осуществлять контрольные мероприятия. Однако с вступлением в силу Федерального закона от 18.07.2011 № 227-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием принципов определения цен для целей налогообложения", перечень классифицирующих признаков был изрядно расширен (приложение 6), дополнен перечень методов определения рыночных цен в сделках и пересмотрен порядок их применения. Новыми правилами предусмотрены пять методов определения рыночных цен. Метод сопоставимых рыночных цен, затратный метод и метод цены последующей реализации содержались также и в ст. 40 НК РФ, однако они были существенно пересмотрены и дополнены. Метод сопоставимой рентабельности и метод распределения прибыли стали нововведением в правила регулирования трансфертных цен в России. При этом следует отметить, что все пять методов определения рыночных цен, содержащихся в НК РФ, в полной мере соответствуют методам, предусмотренным руководством ОЭСР по трансфертному ценообразованию.

Необходимо помнить, что цены реализации добытых полезных ископаемых принимаются к расчету без НДС и акциза. В случае если цены реализации добытого полезного ископаемого устанавливаются налогоплательщиком с учетом расходов по доставке до получателя, то указанные цены подлежат уменьшению на суммы расходов по доставке, перечень которых установлен ст. 340 НК РФ.

Например, налогоплательщиком добыто в налоговом периоде 300 т полезного ископаемого, за этот же период было реализовано 700 т полезного ископаемого, добытого в отчетном и предшествующих периодах, на сумму 1 100 000 руб. (без НДС). Сумма расходов на доставку продукции до потребителя составила 350 000 руб.

Таким образом, стоимость единицы добытого полезного ископаемого составит 1071,43 руб. ((1 100 000 руб. – 350 000 руб.) / 700 т).

Налоговая база по данному полезному ископаемому (стоимость) составит 321 429 руб. (300 т × 1071,43 руб.).

Налогоплательщик не может самостоятельно выбрать один из методов для расчета и последующего определения налоговой базы. Если в отношении какого-либо полезного ископаемого в налоговом периоде имел место факт реализации хотя бы 1% продукции, добытой в налоговом периоде или в предыдущем налоговом периоде, то оценка всего добытого полезного ископаемого в данном налоговом периоде производится по ценам реализации[3].

В случае отсутствия субсидий к ценам реализации добываемых полезных ископаемых налогоплательщик применяет способ оценки, указанный в подп. 2 п. 1 ст. 340 НК РФ, исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации добытого полезного ископаемого. При этом оценка стоимости единицы добытого полезного ископаемого производится исходя из выручки от реализации добытых полезных ископаемых, определяемой иа основании цен реализации с учетом положений ст. 40 НК РФ, без НДС (при реализации на территории Российской Федерации и в государства – участники СНГ) и акциза, уменьшенных на сумму расходов налогоплательщика по доставке в зависимости от условий поставки.

Только при полном отсутствии реализации в конкретном месяце оценка стоимости производится расчетным способом (подп. 3 п. 1 ст. 340 НК РФ).

При этом расчетная стоимость добытого полезного ископаемого определяется налогоплательщиком самостоятельно иа основании данных налогового учета. В этом случае налогоплательщик применяет тот порядок признания доходов и расходов, который он использует для определения налоговой базы по налогу на прибыль организаций: либо метод начисления (ст. 271–272 НК РФ), либо кассовый метод (ст. 273 НК РФ).

При определении расчетной стоимости полезного ископаемого учитываются расходы, произведенные налогоплательщиком в налоговом периоде, непосредственно связанные с добычей полезного ископаемого. Перечень указанных расходов представлен в п. 4 ст. 340 НК РФ:

1) материальные расходы, определяемые в соответствии со ст. 254 НК РФ, за исключением материальных расходов, понесенных в процессе хранения, транспортировки, упаковки и иной подготовки (включая предпродажную подготовку), при реализации добытых полезных ископаемых (включая материальные расходы, а также за исключением расходов, осуществленных налогоплательщиком при производстве и реализации иных видов продукции, товаров (работ, услуг));

2) расходы на оплату труда, определяемые в соответствии со ст. 255 НК РФ, за исключением расходов на оплату труда работников, нс занятых при добыче полезных ископаемых;

3) суммы начисленной амортизации, определяемой в порядке, установленном ст. 256–259.2 НК РФ, за исключением сумм начисленной амортизации по амортизируемому имуществу, не связанному с добычей полезных ископаемых;

4) расходы на ремонт основных средств, определяемые в порядке, установленном ст. 260 НК РФ, за исключением расходов на ремонт основных средств, не связанных с добычей полезных ископаемых;

5) расходы на освоение природных ресурсов, определяемые в соответствии со ст. 261 НК РФ;

6) расходы, предусмотренные подп. 8–9 ст. 265 НК РФ, за исключением указанных в этих подпунктах расходов, не связанных с добычей полезных ископаемых;

7) прочие расходы, определяемые в соответствии со ст. 263–264 и 269 НК РФ, за исключением прочих расходов, не связанных с добычей полезных ископаемых.

При определении расчетной стоимости добытого полезного ископаемого не учитываются расходы, предусмотренные ст. 266–267 и 270 НК РФ.

При этом пряные расходы (ст. 318 НК РФ), произведенные налогоплательщиком в течение налогового периода, распределяются между добытыми полезными ископаемыми и остатком незавершенного производства на конец налогового периода, определяемого с учетом особенностей п. 1 ст. 319 НК РФ.

При определении расчетной стоимости добытого полезного ископаемого учитываются также косвенные расходы (ст. 318 НК РФ), определяемые в соответствии с гл. 25 ПК РФ (приложение 7). При этом косвенные расходы, произведенные налогоплательщиком в течение отчетного (налогового) периода, распределяются между затратами на добычу полезных ископаемых и затратами на иную деятельность налогоплательщика пропорционально доле прямых расходов, относящихся к добыче полезных ископаемых, в общей сумме прямых расходов.

Общая сумма расходов, произведенных налогоплательщиком в налоговом периоде, распределяется между добытыми полезными ископаемыми пропорционально доле каждого добытого полезного ископаемого в общем количестве добытых полезных ископаемых в этом налоговом периоде. Сумма косвенных расходов, относящаяся к добытым в налоговом периоде полезным ископаемым, полностью включается в расчетную стоимость добытых полезных ископаемых за соответствующий налоговый период.

Сумма указанных расходов представляет собой расходы по добыче всех полезных ископаемых. Таким образом, чтобы определить расчетную стоимость отдельного полезного ископаемого, необходимо из общей суммы расходов выделить часть расходов, приходящуюся на количество этого добытого полезного ископаемого, в общем количестве добытых полезных ископаемых[4].

Пунктами 5–6 ст. 340 НК РФ установлены особенности оценки стоимости добытых полезных ископаемых в отношении драгоценных металлов и драгоценных камней.

Оценка стоимости добытых драгоценных металлов, извлеченных из коренных (рудных), россыпных и техногенных месторождений, производится исходя из сложившихся у налогоплательщика в соответствующем налоговом периоде (а при их отсутствии – в ближайшем из предыдущих налоговых периодов) цен реализации химически чистого металла без учета НДС, уменьшенных на расходы налогоплательщика по его аффинажу и доставке (перевозке) до получателя.

Важно!

Стоимость единицы, во-первых, определяется исходя из реализации в налоговом периоде не добытого полезного ископаемого, а химически чистого металла (вне зависимости от периода добычи продукта, из которого получен реализуемый химически чистый металл); во-вторых, уменьшается на расходы налогоплательщика по аффинажу и доставке (перевозке) химически чистого металла до получателя.

Оценка стоимости добытых драгоценных камней производится исходя из их первичной оценки, проводимой в соответствии с законодательством РФ о драгоценных металлах и драгоценных камнях.

Важно!

Для целей налогообложения цена реализации добытых драгоценных камней не учитывается (за исключением уникальных драгоценных камней), оценка стоимости производится исходя из первичной оценки драгоценных камней, проведенной в соответствии с законодательством РФ.

Оценка стоимости добытых уникальных драгоценных камней и уникальных самородков драгоценных металлов, не подлежащих переработке, производится исходя из цен их реализации без учета НДС, уменьшенных на суммы расходов налогоплательщика по их доставке (перевозке) до получателя.