Направления и механизм кредитования инновационного предпринимательства

Сотрудничество с клиентами российских коммерческих банков – субъектами инновационного предпринимательства основывается на взаимной выгоде и партнерских отношениях. Банки предоставляют кредитные продукты индивидуальным предпринимателям и юридическим лицам, образованным в соответствии с законодательством РФ, а также физическим лицам.

Особенно значительная кредитная поддержка инновационного предпринимательства осуществляется крупнейшим кредитно-финансовым институтом России – Внешэкономбанком (государственная корпорация) и его дочерней структурой – Российским банком поддержки малого и среднего предпринимательства (ОАО "МСП Банк" – бывший "Российский банк развития (РосБР)".

Основным инструментом Внешэкономбанка в этой области служит программа "МСП Банка", именуемая "Финансирование для инноваций и модернизации" (далее – Программа). Она направлена на поддержку малых и средних предприятий, специализирующихся в сфере разработки и внедрения инноваций и (или) осуществляющих проекты по модернизации производства на основе современных технологий. В рамках реализации финансовой поддержки субъектов инновационного предпринимательства с целью консолидации усилий на региональном и федеральном уровне банк осуществлял взаимодействие с 60 субъектами РФ по вопросам отбора региональных банков, субсидированию процентных ставок, предоставления государственных гарантий в качестве обеспечения исполнения обязательств региональных банков. Заключены соглашения о сотрудничестве с 53 субъектами РФ.

Программа реализуется ОАО "МСП Банк" через:

• систему коммерческих банков-партнеров;

• организации инфраструктуры поддержки малого и среднего предпринимательства (за счет развития фонда поддержки предпринимательства, в том числе с участием иностранных инвесторов).

Внешэкономбанк не кредитует малое и среднее предпринимательство напрямую, а финансирует банки (в частности, через ОАО "МСП Банк") и иные юридические лица, осуществляющие программы поддержки инновационного предпринимательства, а также предоставляет таким организациям гарантии, поручительства. Срок кредитования субъектов инновационного предпринимательства составляет более 2 лет. Размер предоставляемого кредита – не более 150 млн руб.

Партнерами банка в области продвижения государственных ресурсов по развитию инновационного предпринимательства являются более 300 структур, из которых 70% относится к банковскому сектору. "МСП Банк" предлагает 15 кредитных продуктов через региональные банки-партнеры посредством: рефинансирования долгосрочных кредитов малого и среднего предпринимательства; льготного кредитования предприятий в регионах с неблагоприятной экономической ситуацией; внедрения специальных кредитов для моногородов.

Использование подобной схемы взаимодействия банков становится гарантией предотвращения конкуренции между Внешэкономбанком и коммерческими банками на данном сегменте рынка, создает возможность для дальнейшего развития в банковском секторе технологий и методов финансовой поддержки инновационного бизнеса, играет важную роль в инновационном развитии России.

Предоставление кредитов (гарантий, поручительств) юридическим лицам, образующим инфраструктуру поддержки инновационного предпринимательства, осуществляется в двух направлениях, а именно за счет:

– создания специализированной инфраструктуры, ориентированной на поддержку и развитие инновационного предпринимательства;

– обеспечения доступа субъектов инновационного предпринимательства к уже сформированной инфраструктуре, необходимой для создания и существования инновационного предпринимательства.

"МСП Банк" эффективно осуществляет финансирование различных региональных проектов, в том числе на следующие цели:

• финансирование субъектов инновационного предпринимательства (двухуровневый механизм);

• рефинансирование кредитов;

• финансирование организаций инфраструктуры поддержки субъектов инновационного предпринимательства;

• финансирование лизинговых компаний для поддержки субъектов инновационного предпринимательства.

К общим целям кредитования инновационного предпринимательства относятся: приобретение, ремонт, модернизация основных средств; создание материально-технической базы нового предприятия; расширение действующего производства; внедрение новых технологий; развитие научно-технической и инновационной деятельности; развитие экспортных операций и импортозамещения.

Внедрение инноваций должно подтверждаться наличием у заемщика патента (или лицензионного соглашения на его использование) на изобретение, промышленный образец или полезную модель, срок действия которого равен или больше срока кредитного договора, или предоставление заемщиком патентной заявки, принятой к рассмотрению в соответствии с требованиями российского законодательства и, при необходимости, внешним экспертным заключением.

Проведение модернизации производства должно подтверждаться бизнес-планом, включающим комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на базе передовой техники и технологии, механизации и автоматизации производства или замены морально устаревшего и физически изношенного оборудования новым, более производительным.

При кредитовании инновационного предпринимательства банки проводят классификацию по следующим критериям:

• целевому назначению кредита;

• сегментации клиентов;

• видам кредитных продуктов;

• базовым требованиям к заемщикам;

• процентным ставкам, диверсифицируемым в зависимости от бизнеса и финансового состояния заемщика и др.

По целевому назначению кредиты для инновационного предпринимательства различаются:

• инновационные проекты:

– финансирование организации серийного производства (как на вновь создаваемой или арендуемой производственной базе),

– финансирование маркетинговых, сервисных и иных сопутствующих расходов;

• модернизационные проекты:

– финансирование приобретения нового высокотехнологичного оборудования и программного обеспечения,

– финансирование сертификации технологических процессов на соответствие современным требованиям и нормам,

– финансирование технологий (патентов и (или) лицензий).

Сегментация представляет собой распределение клиентов на несколько групп (сегментов) в целях более полного соответствия кредитных продуктов и технологий потребностям каждого сегмента. Основными критериями сегментации заемщиков в сфере инновационного предпринимательства служат:

– годовая выручка заемщика (консолидированная по группе взаимосвязанных с заемщиком лиц). Для определения фактической выручки используются данные бухгалтерской или официальной статистической отчетности (например, к малым и средним предприятиям относят клиентов с годовой выручкой от реализации продукции до 12000 ден. ед., к крупным предприятиям – свыше 12 000);

– соответствие требованиям ст. 4 и 14 Федерального закона от 24.07.2007 № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации" (годовая выручка до 1 млрд руб.; численность до 250 человек; требования по составу учредителей – доля компании, не являющейся субъектом малого и среднего предпринимательства, – не более 25%);

– соответствие кредита, предоставленного субъекту малого и среднего предпринимательства, первой – третьей категории качества;

– наличие не более двух фактов реструктуризации кредитов, предоставленных заемщиком (пролонгация уплаты основного долга, процентов, комиссий и прочих обязательств), либо предоставление заемщиком субъекту малого и среднего предпринимательства кредитов на погашение ранее имевшихся у него обязательств;

– отсутствие картотеки неоплаченных расчетных документов по уплате налогов и сборов по расчетным счетам субъекта малого и среднего предпринимательства, открытым у заемщика;

– наличие обеспечения, т.е. кредит субъекту малого и среднего предпринимательства должен быть обеспечен не менее чем на 75% суммы основного долга, в совокупности одним или несколькими из перечисленных видов обеспечения.

По видам кредитных продуктов коммерческие банки могут предоставлять средства, используя:

• разовые перечисления суммы ссуды на расчетный (текущий, валютный) счет заемщика в банке;

• кредитную линию с лимитом выдачи – устанавливается временной период или точный график предоставления ссуды на расчетный (текущий, валютный) счет заемщика в банке;

• кредитную линию с лимитом задолженности – устанавливается ряд временны́х периодов, в течение каждого из которых ссудная задолженность не должна превышать некоторой величины; частота и объем выдач/погашений при этом определяются заемщиком самостоятельно;

• предоставление банковской гарантии;

• открытие аккредитива.

Одному заемщику может быть предоставлен один или несколько кредитных продуктов. Перечень продуктов, которые могут быть предоставлены клиенту, а также формы кредитных соглашений определяются сегментом клиента и условиями предоставления кредитного продукта. В рамках кредитной сделки допускается один из следующих вариантов погашения заемщиком ссудной задолженности:

• аннуитетные платежи – равномерными и регулярными перечислениями средств в банк в течение срока ссуды (невозможно для соглашения о кредитной линии);

• индивидуальный график (ежемесячные платежи, размер которых варьируется в зависимости от прогноза финансовых потоков заемщика); возможно предоставление отсрочки начала погашения основного долга;

• погашение в конце срока (имеет высокий риск невозврата ссудной, задолженности и применяется только к заемщикам с положительной кредитной историей).

В процессе кредитования к заемщикам могут быть применены базовые и дополнительные требования. К базовым требованиям относятся:

• место ведения бизнеса и регистрации – в регионе физического присутствия банка (город, область, край). При этом в случае, если объем всех кредитных сделок с заемщиком не превышает 50 000 ден. ед., максимальное удаление места ведения бизнеса от административных границ города, в котором расположен объект сети, не должно превышать 50 км;

• срок регистрации – не менее 3 мес.;

• отсутствие отрицательной кредитной истории;

• отсутствие фактов невыполнения обязательств.

К дополнительным требованиям к владельцам бизнеса относят:

• гражданство Российской Федерации;

• наличие постоянной регистрации в регионе физического присутствия банка (город, область, край) – не менее 6 мес.;

• возраст – от 25 до 60 лет включительно;

• для мужчин до 28 лет – урегулирование вопроса с призывными органами;

• отсутствие судимости;

• отсутствие отрицательной кредитной истории.

Максимальный размер лимита кредитования субъектов малого

и среднего предпринимательства составляет 150 млн руб. на один проект при условии минимального размера собственных средств инициатора проекта от 15% общей стоимости проекта.

Для принятия решения о предоставлении кредитного продукта заемщику кредитным специалистом проводится анализ кредитных рисков, связанных с заключением кредитной сделки, в ходе которого оцениваются:

• финансовое состояние заемщика в соответствии с методикой финансового анализа клиентов банка, не являющихся лицензированными кредитными учреждениями;

• качество бизнеса заемщика по показателям: устойчивость бизнеса, уровень поддержки собственниками, качество менеджмента, отраслевой риск, отраслевая стратегия компании и рыночные позиции.

Кредитный риск банка заключается в том, что в период, в течение которого ссуда будет оставаться непогашенной, заемщик будет неспособен (либо не пожелает) выполнить условия кредитного соглашения. Для подтверждения объективности полученной от заемщика информации кредитному специалисту необходимо посетить офис, склады, производственные и торговые площади, клиента. Данные бухгалтерских форм (баланс, отчет о прибылях и убытков, отчет о движении денежных средств и др.) целесообразно подтверждать первичными документами заемщика. По группе взаимосвязанных лиц анализ кредитных рисков проводится консолидированно. Одно лицо считается подконтрольным другому, если имеет место прямое или косвенное (через третьи лица) владение или способность контролировать более чем 50% голосов этого лица другим лицом.

При анализе кредитных рисков кредитному специалисту необходимо руководствоваться следующими критериями:

• ссуда должна иметь целевой характер. Направления использования кредитных ресурсов клиентом должны быть четко определены, прозрачны и соответствовать срочности кредитной сделки;

• не допускается замещение собственного капитала кредитными ресурсами банка;

• ссуда может быть одобрена только в том случае, если определены источники ее погашения;

• все источники делятся на первичные (входящий денежный поток, чистый денежный поток) и вторичные (реализация обеспечения);

• размер ссуды не может превышать источников ее погашения;

• в общем случае (за исключением ломбардного кредитования) приоритетными параметрами при одобрении кредитной заявки служат качество и размер первичного источника погашения. При этом, чем слабее первичный источник погашения, тем надежнее должно быть обеспечение по ссуде;

• особое внимание следует обращать на предпринимательские риски заемщика, так как при кредитовании инновационного предпринимательства именно они оказывают определяющее влияние на вероятность дефолта клиента;

• достоверность информации, на основе которой планируется принятие решения по ссуде, должна быть подтверждена посредством логико-аналитических сопоставлений данных из различных источников;

• в качестве обеспечения возвратности ссуды предусматривается предоставление поручительства собственника бизнеса; в случае если собственников более трех, допускается предоставление только тех из них, чья совокупная доля в капитале составляет 51 % и более (обязательно наличие договора поручительства супруга/супруги). Невыполнение указанного условия должно иметь серьезное обоснование;

• при анализе целесообразности сотрудничества с заемщиком необходимо делать акцент на долгосрочное партнерство и перспективу деловых отношений с заемщиком. Разовые сделки приветствуются в меньшей степени.

Нежелательными клиентами для банка признаются физические и юридические лица, а также индивидуальные предприниматели, отвечающие следующим (одному или нескольким) критериям:

• краткосрочный период функционирования бизнеса, не отлаженные каналы сбыта и отношения с контрагентами;

• высокая сезонность бизнеса или ориентация на разовые сделки;

• некомпетентный менеджмент (отсутствие соответствующего управленческого опыта, постановка нереалистичных бизнес-целей, нечеткое разделение полномочий, изъятие большей части прибыли и т.п.);

• несоблюдение сроков расчета по платежным требованиям контрагентов, в том числе банков;

• низкий уровень финансовой устойчивости;

• высокие предпринимательские, в том числе отраслевые риски;

• отрицательная динамика развития бизнеса (сокращение объемов реализации, количества клиентов и т.п.);

• высокая вероятность возникновения в будущем серьезных негативных обстоятельств, способных повлиять на бизнес клиента (судебные разбирательства, окончание срока действий лицензий без однозначных перспектив продления, появление сильных конкурентов и т.п.).

Результаты анализа кредитных рисков представляются в виде заключения с результатами финансового анализа.

При определении процентных ставок за пользование кредитом учитывается ряд объективных факторов:

• регион ведения бизнеса;

• продолжительность взаимоотношений с клиентом;

• среднедневной остаток на расчетных/текущих счетах клиента в банке;

• величина оборота и количество платных транзакций по расчетным/текущим счетам клиента в банке;

• уровень кредитного риска по сделке;

• интерес к клиенту со стороны других банков;

• продукты банка, которыми пользуется клиент;

• перспективы деловых взаимоотношений с клиентом;

• другие факторы.

Кредитный процесс в рамках кредитования инновационного предпринимательства представляет собой определенную последовательность процедур, выполняемых банком, и может включать следующие стадии:

• привлечение клиентов;

• анализ кредитных рисков (рассмотрение кредитной заявки);

• принятие решения по кредитной сделке;

• предоставление кредитного продукта;

• мониторинг;

• взыскание просроченной задолженности.

Для привлечения клиентов в процессе их последующего инновационного кредитования банк выполняет ряд процедур (табл. 20.1)

Таблица 20.1

Виды процедур по привлечению клиентов для инновационного кредитования

|

Процедуры |

Ответственные лица |

|

Поиск и привлечение клиентов путем разноса буклетов, листовок, рассылки писем, по телефону и посещение потенциальных клиентов. Сегментация клиента. Продажа кредитных продуктов. Консультирование клиентов |

Кредитный специалист или клиентский менеджер (консультант) при отсутствии кредитного специалиста по малым и средним предприятиям в точке продаж |

|

Реклама и продвижение банка и продуктов в СМИ |

Кредитный специалист совместно с управлением маркетинга розничного бизнеса |

Анализ кредитных рисков (рассмотрение кредитной заявки) состоит из набора процедур, приведенных в табл. 20.2.

Таблица 20.2

Анализ кредитных рисков

|

Процедуры |

Ответственные лица |

|

Сбор необходимой информации: интервьюирование, формирование необходимого комплекта документов |

Кредитный специалист |

|

Выбор возможного продукта из продуктовой линейки |

|

|

Формирование необходимых запросов в отдел безопасности и юридическую службу |

|

|

Подтверждение достоверности бухгалтерской отчетности в ходе выезда на место ведения бизнеса и путем логического сопоставления данных |

|

|

Верификация данных клиента |

Специалист службы безопасности |

|

Формирование заключения о юридических рисках по кредитной сделке (в случае необходимости) |

Кредитный специалист/ юрист |

|

Проведение анализа и оценки кредитных рисков, а также определение возможного лимита кредитования в соответствии с нормативными документами банка, определяющими порядок проведения данной процедуры в зависимости от кредитного продукта |

Кредитный специалист |

|

Оценка обеспечения |

Кредитный специалист/специалист по работе с залогами и проблемной задолженностью/внешний оценщик |

|

Структурирование сделки – определение условий и параметров предоставления кредитного продукта |

Кредитный специалист |

Принятие решения по кредитной сделке содержит набор процедур, представленных в табл. 20.3.

Таблица 20.3

Принятие решения по кредитной сделке

|

Процедуры |

Ответственные лица |

|

Определение полномочий |

Кредитный специалист |

|

Подготовка предварительного решения кредитного комитета |

|

|

Передача необходимой информации в отдел кредитования инновационного предпринимательства (в случае вынесения заявки на головной кредитный комитет) |

|

|

Экспертиза кредитной сделки (формирование мнения об уровне кредитного риска), в случае, если устанавливаемый клиенту лимит кредитования с учетом текущих обязательств перед банком превышает допустимый уровень |

Управление кредитования |

|

Вынесение и защита кредитной сделки на кредитном комитете |

В соответствии с Положением о кредитном комитете |

|

Вынесение решения по кредитной сделке Вступление решения кредитного комитета в силу |

Предоставление кредитного продукта включает набор процедур, приведенный в табл. 20.4.

Таблица 20.4

Предоставление кредитного продукта

|

Процедуры |

Ответственные лица |

|

Доработка заявки с учетом замечаний кредитного комитета |

Кредитный специалист |

|

Оформление кредитных сделок (проверка полномочий контрагента, подготовка и подписание с клиентом комплекта договоров, регистрация договоров) |

Специалист по оформлению сделок |

|

Санкционирование выдачи |

Отдел учета/сопровождения операций |

|

Выдача кредитного продукта |

Процедуры мониторинга кредитных сделок приведены в табл. 20.5.

Таблица 20.5

Мониторинг кредитных сделок

|

Процедуры |

Ответственные лица |

|

Переоценка уровня кредитного риска по всем кредитным сделкам с клиентами в соответствии с установленной периодичностью объекта кредитного мониторинга: кредитоспособность (предпринимательская деятельность и финансовое состояние) заемщика обороты по счетам заемщика в банке |

Кредитный специалист |

|

залоговое имущество по кредитной сделке |

Специалист по работе с залогами и проблемной задолженностью |

|

Своевременность возврата сумм основного долга, оплаты процентов за пользование кредитным продуктом и других обязательных платежей, предусмотренных кредитным соглашением |

Кредитный специалист |

Взыскание просроченной задолженности осуществляет специалист по работе с залогами и проблемной задолженностью.

Доля предоставленных кредитов ОАО "МСП Банк" в 2009– 2011 гг. субъектам инновационного предпринимательства не превышала 7% общей суммы кредитов, выданных банковским сектором этой категории заемщиков. Предоставление финансовых средств малым и средним предприятиям продолжает рассматриваться банковским сектором как высокорискованный вид деятельности в связи с отсутствием у субъектов малого и среднего предпринимательства длительной кредитной истории, а также дополнительных гарантий обеспечения сделки.

Помимо коммерческих банков участие в инновационном кредитовании могут принять различные инвестиционные фонды и другие небанковские кредитно-финансовые институты. По данным открытых источников, в России и странах СНГ работает более 140 фондов прямых (венчурных) инвестиций. Управление фондами осуществляет 90 управляющих компаний. Более 70% фондов сформировано в иностранной валюте и имеет иностранную юрисдикцию. Активы международных фондов составляют 37,8 млрд долл. США (98% суммарных активов). Большинство международных фондов инвестирует в крупные предприятия и проекты, со средней величиной сделки 100–150 млн долл. США. Среди 42 фондов прямых и венчурных инвестиций с российской юрисдикцией более 70% фондов – венчурные фонды, созданные при поддержке институтов развития и региональных администраций (региональные венчурные фонды). Практически отсутствуют фонды прямых инвестиций, финансирующие малые и средние российские инновационные компании, находящиеся на стадиях развития и расширения бизнеса.

Данные фонды могут создаваться как самостоятельные компании либо на базе коммерческих банков. Примером подобного института может служить созданный в октябре 2010 г. Фонд поддержки малого и среднего предпринимательства с минимальной стоимостью имущества в 260 млн руб. и целевым размером в 600 млн руб. сроком на 10 лет. Основной учредитель доверительного управления Фонда – ОАО "МПС Банк", потенциальными инвесторами (пайщиками) фонда выступают Государственная корпорация "Роснанотех", РВК, банки-партнеры, а клиентами – субъекты малого и среднего предпринимательства, отвечающие необходимым критериям.

По форме организации Фонд поддержки малого и среднего предпринимательства является закрытым паевым инвестиционным фондом прямых инвестиций и осуществляет вложения сроком на 3–5 лет в суммах сделок 50–60 млн руб. и внутренней нормой рентабельности проектов (IRR) 15%. Работа фонда напрямую связана с программой "Финансирование для инноваций и модернизации" – программой ОАО "МСП Банк" по кредитованию субъектов малого и среднего предпринимательства. Банками-партнерами по данной программе выступают преимущественно банки, уже являющиеся партнерами по другим программам ОАО "МСП Банк", направленным на финансирование малого и среднего предпринимательства в России. Его создание позволит:

• финансировать инновационные компании и компании, проводящие модернизацию машин, оборудования или технологических процессов в ключевых отраслях экономики России;

• финансировать субъекты малого и среднего предпринимательства на стадиях развития и расширения бизнеса;

• осуществлять долгосрочные вложения средств фонда в акции и доли субъектов малого и среднего предпринимательства, располагающих инновационными технологиями и проектами по приоритетным направлениям экономики России и (или) организующих модернизацию машин, оборудования или технологических процессов;

• выполнять дальнейшее финансирование субъектов малого и среднего предпринимательства и проектов с привлечением частных инвесторов;

• стимулировать спрос и предложения на рынке прямых инвестиций.

К наиболее важным критериям отбора клиентов Фонда относятся:

– принадлежность клиентов Фонда к субъектам малого и среднего предпринимательства согласно Закону о развитии малого и среднего предпринимательства в РФ;

– реализация клиентами Фонда инновационных проектов или осуществление модернизации оборудования (технологических процессов);

– открытие банком-партнером лимита кредитования на клиента Фонда в рамках Программы;

– наличие у клиента Фонда бизнес-плана инновационного проекта или проекта ио модернизации;

– наличие у клиента Фонда патента, подтверждающего право на интеллектуальную собственность (в случае инновационного проекта);

– готовность клиента Фонда инвестировать в проект не менее 15% собственных средств.

Взаимодействие Фонда и банка-партнера по программе кредитования малого и среднего предпринимательства осуществляется следующим образом:

– банк-партнер осуществляет поиск и первичный отбор субъектов малого и среднего предпринимательства, реализующих инновационные (модернизационные) проекты;

– банк-партнер готов кредитовать субъекта малого и среднего предпринимательства в рамках Программы (в том числе за счет целевого финансирования от ОАО "МСП Байк");

– банк-партнер направляет необходимые документы по инновационному (модернизационному) проекту субъекта малого и среднего предпринимательства для рассмотрения в Фонд;

– специалисты Фонда принимают решение о прямом финансировании инновационного (модернизационного) проекта субъекта малого и среднего предпринимательства;

Фонд финансирует инновационное (модернизационное) предприятие до 60 млн руб., а банк-партнер кредитует его до 150 млн руб. в рамках одного проекта.

Инвестиционная процедура работы Фонда включает несколько стадий:

• предварительную экспертизу проекта;

• комплексный анализ финансового состояния объекта инвестирования;

• вынесение решения на инвестиционный комитет;

• предоставление финансирования.

В ходе предварительной экспертизы проекта банки-партнеры запрашивают у субъекта малого и среднего предпринимательства и проводят предварительный анализ:

• бизнес-плана проекта;

• его отраслевой специфики;

• инновационной привлекательности проекта;

• менеджмента проекта;

• наличия патентов;

• финансовой модели проекта.

В ходе комплексного анализа финансового состояния предприятия определяется доля участия фонда в проекте.

Инвестиционный комитет:

• одобряет проект;

• отклоняет проект;

• отправляет проект на доработку;

• инициирует новый проект.

Формируется необходимая документация проведения финансирования проекта.

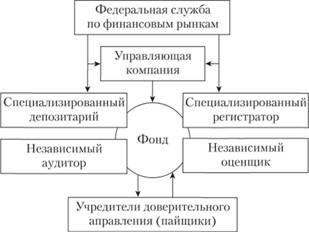

Рассмотрим схему взаимодействия участников фонда поддержки малого и среднего предпринимательства (рис. 20.2).

Рис. 20.2. Инфраструктура фонда поддержки малого и среднего предпринимательства

В состав инфраструктуры фонда входят:

• фонд – обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителями доверительного управления. Доля в праве собственности на имущество фонда удостоверяется инвестиционным паем. Фонд не является юридическим лицом;

• управляющая компания фонда (УК фонда) – осуществляет управление имуществом фонда в соответствии с правилами доверительного управления фонда. Присоединение учредителей к договору доверительного управления проводится посредством приобретения инвестиционных паев фонда, выдаваемых управляющей компанией;

• специализированный депозитарий выполняет учет и хранение имущества фонда, организует контроль за соблюдением законодательства;

• специализированный регистратор ведет реестр владельцев инвестиционных паев;

• аудитор фонда проводит ежегодные аудиторские проверки отчетности фонда;

• оценщик с периодичностью раз в квартал осуществляет независимую оценку имущества, составляющего фонд.

Участники фонда имеют возможности выхода из него. К ним относят:

• выкуп долей (акций) субъекта малого и среднего предпринимательства менеджментом (акционерами) у фонда – рассматривается как приоритетная возможность выхода из него. Фонд на этапе вхождения в проект предполагает подписание необходимых соглашений, дающее им право осуществить выкуп долей (акций) фонда на приоритетной основе. Для привлечения финансирования менеджмент (акционеры) может также использовать кредитование со стороны банков-партнеров, выпуск долговых инструментов, другие источники финансирования;

• частное размещение – предполагает продажу фондом долей (акций) субъекта малого и среднего предпринимательства ограниченному кругу инвесторов (в том числе российским и международным фондам прямых инвестиций перспективных российских компаний) на более поздних стадиях развития;

• слияние – объединение двух и более субъектов малого и среднего предпринимательства (в рамках и вне рамок фонда) с компаниями, работающими в данном отраслевом сегменте;

• поглощение – продажу фондом более 30% долей (акций) субъекта малого и среднего предпринимательства стратегическому инвестору, работающему (осуществляющему инвестиции) в данном отраслевом сегменте.

Таким образом, расширяются возможности кредитования коммерческими банками и инвестиционными фондами развития малого и среднего предпринимательства.