Налоговое регулирование развития специально выделенных территорий Российской Федерации

Государство использует инструменты налогового регулирования для развития отдельных территорий. При этом решаются следующие задачи:

1) формирование пространственного каркаса экономического роста в хозяйственно освоенных регионах страны;

2) поддержка отстающих регионов, в первую очередь помощь в решении социальных проблем в депрессивных регионах;

3) развитие отдаленных территорий, как правило, с низкой плотностью населения.

В арсенале государства имеются различные налоговые инструменты, способствующие достижению этих целей. Рассмотрим их более подробно.

1. Формирование пространственного каркаса экономического роста. Государство создает так называемые центры экономического пространства, в которых концентрируются ресурсы и размещаются компании, принадлежащие к лидирующим отраслям производства и являющиеся источниками инноваций. В уже освоенных регионах с высокой плотностью хозяйственной деятельности создается инфраструктура инвестиционной деятельности, происходит модернизация и реструктуризация производства, создаются новые рабочие места.

Несмотря па то что благоприятный налоговый режим не является "якорным" фактором для принятия решений инвесторами при выборе региона для размещения своего производства, государство предоставляет налоговые льготы, направленные на повышение предпринимательской активности в конкретном регионе или отрасли. При помощи налоговых стимулов, предоставляемых на специально выделенных территориях, государство поддерживает развитие отдельных видов хозяйственной деятельности или отраслей, увеличение экспорта, усиление кооперационных связей между субъектами предпринимательства, привлечение инвестиций в модернизацию производства, в формирование инфраструктуры и развитие социальной сферы.

Исторический экскурс

Когда в Россию хлынул поток нефтедолларов, необходимо было найти инструменты для структурирования финансовых потоков. Для "замораживания" денежной массы в условиях нарастающего притока валюты и обусловленной этим необходимости ужесточения модели валютного режима "валютная палата" (currency board) федеральное правительство создало в 2004 г. Стабилизационный фонд. А в следующем году был принят Федеральный закон от 22.07.2005 № 116-ФЗ "Об особых экономических зонах", который дал возможность вкладывать государственные средства в формирование инфраструктуры инвестиционной деятельности путем установления соотношения 50:50 между федеральными и региональными вложениями. С учетом того что в России плотность населения в 30 раз ниже, чем в Великобритании и в 17 раз ниже, чем в Китае, решение о вложении средств в развитие инфраструктуры промышленной, инвестиционной, туристской деятельности через механизм особых экономических зон было разумным, поскольку таким образом ресурсы не "размазывались" но стране, а использовались для создания "точек роста".

Особые экономические зоны нацелены на улучшение инвестиционного и предпринимательского климата, развитие инфраструктуры регионов, создание новых рабочих мест. При организации зон использован территориальный подход, в соответствии с которым резидентам, осуществляющим хозяйственную деятельность в пределах определенной территории, предоставляются налоговые, таможенные, административные льготы и стимулы, не применяющиеся на других территориях России.

На территории Российской Федерации могут создаваться особые экономические зоны следующих типов:

1) промышленно-производственные особые экономические зоны (ППОЭЗ);

2) технико-внедренческие особые экономические зоны (ТВОЭЗ);

3) туристско-рекреационные особые экономические зоны (ТРОЭЗ);

4) портовые особые экономические зоны (ПОЭЗ). Резидентам особых экономических зон предоставляются следующие налоговые и таможенные преференции.

1. Гарантии инвесторам от неблагоприятного изменения законодательства РФ о налогах и сборах (так называемая дедушкина оговорка).

2. Налоговые каникулы по налогу на имущество организаций, земельному и транспортному налогам, снижение ставок налога на прибыль организаций; признание расходов на НИОКР (в том числе не давших положительного результата) в размере фактических затрат.

3. Применение ускоренной амортизации с коэффициентом 2.

4. Свободная таможенная зона (кроме ТРОЭЗ).

5. Ввоз иностранной продукции на территорию ППОЭЗ, ТВОЭЗ, ПОЭЗ и ее использование на территории ОЭЗ без НДС.

6. Расширение перечня операций, не подлежащих налогообложению (освобождаемых от налогообложения), а также уточнение порядка подтверждения права на невзимание или на получение возмещения при налогообложении налогом на добавленную стоимость и акцизами в случае, если товары помещены под таможенную процедуру свободной таможенной зоны, и др.

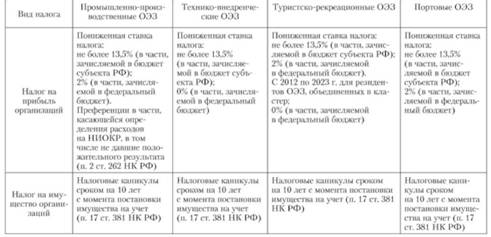

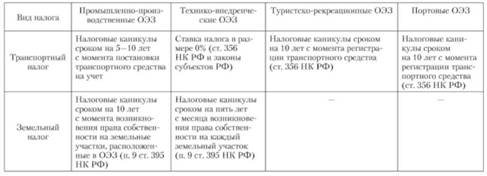

В табл. 7.2 показаны налоговые льготы, применяемые в особых экономических зонах РФ.

Таблица 7.2. Налоговые льготы, действующие на территории особых экономических зон

К мерам налогового стимулирования следует также отнести установление пониженных тарифов страховых взносов. На переходный период 2011—2019 гг. установлены пониженные тарифы[1]: для организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и осуществляющих выплаты физическим лицам, работающим на территории данной зоны, а также для организаций и предпринимателей, заключивших соглашения об осуществлении туристско-рекреационной деятельности и производящих выплаты физическим лицам, работающим в туристско-рекреационных зонах, объединенных в кластер. Основной акцепт был сделай на позиционировании России как страны, где может создаваться высокая добавленная стоимость с использованием передового научного, технологического и конструкторского потенциала.

Исторический экскурс

Следует отметить эффективность государственной поддержки инвесторов через механизм ОЭЗ: поданным Минэкономразвития, на начало 2013 г. в особые экономические зоны пришли инвесторы из 22 стран, с учетом бизнес-планов новых инвесторов, одобренных экспертным советом, объем заявленных частных инвестиций по итогам 2012 г. превысил ^00 млрд руб., количество резидентов составило 326 компаний, объем осуществленных ими инвестиций в 2012 г. составил 24,3 млрд руб., в том числе на долю инвестиций за счет федерального бюджета пришлось всего лишь 6 млрд руб.

В то же время в числе основных инструментов государственного регулирования особых экономических зон в Российской Федерации налоговые и таможенные преференции стоят на третьем месте после государственной поддержки создания инфраструктуры на территориях ОЭЗ и формирования упрощенного режима администрирования.

В арсенале государства существуют не только ОЭЗ, но и другие, не менее действенные меры налогового стимулирования привлечения инвесторов на определенную территорию. В частности, в ряде субъектов РФ (Ульяновской области, Самарской области, Калужской области, Санкт-Петербурге, Республике Удмуртия) для формирования автомобильных кластеров предоставляются налоговые преимущества по налогу на прибыль организаций и налогам на имущество. В ряде регионов, например в Калужской области, используются новые экономические инструменты налогового стимулирования инвестиционного развития, позволяющие интернализировать внешние позитивные экстерналии, в частности налоговое инкрементальное финансирование.

2. Поддержка отстающих регионов. Для преодоления неравномерности отраслевого и территориального развития государства осуществляют институциональные преобразования на мезоуровне, в том числе путем установления льготных налоговых режимов в депрессивных регионах. Догоняющее развитие территорий обеспечивается за счет не только прямой финансовой помощи из бюджета, но и рыночных стимулов: через изменение порядка формирования налоговой базы, введение механизма ускоренной амортизации, установление пониженных налоговых ставок, предоставление налоговых каникул, отсрочки (рассрочки) уплаты налогов, инвестиционного налогового кредита.

Исторический экскурс

В России еще в начале 1990-х гг. на месте закрытых городов и поселков оборонного значения были созданы закрытые административно-территориальные образования (ЗАТО) с льготными налоговыми режимами[2]. Цель их создания заключалась в нивелировании социальной напряженности, вызванной неудовлетворенностью наиболее важными для жителей ЗАТО условиями и сторонами жизни: материальным положением, жилищно-бытовыми условиями, семейными отношениями, за счет привлечения инвестиций, создания новых рабочих мест и тем самым повышения уровня жизни населения. Заметим, что основные претензии, предъявленные впоследствии к главе нефтяной компании "ЮКОС" М. Б. Ходорковскому, были связаны с якобы незаконным уходом от налогов через ЗАТО, созданные на Урале и в регионах с льготным налогообложением, например в Калмыкии.

В России с 2012 г. предусмотрен специальный правовой режим зоны территориального развития, который направлен "на сокращение различий в уровне развития регионов путем формирования благоприятных условий для привлечения инвестиций в их экономику"[3] на части территории субъекта РФ. Резидентам, осуществляющим деятельность на территории указанных зон, предоставляется возможность применять налоговые льготы и пониженные налоговые ставки на уровне субъекта РФ и инвестиционный налоговый кредит на срок до 10 лет без уплаты процентов за пользование таким кредитом.

В 2014 г. вступил в силу Федеральный закон от 30.09.2013 № 267-ФЗ[4], который определил новую категорию налогоплательщиков на территориях Дальневосточного федерального округа, Забайкальского края, Республики Бурятии и Иркутской области — участников регионального инвестиционного проекта. Налоговое стимулирование регионов для реализации инвестиционных проектов на определенных территориях осуществляется посредством предоставления льготы по налогу на прибыль организаций. Если организация осуществляет под управлением государства вложение в инвестиционные проекты в размере 50 млн руб. в течение трех лет или 500 млн руб. в течение пяти лет, то ставка налога на прибыль организаций в части, зачисляемой в федеральный бюджет, в течение десяти лет составит 0%. Одновременно на субфедеральном уровне можно снизить ставку налога на прибыль в части, уплачиваемой в региональный бюджет, по не более чем на 10% в течение первых пяти лет и в течение пяти лет с момента получения участником первых доходов.

Кроме того, участник регионального инвестиционного проекта вправе применять к ставке налога на добычу полезных ископаемых специальный понижающий коэффициент, характеризующий территорию добычи полезного ископаемого.

3. Развитие отдаленных территорий.

Исторический экскурс

В некоторых странах, имеющих отдаленные территории с суровым климатом, низкой плотностью и (или) молодым составом населения, возникают дополнительные расходы на транспортировку и топливо, повышенные расходы на связь, а также на реализацию социальных программ. Государство предоставляет различные преференции на развитие таких территорий, в число которых входят налоговые льготы. Например, в Австралии налоговые льготы с целью привлечения инвестиций предоставляются на Северной территории, которая в 1978 г. получила статус самоуправляющейся территории.

В России создано Министерство Российской Федерации но развитию Дальнего Востока[5], которое разрабатывает предварительный вариант государственной программы "Социально-экономическое развитие Дальнего Востока и Байкальского региона до 2025 года". В рамках данной программы для привлечения инвестиций вводится облегченный налоговый режим в виде нулевой ставки НДС и льгот по налогу на прибыль организаций для действующих предприятий в обрабатывающей промышленности, а также для предприятий, производящих значимые услуги для жителей Дальнего Востока. В первую очередь это организации, работающие в сфере добычи первичных энергоресурсов, авиационного и железнодорожного транспорта.

Таким образом, среди эффективных инновационных управленческих и экономических механизмов налоговые льготы территориальной направленности как косвенные методы управления играют важнейшую роль. Они используются для поощрения тех направлений деятельности, которые желательны с точки зрения государства, в том числе на стимулирование научно-технического прогресса, экспорта и деловой активности.

Налоговая система должна быть нейтральной по отношению к конкуренции, в связи с чем следует опасаться увеличения налоговых льгот для резидентов зон с тем, чтобы искусственно не завышать их конкурентоспособность. Наличие налоговых льгот может превратить отдельные территории в очередные оффшоры, когда компании получают статус резидента, но фактически осуществляют свою деятельность за пределами зоны. Для предотвращения таких явлений необходимо наличие адекватной системы администрирования, позволяющей отслеживать реальное происхождение товаров. Для обеспечения концентрации капитала в отдельных регионах государство создает благоприятные налоговые условия для тех, кто участвует в формировании инфраструктуры инвестиционной деятельности, а именно активным в инвестиционной сфере российским организациям и индивидуальным предпринимателям, сотрудничающим с крупными компаниями, инвестирующими в региональную экономику.