Налоговая система Канады

Канада представляет собой федерацию, в состав которой входят 11 провинций и две федеральные территории. Канада является членом Содружества, возглавляемого Великобританией, и по форме правления представляет собой конституционную монархию. Главой государства Канада является королева Великобритании.

Канада относится к группе стран со средним уровнем налогового бремени. Так, за период 2000-2010 гг. в среднем доля налоговых доходов консолидированного бюджета страны составляла около 33,3% ВВП. На протяжении второй половины XX в. - первого десятилетия XXI в. налоговая нагрузка на экономику менялась не столь значительно, как это имело место в США (см. рис. 2.1). Начиная с 1965 г. просматривался выраженный рост налогового бремени с 26% ВВП в 1965 г. до 36% в 1991 г. 1990-е гг. для Канады были периодом высокого уровня налогообложения и жесткого контроля за динамикой государственного долга. В среднем налоговая нагрузка на экономику в этот период составляла около 36% ВВП. Начало XXI в. было отмечено постепенным понижением налоговой нагрузки (в первую очередь за счет снижения ставок подоходных налогов, а также НДС) с 35% в 2000 г. до 31% ВВП в 2010 г.

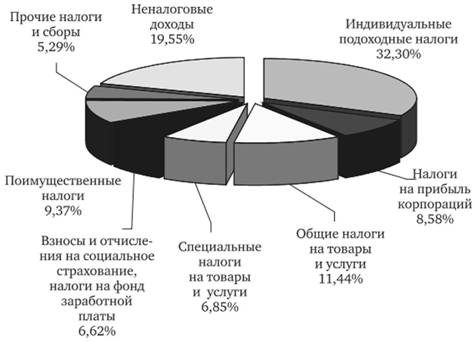

Как и в США, основной акцент в налоговой системе Канады делается на использование прямых налогов. Так, доля прямых налогов в доходах консолидированного бюджета в 2009 г. составляла более 50% (рис. 2.3), в том числе индивидуальные подоходные налоги составляли 32,3%.

Доля косвенных налогов была существенно ниже - всего 18,3%. Основную роль в общем объеме косвенных налогов играют общие налоги на товары и услуги - НДС и провинциальные налоги с продаж. Доля взносов и отчислений на социальное страхование (все виды) и налогов на фонд заработной платы составляла около 6,6% всех доходов. Существенную роль в доходах консолидированного бюджета играют неналоговые доходы (инвестиционные доходы, доходы от оказания услуг и продажи товаров и некоторые другие).

Рис. 2.3. Структура доходов консолидированного бюджета Канады (2009 г.)

Доля налоговых доходов федерального бюджета в общей сумме налоговых поступлений в начале XXI в. составляла 51%, на долю налоговых доходов провинций приходилось 32%, а на долю местных бюджетов - 17%.

Канада является федеративным государством, в состав которого входят 11 провинций и две федеральные территории. Соответственно, налоговая система Канады имеет три уровня или три составляющих - федеральную, провинциальную и местную. В табл. 2.7 представлены основные налоги канадской налоговой системы, сгруппированные по уровням власти, которые эти налоги вводят и за счет которых формируются соответствующие бюджеты.

Таблица 2.7. Основные налоги Канады по уровням бюджетной системы

|

Федеральные налоги |

Налоги провинций |

Местные налоги |

|

Индивидуальный подоходный налог |

Индивидуальный подоходный налог |

Налог на недвижимость |

|

Налог на прибыль корпораций |

Налог на прибыль корпораций |

Налог на бизнес |

|

Налог на добавленную стоимость |

Налог с продаж, гармонизированный налог с продаж |

|

|

Акцизные налоги и акцизные сборы |

Налоги на табак и минеральное топливо |

|

|

Взносы и отчисления на социальное страхование |

Взносы на медицинское страхование, налоги на фонд заработной платы |

|

|

Налог на капитал финансовых институтов |

Налоги на капитал компаний |

|

|

Таможенные пошлины |

||

|

Роялти |

Роялти |

|

|

Налоги на развлечения |

||

|

Налоги на страховые премии |

||

|

Налоги на переход собственности |

Из табл. 2.7 видно, что налоговая система Канады в значительной мере базируется на параллельном использовании налоговых баз. И федерация, и провинции имеют право вводить однотипные налоги на одну и ту же налоговую базу. Так, в Канаде существует федеральный индивидуальный подоходный налог и индивидуальный подоходный налог провинций. Однако в отличие от США из этой параллельной схемы практически исключены местные органы власти, которые фактически используют только поимущественные налоги (налог на недвижимость, налог на бизнес).

Канадская налоговая система в том виде, в котором она сложилась к началу XXI в., представляет собой продукт длительного и достаточно противоречивого развития весьма сложного механизма федеративных отношений. Ее развитие происходило в непосредственном взаимодействии с развитием других компонентов бюджетной системы государства. В частности, менялись модели и способы разграничения ответственности по финансированию различных категорий расходов между федерацией и провинциями, механизмы перераспределения финансовых ресурсов в общенациональном масштабе, механизмы и процедуры взаимного согласования финансовых интересов и улаживания отдельных возникающих при этом конфликтов и т.д.

Налоговые права федеральной и провинциальной ветвей государственной власти гарантируются Конституцией страны, а налоговые права местных (муниципальных) властей определяются и гарантируются провинциальным законодательством, поэтому объем и характер этих прав иногда существенно варьируется по различным провинциям.

В рамках Конституции Канады предусмотрено разграничение налоговых полномочий между федерацией и провинциями, за которыми закреплены определенные сферы налогообложения.

Так, федеральное правительство имеет ничем не ограниченное право вводить любые налоги в пределах установленных конституционным законодательством сфер полномочий, что зафиксировано в п. 3 ст. 91 Конституции Канады. При этом федеральное правительство имеет исключительное право на установление таможенных налогов и сборов, так как сфера внешних сношений и внешнеэкономического регулирования находится в его исключительной компетенции.

В отличие от федеральной власти налоговые полномочия провинций формально существенно ограничены. Так, в ст. 92

Конституции Канады указывается, что провинции имеют право осуществлять "прямое налогообложение внутри провинции с целью получения денег для провинциальных нужд". Сформулированное таким образом положение Конституции формально запрещает провинциям вводить косвенные налоги и требует от них использования только прямого налогообложения, причем исключительно в пределах границ собственной юрисдикции, т.е. провинции. Это означает, что налоги должны быть установлены таким образом, чтобы избежать перенесения налогового бремени за пределы собственной юрисдикции или так называемого экспорта налогов на территорию других провинций.

Однако важное значение для практики построения налоговой системы имеют не только конституционные формулировки, но и их толкование судебными органами. Например, несмотря на наличие конституционного запрета на введение косвенных налогов, фактически все провинции (кроме двух - Альберта и Нунавут) ввели провинциальные налоги с продаж, которые распространяются исключительно на розничные продажи.

Вопросы истории

Вопрос о праве провинций вводить налоги с розничных продаж рассматривался Верховным Судом Канады, который решил этот вопрос в пользу провинций, дав трактовку косвенного налогообложения как переносимого номинальным налогоплательщиком на иного субъекта. Поскольку в случае с розничными продажами налог не может быть перенесен на иного субъекта, а лицо, покупающее товары в розницу, отдает себе отчет в необходимости уплатить данный налог, значит, он не может рассматриваться как косвенный и скорее относится к прямым налогам.

В результате было фактически подтверждено право провинций вводить налоги на розничные продажи, а также необходимость указывать этот налог в чеке отдельно от цены товара, чтобы налогоплательщик ясно осознавал, какую сумму налога он платит.

Чрезвычайно важным для построения канадской налоговой системы является решение вопроса о собственности на природные ресурсы и возможности их налогообложения. В соответствии с Конституцией Канады природные ресурсы целиком и полностью находятся в юрисдикции провинций, из чего следует, что только последние имеют исключительное право осуществлять их налогообложение. Это приводит к тому, что федерация не имеет права вводить налоги на добычу полезных ископаемых, находящихся на территории провинций. В юрисдикции федерации остаются только полезные ископаемые, расположенные на федеральных территориях и континентальном шельфе.

Рассмотрим основные налоги, используемые на каждом из уровней канадской налоговой системы.