Методы и технологии краткосрочного финансового планирования

Краткосрочное финансовое планирование значительно отличается от долгосрочного (см. параграф 4.2). Суть этого отличия – в назначении финансового плана:

– долгосрочный финансовый план определяет направление развития компании;

– краткосрочный финансовый план отражает перечень конкретных финансово-хозяйственных операций на плановый период.

Как следствие, краткосрочный план более конкретен и более точен по сравнению с долгосрочным, кроме того, он всегда является обязательным к исполнению.

Краткосрочные финансовые планы представляют собой совокупность финансовых расчетов[1], которые подразделяются на три основные группы: планы по группам финансово-хозяйственных операций, планирование денежного потока и сводные плановые документы (эту часть финансового плана еще называют мастер-бюджетом). Структура обобщенного годового финансового плана компании представлена в табл. 4.4.

Таблица 4.4

Обобщенная структура годового финансового плана компании

|

I. Планы по операциям (группам операций) |

||

|

сопровождающиеся движением денежного потока |

не сопровождающиеся движением денежного потока |

|

|

План(-ы) продаж – по видам продукции |

||

|

План(-ы) производства – по видам продукции |

||

|

План(-ы) материального обеспечения (по видам сырья и материалов) |

||

|

Расчет величины материальных затрат |

||

|

План(-ы) трудозатрат и оплаты труда |

||

|

Расчет амортизации |

||

|

Расчет суммы прямых затрат на производство |

||

|

Расчет суммы прямых затрат на реализованную продукцию |

||

|

План накладных расходов |

||

|

При необходимости добавляются: – инвестиционный план(-ы); – план(-ы) финансовых операций |

||

|

II. Движение денежного потока |

||

|

Графики движения денег |

Расчеты |

|

|

График(-и) расчетов с дебиторами |

||

|

Графики расчетов с кредиторами (количество определяется исходя из разд. I) |

||

|

Графики расчетов по налогам |

Расчеты налоговых баз и сумм налоговых платежей |

|

|

Расчет потребности в краткосрочном заемном финансировании |

||

|

Графики движения и обслуживания банковских кредитов |

||

|

III. Сводные планы |

||

|

План прибылей |

||

|

План движения денежных средств |

||

|

Плановый баланс |

||

Помимо этого финансовый план строится по принципу "матрешки" – план, составленный на более длительный период времени, впоследствии детализируется по более коротким временны́м интервалам. Классический пример построения краткосрочного финансового плана приведен на рис. 4.1.

В зависимости от особенностей финансово-хозяйственной деятельности компании детализация годового финансового плана может меняться по сравнению с представленной на рис. 4.1 – не выделяется полугодовая и (или) поквартальная детализация (обычно небольшие компании сразу составляют годовой финансовый план с разбивкой по месяцам). Кроме того, месячные планы также впоследствии детализируются по неделям или декадам, в особо крупных компаниях с большим ежедневным оборотом могут составляться ежедневные планы.

Важно понимать, что детализации подлежат не все составляющие годового финансового плана, представленные в табл. 4.4, а только та часть, которая в наибольшей степени подвержена влиянию внутренней и, в особенности, внешней среды. Так, например, практически никогда не детализиру-

Рис. 4.1. Детализация годового финансового плана компании

ются в течение месяца план трудозатрат, план накладных расходов, план амортизации, некоторые подобные им планы и расчеты. Могут не детализироваться по месяцам расчеты отдельных налогов[2]. А такие планы, как инвестиционный план и план финансовых операций, если они отражают разовые операции, могут составляться на год и вообще не детализироваться по периодам.

Планы и расчеты разд. I редко детализируют внутри месяца, только если этого требуют особенности осуществления хозяйственной деятельности. Детализация планов разд. III обычно привязывается к периодичности составления финансовой отчетности, однако если компания ставит перед финансовой службой задачу строгого управления основными показателями финансового состояния, то планы этой группы детализируют по месяцам (для того чтобы на основе анализа внутригодовой динамики выявить влияние сезонного фактора на финансовое состояние компании, а также для решения иных аналитических задач); детализация сводных планов внутри месяца нс производится.

Наивысший уровень детализации, вплоть до ежедневного, имеют графики движения денежных средств. Однако при детализации внутри месяца формат этой части финансового плана претерпевает изменение:

– при детализации до месяца включительно графики составляются по отдельным компонентам денежного потока компании (направлениям получения и расходования денежных средств так, как указано в табл. 4.4);

– при детализации внутри месяца составляется сводный график поступления и выплаты денежных средств по датам – платежный календарь.

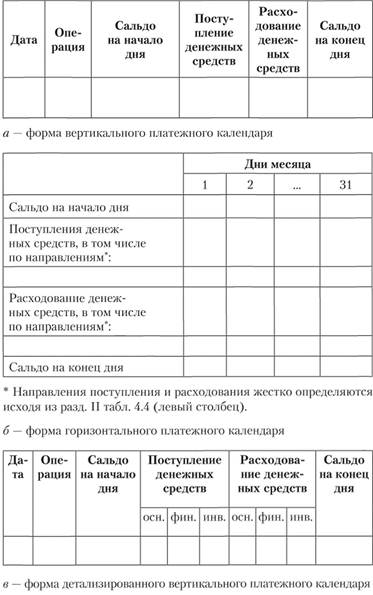

Существуют две основные формы платежного календаря: вертикальная и горизонтальная (рис. 4.2 а, б). Горизонтальная форма в настоящее время используется редко ввиду громоздкости документа, однако ее применение полезно в том случае, если необходимо отслеживать движение денежных средств по конкретным направлениям поступления и расходования. Вертикальная форма при необходимости может быть дополнительно детализирована по компонентам денежного потока – основная, финансовая и инвестиционная деятельность (рис. 4.2 в).

Иногда платежным календарем называют месячный план движения денежных средств, однако это не вполне правильно, поскольку оба документа имеют разное назначение:

– план движения денежных средств дает обобщенную характеристику денежного потока компании за период, его данные используются для аналитических целей, например: для определения динамики соотношения входящего и исходящего денежных потоков; исследования динамики структурных элементов денежного потока; для контроля уровня ликвидности компании и т.п.;

– платежный календарь представляет собой согласование во времени входящего и исходящего денежных потоков, его основное назначение – оперативное управление денежным потоком: недопущение дефицита денежных средств, определение временно свободного остатка для целей оперативного управления и т.п.

Детализация отдельных компонентов годового финансового плана может производится в различные моменты времени. Годовой план может быть детализирован до помесяч-

Рис. 4.2. Формы платежного календаря

ных включительно сразу на этапе его создания[3], а может детализироваться по мере приближения к началу соответствующего месяца. Составление платежного календаря, наоборот, никогда не производится на этапе создания финансового плана сразу на весь год, календарь на каждый месяц составляется непосредственно перед началом этого месяца. Порядок детализации годового финансового плана финансовый менеджер устанавливает самостоятельно, исходя из тех условий, в которых будет функционировать компания. Твердых условий и рекомендаций здесь быть не может, но следует помнить одно важное правило: чем выше уровень неопределенности внешней и внутренней среды, тем меньше должен быть период времени между расчетом и началом реализации соответствующей детализации финансового плана.

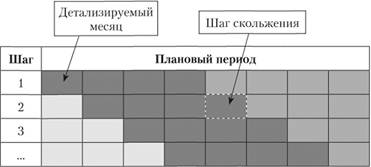

В условиях крайне высокой неопределенности[4] целесообразно использовать особую технику составления финансового плана – скользящее планирование. Сущность данной техники заключается в следующем:

– годовой финансовый план составляется с максимально возможной в условиях неопределенности точностью (понятно, что эта точность ниже, чем у обычного финансового плана, при этом очень часто такой финансовый план является индикативным);

– составляется точный директивный план на первые несколько месяцев (желательно минимум на три – это окно скольжения), первый месяц детализируется;

– в течение первого месяца составляется план на следующие три месяца, причем первый месяц детализируется (т.е. повторяется схема второго этапа, но со сдвигом на один месяц) – таким скользящим окном составляются планы на весь год.

Схематически скользящее планирование представлено на рис. 4.3.

Достоинствами скользящего планирования являются: экономия на ресурсах, требуемых для составления плана (поскольку точность годового планирования в этой технике может быть невысокой); возможность учета изменений во внешней и внутренней среде; высокие реалистичность и адекватность финансового плана в условиях неопределенности.

Рис. 4.3. Схема скользящего планирования

Основная сложность скользящего планирования заключается в необходимости выбора оптимальной величины окна скольжения:

– увеличение окна скольжения ведет к удорожанию плана;

– уменьшение окна скольжения ведет к уменьшению вероятности достижения ориентиров годового финансового плана[5].

Рассмотрим кратко еще одну технику краткосрочного планирования, упоминание о которой можно найти в современной литературе, – гибкое планирование. Суть этой техники в одновременном расчете группы финансовых показателей (обычно – это план прибыли, но не обязательно) сразу для нескольких значений заданного исходного фактора. Приведем пример гибкого планирования прибыли, с выбором в качестве исходного фактора объема продаж. В этом случае план прибыли будет составлен по схеме, представленной в табл. 4.5.

Таблица 4.5

Гибкий план прибыли с объемом продаж в качестве исходного фактора

|

Показатель, ден. ед. |

Объем продаж, шт. |

||

|

20 000 |

25 000 |

30 000 |

|

|

Доход от продаж |

|||

|

Расходы на производство |

|||

|

Накладные расходы |

|||

|

Прибыль |

|||

Нетрудно заметить, что гибкое планирование представляет собой упрощенный вариант сценарного планирования. Упрощение заключается в том, что при гибком планировании сценарии различаются между собой только одним параметром (фактор, выбранный в качестве исходного), тогда как обычный сценарный подход предполагает одновременный учет любого количества исходных изменяемых факторов[6].

Помимо этого гибкое планирование в своей классической форме имеет еще одну особенность, которая, с точки зрения управления современной компанией, воспринимается как недостаток, – дискретность гибкого плана. В примере, приведенном в табл. 4.5, прибыль предполагается рассчитывать только для трех вариантов объема продаж – в 20 тыс., 25 тыс., и 30 тыс. шт. Предположим, что на этапе утверждения плана руководство решило выяснить, какова будет величина прибыли при объеме реализации в 27 тыс. шт. Очевидно, что это потребует пересчета всего финансового плана. Если все расходы на производство абсолютно переменные, а все накладные расходы – абсолютно постоянные, такой пересчет не составит особого труда. Но чаще всего в современной компании доля абсолютно переменных и абсолютно постоянных расходов не равна 100% – существует большое количество переменно-постоянных и постоянно-переменных расходов[7]. Таким образом, изменение объема реализации в гибком планировании приведет:

– либо к снижению точности плана, если для упрощения расчетов переменно-постоянные расходы будут приняты переменными, а постоянно-переменные – постоянными;

– либо к увеличению стоимости планирования, поскольку потребуется пересчет значительного количества финансовых показателей.

Впрочем, уделять время анализу достоинств и недостатков гибкого планирования в настоящее время вряд ли целесообразно – современный уровень технического оснащения финансового планирования уже давно привел к эволюционной замене гибкого планирования более мощной техникой – непрерывным[8] планированием. Эта современная техника позволяет осуществлять оперативный пересчет финансового плана для любого значения каждого из исходных факторов (причем их количество может быть более единицы).

Для более полной реализации всех возможностей непрерывного планирования финансовые планы создают обычно при помощи динамических имитационных моделей. Однако прежде чем описывать динамические имитационные модели и возможности их применения в финансовом планировании, необходимо привести некоторые общетеоретические сведения о моделировании и моделях.

Моделирование представляет собой метод исследования, в котором свойства исходного объекта изучают на основе анализа структуры, поведения и подобного заменителя – модели. Основным требованием к модели является ее адекватность заменяемому объекту. В общей теории моделирования полагается, что абсолютно адекватным самому себе может быть только исходный образец, любая же модель адекватна образцу только по какому-то конечному набору характеристик. Однако в экономике, и в частности в финансовом планировании, проблема адекватности не является неразрешимой. Поведение хозяйствующего субъекта, соотношения между основными факторами финансово-хозяйственной деятельности, – все это достаточно хорошо изучено и подчиняется закономерностям, основная часть которых имеет математическое выражение. Таким образом, отразив совокупность этих закономерностей в модели, вполне возможно добиться нужного уровня ее адекватности реальной хозяйственной деятельности компании.

Еще одно важное требование, предъявляемое к моделированию: исходный объект исследования (хозяйственная деятельность компании) и модель должны быть гомоморфными друг другу. Две системы называются гомоморфными, если элементам, функциям, свойствам и отношениям, определенным для одной системы (А – прообраз), могут быть поставлены в однозначное соответствие элементы, функции, свойства и отношения, определенные для другой системы (Б – образ), т.е. системы А и Б гомоморфные, если выполняются следующие условия:

– каждому элементу а системы А соответствует один и только один элемент b системы Б;

– каждой функции ф, определенной для системы А, соответствует одна и только одна функция ψ, определенная для системы Б;

– каждому свойству Р, определенному для системы А, соответствует одно и только одно свойство Q, определенное для системы Б;

– каждому отношению R, определенному для системы А, соответствует одно и только одно отношение S, определенное для системы В.

Приведем один небольшой пример важности гомоморфизма при построении финансовых моделей. Предположим, что компания использует только линейный метод начисления амортизации. В этом случае в финансовой модели недопустимо осуществлять выбор метода начисления амортизации случайным образом или предполагать автоматизированный поиск оптимального метода.

Приведем основные классификации моделей, которые могут применяться в финансовом планировании:

1) по виду модели различают:

– дескриптивные модели – словесные описания (применяются крайне редко);

– математические модели – математические соотношения между различными финансово-экономическими факторами и результатами (например, Чистая прибыль = Выручка без НДС – Расходы на производство – Коммерческие и управленческие расходы – Налог на прибыль организаций – Дивиденды);

– компьютерные модели – реализация математических моделей программными средствами; особое место в данной группе занимают компьютерные имитационные модели – программные комплексы, позволяющие имитировать (воспроизводить компьютерными средствами) процесс функционирования исследуемого объекта;

2) по возможности изменения во времени различают:

– статические модели – не учитывающие фактор времени (например, плановый баланс на определенную дату);

– динамические модели – учитывающие фактор времени и позволяющие исследовать динамику результирующих показателей (например, совокупность месячных плановых балансов в составе годового финансового плана);

3) но возможности учета случайных факторов различают:

– детерминированные модели – нс учитывают случайные изменения исходных факторов;

– стохастические модели – учитывают случайные изменения.

Наибольшую ценность для современного финансового планирования представляют динамические имитационные компьютерные модели (слово "компьютерные" в целях упрощения обычно опускают), причем чаще всего используются детерминированные варианты этих моделей (разрабатывать стохастические модели гораздо сложнее и, следовательно, дороже, поэтому они применяются в основном лишь тогда, когда влияние случайных факторов значительно).

Способы реализации динамических имитационных моделей разнообразны – от простых моделей, создаваемых финансовым менеджером самостоятельно при помощи табличного процессора MS EXCEL (или его аналогов), до уникальных программных комплексов, разрабатываемых в компании по техническому заданию, составленному специалистами финансовой службы[9].

Отметим, что множество коммерческих программных продуктов по финансовому планированию, присутствующих в настоящее время на рынке, на самом деле имеют крайне невысокую ценность. Все они представляют собой так называемые "черные ящики" – вычислительные системы, пользователь которых не имеет доступа к внутреннему содержимому продукта. Используя такой "черный ящик", финансовый менеджер не может полностью контролировать все параметры модели и, как следствие, не может правильно оценить уровень адекватности приобретенного программного продукта финансово-хозяйственной деятельности своей компании.

Для обеспечения наибольшей простоты работы с исходными факторами и результирующими показателями, наглядности, возможности проведения максимального объема аналитических исследований финансовые планы в динамических имитационных моделях представляют в виде совокупности расчетных таблиц, структура которых соответствует приведенной в табл. 4.4, выполненных по единой форме (такая техника составления финансового плана называется техникой сметного планирования или, более современно, техникой бюджетирования[10]); EXCEL-модели целиком реализуются при помощи техники бюджетирования. Обобщенные формы расчетных таблиц финансового плана для техники бюджетирования представлены в табл. 4.6 и 4.7. Отметим, что в таблицах представлены упрощенные формы, на практике отдельные расчеты составляются в более развернутых таблицах, в которых представлен также порядок расчета результирующего показателя конкретной таблицы[11].

Таблица 4.6

Обобщенная форма расчетных таблиц финансового плана для техники бюджетирования (материальные ценности)

|

Показатель |

Месяцы |

||||

|

1 |

2 |

3 |

... |

12 |

|

|

Начальный запас, ден. ед. |

|||||

|

Поступило, ден. ед. |

|||||

|

Израсходовано, ден. ед. |

|||||

|

Конечный запас, ден. ед. |

|||||

Таблица 4.7

Обобщенная форма расчетных таблиц финансового плана для техники бюджетирования (расчеты)

|

Показатель |

Месяцы |

||||

|

1 |

2 |

3 |

... |

12 |

|

|

Начальное сальдо |

|||||

|

Начислено |

|||||

|

Инкассировано/оплачено |

|||||

|

Конечное сальдо |

|||||

Как уже было сказано выше, финансовый план составляется целиком для всей компании, его назначение – связать воедино и взаимоувязать между собой все направления деятельности компании и работу всех ее подразделений. Однако иногда возникает необходимость выделить какое-то направление деятельности (часто его называют проектом) или работу отдельного подразделения, обособив его от деятельности всей компании в целом. Такая необходимость возникает в ситуациях, когда нужно:

– оценить эффективность отдельного направления (например, для того чтобы принять решение о продолжении деятельности по данному направлению либо о его закрытии);

– контролировать достижение плановых показателей по отдельному проекту (например, инвестиционному);

– оценить целесообразность деятельности отдельных подразделений (например, для того чтобы решить, что выгоднее: содержать собственную столовую или сдать соответствующее помещение в аренду другой организации общественного питания) и т.п.

В этих случаях используется особая методология финансового планирования – бюджетирование[12]. Сущность данной методологии заключается в обособлении доходов и расходов по исследуемому направлению (бизнес-процессу), проекту, подразделению и составлении отдельного финансового плана.

Мы не будем в этом учебнике подробно описывать особенности применения бюджетирования как методологии финансового планирования, поскольку эта методология имеет много нюансов и недостатков, применять ее следует крайне осторожно и только в тех случаях, когда ее применение действительно необходимо и целесообразно. Опишем только два основных способа построения обособленного финансового плана в рамках этой методологии.

Первый способ, "по доходам", характерен для тех случаев, когда компания не ограничена в ресурсах, выделяемых подразделению (проекту, процессу). В этом случае финансовый план строится от дохода или ожидаемого эффекта – данный принцип построения можно выразить следующей фразой: "мы дадим вам столько ресурсов, сколько вам будет необходимо для получения нужного результата".

Второй способ, "по расходам", используется в тех случаях, когда ресурсы компании ограничены. В этом случае план строится от той величины расходов, которые компания может позволить в отношении подразделения (процесса, проекта), данный принцип построения можно выразить следующей фразой: "вот вам определенное количество ресурсов, используйте их с максимальной отдачей".

Проиллюстрируем разницу в способах планирования на упрощенном примере с отдельным магазином, функционирующим в составе торговой сети:

– при планировании "по доходам" руководство сети запрашивает руководство магазина, сколько средств ему необходимо на закупку товара на следующий месяц (или неделю); руководство магазина при этом имеет возможность закупить весь желаемый ассортимент в необходимом количестве;

– при планировании "по расходам" руководство сети определяет сумму, которую оно может выделить магазину (например, 1 млн руб. на неделю); при этом руководство магазина решает задачу – что и в каком количестве следует закупить на эту сумму, чтобы в данном периоде получить максимальную выручку от продаж.

Несмотря на то что финансовые планы по выделенным подразделениям (проектам, процессам) составляются обособленно, они подлежат обязательному включению в состав общего годового финансового плана по всей компании. Помимо этого для этих планов чаще всего сохраняются установленные в компании принципы детализации годового финансового плана.