Методология оценки кредитоспособности: международный опыт

Сравнительный анализ методик оценки кредитоспособности. В ходе изучения количественных приемов наглядной оказывается разница между методическими подходами к оценке кредитоспособности, принятыми в российской практике, и позицией, господствующей за рубежом. Например, в отечественной практике процесс анализа кредитоспособности строится на применении собственных банковских методик, в зарубежной практике преимущество в оценке отдается информации, полученной из независимых источников. В отечественной практике в ходе оценки кредитоспособности предпочтение отдается коэффициентам ликвидности, а в зарубежной практике оценка базируется на характеристике структуры капитала и финансовых рисков. В отечественной практике коэффициенты ликвидности, к сожалению, рассматриваются в качестве коэффициентов покрытия долговых обязательств, а в зарубежной коэффициенты покрытия характеризуют финансовые риски и четко отделены от коэффициентов ликвидности. В отечественной практике коэффициенты ликвидности, доходности и оборачиваемости активов рассматриваются как основные в оценке кредитоспособности, а в зарубежной практике они рассматриваются в качестве дополнительной информации.

Показатели обслуживания долга, или коэффициенты покрытия. Финансовые коэффициенты в анализе кредитоспособности относятся к процедуре оценки ковенантов, т.е. дополнительных условий, которые прописываются в кредитном договоре. Эти ковенанты - финансовые коэффициенты - обеспечивают банку некий максимально допустимый уровень риска. Ковенанты в виде коэффициентов банки используют не только для анализа кредитоспособности заемщика, но и для мониторинга его финансового состояния во время действия кредитного договора. При нарушении финансовых ковенантов со стороны заемщика банк имеет право потребовать от него немедленного погашения всей задолженности или ее части.

Самые популярные финансовые коэффициенты, встречающиеся почти во всех кредитных соглашениях как крупных, так и мелких заемщиков иностранных банков, включают показатели обслуживания долга, или, иначе, коэффициенты покрытия. Обычно такие коэффициенты характеризуют динамику операционной деятельности компании-заемщика и дают представление о возможностях оплачивать проценты и основную сумму долга в оговоренные сроки.

Коэффициент покрытия процентов используется для характеристики возможности компании заемщика обслуживать долг. Для расчета используется отношение чистой прибыли (выручки) до выплаты налогов и процентов (ЕВТ) к сумме процентов по долгу, подлежащих оплате за период. Расчет производится по формуле:

Коэффициент покрытия процентов = ЕВТ/ Проценты за кредит (/ х О), (11.50)

где ЕВТ- прибыль до уплаты процентов и налогов; г - ставка процента; Б - долг.

При расчете этого коэффициента кредиторы исходят из предположения, что основным источником средств для обслуживания долга будет прибыль от операционной деятельности компании, и любое значительное изменение в этом соотношении может служить сигналом возможных затруднений. Но значительные колебания прибыли - лишь один из видов риска. Кроме того, нет четко выработанных критериев оптимального уровня этого соотношения. Каждый кредитор сам для себя решает, какую величину включить в кредитный договор в качестве дополнительного условия кредитоспособности (ковенанта) исходя из своих представлений о риске заемщика и характере его бизнеса. Иногда эта величина устанавливается на уровне 8-9, т.е. ЕВТ должна превышать процентные платежи в 8-9 раз.

Показатель обеспеченности процентов и основной суммы долга более полно характеризует возможности компании оплачивать свои обязательства. При расчете этого коэффициента учитываются не только сумма процентных платежей, но и величина погашения основного долга (принципал).

При расчете необходимо использовать основную часть долга по облигациям и долгосрочному банковскому кредиту. Если результаты расчетов показывают, что величины прибыли, полученной компанией, недостаточно для немедленного погашения долга, необходимо анализировать, на сколько процентов ЕВТ все же покрывает имеющуюся задолженность, а также сроки ее погашения. Если такое немедленное погашение по графику не требуется, все отлично, но если же задолженность является краткосрочной, значения данного коэффициента доказывают необходимость прибегнуть к постепенному накоплению денежных средств для погашения долга.

Финансовая гибкость - ключевой фактор рейтинга. Для более полной оценки способности компании погасить имеющуюся задолженность целесообразно анализировать структуру прибыли и денежных потоков за достаточно длительный период с тем, чтобы определить операционные и циклические колебания, являющиеся обычными для рассматриваемой компании и ее отрасли. Кредитору необходимо это сделать для определения верхней и нижней границ размера прибыли и требуемых денежных потоков. Полученная структура может потом быть спроектирована на будущие периоды. Это поможет определить потенциал компании, которым она будет располагать для оплаты процентов по долгу и погашения принципата в будущем.

Если компании свойственны значительные колебания в денежных потоках с учетом уплаты налогов, кредиторам придется пойти на определенный риск при предоставлении кредитов. Правда, это при условии, если сумма, необходимая для обслуживания долга, не покрывается как минимум в два раза в седловине операционного цикла компании. Компания с более равномерным производством получит кредит с большей легкостью.

Финансовая гибкость компании, по сути, характеризует ее способность поддерживать достаточную ликвидность для своевременного выполнения своих долговых обязательств. Такая ликвидность определяется ее способностью, во-первых, получать денежные притоки, а во-вторых, выходить на рынки капитала для получения дополнительного финансирования. Оба источника ликвидности, конечно, сильно зависят от доходности компании в целом, что выражается показателями различных видов маржи и окупаемости, а также, что более важно, общим финансовым состоянием и ее конкурентоспособностью.

Аналитики рейтинговых агентств прогнозируют тенденции в погашении фиксированных обязательств и совокупных денежных потоков. Плановые инвестиции подразделяются на обязательную и необязательную категории, и на этой основе формируется суждение о гибкости компании для увеличения внутренней ликвидности во времена возможных затруднений. В анализе финансовой гибкости большое значение придается анализу резервных источников ликвидности. Компания может почерпнуть их из денежных потоков от операционной деятельности, а также за счет резервной возможности привлекать заимствования. Финансовая гибкость также подразумевает наличие возможности у компании быстро продавать легко реализуемые активы. Таким образом, традиционные коэффициенты ликвидности в некоторой степени тоже характеризуют финансовую гибкость.

Финансовый левериджу денежный поток и обеспеченность долга. По мнению агентства "Fitch Ratings", финансовая гибкость является ключевым рейтинговым фактором. Степень этой гибкости во многом зависит от способности компании генерировать денежный поток. Финансовая гибкость анализируется с помощью коэффициентов, основанных на денежных потоках. Кроме того, при проведении финансового анализа рейтинговые агентства уделяют особое внимание показателям обеспеченности задолженности и коэффициентам финансового левериджа. В то же время генерирование денежных потоков от операционной деятельности обеспечивает компании более надежную защиту кредитоспособности, чем зависимость от внешних источников финансирования. Стабильный операционный денежный поток гарантирует способность компании-заемщика обслуживать задолженность и наращивать капитал вне зависимости от внешнего финансирования .

Финансовая гибкость - это способность компании брать на себя большие операционные риски в условиях дефицита капитала или его дороговизны. А ее измерителями выступает система денежных коэффициентов, с помощью которой производится оценка кредитных рисков компании.

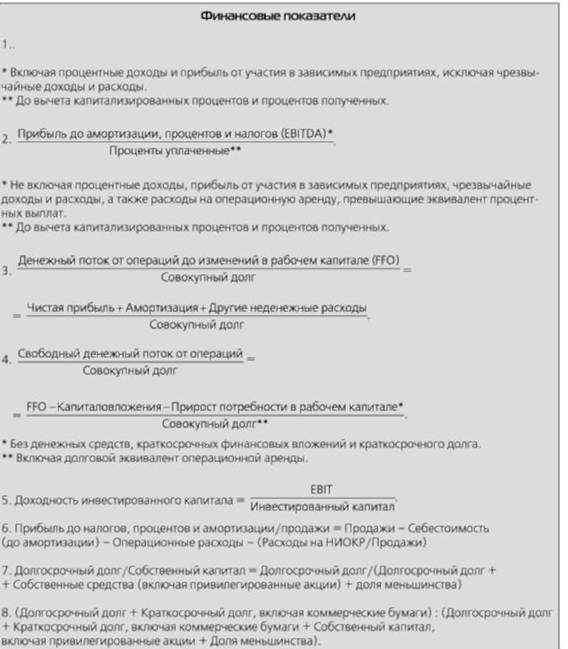

Общий перечень финансовых коэффициентов, в том числе денежных, применяемых в международной практике оценки кредитоспособности, представлен в табл. 11.13.

ТАБЛИЦА 11.13. Общий перечень финансовых коэффициентов, применяемых в международной практике опенки кредитоспособности

Исходя из требований рейтинговых агентств, для оценки кредитоспособности с использованием финансовых коэффициентов кредиторам необходимо опираться не только на финансовую отчетность за прошлые периоды, но и на финансовый прогноз как минимум на три года, включая прогноз отчета о прибылях и убытках, отчета о денежных потоках и баланса с описанием исходных допущений. Полезным является также анализ описания основных инвестиционных проектов. Для расчета будущих денежных потоков операционного и свободного денежного потока целесообразно требовать от компании расшифровку долга (суммы, сроки, проценты, обеспечение), резервов ликвидности (денежные средства, кредитные линии и др.), а также составлять систему ковенантов и включать их в кредитные договоры компаний-заемщиков.

Кроме того, для анализа кредитоспособности целесообразно анализировать способность компании зарабатывать денежные средства в ходе своей операционной деятельности (анализ ликвидности и анализ денежных потоков).

Денежные потоки - измерители кредитоспособности. Анализ денежных потоков - метод оценки кредитоспособности заемщика, в основе которого лежит использование фактических показателей, характеризующих оборот средств клиента в отчетном периоде. Этим он принципиально отличается от метода оценки кредитоспособности клиента на основе традиционной системы финансовых коэффициентов.

Анализ денежного потока заключается в сопоставлении денежных оттоков и притоков заемщика за период, обычно соответствующий сроку испрашиваемой ссуды. При выдаче ссуды на год анализ денежного потока проводят в годовом разрезе, на срок до 90 дней (в квартальном разрезе) и т.д.

Для анализа денежного потока берут данные как минимум за три истекших года. Устойчивое превышение денежного притока над денежным оттоком свидетельствует о кредитоспособности клиента. Колебание величины общего денежного потока, кратковременное превышение оттока над притоком денежных средств говорит о более низком уровне кредитоспособности. Систематическое превышение оттока над притоком средств характеризует клиента как некредитоспособного. Средняя положительная величина общего денежного потока (превышение притока над оттоком средств) используется как предел выдачи новых ссуд. Указанное превышение показывает, в каком размере клиент может погашать за период долговые обязательства.

В западной практике кредитования денежные потоки выступают важнейшим измерителем кредитоспособности. Среди них важнейшим признается знаменитый коэффициент Бивера .

Коэффициент денежного потока, равный соотношению операционного денежного потока и долговых обязательств, в соответствии с существующими методиками рейтинговых агентств разбивается на классы кредитоспособности по значению этого коэффициента. Например: класс I - от 1 до 0,75, класс II - от 0,74 до 0,30, класс III - от0,29 до 0,25, класс IV - от 0,24 до 0,20, класс V - от 0,19 до 0.

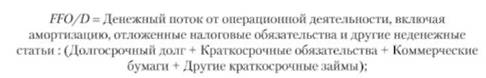

В действующих западных методиках этот коэффициент разбивается на два:

o Funds From Operations (FFO)/Tota Debt (фонды от операций па единицу совокупного долга), вычисляемый по формуле

o Free Operating Cash Flow/Total Debt (свободный денежный поток па единицу долга), определяемый по формуле

Методология оценки кредитоспособности международного рейтингового агентства "Standard & Poor's". Методологический подход агентства основан на сочетании двух основных видов анализа: бизнеса и финансового профиля. Рейтинг компании не сводится к простому расчету финансовых показателей, а является результатом комплексного исследования как внутренних характеристик бизнеса компании, так и многочисленных внешних факторов.

"Stanclard & Poor's" присваивает рейтинг только при наличии достаточной информации на основе прозрачной методологии, учитывающей количественные и качественные параметры, финансовые и деловые риски.

В зависимости от категорий эмитентов и типа рейтинга методика присвоения рейтингов "Standard & Poor's" различается. Так, в отношении компаний анализируются характеристики бизнеса (состояние рынка, позиция в конкуренции, менеджмент и качество управления, четкость и следование стратегии), финансовый профиль (финансовая политика, прибыльность, структура капитала, показатели денежных потоков, финансовая гибкость, исполнение бизнес-планов и бюджетов, ликвидность и управление долгом, долговая нагрузка, условные обязательства, качество активов).

После принятия решения о получении рейтинга подписывается соглашение, в котором указаны основные параметры взаимоотношений "Standard & Poor's" и эмитента с четкими формулировками обязанностей обеих сторон. При получении запроса па присвоение рейтинга формируется аналитическая группа, состоящая из аналитиков, обладающих знаниями в соответствующих отраслях. Группа анализирует информацию, предоставленную эмитентом по запросу, а также сведения, полученные от других источников, которые " Standard & Poor's" считает надежными: финансовую отчетность за предшествующие периоды, прогнозы финансовых показателей и денежных потоков, документацию по сделкам, в том числе кредитным, юридические заключения и прочие данные, например, сведения о структуре отрасли.

Одними из основных факторов, влияющих на рейтинг, являются производственные и финансовые планы и стратегия менеджмента компании-заемщика. Ведущий аналитик составляет аналитический отчет, представляемый рейтинговому комитету, а тот после обсуждения всех факторов, влияющих па рейтинг, принимает решение о его значении. После того как рейтинговый комитет принимает решение, главный аналитик сообщает эмитенту о присвоенном ему рейтинге, а также приводит обоснование этого решения. Если эмитент принимает положительное решение, "Standard & Poor's" сообщает о нем через собственную базу данных "RatingsDirect" в международные и местные информационные агентства и СМИ. По каждому рейтингу публикуется пресс-релиз, дается его краткое и полное обоснование на сайтах "Standard & Poor's". Далее агентство осуществляет мониторинг рейтинга компании на постоянной основе и пересматривает его как минимум один раз в год.

Агентство осуществляет полномасштабный анализ, обычно включающий встречу с руководством заемщика и поддержание постоянного контакта с этой компанией.

После присвоения рейтинга аналитики рейтинговых агентств постоянно контролируют все факторы, способные повлиять на него, - изменения в структуре капитала, поглощение других компаний и т.д. Существенные события, связанные с деятельностью эмитента, отслеживаются ежедневно. Обязательное требование агентств - проведение ежегодных встреч с руководством заемщика (при необходимости такие встречи проводятся чаще). Основываясь на информации, полученной от эмитента или из других открытых источников, рейтинг может повышаться или понижаться так часто, как часто меняется кредитоспособность эмитента. Если никакие существенные события не происходят, пересмотр рейтинга (его подтверждение или изменение) происходит раз в год. Индивидуальные рейтинги присваиваются всем долговым обязательствам эмитента, выпущенным после присвоения рейтинга, размещенным на публичных рынках.

Перечислим этапы присвоения рейтинга:

o обращение за рейтингом;

o назначение команды аналитиков;

o сбор информации;

o встреча с руководством (менеджментом);

o рейтинговый комитет;

o информирование эмитента о присвоенном рейтинге;

o распространение информации о рейтинге (с согласия клиента);

o мониторинг рейтинга.

При анализе характеристики бизнеса учитываются внешние и внутренние факторы, включающие в себя страновые риски, риски отрасли, позицию компании в бизнесе отрасли, качество менеджмента, стратегию. Продуктом анализа является определение делового риска компании.

При анализе финансового профиля учитываются такие факторы, как структура капитала, прибыльность, денежные потоки, ликвидность.

Присвоение рейтинга. Процедура присвоения рейтинга аналитиками компании включает несколько этапов.

Первый этап представляет собой анализ влияния внешних факторов на деятельность компании и определение контура делового риска. Актуальность проведения анализа внешних факторов в методологии агентства обосновывается тем, что на стабильность деятельности компании, работающей в той или иной стране, влияет динамичность, развитие и устойчивость экономики, степень прозрачности и эффективности законодательства и правовых норм регулирования, наличие необходимой инфраструктуры, качество работы финансовой системы и уровень развития кредитной культуры. Агентство анализирует структуру и перспективы развития отрасли, цикличность, остроту конкуренции, особенности режима регулирования и выявляет ключевые факторы успеха в той или иной сфере деятельности, ключевые факторы риска в каждой из отраслей. Исследования аналитиков также концентрируются на влиянии внутренних факторов (стратегии и менеджмента) на результаты деятельности компании и перспективы ее развития. В результате проведенных исследований дается оценка делового риска компании.

Второй этап в процедуре присвоения кредитного рейтинга сводится к финансовому анализу и нахождению контура финансового риска. Он включает несколько методологических блоков:

o исследование финансовой отчетности компании;

o анализ корпоративного управления, толерантности к риску и финансовой политики;

o оценка денежных потоков, структуры капитала и обеспеченности активов, а также ликвидности и влияния краткосрочных факторов;

o расчет финансовых коэффициентов;

o проведение трендового анализа;

o финансовое прогнозирование.

В заключение финансового анализа устанавливается уровень финансового риска, соответствующий определенной рейтинговой категории.

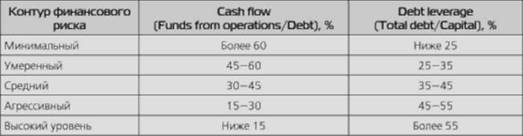

Аналитики "Standard & Poor's" для получения точного рейтингового результата применяют матрицу комбинаций рисков компании, разработанную и внедренную в методологию оценки кредитоспособности самим агентством (матрицы находятся в официальной методологии, которую публикует агентство). Рассмотрим таблицу, сформированную на основе официальной кредитной методологии (Corporate Ratings Criteria) "Standard & Poor's", разработанную в 2005 г. и с тех пор не менявшуюся. Другие крупные агентства, такие как "Moody's" и "Fitch Ratings", свои кредитные методологии не публикуют и ограничиваются лишь небольшими статьями (табл. 11.14).

ТАБЛИЦА 11.14. Corporate Ratings Criteria ("Standard & Poor's", 2005)

* Уровень финансового риска повышается от "минимального* до "высокого". ** Уровень контура делового риска снижается от "отличного" уровня по степени реакции компании на деловой риск до уязвимости компании от факторов делового риска.

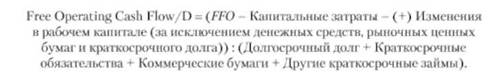

Коэффициенты финансового риска, рассчитываемые разными агентствами, не сильно отличаются (табл. 11.15).

ТАБЛИЦА 11.15. Коэффициенты финансового риска

Матрица комбинаций рисков и финансовых стратегий. Применение матрицы может иметь важное значение для финансовых менеджеров компании при выборе финансовой стратегии. Предположим, компания стремиться достичь рейтинга "А". Применяя матрицу комбинаций рисков компании, можно предположить, что для достижения данной цели она должна снизить границы финансового левериджа на 25%, соответственно увеличить денежный поток на 60% и, таким образом, снизить контур финансового риска до минимального. Данная стратегия будет являться более консервативной, чем первоначальная стратегия компании. Напротив, если компания поставит своей целью проведение более агрессивной финансовой политики, можно ожидать падение кредитного рейтинга до "ВВ+" или даже "В+" (в зависимости от того, каков будет финансовый контур риска). Если финансовый леверидж (Debt leverage) будет находиться в границах 45-55%, а денежный поток - 15-30%, контур финансового риска будет оценен как "агрессивный", что приведет к присвоению кредитного рейтинга "ВВ+" согласно матрице комбинации риской.

Система финансовых показателей для оценки кредитных рисков. Основываясь на анализе указанного выше базового методологического документа агентства "Standard & Poor's", постараемся определить систему используемых агентством финансовых показателей для оценки рейтинга кредитоспособности заемщика.

Наиболее значимым для определения рейтингов предприятий является анализ денежных потоков и отчет о денежных потоках (cash flow Statement), приведенный в "Corporate ratingeriteria", иллюстрирующий применяемую агентством терминологию с соблюдением базовых концепций денежного потока.

Расчет осуществляется на таких показателях, как:

o денежные средства от операций (Funds From Operations - FFO):

o операционный денежный поток (Operating Cash Flow);

o капитальные затраты (Capital Expenditure) и M&A;

o предфинансовый денежный поток (Prefmancing Cash Flow).

После анализа достаточности денежного потока специалисты рейтингового агентства проводят анализ ликвидности, включающий определение следующих ключевых показателей:

o структура обязательств к погашению;

o финансовые соглашения и определения событий дефолта;

o потенциальные требования по оплате денежными средствами;

o поддержка банками;

o возможность продажи нестратегических активов;

o денежные средства и иные ликвидные активы; и др.

После рассмотрения основных терминов, применяемых "Standard & Poor's" при проведении финансового анализа компании, обратимся к одному из основных методологических приемов агентства по определению рейтинга компании в зависимости от значений финансовых коэффициентов. Данный методологический прием носит название "использование коэффициентных медиан в определении долговременного кредитного рейтинга компании" и предполагает наличие двух типов систематизации информации:

o систематизация ключевых финансовых коэффициентов;

o систематизация статистического материала по средним значения коэффициентов и сопоставление их с рейтингом кредитоспособности компаний (табл. 11.16).

ТАБЛИЦА 11.16. Использование финансовых коэффициентов в оценке кредитного рейтинга

1 Таблицу составила С. В. Белова, слушатель Школы финансового директора ВШФМ РАНХиГС.

Независимые рейтинговые агентства. На практике одним из самых надежных "оценщиков" кредитоспособности компаний-заемщиков являются рейтинговые агентства.

В то время как российские банки разрабатывают собственные методы и методики оценки кредитоспособности заемщиков, руководствуясь в своих решениях анализом, основанным на финансовой (бухгалтерской) отчетности предприятий, и собственным опытом, зарубежные банки имеют возможность полагаться на оценочные мероприятия независимых рейтинговых агентств и другие подобные источники кредитной информации. Такие агентства стали получать распространение и в России. Национальные рейтинговые агентства предоставляют рейтинг по национальной шкале, а международные - по международной шкале. В нашей стране агентства осуществляют как присвоение рейтинга компаниям, так и ведение скорингов.

Самыми известными среди кредитных агентств являются "Standard Poor's", "Moody's Investor Services" и "Fitch Ratings". В таблице 11.17 представлена информация об основных мировых рейтинговых агентствах (включая характеристику их географического распределения), количестве подписчиков и основных методологических символах, применяемыми каждым из агентств для определения кредитного рейтинга компании.

ТАБЛИЦА 11.17. Рейтинговые агентства: географическое распределение, количество подписчиков, используемая символика

Региональные скоринговые агентства (Regional)' Based Credit Scoring). Наиболее известными из них являются "CCRs" (Central Credit Registers - центральные кредитные регистры), "CFCDs" (Scoring Based on Central Financial Statements Databases - скоринговые системы, основанные на информационной базе центральных финансовых отчетов) и "САА" (Credit Assessment Agencies - кредитные оценочные агентства). "CCRs" и "CFCDs" являются собственностью и управляются центральными банками Европы, в то время как "САА" представляет собой частный бизнес, и наряду с оценкой кредитоспособности экономических субъектов занимаются другими видами консультационного бизнеса. Скоринговые агентства получают распространение и в России.

Согласно Базельскому соглашению существуют минимальные требования к рейтинговым агентствам:

1) объективность и достоверность. Методология присвоения рейтинга должна быть системной и верифицируемой на базе исторических данных. Рейтинги должны периодически пересматриваться и отвечать изменениям в финансовом состоянии заемщика. Методология оценки должна применяться не менее трех лет;

2) независимость. Процедура присвоения рейтинговых оценок должна быть свободна от любого внешнего политического влияния или ограничений, экономического давления со стороны оцениваемых заведений;

3) открытость и международный доступ. Для целей проверки индивидуальные оценки должны быть публично доступны. Агентства нс обязаны оценивать фирмы более чем в одной стране, но их результаты должны быть доступны иностранным заинтересованным лицам на тех же условиях, что и для резидентов;

4) рейтинговое агентство должно иметь достаточные кадровые ресурсы для осуществления полноценного анализа, а также для поддержания постоянного контакта с высшим операционным менеджментом оцениваемого учреждения;

5) признание. Рейтинговое агентство и его методика должны быть признаны профессиональным сообществом и регулирующими органами.

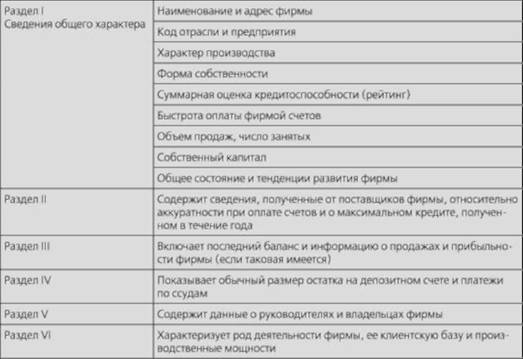

Наиболее известный источник данных о кредитоспособности - американское агентство "Дан энд Брэдстрит", собирающее информацию примерно о 53 млн фирм в 230 странах мира (к сожалению, оно не представлено в России). Краткие сведения о компании и оценки ее кредитоспособности публикуются в общенациональных и региональных справочниках, выпускаемых данным агентством, а также содержатся в специальных коммерческих агентствах (кредитных бюро), принадлежащих "Дан энд Брэдстрит". Более детальная информация об отдельных фирмах сообщается в виде финансовых отчетов, наиболее известным из которых является "Информация о деловом предприятии" (табл. 11.18).

ТАБЛИЦА 11.18. Обобщенное ОГЛАВЛЕНИЕ отчета "Информация о деловом предприятии"

Кроме "Дай энд Брэдстрит" имеются еще несколько кредитных бюро, именуемых специальными коммерческими агентствами, которые ограничиваются обычно одной отраслью или видом деятельности. Еще один источник сведений - Служба взаимного обмена кредитной информацией при национальной ассоциации управления кредитом, располагающая информацией об аккуратности в оплате кредита той или иной компанией-заемщиком. Однако в предоставляемой ею информации содержатся только факты, отсутствуют анализ, объяснения или какие-либо рекомендации. Другими источниками информации о фирмах, особенно крупных, служат коммерческие журналы, газеты, справочники, государственная отчетность и т.д. Все многообразие информации, представленной различными источниками, облегчает аналитикам зарубежных банков оценку кредитоспособности заемщиков.