"Механизм денежной трансмиссии"

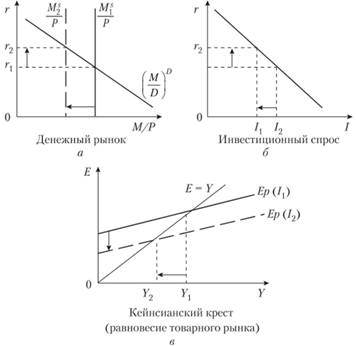

Механизм воздействия изменения предложения денег на реальную экономику носит название "механизма денежной трансмиссии". Он показывает, каким образом изменения на денежном рынке влияют на ситуацию на рынке товаров и услуг. Так как ставка процента формируется на денежном рынке при взаимодействии спроса на деньги и предложения денег, то, изменяя предложение денег, центральный банк может влиять на ставку процента. Инвестиционный спрос частного сектора находится в обратной зависимости от ставки процента. Поэтому чем выше ставка процента, тем меньше кредитов будут брать фирмы и домохозяйства и тем меньше будет величина совокупных расходов. А сокращение совокупных расходов в экономике может привести к уменьшению выпуска и росту безработицы. Данный механизм можно рассмотреть на примере проведения политики "дорогих денег", когда ЦБ, уменьшая предложение денег, сдерживает рост темпа инфляции. Такая политика относится к мерам сдерживающей монетарной политики. Этот механизм показан на рис. 6.12, а, б, в.

Число звеньев в этом "передаточном" механизме может быть различным и зависит от выбранного курса денежной политики и реакции финансовой системы. Нарушения в любом звене могут привести к снижению или отсутствию результатов кредитно-денежной политики. Например, если инвестиционный спрос в большей степени зависит от ожиданий инвесторов, от стабильности политических решений и общей экономической ситуации, а не связан с динамикой ставки процента, то изменения на денежном рынке скорее всего не окажут значительного воздействия на объемы инвестиционных расходов. Такая ситуация характерна для стран с переходной экономикой.

Рис. 6.12. Механизм денежной трансмиссии

Кроме того, существуют и другие проблемы осуществления кредитно-денежной политики. Мы уже говорили о конечных целях монетарной политики, которые могут быть реализованы в долгосрочном периоде: стабильность цен, выпуска, финансовых и валютных рынков. Проблема состоит в том, что ЦБ не может непосредственно повлиять на достижение определенной конечной цели. Например, пытаясь бороться с инфляцией путем проведения сдерживающей кредитно-денежной политики, монетарные власти могут в краткосрочном периоде спровоцировать снижение выпуска и рост безработицы. Используя инструменты монетарной политики, ЦБ может обеспечить достижение определенной цели только через некоторый промежуток времени (существует так называемый временной лаг). Тогда результаты неверных, ошибочных решений могут проявиться с опозданием. Причина заключается в несовершенстве и неполноте информации. По многим макроэкономическим показателям информация становится доступной только через определенный промежуток времени. В результате монетарные власти сталкиваются с проблемой выбора целей, которых ЦБ может достичь в краткосрочном и долгосрочном периодах. Поэтому ЦБ разрабатывает конкретную стратегию проведения монетарной политики исходя из целевых значений нескольких величин, соответствующих конечным целям. После утверждения целевых значений, например, уровня инфляции и безработицы, он определяет несколько показателей (так называемых промежуточных целей или промежуточных ориентиров (intermediate targets)), которые будут непосредственно воздействовать на уровень цен и занятости. Такими промежуточными целями могут быть денежные агрегаты или процентные ставки. Устанавливая промежуточные цели, ЦБ может убедиться в правильности проводимой политики раньше, чем проявится ее влияние на конечные цели. Кроме этого, установление промежуточных ориентиров помогает частному сектору лучше понимать, чего можно ожидать в будущем, какова будет кредитно-денежная политика. Объявляя о своих целях, ЦБ дает возможность обсуждать правильность выбранной ориентации, что увеличивает ответственность ЦБ за свои действия.

Существует несколько условий, которым должны удовлетворять промежуточные цели. Они заключаются в следующем.

1.Согласованность с основными целями государственной кредитно-денежной политики. Следовательно, ЦБ будет стремиться к достижению промежуточной цели, только если это поможет достичь основных целей экономической политики.

2. Измеримость - должна быть выбрана переменная, которую ЦБ может правильно и точно измерить.

3. Своевременность. Макроэкономический показатель, который ЦБ может измерять лишь время от времени, не станет промежуточной целью, учитывая то, что точно такая же проблема возникает и для переменных основной цели.

4.Контролируемость. Для того чтобы макроэкономический показатель оказался эффективным, ЦБ должен иметь возможность влиять на величину этого показателя. Необходима доступная и стабильная для понимания зависимость между инструментами монетарной политики и промежуточным показателем.

Соблюдение всех этих условий - сложная задача.

Для достижения промежуточной цели ЦБ выбирает инструменты монетарной политики, которые он практически полностью контролирует. Используя эти инструменты, ЦБ может корректировать принятый курс, что позволит ему достичь конечной цели.

Выбор инструментов монетарной (денежно-кредитной) политики непрост и часто затрудняется еще и тем, что он оказывается предметом политического спора. Основные расхождения во взглядах экономистов на способы оценки эффективности монетарной политики заключаются в определении параметров уравнения денежного обмена: денежной массы и скорости обращения денег. По отношению к мерам денежно-кредитной политики экономисты делятся на сторонников определенных правил (нормативной политики) и сторонников дискреционных мер.

Сторонники дискреционной политики считают, что экономика постоянно испытывает шоки совокупного спроса и совокупного предложения и что без проведения политики, направленной на стабилизацию экономики, эти процессы могут привести к значительным колебаниям выпуска и безработицы либо усилить инфляцию.

Использование дискреционной политики управления совокупным спросом сопряжено с целым рядом проблем:

а) политика действует с запаздыванием;

б) результат политики зависит от ожиданий частного сектора, которые трудно спрогнозировать;

в) существует неопределенность по поводу шоков, воздействующих на экономику.

Альтернативой дискреционной выступает политика, основанная на следовании заранее установленным правилам. Эти правила могут быть различными. Проведение такой политики предполагает предварительное объявление о мерах, которые будут приняты в той или иной ситуации, и последующее соблюдение объявленной программы. Например, правило поддержания постоянного темпа роста денежной массы означает - что бы ни случилось в экономике, никаких изменений со стороны темпа роста денег не последует. Это правило находится в русле концепции пассивной политики или политики невмешательства.

Следует отметить, что рассмотренные разногласия отражают идеи представителей разных школ: разногласия между представителями классической школы и кейнсианства в вопросе о проведении и последствиях монетарной политики. Кейнсианцы обычно утверждают, что монетарные власти должны иметь значительную свободу в проведении активной стабилизационной политики для поддержания полной занятости и сохранения низкой инфляции. В противоположность кейнсианским взглядам представители классического направления и монетаризма уверены, что монетарную политику нельзя оставлять на усмотрение центрального банка. Монетаристы считают, что ЦБ должен следовать заранее установленным правилам, например требованию о постоянном темпе роста денежной массы. В своей работе "Денежная история Соединенных Штатов 1867-1960 гг." (Принстонский университет, 1991 г.) монетаристы М. Фридман и А. Шварц доказали, что существует прямая связь между ростом денежного предложения и инфляцией. Идеи монетаризма оказали наиболее значительное воздействие на политические решения в начале 80-х гг. XX в.

Правительства большинства стран сделали контроль над инфляцией краткосрочной макроэкономической целью номер один. Для ее достижения они следовали строгой монетарной политике, которая в большинстве случаев включала установку предельного значения для роста денежного предложения. Однако придерживаться этого значения было довольно трудно, так как не было единого определения денег. Таким образом, от целевого денежного предложения постепенно отказались.

Сегодня в большинстве стран важнейшей задачей монетарной политики является сохранение стабильности цен. Политики и экономисты считают, что низкая, стабильная и, что наиболее важно, предсказуемая инфляция необходима для экономики. Например, главной функцией Европейского центрального банка (ЕЦБ), как это неоднократно подчеркивалось в Маастрихском договоре, является "поддержание стабильности цен". Под стабильностью цен понимается уровень инфляции, не превышающий 2% в год. Все остальные функции ЕЦБ могут реализовываться только при соблюдении этой "первой заповеди".

Для замедления роста уровня цен монетарные власти этих стран используют стратегию номинального якоря. Номинальный якорь - это номинальное значение инфляции, валютного курса или денежной массы. При такой стратегии ЦБ проводит монетарную политику так, чтобы значение номинального якоря не выходило за рамки установленных пределов. В международной практике рассматриваются три стратегии кредитно-денежной политики, использующей номинальный якорь: таргетирование валютного курса, монетарное таргетирование и таргетирование инфляции. Установление номинального якоря способствует поддержанию инфляции на низком и стабильном уровне, снижая инфляционные ожидания.

Сегодня все большее число стран с успехом применяют определенный темп инфляции в качестве главной цели своей монетарной политики. Для определения целевого показателя монетарной политики в странах используется индекс потребительских цен. Таргетирование инфляции имеет ряд преимуществ: 1) позволяет кредитно-денежной политике сосредоточиться на решении внутренних проблем; 2) обеспечивает ясность и прозрачность такой политики для населения, что помогает фиксировать инфляционные ожидания; 3) повышает подотчетность ЦБ;

1) сглаживает влияние на экономику инфляционных шоков. ЦБ применяют гибкую форму таргетирования, при которой основное внимание уделяется достижению целевого показателя в среднесрочной перспективе (обычно за период в два или три года), что позволяет осуществлять другие задачи краткосрочной перспективы, в частности сглаживание темпов роста выпуска.

Как свидетельствует мировой опыт, инфляция может быть вполне контролируемым и регулируемым процессом. Особенность российской экономики заключается в том, что она достаточно сильно зависит от мировых цен на сырьевые ресурсы, и прежде всего на энергоносители. Хотя долларизация экономики России резко снижается, она все еще остается достаточно высокой. Учитывая эти особенности российской экономики, сегодня ЦБ России сложно осуществлять политику таргетирования инфляции. Но в перспективе Центральный банк России, как и Европейский центральный банк, должен перейти к такой политике: "В настоящее время политика ЦБ России направлена на создание условий для применения режима инфляционного таргетирования и перехода к свободному плаванию курса рубля. При принятии решений по кредитно-денежной политике Банк России основывается на анализе складывающихся внутренних и внешних макроэкономических тенденций, формирующихся в обществе ожиданий относительно будущей динамики инфляции и валютного курса рубля, а также принимает во внимание динамику денежных и кредитных агрегатов. Для перехода к введению таргетирования инфляции в практику формулирования и реализации денежно-кредитной политики Банк России развивает систему прогнозирования и анализа денежно-кредитной политики, использует методы моделирования макроэкономических процессов. Особое значение Банк России придает обеспечению прозрачности проводимой денежно-кредитной политики путем разъяснения широкой общественности причин и ожидаемых последствий принимаемых мер".