Количественный нормативный анализ

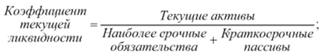

Качественный анализ структуры активов и пассивов баланса предполагает сопоставление их отдельных статей. По результатам сравнительного анализа судят о ликвидности активов предприятия. Для выявления состояния его платежеспособности проводят количественный нормативный анализ (табл. 29.1).

На степень платежеспособности указывают значения коэффициентов текущей ликвидности, обеспеченности собственными оборотными средствами, восстановлении (утраты) платежеспособности.

(29.1)

(29.1)

(29.2)

(29.2)

(29.3)

(29.3)

(29.4)

(29.4)

где  и

и  - фактические значения коэффициентов текущей ликвидности, оцененные по состоянию на конец и начало отчетного периода соответственно;

- фактические значения коэффициентов текущей ликвидности, оцененные по состоянию на конец и начало отчетного периода соответственно;

- нормативное значение коэффициента текущей ликвидности;

- нормативное значение коэффициента текущей ликвидности;

3 (6) - нормативные периоды утраты (восстановления) платежеспособности, мес.;

Т - отчетный период, мес.

|

№ |

Показатель признака несостоятельности |

Нормативные ограничения значений |

Характеристика структуры бухгалтерского баланса и уровня платежеспособности предприятия |

|

1 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами |

|

Структура бухгалтерского баланса предприятия признается положительной и удовлетворительной, а предприятие - платежеспособным. Диагностика приостановится |

|

2 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами |

|

Структура баланса предприятия признается положительной и удовлетворительной, предприятие - платежеспособным, но утрачивающим платежеспособность. Рассчитывается коэффициент утраты платежеспособности (29.3) |

|

2.1 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами Коэффициент утраты платежеспособности |

|

Структура бухгалтерского баланса предприятия признается положительной и удовлетворительной, предприятие - платежеспособным. У него есть реальная возможность сохранить платежеспособность в ближайшие три месяца |

|

2.2 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами Коэффициент утраты платежеспособности |

|

Структура баланса предприятия признается положительной и удовлетворительной, но есть угроза утраты платежеспособности в ближайшие три месяца. Предприятие признается состоятельным с сохранением реальной угрозы кризиса |

|

3 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами |

|

Структура бухгалтерского баланса считается отрицательной, но удовлетворительной. Диагностика платежеспособности предприятия углубляется |

|

4 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами |

|

Структура бухгалтерского баланса считается отрицательной и неудовлетворительной. Предприятие признается неплатежеспособным |

|

4 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами |

|

Структура бухгалтерского баланса считается отрицательной. Диагностика углубляется: рассчитывается коэффициент восстановления платежеспособности (29.4) |

|

4.1 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами Коэффициент восстановления платежеспособности |

|

Структура бухгалтерского баланса считается отрицательной, но удовлетворительной, предприятие - неплатежеспособным, но имеющим реальную возможность восстановления платежеспособности в течение полугола. Признак несостоятельности считается неподтвержденным в течение шести месяцев |

|

4.2 |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами Коэффициент восстановления платежеспособности |

|

Структура бухгалтерского баланса предприятия отрицательная и неудовлетворительная. У него нет реальной возможности восстановить платежеспособность в течение полугола. Предприятие признается неплатежеспособным |

В Правилах проведения арбитражным управляющим финансового анализа, утвержденных постановлением Правительства РФ № 367 от 25 июня 2003 г., предусмотрена система количественных и качественных индикаторов, характеризующих симптомы организационных патологии предприятия. Качественные индикаторы выражают природу и суть кризисного состояния, а по динамике количественных судят о масштабах, глубине, скорости протекания, продолжительности, фазах этого состояния. Задача количественных - формирование объективной оценки уровней платежеспособности, финансовой устойчивости, деловой и инвестиционной активности и эффективности деятельности предприятия. Рекомендовано оценивать три группы количественных показателей (табл. 29.2). Анализ комплекса показателей позволяет обосновать выбор решения в отношении несостоятельного должника из трех возможных его вариантов:

(1) о признании структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным;

(2) о наличии реальной возможности у предприятия-должника восстановить свою платежеспособность;

(3) о наличии реальной возможности утраты предприятием платежеспособности, когда оно уже в ближайшее время нс сможет выполнить свои обязательства перед кредиторами.

Таблица 29.2. Диагностические индикаторы несостоятельности, рекомендованные законодательством

|

Показатель |

Диагностические индикаторы |

Симптомы несостоятельности |

|

Платежеспособность Финансовая устойчивость |

Коэффициенты абсолютной и текущей ликвидности, обеспеченности обязательств предприятия его активами, платежеспособности но текущим обязательствам Коэффициенты автономии и обеспеченности собственными средствами. доля просроченной кредиторской задолженности в пассивах, отношение дебиторской задолженности к совокупным активам |

Покрытие долгов предприятия ликвидными активами и возможность немедленно погасить часть первоочередных краткосрочных обязательств: обеспеченность предприятия оборотными средствами, необходимыми для ведения хозяйственной деятельности: ожидаемый период погашения текущей задолженности за счет выручки Степень финансовой независимости должника; его обеспеченность собственными оборотными средствами, необходимыми для поддержания финансовой устойчивости; тяжесть бремени, обусловленного нарушением финансовой дисциплины; степень вины должника в допущенной неплатежеспособности |

|

Показатель |

Диагностические индикаторы |

Симптомы несостоятельности |

|

Деловая активность |

Рентабельность активов, норма чистой прибыли, рентабельность продаж и оборотного капитала, коэффициент обеспеченности оборотными средствами, коэффициент оборотных средств в расчетах и производстве, среднемесячная выработка одного работника |

Эффективность использования имущества предприятия, уровень доходности хозяйственной деятельности; в совокупности индикаторы оценивают уровень профессионализма менеджмента и предпринимательства |

Наряду с отдельными характеристиками, особенно в зарубежной практике, применяются интегральные оценки несостоятельности предприятия. Например, дискриминантные многофакторные модели Бивера, Спрингейта, Фулмера, Лего, Тафлера, Тишоу, PAS-коэффициент, R-модель риска банкротства, рейтинговое число и др., разработанные с помощью многомерного дискретного анализа.

Наиболее популярна модель "Z-счет" Альтмана. В 1968 г. профессор Нью-Йоркского университета Э. Альтман провел исследование 66 предприятий по 22 финансовым показателям и выбрал из них пять ключевых для включения в модель прогнозирования несостоятельности предприятия с высокой степенью точности. В 1983 г. эта модель была модифицирована для предприятий, акции которых не котируются на рынке. Ее модифицированный вариант представляет собой многофакторное регрессионное уравнение (29.5).

(29.5)

(29.5)

где Х1 - доля покрытия активов собственным оборотным капиталом, %;

Х2 - рентабельность активов по нераспределенной прибыли, %;

Х3 - рентабельность активов по чистой прибыли, %;

Х4 - коэффициент покрытия рыночной стоимости акционерного капитала, %;

Х5 - отношение суммы выручки (нетто) от реализации к сумме активов (отдача всех активов), %.

Уровень ожидаемого банкротства с помощью этой модели оценивается по шкале вероятности банкротства (рис. 29.1).

Рис. 29.1. Шкала вероятности банкротства по Z-счету

Экономические индикаторы несостоятельности

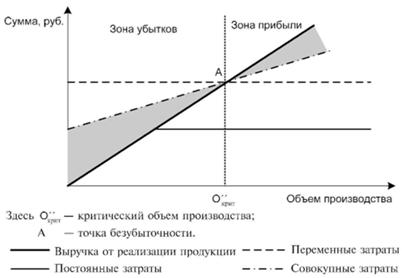

Наряду с правовыми и финансовыми применяются и экономические индикаторы несостоятельности. Например, критический объем производства (точка безубыточности, или порог рентабельности). Это объем продукции, выручка от реализации которой равна ее полной себестоимости. Величину критического объема можно определить графическим и аналитическим способами.

Графический метод определения критического объема производства представлен на рис. 29.2.

Рис. 29.2. Определение критического объема производства

В аналитической оценке критический объем можно рассчитывать в стоимостном и натуральном выражениях:

(29.6)

(29.6)

где Зпост - общая величина условно-постоянных затрат;

dпер - доля удельных переменных затрат в цене продукции;

(29.7)

(29.7)

где Зпср.уд - удельные переменные затраты.

Уязвимые места в структуре себестоимости позволяют выявить эффект производственного рычага (операционного левериджа), выражающий общую тенденцию увеличения величины прибыли с каждым процентом роста объема реализованной продукции; запас финансовой прочности, характеризующий глубину убыточности предприятия или степень отдаленности от него. В диагностике несостоятельности принято рассчитывать соотношение индексов прибыли, объема реализованной продукции и стоимости активов предприятия. Идеальное соотношение выражает золотое правило экономики:

(29.8)

(29.8)