Институт кредитования (инвестирования)

Институту кредитования отводится ведущая роль в установлении правил предоставления финансовых ресурсов. В обеих формах практика предоставления временно свободных средств устанавливает отношения "заем-долг". В наборе условий заключения сделки пользуются ссудой под залог имущества юридических и физических лиц и рейтингами надежности, кредитными историями, привлечением платежеспособных гарантов. Выполнение финансовых обязательств отождествляется с деловым имиджем хозяйствующего субъекта, его способностью к успешной деятельности при соблюдении дисциплины своевременных расчетов — платежей.

• Кредит — ссуда в денежном или имущественном выражении, переданная заемщику по договору во временное пользование на условиях возвратности, срочности, платности.

• Инвестиции — долговременное вложение капитала в целях достижения положительного социального результата и (или) получения прибыли (дохода).

Кредитные отношения — составная часть и одна из наиболее сложных сфер рыночного хозяйства. В них фокусируются проблемы национальной и мировой экономики, развитие которых исторически идет одновременно и тесно переплетается. По мере интернационализации хозяйственных связей увеличиваются международные потоки капиталов в форме кредитов. В финансовых отношениях граждан кредиты также играют заметную роль активного потребления. Для цивилизованного потребления они должны строго руководствоваться требованиями срочности, возвратности, платности в системе отношений "заем-долг".

В жизни каждому знакомо выражение "берешь чужие, а отдаешь свои" как сожаление о необходимости возвращения долга. За рубежом не принято брать в долг, а принято брать в кредит, так как он обусловлен формальными правилами. В любом вводном курсе по теории государственных финансов содержатся определения внешнего государственного долга как долга перед нерезидентами и внутреннего государственного долга как долга перед резидентами.

Для физических лиц при разнообразии видов кредита в намерении "жить в кредит" проявляются и финансовая неграмотность, и авантюризм, и беспечность. Это тем более осудительно из-за имеющихся возможностей просмотреть и просчитать варианты вероятных последствий.

Задача разработки плана погашения займа заключается в определении размера срочной уплаты и составляющих ее элементов в зависимости от конкретных условий займа [5]:

• единовременным платежом;

• последовательно во времени путем выплаты равных и неравных платежей.

При погашении долга единовременным платежом обычно создают специальный погасительный фонд — накопления дома или на банковском счете необходимой суммы. Формирование погасительного фонда для должника имеет смысл, если доход по депозиту за время накопления сравним с платежом за кредит.

Погашение долга частями по периодам заданного срока возврата займа можно осуществлять двумя методами:

• равномерно, выплачивая равные суммы в счет долга;

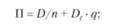

• путем постоянной срочной уплаты. По определению можно записать:

для первого сокращение основной суммы долга

а ежемесячный платеж

для второго сокращение основной суммы долга

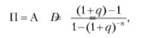

а ежемесячный платеж А = const равен аннуитету

где О — сумма основного долга — размер кредита; п — число периодов выплат или срок кредита; I — порядковый помер периода выплат (Ь = 1, 2,п); О, ц — процентные суммы, выплачиваемые должником за очередной период; £), — остаток долга на начало периода t.

При погашении долга равными срочными уплатами необходимо контролировать сокращение основной суммы долга и начисляемые проценты. При этом последовательность срочных уплат будет представлять собой финансовую ренту, значение которой должно быть равно сумме переплаты за пользование займом и вместе с размером займа составлять общую сумму долга.

Выполнению долговых обязательств индивидуальными заемщиками предшествует изучение кредитной истории. Она представляет собой информацию, состав которой определен Федеральным законом № 218-ФЗ от 30 декабря 2004 г. "О кредитных историях". Эта информация характеризует исполнение заемщиком принятых в прошлом на себя обязательств по договорам займа, кредита. Хранителем и распорядителем такой информации и являются бюро кредитных историй. Их деятельность дисциплинирует заемщиков вследствие реальной угрозы нанесения существенного ущерба их репутации в глазах потенциальных кредиторов.

Кредитная история представляет собой совокупность информации о заемщике, заключенных им кредитных договорах, добросовестности выполнения им финансовых обязательств. Предшественниками бюро были каталоги (книги) кредитных и финансовых учреждений, базы данных клиентов и проведения кредитных операций различными кредитно-финансовыми учреждениями.

Управление выполнением долговых обязательств государства сопровождается контролем двух важнейших показателей — размера государственного долга и стоимости его обслуживания.

Государственный долг, даже если есть бюджетный дефицит, сам по себе не является катастрофическим, хотя может вести к негативным последствиям не только экономического, но и политического характера. Важно то, куда направляются и как расходуются заемные средства. Если внешние займы уходят не на инвестирование производства, а на погашение бюджетного дефицита, долгов по заработной плате и пенсиям, на поддержку валютного курса национальной денежной единицы и доходности по государственным бумагам, то создаются стимулы вовлечения высвобождающегося внутреннего капитала в сферу валютных операций и вывоза его за рубеж. Хотя заимствования у международных финансовых организаций дешевле коммерческих кредитов, а урегулирование отношений с ними способствует повышению кредитоспособности страны, они ставят жесткие условия кредитования и внимательно следят за их соблюдением, что может приобретать ограничительный смысл для государственного суверенитета. В результате выхода на мировой рынок ссудного капитала наблюдается значительный рост корпоративного внешнего долга компаний с государственным участием.

Кредитоспособность заемщика зависит от многих факторов. Одной из предложенных классификаций выделяют рейтинговые и прогнозные оценки. Рейтинговая оценка позволяет прогнозировать своевременность совершения будущих платежей на основе расчета оптимальных значений по частным показателям, способность ранжирования организаций по результатам с использованием показателей, отражающих различные стороны деятельности заемщика. Прогнозные модели, получаемые с помощью статистических методов, используются для оценки качества потенциальных заемщиков, характеризующего его финансовое состояние.

Проблема "заем-долг" приобрела общественную значимость — от межличностного уровня до межгосударственного, обусловив озабоченность сохранением имиджа страны в комплексе денежных отношений в связи с выплатами по обязательствам заимствования и обеспечением экономической безопасности.

Кредитование стало одним из самых распространенных способов решения финансовых вопросов. Однако далеко не все заемщики оказываются добросовестными и погашают денежные обязательства в установленный срок. Разнообразие политических, экономических и хозяйственных ситуаций в мире обусловило формирование правил принуждения должников к расчетам с кредиторами.

По отношению к физическим лицам — должникам с задачей обеспечить погашение долга обращаются к услугам коллекторского агентства. К законным способам понуждения к исполнению долговых обязательств, которые может использовать коллекторское агентство, относятся:

• ведение переговоров;

• направление писем, претензий;

• судебная защита интересов кредиторов;

• содействие быстрому и эффективному исполнению решений о выплате сумм задолженности.

Организационно при наличии государств-должников эти взаимоотношения объединили коммерческие банки и организации в Лондонский клуб и Токийский клуб — по регулированию небанковской коммерческой задолженности государств-должников. Государства-заимодавцы объединились в Парижский клуб, в который в качестве кредитора входит Россия.

Соглашения с клубами позволяет странам-должникам строить отношения со странами-кредиторами на принципах удовлетворения интересов сторон, так как собственно процесс кредитования-расчета по долгам сохраняется. Существует несколько основных подходов к проблеме долгов на принципах удовлетворения интересов (экономических или политических) сторон:

• платить (расплачиваться деньгами, иными активами или по специальным схемам);

• добиваться списания;

• идти на соглашения о реструктуризации (со списанием или без).

Идея реструктуризации — пролонгации сроков платежей с предоставлением льготного периода, в течение которого выплачиваются только просроченные проценты, реализуется через анализ ситуаций и возможностей сторон, а также условия списания долгов. Чтобы списать часть долговых обязательств, приходится чем-то поступиться.