Инфляционное таргетирование

Предупреждением неблагоприятного развития инфляционного процесса в экономике и мерой по укреплению доверия населения к действиям центрального банка и правительства является инфляционное таргетирование (Inflation Targeting).

Инфляционное таргетирование как цель монетарной политики включает в себя следующие элементы:

• публичное объявление о среднесрочном критерии инфляции;

• определение ценовой стабильности как главной цели монетарной политики;

• информационная открытость денежной стратегии ЦБ (в отношении денежных агрегатов, валютного курса и выбора инструментов монетарной политики);

• регулярное информационное взаимодействие ЦБ с широкой общественностью и рынками в отношении планов, целей и решений монетарных властей (транспарентность ЦБ), разъяснение целей и своего видения экономической ситуации;

• увеличение подотчетности ЦБ широкой общественности.

Как правило, при инфляционном таргетировании выделяют три шага:

1) открытое объявление целевого значения инфляции;

2) придание динамике инфляции большего веса по сравнению с другими целями ЦБ;

3) повышение прозрачности монетарной политики и ответственности руководства монетарных властей

Эти три шага описываются триадой фундаментального принципа эффективного инфляционного таргетирования: "доверие – прозрачность (открытость) – ответственность".

Инфляционное таргетирование позволяет сосредоточить внимание монетарных властей на внутренних явлениях и проявлять активность в отношении внешних шоков по отношению к национальной экономике; легко понимаема широкой общественностью; легко контролируема и правительством, и самыми разными экономическими агентами. В условиях инфляционного таргетирования оказывается относительно меньшее политическое давление на центральный банк и снижается вероятность попадания ЦБ в ловушку "игра на опережение", когда с помощью опережающих монетарных мер ЦБ стремится стимулировать экономику.

В то же время данный вид монетарной политики не лишен недостатков. Инфляционное таргетирование – это слишком жесткое правило для монетарной политики. Оно допускает очень большую степень произвольности в действиях центрального банка и может вести к увеличению нестабильности выпуска, что в итоге может снижать темпы экономического роста. Инфляционное таргетирование не всегда эффективно, поскольку инфляцию трудно контролировать из-за наличия длительных лагов в монетарной политике. Эта политика не предотвращает фискальную экспансию и дефицит бюджета. Ошибки в прогнозах инфляции могут быть большими, что затрудняет центральному банку достижение доверия со стороны индивидов и фирм. Кроме того, инфляционное таргетирование может потребовать высокой степени координации между монетарной и фискальной политиками и властями, а в долларизованной стране может увеличить риск финансового кризиса.

Модель Кларида – Гали – Гертлер показывает, каким образом осуществляется инфляционное таргетирование в современных условиях и какие проблемы его сопровождают.

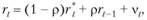

Согласно данной модели базовая процентная ставка является основным инструментом центрального банка. Монетарные власти должны ориентироваться на ставку процента по следующему правилу:

где  – целевое значение базовой процентной ставки центрального банка; πt+k – темп инфляции в период с t до (t + k); yt+k – темп изменения выпуска в период с t до (t + k); Еt – оператор ожидания; Ωt – множество информации, доступной на момент времени t; π* – целевой уровень инфляции; у* – целевой уровень выпуска.

– целевое значение базовой процентной ставки центрального банка; πt+k – темп инфляции в период с t до (t + k); yt+k – темп изменения выпуска в период с t до (t + k); Еt – оператор ожидания; Ωt – множество информации, доступной на момент времени t; π* – целевой уровень инфляции; у* – целевой уровень выпуска.

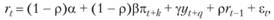

Процентная ставка, доминирующая в экономике, представляет собой линейную комбинацию целевой базовой ставки и фактического процента в предыдущий период:

где ρ – коэффициент значимости двух уровней процентных ставок; νt – случайная ошибка.

Объединяя два уравнения, получаем

где

В некоторых случаях целесообразно к базовому уравнению добавить еще одну переменную, характеризующую наличие у ЦБ альтернативных целей:

где zt – переменная дополнительных целей центрального банка.

Коэффициенты β, γ, ξ соответствуют направлению изменения ставки процента со стороны ЦБ для корректировки разрыва между целевыми и фактическими значениями таргетируемого показателя. Наличие несколь-

ких ненулевых коэффициентов означает, что монетарные власти учитывают в своей политике одновременно несколько целей, хотя значимость каждой цели, возможно, будет изменяться с течением времени.

Можно выделить два режима кредитно-денежной политики.

1. Адаптация. Если значения коэффициентов по абсолютному значению меньше единицы:

ЦБ проводит корректировку процентной ставки при отклонениях таргетируемого показателя от целевого значения, но эти корректировки слишком незначительны для достижения целевого уровня.

2. Стабилизация. Если значения коэффициентов по абсолютному значению больше единицы:

ЦБ проводит существенные изменения в ставке процента так, чтобы в итоге достичь целевого значения таргетируемого показателя.

Независимость и консервативность центрального банка согласно данной модели позволяют решить или по крайней мере уменьшить тенденцию денежных властей к поддержанию высокого уровня инфляции, а также склонность ЦБ к использованию неожиданной инфляции в качестве меры, стимулирующей выпуск в краткосрочном периоде.

Выводы

Эта глава посвящена инфляции и антиинфляционной политике. Мы проанализировали различные виды инфляционного процесса, увидели роль государства, в частности центрального банка, как основного источника поддержания механизма инфляции, поняли, почему современные развитые экономики подвержены инфляционному "заражению" и как сложно справиться с инфляцией, если уж она возникла.

Хотя инфляция означает самые разные, по большей части неблагоприятные, последствия для экономических агентов, в том числе: выбор между инфляцией и безработицей; дополнительный (инфляционный) налог на население; искажение стимулов к производству; перераспределение богатства от имеющих фиксированные доходы к имеющим нефиксированные доходы; бегство от денег и расстройство денежной системы; издержки "стоптанных туфель" в виде увеличения времени и усилий, связанных с обращением наличности; переход населения и фирм в новый налоговый диапазон; рост риска и сложности составления планов на будущее и рост социального напряжения, – центральный банк и правительство имеют сильные стимулы к сохранению инфляционного давления в экономике.