Формирование собственного капитала банка

Одним из важнейших объектов, подлежащих планированию, является капитал банка.

Проблема наличия у банка достаточного в количественном и качественном аспектах капитала стала ключевой с точки зрения органов регулирования и надзора в последние лет 15, о чем свидетельствуют, в частности, директивы Базельского комитета по банковскому надзору (см. выдержку из письма Базельского комитета от 1997 г. "Базовые принципы эффективного надзора за банковской деятельностью").

Принцип 6. Органы банковского надзора должны определять соответствие требованиям по достаточности капитала для всех банков. Эти требования должны соответствовать уровню рисков, которые банк принимает на себя, а также определять конкретные составляющие капитала, принимая во внимание его способность покрывать возможные потери. <...>

Акционерный капитал служит нескольким целям: он обеспечивает постоянный источник дохода акционеров и финансирования для банка; он является базой для дальнейшего роста банка, а также дает акционерам мотивацию для стремления к тому, чтобы банк управлялся надежно и разумно. Минимальные требования к соотношению капитала и обязательств необходимы для защиты интересов вкладчиков, кредиторов и прочих контрагентов банка, а также для того, чтобы помогать органам надзора в выполнении их задачи по поддержанию стабильности всей банковской системы. Органы надзора должны устанавливать коэффициенты минимальной достаточности капитала и стимулировать проведение банковских операций с капиталом при превышении этого минимума. Надзорным органам следует устанавливать требования к достаточности капитала, превышающие минимальные, в случаях, когда банк особенно подвержен какому-то ... риску, или возникают сомнения относительно качества активов, концентрации риска или наличествуют другие негативные показатели финансового положения банка. Если коэффициент покрытия у банка падает ниже минимального нормативного уровня, то представители надзорного органа должны гарантировать, что у банка есть реалистичный план восстановления минимального значения этого норматива. Они должны также решить, нужно ли вводить дополнительные ограничивающие требования в таких случаях.

К понятию достаточности капитала банка

Собственный капитал коммерческого банка (свободные и не обремененные претензиями средства), как и любой другой организации или предприятия, должен выполнять ряд функций. В данном случае определяющее значение имеют:

• функция капитала как амортизатора, последнего (после резервных фондов) буфера, временно (до разрешения руководством банка назревших проблем) позволяющего банку покрывать убытки и продолжать операции в случае крупных непредвиденных потерь или чрезвычайных расходах;

• функция капитала как регулятора деятельности банка (органы надзора, выдвигая определенные требования к достаточности капитала, тем самым задают нормы экономического поведения, призванные оберегать банк от неустойчивости и чрезмерных рисков).

Наличие значительного УК традиционно рассматривалось партнерами и кредиторами как залог успешной деятельности любой организации. Еще до введения законодательно установленных минимальных требований к капиталу сами банки поддерживали отношение капитала к активам на уровне в среднем 20–25%, что отражало взгляды банкиров на необходимую степень защиты от рисков.

Наличие у банка капитала определенной величины и качества рассматривается как средство защиты интересов кредиторов и вкладчиков банка и снижения вероятности его несостоятельности. Чем больше при прочих равных условиях удельный вес рисковых операций в балансе банка и чем выше риски его забалансовых операций, тем большие требования предъявляются к его собственному капиталу. Таким образом, "достаточность (адекватность) капитала" отражает общую оценку (главным образом регулирующими органами) надежности банка, т.е. банк будет считаться надежным в части его капитала, если параметры последнего укладываются в расчетные нормативы "достаточности", выработанные эмпирическим путем либо самим банковским и вообще предпринимательским сообществом, либо органом, регулирующим банковскую деятельность.

В этом смысле пользуются термином "регулятивный капитал", понимая под ним капитал, которым банк должен располагать для проведения соответствующих операций, поскольку этого требует регулирующий орган. Здесь даже не важно, почему и на каких основаниях указанный орган требует именно такой величины капитала, а не другой. С этих позиций "достаточность капитала банка" – понятие субъективное, отражающее взгляд на проблему того, кто оценивает банк или кто вправе давать ему соответствующие указания. Но этот взгляд может приобрести черты объективности, если разделяется многими или большинством либо если он предписан в нормативных актах.

В современной теории существует также понятие экономического капитала, который представляет собой капитал, необходимый для адекватного покрытия рисков, принимаемых конкретным банком. Данное понятие как бы свободно от субъективных оценок. Однако все не так просто.

Риски банка и связанные с ними возможные потери можно разделить на ожидаемые и неожиданные (превышающие ожидаемые или вообще непредвиденные). Все ожидаемые потери (стандартные для данных условий) должны компенсироваться за счет доходов банка (цена банковских продуктов и резервы на возможные потери). Потери, превышающие ожидаемый нормальный (стандартный) уровень, должны возмещаться за счет капитала. Капитал, необходимый для покрытия именно только неожиданных потерь, и именуют экономическим.

Следовательно, вопрос упирается в надежную идентификацию и оценку неожиданных рисков и связанных с ними возможных потерь. Но возможно ли это? Так или иначе, экономический капитал зависит от того, насколько хорошо распознаны такие риски и насколько адекватно оценен уровень предполагаемых потерь. Зависимость здесь обратная: если ожидаемые риски хорошо распознаны, т.е. надлежащим образом учтены в ценах (тарифах) банка и в его резервах (при условии, что это возможно), то капитала требуется меньше, а если плохо – то больше. Таким образом, при определенных обстоятельствах экономического капитала может требоваться меньше либо больше, чем капитала регулятивного.

Можно ли надежно распознать неожиданные риски и дать хорошую количественную оценку связанным с ними возможным потерям? Здесь следует учитывать, что такие риски (потери), хотя они и не совсем уж неожиданные (имеют некоторую статистически подтверждаемую вероятность наступления), но все же как вероятностные события находятся за пределами зоны устойчивого ожидания.

Концепция экономического капитала базируется на двух ключевых идеях: на определении и оценке стандартных рисков (как ожидаемых, совсем вероятных, так и "неожиданных", менее вероятных) и на использовании представительных статистических рядов. В современных российских условиях практическая реализация обеих идей представляется проблематичной.

Экономический капитал можно рассматривать как более объективный параметр деятельности банка, если все его риски могут быть описаны на базе статистических моделей. При этом остается открытым вопрос о том, можно ли такому банку дать возможность ориентироваться на собственную оценку достаточности капитала, а не на регулятивные требования. Чтобы решиться на такой шаг, регулирующий орган должен удостовериться как минимум в следующем: банк имеет надежную систему управления, в том числе управления рисками, проверенную временем (несколько лет); банк имеет возможность получать достоверную информацию о финансовом состоянии всех своих клиентов, а также о перспективах его изменения, в том числе по вопросам, касающимся клиента, отраслевых и общеэкономических (системных) обстоятельств; получаемая банком информация о рисках позволяет сформировать статистический ряд данных, выявить классификационные группы заемщиков с устоявшимся уровнем риска банкротства (дефолта) и относить новых заемщиков в те или иные группы.

Таким образом, разрешить самостоятельно регулировать свой экономический капитал если и можно, то лишь отдельным банкам, т.е. лишь в порядке исключения из правила. Последний мировой финансовый кризис (2007–2010) показал, что таких исключений может не быть вообще. С другой стороны – сам регулирующий орган тоже не в состоянии рассчитывать экономические капиталы для всех банков. Следовательно, основным, если не единственным его инструментом и впредь остается "регулятивный капитал".

Так или иначе, фактическое значение норматива достаточности капитала банков, по мнению надзорных органов, является важнейшей характеристикой финансового состояния, а тем самым и качества их управления. Действительно, существующие методики позволяют учитывать при расчете этого норматива многие риски банковской деятельности. Тем не менее и в 1998, и в 2008–2010 гг. среди разорившихся российских банков немало было и таких, к которым у ЦБ РФ не было никаких претензий в плане достаточности капитала. Кстати, такие явления наблюдаются не только в России. Установление разными странами индивидуальных норм достаточности банковского капитала, как свидетельствует практика, не обеспечивает стабильности международной финансовой системы и более справедливой конкуренции. Вопрос о минимально необходимой величине (стандарте) этого норматива был, является и останется дискуссионным, т.е. таким, на который нельзя дать однозначного и приемлемого для всех ответа. Быть может, единственное свидетельство достаточности – единодушное согласие рынка считать тот или иной капитал достаточным, одобрительная реакция всего рынка на его величину и структуру (долю собственных средств в активах), но такое единодушие на деле невозможно.

Итак, наличие "достаточного" капитала не является строгим показателем надежности банка и защиты интересов его вкладчиков и кредиторов. Величина данного показателя имеет реальное значение только при системном анализе деятельности банка, т.е. лишь в совокупности с другими аналитическими показателями.

Для оценки достаточности капитала банка в целях защиты прежде всего от кредитного риска было испробовано несколько подходов. Соответственно существуют различные способы вычисления коэффициента достаточности капитала на основе активов:

• коэффициент левериджа – показывает долю капитала самого банка в его активах;

• коэффициент "свободного" банковского капитала – соотношение капитала банка и суммы всех его активов и забалансовых обязательств;

• сопоставление капитала с активами, взвешенными по коэффициентам рисков.

Каждое государство законодательно или иным путем устанавливает стандарты минимального капитала для кредитных организаций. Как правило, для вновь создаваемых банков эти стандарты предусматривают определение минимального размера стартового капитала в денежном выражении, а для других банков – фиксацию коэффициента достаточности (адекватности) капитала. В свое время Базельский комитет предложил стандарт норматива достаточности капитала в 8%. Для развивающихся стран этот показатель, по мнению Комитета, должен быть выше.

В 1988 г. Базельский комитет принял документ "Международное сближение методов измерения и стандартов капитала", где были сформулированы общие принципы расчета минимальных нормативов собственного капитала банков с учетом степени рискованности портфелей их активов. Документ получил международную известность как Базельское соглашение (далее – Базель I, Соглашение) и оказал большое влияние на политику органов регулирования банковской деятельности.

Изложенные в указанном Соглашении принципы оценки минимального капитала послужили моделью для установления аналогичных национальных стандартов в самых различных странах. При этом признавалось существование специфических особенностей в национальных методах бухгалтерского учета и допускались отклонения от общих рекомендуемых правил расчета капитальной базы в зависимости от местных условий. Принципы, зафиксированные в Соглашении, используются более чем в 100 странах. Хотя предложенные Комитетом стандарты капитала предназначались в первую очередь для ведущих международных банков наиболее развитых государств, они были распространены и на все другие банки, включая банки России.

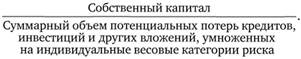

Определение достаточности собственного капитала банка заключается в исчислении относительной величины капитала, посредством которой, как полагают регулирующие органы, обеспечивается контроль за качеством управления и финансовой устойчивостью банка. Мировой банковский опыт выработал метод, исходящий из целесообразности увязывания суммы капитала с уровнем рисков активных операций банка. Эта связь, выражающая способность капитала выдерживать потери, выражается формулой (коэффициентом) Кука[1] в виде отношения величины собственного капитала к суммарному объему активов, взвешенных по уровням риска (умноженных на индивидуальные весовые коэффициенты риска со значениями от 0 до 100%):

или, что то же самое:

Именно эту способность капитала закрепил в 1988 г. Базельский комитет в методике, в соответствии с которой собственный (основной и дополнительный) капитал банка не может быть меньше 8% суммы активов, скорректированной с учетом рисков, т.е. на каждые 100 единиц потенциальных потерь банк должен иметь не менее 8 единиц собственного капитала. Получила развитие практика корректирования центральными банками расчета нормы капитала с учетом реального риска вложений (в числитель и знаменатель формулы введено около 20 коррективов).