Факторы, влияющие на цену облигации

После размещения облигаций они продаются на вторичном рынке. При этом цены облигаций весьма подвижны, они претерпевают постоянные изменения. Рассмотрим основные факторы, которые влияют на цену облигаций.

1. Цена облигации во многом зависит от установленного при ее выпуске купонного дохода, рассчитанного в процентах к номинальной стоимости облигации, и сложившегося (ожидаемого) уровня доходности на финансовом рынке. Теория эффективного рынка предполагает, что вложения с одинаковым риском дают одинаковую доходность, так как инвесторы обладают равными возможностями при работе на фондовом рынке, равным доступом к информации, одинаково оценивают риски и т.н. Если предположить, что у инвестора есть альтернативные варианты вложения денежных средств, то при прочих равных условиях он должен получить одинаковую доходность. В этом случае если купонный доход составляет 12% годовых и альтернативные вложения обеспечивают такую же доходность, то облигация должна продаваться по номиналу.

Если доходность по купону отличается от уровня доходности в альтернативном секторе, то цена облигации отклоняется от номинала и продается или с дисконтом, или с премией.

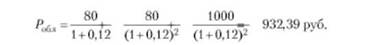

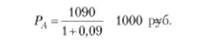

Для иллюстрации этого фактора рассмотрим вариант вложений в облигацию со сроком обращения два года и номинальной стоимостью 1000 руб. Если купонная ставка по облигации 8%, а ожидаемая инвестором доходность — 12%, то цена при выплате купонного дохода раз в год составит

В связи с тем, что купонная доходность ниже, чем требуемая доходность, облигация продается с дисконтом по цене ниже номинала.

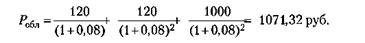

Если рассмотреть обратную ситуацию, когда купонный доход составляет 12%, а рыночная доходность 8%, то цепа облигации

В этом случае облигация на рынке оценивается выше номинальной стоимости, т.е. продастся с премией.

Если ставка по купону соответствует рыночной доходности, то цена облигации равна ее номинальной стоимости. Зависимость цены облигации (Р) от соотношения купонной ставки (С) и рыночной доходности (г) можно представить в виде следующих уравнений:

если Ск < г, то Р < Н;

если Ск = г, то Р = Н;

если Ск > г, то Р > Н.

2. Цепа облигации зависит от длительности периода до погашения. Если рыночная процентная ставка ниже купонного дохода, то, как было показано раньше, облигация продается с премией, т.е. по цене выше номинальной стоимости. При этом цена облигации будет различной в зависимости от периода обращения. Цена облигации снижается при приближении срока погашения. Например, процентная ставка составляет 10% и остается неизменной в течение всего периода, а купонная ставка по облигации номиналом 1000 руб. со сроком обращения 10 лет установлена в размере 12%. Купон оплачивается один раз в год. Подставляя в ранее приведенную формулу числовые значения нашего примера, получим цену облигации 1122,89 руб.

Если до конца срока обращения осталось пять лет, то при прочих равных условиях текущая стоимость облигации, рассчитанная по известной формуле, составит 1075,82 руб.

Полученные данные свидетельствуют о том, что при сокращении сроков погашения снижается цена облигации, которая обеспечивает более высокий купонный доход, чем рыночная процентная ставка.

3. На основе предыдущих рассуждений можно сделать вывод, что при превышении ставки ссудного процента (требуемой доходности) над уровнем процента, выплачиваемого по купону, цена облигации будет ниже номинала, и она будет тем ниже, чем больше срок до погашения облигации.

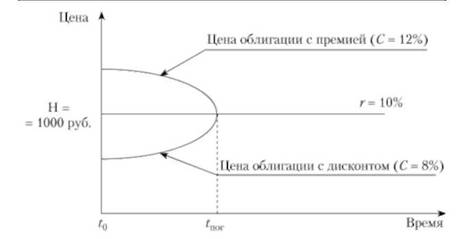

На рис. 12.1 представлена динамика изменения цен двух облигаций номинальной стоимостью 1000 руб. при требуемой доходности 10% со сроком обращения 10 лет. По одной из облигаций купонная ставка составляет 8, а по другой 12%.

Из рисунка очевидна зависимость цены облигации от срока, оставшегося до погашения. По мере уменьшения срока цены облигаций приближаются к номиналу, а премия или дисконт соответственно сокращается. При этом предполагается, что рыночная процентная ставка (требуемая доходность) в течение всего срока до погашения облигации остается без изменения.

4. Цена облигации с премией будет уменьшаться, а цена облигации с дисконтом будет возрастать тем быстрее, чем меньше срок, оставшийся до погашения. На рис. 12.1 отчетливо видно, что в начальный период времени сокращение срока обращения не вызывает существенного изменения цен облигаций. По мере

Рис. 12.1. Изменение цены облигации

приближения срока погашения изменения цен становятся все более заметными.

5. На динамику цен облигаций существенно влияют изменения рыночных процентных ставок. При росте процентных ставок цепа облигации снижается, а при понижении рыночного уровня доходности цены облигаций растут, т.е. между изменением цены облигации и изменением рыночных процентных ставок существует обратная зависимость.

При этом выявляется Вперед закономерность: при повышении рыночных процентных ставок цена облигации снизится на меньшую величину, чем соответствующее повышение цен при аналогичном снижении процентных ставок.

Пример. По облигации со сроком обращения 5 лет и номиналом 1000 руб. выплачивается раз в год купонный доход в размере 100 руб. Если рыночные процентные ставки составляют 10%, то облигация продается но номиналу. В случае повышения рыночной доходности на 1% цепа облигации при требуемой доходности 11% составляет 963,04 руб., т.е. цепа снизилась па 36.96 руб. При снижении рыночной доходности па 1% цена облигации возрастет до 1038,89 руб., т.е. прирост цены от снижения процентных ставок составил 38,89 руб. Таким образом, в примере изменение рыночных процентных ставок на 1% приводит к повышению цены на 38,89 руб., а снижение цены составляет только 36,96 руб.

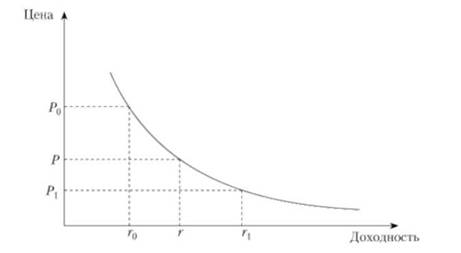

В связи с тем, что цены облигаций находятся в обратной зависимости от изменения доходности и при этом изменения доходности приводят не к линейному изменению цен, при оценке облигаций используется понятие вогнутости. На рис. 12.2 представлена

Рис. 12.2. Зависимость цены облигации от процентной ставки

кривая, показывающая зависимость цены облигации от величины доходности.

В соответствии с рис. 12.2 при доходности /"облигация имеет цепу Р. При повышении рыночной доходности до гх цена облигации снижается до Р,, а при снижении доходности до величины г0 цена возрастает до величины Р0. График наглядно показывает, что при одинаковом изменении доходности (отрезок г0г= отрезку п) цена облигации изменяется на различную величину.

6. При определении стоимости облигаций необходимо учитывать финансовое состояние эмитента и его способность выполнить свои обязательства по текущим процентным выплатам и возврату основной суммы долга (номинальной стоимости облигаций).

С этой целью рассчитывается ряд коэффициентов, характеризующих качество облигаций, в частности:

• показатели платежеспособности;

• показатели финансовой устойчивости;

• коэффициенты покрытия процентных выплат;

• показатели финансовой независимости.

Методика расчета данных коэффициентов и проведения анализа финансового состояния эмитента рассматривались в предыдущей главе. При покупке облигаций инвесторы, используя результаты анализа финансового состояния эмитента, должны оценить вероятность выполнения компанией обязательств по облигациям и на основе этого скорректировать свои представления о приемлемом уровне цены.

На примере облигаций двух компаний, имеющих разную степень вероятности невыполнения своих обязательств, рассмотрим, как определяется их стоимость.

Облигации имеют срок обращения 1 год, номинальную стоимость 1000 руб. и годовой купон 9%. Компания А имеет устойчивое финансовое состояние, и вероятность невыполнения обязательств равна нулю. Купонная ставка соответствует показателю рыночной доходности. В этом случае цена облигации компании А составит

Финансовое положение компании В — неустойчивое, есть 15%-ная вероятность того, что корпорация не выполнит своих обязательств по выплатам. При этом владельцы облигаций смогут получить только 50% номинальной стоимости облигации.

В связи с тем, что по компании В имеется вероятность невыполнения обязательств, эти облигации являются более рискованными. Видимо, их рыночная стоимость будет не 1000 руб., как по облигациям компании А, а ниже.

Чтобы найти цену облигации компании В, инвестор должен выбрать более высокую ставку дисконтирования, соответствующую данному уровню риска. Однако сделать это на практике бывает достаточно сложно, так как нужно рассмотреть большое число компаний, у которых финансовое состояние аналогично компании В. На это можно потратить время и не найти аналога. Есть иной подход и определению цены облигации, по которой есть вероятность невыполнения обязательств. Для этого следует оценить ожидаемый денежный поток с учетом 15%-ной вероятности неполного выполнения компанией своих обязательств. В табл. 12.1 представлен пример расчета ожидаемого денежного потока по облигациям компании В.

Таблица 12.1. Оценка ожидаемых выплат, руб.

|

Выплаты |

Варианты платежей |

Вероятность получения платежей |

Ожидаемый денежный поток |

|

Полные |

1090 |

0.к5 |

926,5 |

|

Ограниченные |

500 |

0,15 |

45 |

|

Ожидаемые |

971,5 |

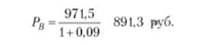

Таким образом, ожидаемые выплаты составят 971,5 руб. Поэтому, определяя цену облигаций компании В, необходимо полученную сумму дисконтировать по ставке доходности вложений в альтернативный сектор (9%). В этом случае цена облигации компании В равна

Облигация компании В стоит дешевле, чем облигация компании Л, в связи с наличием риска невыполнения компанией В своих обещаний по платежам.