Факторинговые и форфейтинговые операции банков

К числу торгово-комиссионных (торгово-посреднических) операций банков принято относить:

• покупку и продажу для клиентов цепных бумаг, драгоценных металлов и камней;

• лизинговые операции;

• факторинговые операции (покупка банком счетов-фактур поставщика на отгруженную продукцию и получение права требования платежа с ее покупателя);

• форфейтинговые операции (покупка банком долга, выраженного в ценной бумаге, и получение права требовать, чтобы должник его выплатил)1.

Данное деление в определенной степени необходимо считать условным, поскольку речь идет об операциях (неспецифических, в основе которых лежат торговые), которые все вместе тем не менее содержательно отличаются друг от друга. Если применить к ним классификацию дополнительных операций, предложенную в параграфе 11.1, то получается Вперед картина.

Все неспецифические операции попадают одновременно в число специальных операций (сделок), таких, которые банки должны проводить в сфере торговли наряду с иными субъектами хозяйствования. В этой связи, кстати, интересно отметить излишне, видимо, категорическую норму Закона о банках (последняя часть ст. 5), в соответствии с которой всем кредитным организациям якобы запрещается заниматься не только производственной и страховой, но и торговой деятельностью.

Если же рассматривать данные операции с точки зрения их специфического (отличающего их друг от друга) содержания, то они окажутся в разных классификационных группах, причем одна и та же операция может относиться сразу более чем к одной категории (табл. 12.3).

Таблица 12.3. Классификация торгово-посреднических операций

|

Операции (сделки) |

Классификационные группы |

|

|

|

Покупка и продажа для клиентов пенных бумаг |

1. Неспецифические операции. 2. Специальные (торговые) операции. 3. Операции, сопутствующие проведению фондовых операций для клиентов |

|

|

|

Покупка и продажа для клиентов драгоценных металлов и камней |

1. Неспецифические операции. 2. Специальные (торговые) операции |

|

|

|

Лизинговые операции: 1) приобретение оборудования для его сдачи в лизинг; 2) сдача оборудования в лизинг |

1. Специальные (торговые) операции. 2. Неспецифические операции |

|

|

|

Факторинговые операции |

1. Неспецифические операции. 2. Специальные (торговые) операции. 3. Специальные операции на рынке долгов. 4. Кредитные операции, сопутствующие расчетно-платежному обслуживанию клиентов. 5. Инкассовые операции, сопутствующие расчетно-платежному обслуживанию клиентов |

||

|

Форфейтинговые операции |

1. Неспецифические операции. 2. Специальные (торговые) операции. 3. Специальные операции на рынке долгов. 4. Операции, сопутствующие проведению фондовых операций для клиентов 5. Операции кредитные, сопутствующие расчетно-платежному обслуживанию клиентов. 6. Операции инкассовые, сопутствующие расчетно-платежному обслуживанию клиентов |

||

Отсюда следует, что факторинговые и форфейтинговые операции можно рассматривать и как сопутствующие. Однако мы их помещаем в настоящий параграф, посвященный неспецифическим операциям, понимая, что в таком решении есть элемент условности.

12.2.2. Нормативно-правовая база проведения банками факторинговых и форфейтинговых операций

Она состоит в первую очередь из норм законов, которые перечислены ниже. Имеются в виду прежде всего следующие нормы ГК РФ1.

Гл. 43. Финансирование под уступку денежного требования

Ст. 824. Понятие договора финансирования под уступку денежного требования

Одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) деньги в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агент)' это денежное требование.

Денежное требование к должник)' клиент может уступить финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Ст. 825. Финансовый агент

В качестве финансового агента договоры финансирования под уступку денежного требования могут заключать:

— банки и иные кредитные организации;

— другие коммерческие организации, имеющие разрешение (лицензию) на деятельность такого вида1.

Ст. 826-829. Предмет уступки

Существующее требование — денежное требование, срок платежа по которому уже наступил.

Будущее требование — право на получение денег, которое возникнет в будущем.

При уступке будущего денежного требования оно считается перешедшим к финансовому агенту после того, как возникло само право на получение с должника денег, которые являются предметом уступки требования, предусмотренной в договоре.

Денежное требование, являющееся предметом уступки, признается действительным, если клиент обладает правом передать денежное требование и в момент уступки этого требования ему не известны обстоятельства, вследствие которых должник вправе его не исполнять.

Уступка финансовому агенту денежного требования является действительной, даже если между клиентом и его должником существует соглашение о ее запрете или ограничении.

ПоВперед уступка денежного требования финансовым агентом не допускается, если в договоре не предусмотрено иное.

Если уступка денежного требования обусловлена определенным событием, то она вступает в силу после наступления этого события.

Федеральный закон "О банках и банковской деятельности" (фрагмент)

Ст. 5. Банковские операции и другие сделки кредитной организации

<...>

КО помимо перечисленных в части 1 настоящей статьи банковских операций вправе осуществлять следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение нрава требования от третьих лиц исполнения обязательств в денежной форме;

<...>

При проведении факторинговых и форфейтинговых операций необходимо также опираться на нормы следующих актов:

• Положение "О переводном и простом векселе" (введено в действие постановлением ЦИК и СНК СССР от 07.08.1937);

• Федеральный закон от 11.03.1997 № 48-ФЗ "О переводном и простом векселе";

• Конвенция, имеющая целью разрешение некоторых коллизий законов о переводных и простых векселях (принята в Женеве 07.06.1930);

• Конвенция УНИДРУА по международным факторным операциям (заключена в Оттаве 28.05.1988; в Российской Федерации не ратифицирована).

12.2.3. Факторинг: сущность, виды, технологии проведения операции

Факторинг (англ. factoring от factor — посредник, торговый агент) представляет собой род комиссионно-посреднических услуг, оказываемых специализированной организацией-фактором или коммерческим банком клиенту — юридическому лицу, по тем или иным причинам не способному или не желающему самостоятельно добиваться возвращения сумм, которые ему должны его дебиторы, и в силу этого готовому уступить свои права на них факторинговой организации (банку-фактору) и получить за это пусть и меньшие деньги, но немедленно, что означает, по сути, своеобразное кредитование его оборотного капитала.

Другими словами, с экономической точки зрения факторинг — это торговля долговыми обязательствами (разновидность так называемых учетных операций). Применительно к деятельности банков под факторингом понимается покупка ими срочных платежных требований, возникающих из поставки товаров (выполнения работ, оказания услуг), в том числе прав требования возврата выданных кредитов. С правовой точки зрения факторинг, как уже было сказано выше, представляет собой сделку, означающую уступку прав требования; с финансово-экономической точки зрения — финансирование клиентов под уступку ими своих денежных требований к должникам (счетов-фактур). Чтобы вести такую деятельность, банк-фактор, как и любая факторинговая компания, должен располагать так называемым оборотным фондом факторинга — определенным объемом денег, находящимся в распоряжении соответствующего подразделения банка.

Факторинг важен в первую очередь мелким и средним предприятиям и организациям, стремящимся увеличить объемы своих продаж или заинтересованным в освоении новых рынков сбыта своей продукции (хотя от него не отказываются и крупные юридические лица). Услуги банка-фактора привлекательны и для предприятий, в общем торговом обороте которых удельный вес экспорта невелик и которым в силу этого невыгодно держать специальный штат работников, специализирующихся па обработке внешнеторговой документации, заниматься вопросами получения выручки от поставленных товаров на экспорт и валютными проблемами. Кроме того, мелкие и средние предприятия и организации часто испытывают большие или меньшие трудности при получении банковских кредитов. Использование факторинга может оказаться приемлемым способом решения их проблем.

Факторинг на практике включает в себя следующие виды операций (услуг):

• кредитование сбыта;

• принятие риска неплатежа (страхование рисков);

• бухгалтерский учет дебиторов и управление дебиторской задолженностью;

• контроль и инкассация задолженности;

• информационная поддержка клиента (статистика продаж и пр.).

Это означает, в частности, что факторинг и финансирование под уступку денежного требования содержательно могут и не совпадать (первое может быть шире).

В упомянутой выше Конвенции (п. 2 ст. 1) отмечается, что факторинговая фирма должна взять на себя выполнение не менее двух из следующих четырех обязанностей:

• финансирование поставщика, в частности, заем или досрочный платеж;

• ведение счетов по обязательственным требованиям;

• предъявление к оплате дебиторских задолженностей;

• защита от неплатежеспособности дебиторов. Очевидно, это надо понимать так, что факторинг может быть полным (комплексным) и частичным. Но и последний (например, сводимый исключительно к финансированию поставщика под уступку его денежного требования к контрагенту) — тоже факторинговая операция, хотя и "усеченная".

Возможные виды факторинга представлены в табл. 12.4.

Таблица 12.4. Классификация видов банковского факторинга

|

Виды |

Признак классификации и основное ОГЛАВЛЕНИЕ видов |

|

По территориальному признаку |

|

|

Внутренний |

Поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в предела одной страны |

|

Экспортный (международный) |

Поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в разных странах. Как правило, экспортер заключает с фактором договор глобальной цессии, в котором обязуется уступать ему дебиторскую задолженность всех или какого-либо круга покупателей (например, всех покупателей в определенной стране) |

|

По видам операций |

|

|

Открытый |

Должник уведомлен об участии в сделке банка-фактора. Уведомление осуществляется путем надписи на счете-фактуре о том, что правопреемником но возникающему долгу является тот или иной банк и платить следует в его пользу |

|

Взаимный (двухфакторный) |

При обслуживании экспортера банк передает определенный объем работ факторинговой компании, действующей в стране импортера. В свою очередь, он будет действовать в своей стране по поручению иностранного фактора. Экспортеру достаточно заключить соглашение только с банком, в котором он обслуживается. Этот вид факторинга характеризуется большими издержками по сравнению с прямым факторингом, особенно если экспортер выставляет значительное число счетов на небольшие суммы |

|

Полного обслуживания |

С постоянным клиентом может быть заключен договор полного факторингового обслуживания, предполагающий защиту всех его интересов, гарантированный приток средств, управление кредитом, учет реализации, кредитование в форме предварительной оплаты либо оплаты долгов (за минусом издержек) к определенным датам |

|

По осведомленности участников операции |

|

|

Конвенционный (широкий, открытый) |

Поставщик указывает на своих счетах, что требование продано банку и финансовое, бухгалтерское, юридическое и прочес обслуживание ведет его факторинговое подразделение |

|

Конфиденциальный |

Контрагенты поставщика не осведомляются о кредитовании его продаж банком, который ограничивается выполнением только некоторых операций: покупкой права на получение денег от покупателей, оплатой долгов и т.д. Риск и стоимость конфиденциального факторинга выше, чем конвенционного, и он значительно дороже |

|

По моменту финансирования |

|

|

В форме предварительной оплаты |

Предварительная оплата 100%-й суммы факторинговой сделки допускается в исключительных случаях во избежание осложнения при возникновении споров и ошибок в расчетах. Оплата может быть произведена полностью пли частично |

|

К определенной дате |

Оплата к определенной дате предполагает, что банк незамедлительно платит поставщику сумму акцептованных плательщиком платежных требований за поставленные товары (выполненные работы, оказанные услуги) или ее часть. Остальную часть суммы (за вычетом комиссионного вознаграждения) банк уплачивает после поступления средств от плательщика. Тог должен перечислить в пользу банка сумму долга и пеню за просрочку платежа |

|

По праву регресса |

|

|

С правом регресса |

При факторинговом обслуживании с правом регресса банк имеет право продать поставщику любое неоплаченное долговое требование в случае отказа плательщика от платежа независимо от причин, включая отсутствие у плательщика средств. В этом случае поставщик не оплачивает страхование кредитного риска, но должен тщательно отслеживать кредитоспособность своих контрагентов |

|

Без права регресса |

При обслуживании без права регресса банк берет на себя риск неплатежей плательщиками, состав которых он предварительно одобрил. Однако если долговое требование признано недействительным, то банк имеет право регресса к поставщику. Повышенный риск он компенсирует увеличением тарифа за факторинговые операции |

|

По виду дебиторской задолженности клиента |

|

|

Срочная |

|

|

Просроченная |

|

На практике, безусловно, важно знать, какой факторинг предлагает па рынке та или иная факторинговая компания. Ведь "если клиент получает лишь финансирование, это должно стоить меньше, чем весь набор: управление дебиторской задолженностью, страхование рисков, коллекторские и финансовые услуги. В мире для обозначения услуги, когда предоставляется финансирование и ничего более, используется термин "инвойс дискаунтинг" — по сути это некий аналог кредитного продукта, где залогом выступают права требования. Средний тариф по миру инвойс дискаунтинга — 0,2—0,4% комиссии за обслуживание. Средний тариф факторинговых услуг — 1—1,5%. Факторинг дороже, поскольку фактор принимает на себя несравнимо больше рисков, нежели при инвойс дискаутинге, и оказывает большее число услуг".

Разные компании могут предлагать различные варианты неполного факторинга. Наиболее распространенным пока является неполный факторинг в виде финансирования под уступку денежного требования с регрессом, т.е. с условием, что риски принимает на себя сам клиент факторинговой компании.

Основные экономические достоинства факторинга:

• увеличение ликвидности, рентабельности и прибыли;

• превращение дебиторской задолженности в наличные деньги;

• возможность получать скидку при немедленной оплате всех счетов поставщиков;

• независимость и свобода от соблюдения или несоблюдения дебиторами сроков платежей;

• возможность расширения оборотов;

• экономия собственного капитала;

• улучшение финансового планирования.

Имеются ограничения, которые фактор (банк) должен иметь в виду. Как правило, на факторинговое обслуживание не следует принимать предприятия и организации:

• с большим количеством дебиторов, задолженность каждого из которых выражается небольшой суммой;

• занимающиеся спекулятивным бизнесом;

• производящие нестандартную или узкоспециализированную продукцию;

• работающие с субподрядчиками (строительные и другие фирмы);

• реализующие в розницу широкий набор мелкой продукции;

• реализующие свою продукцию на условиях послепродажного обслуживания;

• практикующие бартерные сделки;

• заключающие со своими клиентами долгосрочные контракты и выставляющие счета по завершении определенных этапов работ или до осуществления поставок (авансовые платежи).

Факторинговые операции не проводятся также в отношении:

• долговых обязательств филиалов (отделений) предприятий и организаций;

• долговых обязательств физических лиц;

• требований к бюджетным организациям.

С точки зрения банка целями факторинга являются своевременное инкассирование долгов для сокращения потерь от просроченного платежа, предотвращение появления сомнительных долгов, помощь клиенту в управлении кредитом, ведении бухгалтерского учета, увеличении оборота и прибыльности.

Как уже отмечалось, основу банковской факторинговой деятельности составляет покупка (учет) у клиента-поставщика (продавца) счета-фактуры, не оплаченного его контрагентом — покупателем (должником). Банк приобретает счет-фактуру па основе договора с поставщиком с условием немедленной оплаты большей части (до 80%) стоимости поставки и выплаты оставшейся части (после удержания процента) к назначенному сроку независимо от того, перечислит деньги покупатель (должник) или нет.

Участниками операции банковского факторинга являются:

• банк-фактор, покупатель не оплаченного должником требования;

• первоначальный кредитор (клиент банка, он же поставщик или продавец);

• должник, получивший от клиента (поставщика) отсрочку платежа.

Договор двустороннего факторингового обслуживания предприятия-поставщика обычно включает в себя следующие основные положения:

1) процент от суммы платежного требования, выплачиваемый фактором в пользу поставщика на следующий рабочий день после даты переуступки;

2) срок выплаты определенного процента от суммы платежного требования, отсчитываемый с даты переуступки;

3) остаток суммы платежного требования, выплачиваемый поставщику после получения средств от плательщика;

4) срок кредитования (с даты перевода банком средств поставщику до дня их фактического возмещения банку плательщиком включительно );

5) проценты (годовые) за сумму, выплачиваемую поставщику досрочно (за срок с момента перевода банком средств поставщику до дня их возмещения банку плательщиком включительно);

6) размер пени за просрочку (несвоевременную оплату фактором переуступленных ему платежных требований);

7) лимит кредитования (ежемесячный или на сумму конкретной сделки).

Операция покупки дебиторской задолженности поставщику и оплаты его счетов включает в себя следующие этапы:

1) расчет текущего сальдо оборотного фонда фактора;

2) проверка соответствия типа факторинговой операции текущему состоянию оборотного фонда фактора и принятой стратегии формирования его портфеля;

3) анализ параметров операции (открытый или конфиденциальный факторинг, полное или частичное обслуживание, предварительная плата за операцию и т.п.);

4) анализ кредите- и платежеспособности поставщика и плательщиков;

5) маркетинг отгруженных товаров;

6) оценка возможных рисков;

7) моделирование условий оплаты и вариантов расчетов с плательщиками;

8) расчет лимитов кредитования;

9) расчет комиссионных;

10) анализ выбранной политики амортизации ссуды;

11) моделирование введения векселя в схему расчетов с плательщиками;

12) учет погашения кредита;

13) учет векселя;

14) оценка доходности и эффективности операции.

В этой связи факторинг дополняется следующими процедурами:

• выбор условий кредитования поставщика;

• расчет аккумулированных платежей;

• бухгалтерский учет расчетов (платежей).

Помимо этого банк-фактор может оказывать услуги плательщикам по:

• оплате их платежных документов;

• проведению депозитных и кассовых операций, маркетинга;

• организации бухгалтерского учета.

Покупка обязательств плательщика перед его поставщиками (кредиторами) представляет собой платежный кредит. Такая услуга оформляется кредитным договором, в котором отражаются следующие положения:

1) условия оплаты кредита (процентная ставка, штрафы за несвоевременный возврат, неуплату процентов) и длительность просрочки платежа;

2) срок кредита и условия его досрочного погашения;

3) залоговое обеспечение;

4) платежное средство;

5) размер пени за просрочку оплаты;

6) лимит кредитования.

В рамках данной услуги проводятся следующие виды работ:

1) расчет сальдо оборотного фонда по периодам и оценка потребности в его корректировке;

2) анализ кредито- и платежеспособности плательщика;

3) расчет комиссионных;

4) введение векселя в схему работы с поставщиками;

5) учет погашения кредита плательщиком;

6) учет векселя;

7) оценка рисков;

8) оценка доходности операции;

9) принятие решения о включении операции в деловой оборот банка.

Как следует из предыдущего изложения, факторинговые операции можно проводить с применением векселей. Для этого используются простые и переводные векселя:

• должника (погашение им долга этим способом);

• других эмитентов (приобретение векселей как вариант размещения временно свободных средств оборотного фонда банка);

• самого банка (способ привлечения денежных ресурсов для пополнения оборотного фонда, средство платежа, инструмент выдачи кредита).

В основе стоимости услуг банка-фактора лежит его комиссионное вознаграждение, состоящее из двух элементов.

1. Комиссионная плата за обслуживание. Комиссия взимается за освобождение клиента от необходимости своими силами вести учет, страховаться от сомнительных долгов и представляет собой определенный процент от суммы счетов-фактур. Размер платы может меняться в зависимости от масштабов деятельности поставщика и надежности его контрактов, а также от экспертной оценки банком степени риска неплатежа и трудности взимания средств с покупателей.

2. Плата за предоставление средств в кредит. Ее размер определяется на основе ежедневного дебетового сальдо на счете поставщика за период между получением средств от банка и датой поступления платежа от плательщика. Процент за такой кредит обычно выше процента за стандартные краткосрочные кредиты, что позволяет компенсировать дополнительные затраты и риск банка.

С учетом этого основными элементами дохода банка-фактора являются:

• процент за кредит;

• проценты от оборота (за полный риск неуплаты должником по требованиям);

• факторинговые комиссии за пакет услуг (инкассо, ведение бухгалтерии, напоминания) в процентах от общей стоимости учтенных счетов-фактур, вычисленных в зависимости от торгового оборота клиента, степени риска и объема работ, связанных с ведением книг бухгалтерского учета.

Для веления факторинговых операций банк устанавливает предельные суммы (лимиты):

• кредитования — для каждого плательщика устанавливается периодически возобновляемый лимит кредитования, в пределах которого банк несет ответственность; в случае превышения плательщиком лимита банк имеет право вернуть ему все дополнительные (сверхлимитные) счета, а при неплатежеспособности плательщика все платежи в его пользу поступают банку до полного погашения соответствующего долга;

• отгрузки — устанавливается сумма, на которую в течение месяца может быть отгружена продукция в адрес одного плательщика; лимит может устанавливаться также на иной срок (неделю, квартал);

• страхования отдельных сделок — страхование используется, если предполагается не серия поставок, а ряд отдельных сделок на крупные суммы; предельной является вся сумма заказа на поставку товара в течение определенного времени.

Договорное оформление обязательств при факторинге требует от банка высокой четкости. В договоре, в частности, фиксируются обязанности сторон, которые, как правило, включают следующие пункты:

1) со стороны банка:

— своевременно оплачивать переуступленные ему долговые требования;

- вовремя информировать клиента о состоянии расчетов с плательщиками и (или) возможности появления затруднений с определенными контрагентами;

2) со стороны поставщика:

- предоставлять банку всю документацию о поставках товаров (оказании услуг), включая документы, подтверждающие, что клиент принял товары (услуги);

- своевременно и полно урегулировать все споры с покупателями;

- предоставлять банку сведения о неблагоприятных изменениях, произошедших с плательщиками, способных изменить степень риска факторинговых операций банка;

— при необходимости участвовать вместе с банком в рассмотрении дел в арбитражном суде.

Рассматривая факторинг как инструмент снижения рисков неплатежей по договорам купли-продажи между компаниями, можно выделить следующие его достоинства:

1) для продавца:

— при своевременной поставке продукции на условиях рассрочки платежа па срок 30—90 дней получение банковской гарантии платежа и зачисление до 80% стоимости отгруженной продукции на счет продавца на следующий банковский день после получения извещения от покупателя о приемке товара;

— обеспечение банком получения продавцом оставшейся части выручки в течение 2—3 банковских дней после истечения отсрочки платежа;

— увеличение рынка сбыта продукции за счет покупателей, не имеющих достаточных собственных оборотных средств и платящих после реализации полученных товаров;

2) для покупателя:

— получение товарного кредита с оплатой после реализации;

— величина факторинговой комиссии значительно ниже ставок за банковские кредиты;

— сумма требуемого финансового обеспечения, как правило, составляет 20—40% общей стоимости контракта на закупку товаров (в зависимости от частоты поставок и периода отсрочки);

— формы обеспечения факторинговых обязательств более гибки (могут включать в себя не только рублевые депозиты, но и различные ценные бумаги, гарантии банков и региональных администраций), что обеспечивает покупателю дополнительный доход.

Сотрудничество в рамках факторинга начинается с подачи предприятием-поставщиком заявки на факторинговое обслуживание (пишется в произвольной форме). Следующий шаг — предоставление поставщиком списка его дебиторов (покупателей). При этом банк предварительно оговаривает "рамки обслуживания", т.е. различного рода ограничения: территориальные, количественные, лимиты на суммы задолженностей и т.п. В списке должна быть отражена информация о месте расположения дебиторов, суммах и сроках их задолженностей, продолжительности и применяемых формах работы поставщика с покупателями (предоплата, взаимозачеты и т.д.), а также указаны средства связи (номера телефона, факса) и данные о лицах, способных дать интересующую фактора информацию. Получив данный перечень, факторинговое подразделение банка приступает к сбору недостающих данных и анализу имеющейся информации.

Далее возможна Вперед схема. По результатам анализа ситуации банк:

1) ставит каждого дебитора в известность о том, что работа с фактором инициирована и основывается на заявлении поставщика (открытый факторинг);

2) предлагает покупателю получить кредит на сумму сто задолженности перед поставщиком или в большем объеме и взять пакет банковских векселей; получив их, дебитор тем самым приобретает возможность погасить спой долг перед поставщиком (возможно, и не перед ним одним).

Если предприятие-покупатель согласно работать по предложенной схеме, то на следующем этапе следует оценить его кредитоспособность. Методы такой оценки обычно основаны на группировке статей баланса, анализе денежных потоков и т.д.

В случае выдачи покупателю (должнику) вексельного кредита кроме кредитного договора заключается также связанный с ним договор залога определенного имущества. В качестве залога могут выступать гарантии надежных банков, валютные средства, государственные долговые обязательства, надежные банковские векселя и другие ценные бумаги, имущество и продукция, являющиеся собственностью кредитуемого предприятия.

Получив предложенные банком векселя, покупатель погашает свой долг перед поставщиком путем оформления па них индоссамента. После этого их полноправным владельцем является поставщик.

В зависимости от вида полученного векселя (по предъявлении или срочный) поставщик может прибегнуть к одному из следующих вариантов действий:

• сразу же предъявить вексель в банк, который переведет вексельную сумму на его расчетный счет;

• путем очередного индоссамента передать векселя (все или определенную их часть) в счет погашения собственной дебиторской задолженности;

• просто расплатиться векселями за приобретаемую продукцию.

Банк-фактор примет к учету векселя, предъявляемые поставщиком, в указанные на них сроки погашения. Покупатель же обязан либо вернуть деньги согласно кредитному договору, либо, если средств у него не будет, погасить кредит за счет залогового имуществ.

12.2.4. Форфейтинг: сущность и схемы проведения операции

Как уже отмечалось в начале главы, форфейтинговые операции банка (форфетирование, форфейтинг) — это покупка им долгов его клиентов, выраженных в оборотных цепных бумагах, получение права требовать, чтобы должники погасили свою задолженность, и его реализация.

Банки, занимающиеся этим видом бизнеса (а также специализированные небанковские форфет-компании), покупают за наличные или безналичные деньги со значительной скидкой (дисконтом) документы на дебиторскую задолженность своих клиентов, т.е. права требования к предприятиям и организациям-должникам. Тем самым банки (форфет-компании) осуществляют кратко- и (или) среднесрочное кредитование клиентов. При этом банк как покупатель долга берет на себя обязательство в дальнейшем ничего не требовать от клиента — прежнего владельца документов (отказ от нрава оборотного требования к их продавцу, что, собственно, и означает форфейтинг) в случае невозможности получить деньги от должника и тем самым берет на себя риск неплатежеспособности последнего.

Основными оборотными документами, используемыми в качестве форфейтинговых инструментов, являются векселя (простые и переводные). Однако объектом форфейтинга могут стать и другие виды ценных бумаг. Важно, чтобы они были "чистыми" (содержать только абстрактное обязательство).

Механизм форфейтинга используется в двух видах сделок:

1) в финансовых сделках в целях быстрой реализации финансовых обязательств долгосрочного характера;

2) в экспортных сделках для содействия более быстрому поступлению денег экспортеру, выдавшему иностранному покупателю товарный кредит па крупную сумму с длительной рассрочкой платежа.

На примере этого последнего случая видно отличие форфейтинга от традиционной покупки (учета) векселей: в сфере внешнеэкономической деятельности он применяется при поставках оборудования на крупные суммы в кредит на значительные сроки (от полугода до нескольких лет) и к тому же обычно предполагает наличие гарантии первоклассного банка. Тем самым экспортная сделка с отсрочкой платежа превращается в операцию наличную, что выгодно экспортеру.

Банки, участвующие в международных операциях, иногда кредитуют по схеме форфейтинга дебиторскую задолженность других стран. Данная схема используется, в частности, когда невозможно получить государственные экспортные кредиты или гарантии по ним либо при отказе экспортера выдавать долгосрочный кредит некоторым странам.

Кроме того, форфейтинг используется как инструмент рефинансирования на вторичном рынке путем переучета векселей. Это значит, что уже купленные форфейтинговые обязательства банк может перепродать на вторичном рынке как целиком, так и по частям. Кроме того, он может предлагать игрокам рынка собственные векселя, обеспечением которых являются учтенные им коммерческие векселя. Развитие вторичного рынка данных обязательств позволяет банкам лучше управлять своими рисками и ликвидностью.

Форфетирование — один из наиболее оперативных способов кредитования клиентских операций, в частности внешнеторговых, выгодных всем участникам сделки.

Для экспортера преимущества форфейтинга заключаются в следующем. Во-первых, поскольку ставка дисконта остается фиксированной па весь период сделки, экспортер может точно рассчитать свои цены поставки. Во-вторых, схема позволяет ему полностью перенести большую часть финансовых рисков на форфейтера. В-третьих, он получает финансирование сразу после поставки товаров (услуг) но основному договору. В-четвертых, условия форфейтинговой сделки можно согласовать быстро. В-пятых, сделка всегда носит конфиденциальный характер. В-шестых, экспортеру не надо думать об управлении дебиторской задолженностью.

Для импортера выгоды форфетирования состоят в возможности получения средне- или долгосрочного кредита и быстроте оформления документации по сделке. И экспортер, и импортер получают возможность увеличить объемы операций за счет дополнительного финансирования.

Форфейтеру (банку) сделка принесет более высокий доход, чем обычное кредитование. Кроме того, как уже отмечалось, он может реализовать приобретенные долговые обязательства на вторичном рынке.

Форфетирование имеет и недостатки. Для экспортера основным недостатком данного инструмента является высокая стоимость услуг форфейтера. Для импортера, выдавшего вексель и обязанного заплатить по нему, недостаток связан главным образом с рисками получения некондиционной продукции, неисполнения или неточного исполнения контрагентом условий внешнеторгового соглашения. Банк же несет большую часть коммерческих рисков по сделке. У него отсутствует право регресса в случае неуплаты импортером долга. Он несет ответственность за точность оценки кредитоспособности всех участников сделки, в том числе банка-гаранта, и выбор типа форфетируемого обязательства.

Форфетирование является относительно быстро развивающейся сферой банковских услуг. Данные услуги оказывают либо сами банки (создавая для этого в своем составе особые подразделения), либо их дочерние специализированные компании. (Их учреждают обычно крупные транснациональные банки.)

Впервые форфетирование стали применять швейцарские банки после Второй мировой войны. В настоящее время в Европе основные центры форфетирования — Цюрих, Вена и Лондон. Этот вид услуг постепенно осваивают и российские байки.

В российском законодательстве отдельное понятие "форфетирование" отсутствует. Вместе с тем возможность проведения соответствующих операций имеется (см. перечисленные выше нормы гражданского и банковского законодательства, относящиеся к договорам финансирования под уступку денежного требования).

ОГЛАВЛЕНИЕ форфейтинговых операций (услуг) банка можно описать следующим образом.

Этапы форфейтинговой сделки. Инициировать сделку может как экспортер, так и импортер, но чаще всего инициатором выступает либо экспортер, либо его банк. Переговоры с форфейтером начинаются до заключения основного договора о поставках. Инициатор сделки предоставляет форфейтеру (банку) ее краткое описание, данные о нужном объеме финансирования, валюте сделки, ее сроках. На основании полученных сведений банк проводит кредитный анализ, оценивает предполагаемые риски и, исходя из результатов оценки, формулирует следующие обязательные условия, без соблюдения которых невозможно форфетирование:

• требования к банку-гаранту (авалисту);

• вид форфетируемых долговых обязательств, их количество, номинал, срок обращения;

• твердая цепа покупаемых обязательств;

• список обязательных документов.

После достижения предварительной договоренности форфейтер посылает письмо со своими предложениями инициатору сделки, а тот должен также в письменной форме подтвердить свое согласие и получить одобрение основной сделки у контрагента. На этом этап подготовки сделки завершается, экспортер и импортер могут заключать основной договор о поставках. Затем форфейтер и клиент подписывают договор финансирования под уступку денежного требования. К числу его существенных условий относятся:

• вид форфетируемых обязательств;

• тип банковской гарантии;

• механизм погашения обязательств;

• валюта платежа;

• размер дисконтирования.

Вид форфетируемых обязательств. Покупаемые банком обязательства могут иметь различные формы. Однако чаще всего используются векселя. При этом выбор между простым (соло) и переводным (траттой) векселем зависит от ряда обстоятельств, таких как особенности национального законодательства стран экспортера и импортера но вопросам вексельного обращения и банковских гарантий, характер основной сделки и т.п.

Если инициатором сделки является экспортер, то он готовит серию переводных векселей, получает на них гарантию или аваль, проставляет индоссамент "без права регресса". Если инициатором сделки выступает импортер, то он готовит серию простых векселей. Экспортер подписывает согласие принять их. Импортер оплачивает банковскую гарантию байка, определенного форфейтером. В том и другом случае форфейтер может дать письменное обязательство не действовать против экспортера в случае неплатежа со стороны импортера.

Но чаще при форфейтинговых сделках используются простые векселя и банковские гарантии. Это объясняется тем, что в соответствии с Женевской вексельной конвенцией кредитор но переводному векселю считается векселедателем. Поэтому вне зависимости от наличия исключающих оговорок на тратте экспортер будет нести ответственность в случае неплатежа импортера. В то же время от обязательств по соло-векселю векселедатель может освободиться, проставив индоссамент "без регресса".

Международное право по договорным гарантиям унифицируется уже много лет, однако на практике единые подходы еще не стали общепринятыми. Как правило, применение банковских гарантий регулируется правом страны пребывания или деятельности банка, выдавшего гарантию бенефициару. Другой важный фактор — особенности правового регулирования поручительства но векселю. Учет данных факторов определяет выбор между банковской гарантией, поручительством или авалем. При форфетировании применяются безотзывные и безусловные платежные гарантии.

Последующие процедуры. Часть продукции импортер оплачивает сразу (как правило, не более 15% общей стоимости сделки), на остальную сумму ему предоставляется кредит. Кредит оформляется такими долговыми обязательствами, которые должны будут погашаться регулярными платежами в течение всего срока сделки. Экспортер поставляет продукцию, получает в обмен простые векселя или акцептованные тратты (в редких случаях платежные поручения), продает их форфейтеру.

Дисконтирование. При дисконтировании форфетируемых векселей банки редко используют плавающие процентные ставки. Они могут учитывать векселя по формулам "прямого дисконта" и "дисконта на доход". На практике, как правило, предпочтение отдастся второй формуле, так как при ее применении процентная ставка выше.

С другой стороны, дисконт можно рассчитывать точно или приблизительно. Чаще используется формула приблизительного расчета, поскольку она несколько завышает сумму дисконта:

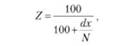

Учет векселя по процентной ставке (точный расчет дисконта):

где 2 — дисконт; (I — процентная ставка; х — число дней операции (обращения векселя); N — число дней в году.

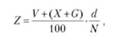

Формула приблизительного расчета дисконта:

где V— номинал векселя; X — число дней с даты его покупки до дня погашения; С — количество дней отсрочки платежа; с! процентная ставка; N — число дней в году.

Форфетируемые векселя могут быть номинированы и учтены в любой валюте. Для снижения валютного риска банка долговые обязательства обычно бывают номинированы в валютах, имеющих свободное хождение.

Дополнительные услуги форфейтера. В период между подачей заявки на форфетирование и фактической поставкой товаров в рамках основного договора, после которой форфейтер может купить долговые обязательства, процентные ставки и валютные курсы могут меняться в неблагоприятных для экспортера направлениях. На это время банк может предложить экспортеру услуги хеджирования соответствующих рисков посредством процентного или валютного опциона.

Рисковый период делится на две части.

1. Время между подачей заявки на форфетирование и получением согласия импортера. На этот период банк может предложить экспортеру валютный опцион. Если срок его обращения не превышает 48 часов, то банк может взять все риски на себя. При более продолжительных сроках обращения опциона (обычно это месяц, максимум 3 месяца) банк за эту услугу взимает комиссию.

2. Время между утверждением заявки на форфетирование и поставкой товаров. Данный период может продолжаться от нескольких месяцев до нескольких лет. В это время банк и клиент выполняют договорные обязательства, от которых они могут отказаться только при условии компенсации другой стороне всех расходов. В случае отказа экспортер должен возместить все расходы банка на проведение сделки и упущенную выгоду.

Стоимость форфетирования для участников. Для импортера затраты на форфейтинг связаны с покупкой гарантии в указанном форфейтером банке. В случае если форфейтер не настаивает на предоставлении гарантии, то он может потребовать, чтобы импортер уплатил ему определенную сумму в качестве компенсации за дополнительный риск. Обычно такая компенсация платится раз в год — либо в начале года, если сделка заключена на продолжительный срок, либо в момент подписания гарантийного письма, аваля векселя. В ряде случаев компенсация представляет собой долю от номинала каждого векселя и уплачивается по истечении срока его обращения.

Затраты экспортера состоят из трех частей: ставки дисконта, комиссии за опцион, комиссии за обязательство. Ставка дисконта включает в себя учетный процент и премию за риск форфейтера. Ее величина определяется с учетом политических, валютных, процентных и других факторов рисков, комиссии за опцион и операционных расходов банка. Обычно она составляет от 0,5 до 5% от суммы форфетируемых обязательств.

Рынок форфейтинговых услуг развивается в нескольких направлениях. Первое из них связано с тем, что в последние годы при форфетировании все чаще начало применяться синдицирование (объединение) банков-форфейтеров. Образование синдикатов форфейтеров стало, по сути, обязательным при организации крупных сделок, рассчитанных на длительный срок. Участники синдиката договариваются, какие обязательства, в каком объеме каждый из них приобретает.

Нестабильность на мировых финансовых рынка породила вторую тенденцию — применение плавающих процентных ставок при расчете дисконта.