Лекция 1. ЭКОНОМИЧЕСКОЕ ОГЛАВЛЕНИЕ И НАЗНАЧЕНИЕ КОРПОРАТИВНЫХ ФИНАНСОВ

После изучения материалов главы студент должен:

знать

• экономическую природу корпоративных финансов;

• базовые теории корпоративных финансов;

• теорию и практику использования финансовых инструментов;

• состав и структуру финансовых ресурсов корпораций;

• особенности финансов корпоративных структур (групп);

• основы корпоративной финансовой политики;

• права и обязанности финансового менеджера (управляющего);

уметь

• использовать базовые концепции корпоративных финансов в практической работе;

• применять различные виды и формы финансовых инструментов в построении корпоративной финансовой стратегии и тактики;

• грамотно формировать структуру финансовых ресурсов и корпоративную финансовую политику;

владеть

• финансовым инструментарием для принятия финансовых управленческих решений;

• теоретическими и практическими знаниями для формирования корпоративной финансовой политики (стратегии и тактики);

• информационной базой для организации финансовой работы в корпорациях всех организационно-правовых форм образования частной, государственной и смешанной форм собственности.

Финансы как стоимостная категория

Такие экономические (стоимостные) категории, как деньги, финансы и кредит, цена, капитал, прибыль, представляют собой теоретическое выражение определенных общественных отношений между людьми в процессе производства, распределения, обмена и потребления материальных благ.

Финансы выступают объектом изучения финансовой науки, которая исследует закономерности развития общественных отношений, представленных данной стоимостной категорией. Объектом изучения финансовой науки являются государственные (публичные) финансы и финансы отдельных экономических субъектов (корпораций). С помощью публичных финансов исследуют процесс формирования и использования государственных доходов и расходов. Объектом изучения финансов корпораций выступает образование и использование их капитала, доходов и денежных фондов (потребления, накопления и резервных).

История становления и развития финансовых отношений свидетельствует о том, что им свойственны следующие признаки:

• денежный (стоимостной) характер;

• распределительный (перераспределительный) характер;

• фондовый характер денежных отношений, выражающих категорию "финансы";

• финансовые отношения всегда связаны с формированием доходов, принимающих форму финансовых ресурсов;

• финансовые отношения, будучи объективными, тем не менее регулируются государством посредством:

– налогов и налоговых льгот;

– финансовых санкций за несоблюдение налогового законодательства;

– процентов по государственным ценным бумагам;

– учетной ставки Банка России;

– тарифов взносов в государственные внебюджетные фонды и др.

Денежные отношения, выражаемые финансами, сводятся государством в единую систему формирования и использования фондов финансовых ресурсов.

Выделение существенных признаков финансов позволяет дать им следующее определение: финансы выражают систему экономических денежных отношений, регулируемых государством для формирования и использования фондов финансовых ресурсов, удовлетворяющих различные общественные потребности.

Данное определение является наиболее общим, характеризующим финансы как стоимостную категорию. Наряду с государственными финансами важным звеном финансовой системы России являются финансы корпораций. Финансы корпораций выражают систему денежных отношений, возникающих в процессе хозяйственной деятельности и необходимых для формирования и использования капитала, доходов и денежных фондов.

Капитал (пассивы баланса) служит источником образования активов (имущества). Доходы – это выручка (нетто) от продажи товаров (работ, услуг) и прочие поступления. Денежный фонд – обособившаяся часть денежных средств хозяйствующего субъекта, получившая целевое назначение и относительно самостоятельное функционирование.

Денежные фонды составляют только часть денежных средств, находящихся в обороте предприятия.

Денежные средства представляют собой деньги (в наличной и безналичной формах), находящиеся в полном распоряжении коммерческой организации и используемые ею без всяких ограничений.

Денежные потоки – это целенаправленное движение денежных средств в текущей, инвестиционной и финансовой деятельности предприятия (корпорации). У любого предприятия возникают разнообразные денежные отношения:

• с контрагентами (поставщиками, подрядчиками, покупателями продукции и т.д.);

• негосударственными финансовыми посредниками на рынке капитала и денежном рынке (банками, инвесторами, страховщиками и др.);

• внутри коммерческой организации (с персоналом);

• с бюджетной системой и государственными внебюджетными фондами и пр.

Перечисленные виды денежных отношений правомерно рассматривать как финансовые отношения, составляющие экономическую сущность финансов корпораций.

Финансы (часть производственных отношений) корпораций относят к экономическому базису общества, а государственные финансы – к его надстройке.

В отличие от финансов кредит – форма движения ссудного капитала. Он предоставляется банками заемщикам на платной и возвратной основе. Ссудный капитал образуется из различных источников: за счет временно высвобождающихся из оборота средств хозяйствующих субъектов, населения, банков и бюджета. Формирование ссудного капитала из указанных источников свидетельствует о тесной связи финансов и кредита, поскольку они являются денежными отношениями. Однако существуют различные способы предоставления финансовых и кредитных ресурсов экономическим субъектам.

Экономическая сущность финансов проявляется в их функциях. Следует помнить, что функция должна быть специфичной, свойственной только данной стоимостной категории. Поэтому в условиях рыночного хозяйства правомерно признать у корпоративных финансов наличие трех функций:

1) формирование капитала, доходов и денежных фондов;

2) использование капитала, доходов и денежных фондов;

3) контрольная функция.

Первая функция служит необходимым условием обеспечения непрерывности процесса воспроизводства. За счет первичного распределения доходов корпораций образуются специальные денежные фонды, которые находят отражение в их финансовых планах. Следовательно, с помощью первой функции финансов осуществляют следующие операции:

• образование уставного и резервного капитала корпораций;

• привлечение источников финансирования с фондового рынка на цели развития;

• мобилизацию кредитов с рынка ссудного капитала;

• аккумуляцию средств денежных фондов, образуемых в составе выручки от реализации продукции (работ, услуг);

• формирование нераспределенной прибыли;

• привлечение специальных целевых средств;

• учет и анализ формирования капитала, доходов и денежных фондов.

В результате достигают сбалансированности между движением материальных и денежных ресурсов и формируют финансовые ресурсы, необходимые для обеспечения непрерывности производственного процесса в корпорации и выполнения всех ее обязательств перед партнерами и государством.

Вторая функция (использование капитала, доходов и денежных фондов) обусловливает следующие экономические процессы:

• оптимизацию вложения капитала (собственного и заемного) во внеоборотные и оборотные активы;

• обеспечение налоговых платежей в бюджетный фонд государства;

• вложение денежных средств в наиболее ликвидные активы;

• использование доходов на цели потребления, развития и создания резервов;

• учет и анализ использования капитала, доходов и денежных фондов.

В результате происходит максимизация стоимости капитала корпорации.

В третьей – контрольной – функции финансы используют для контроля за соблюдением стоимостных и материально-вещественных пропорций при формировании и распределении доходов корпораций и государства. Данная функция базируется на движении финансовых ресурсов, например при уплате налогов и сборов в бюджетную систему. Она предоставляет возможность государству воздействовать на конечные финансовые результаты деятельности корпораций. Инструментом реализации контрольной функции финансов выступает финансовая информация, содержащаяся в бухгалтерской отчетности. Эта информация служит исходной базой для расчета аналитических финансовых коэффициентов, характеризующих финансовую устойчивость, доходность, деловую и рыночную активность корпораций.

Финансовые показатели позволяют оценить результаты деятельности и наметить меры, направленные на устранение выявленных негативных моментов. Поскольку сигналы, посылаемые контрольной функцией финансов, получают свое выражение через количественные финансовые показатели (выручку от продажи товаров, инвестиции, активы, собственный капитал, прибыль и др.), то остро стоит вопрос о достоверности финансовой информации. Только при условии достоверности можно принимать обоснованные управленческие решения. Контрольная функция, объективно присущая финансам, может быть реализована на практике с большей или меньшей полнотой. Степень и полнота реализации контрольной функции финансов во многом определяются состоянием финансовой дисциплины в экономике страны.

Финансовая дисциплина – это обязательный для всех корпораций и должностных лиц порядок ведения финансового хозяйства (включая учет и отчетность), соблюдение установленных правил выполнения финансовых обязательств.

Финансовый контроль в России осуществляют:

• финансовый менеджмент и бухгалтерская служба корпораций – при оплате счетов поставщиков за материальные ценности и услуги, регулировании издержек производства и обращения, отгрузки продукции, взыскании дебиторской задолженности и т.д.;

• банки – в ходе кредитования своих клиентов, наблюдения за кассовой дисциплиной;

• налоговые органы – при уплате юридическими и физическими лицами налогов и сборов в бюджетную систему и др.

Контрольная функция обусловлена наличием у финансов других функций, с которыми она тесно взаимосвязана:

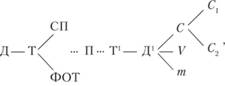

1) обслуживание индивидуального кругооборота фондов, т.е. смена форм стоимости:

где Д – первоначально авансированные денежные средства; Т – товарная форма стоимости; СП – средства производства (орудия и предметы труда); ФОТ – фонд оплаты труда работников предприятия; П – производительная форма стоимости (процесс производства товаров); Т1 – товарная форма стоимости, полученная в результате процесса производства (товары на складе и в отгрузке); Д1 – денежная форма стоимости в виде выручки от продажи товаров, включая прибыль; С – фонд возмещения; С1 – фонд возмещения материальных затрат; С2 – амортизационные отчисления по основным средствам и нематериальным активам; V – фонд оплаты труда, включая взносы в государственные внебюджетные фонды; т – чистый доход в форме прибыли.

В процессе индивидуального кругооборота денежная форма стоимости превращается в товарную и после завершения процесса производства (П) и реализации готового продукта товарная форма стоимости (Т1) вновь выступает в первоначальной денежной форме (Д1);

2) распределение выручки (нетто) от реализации товаров (работ, услуг) в фонд возмещения материальных затрат, включая амортизационные отчисления (С), фонд оплаты труда (V) и чистый доход, выступающий в форме прибыли (Т);

3) перераспределение чистого дохода на платежи в бюджет (налог на прибыль и иные налоги, относимые на финансовый результат) и прибыль, оставляемую в распоряжении корпорации на его нужды (чистая прибыль);

4) использование чистой прибыли на цели потребления, накопления, образования резервов и на другие расходы, предусмотренные в финансовом плане;

5) контроль за соблюдением соответствия между движением материальных и денежных ресурсов в процессе индивидуального кругооборота фондов, т.е. за состоянием платежеспособности, ликвидности и финансовой независимости предприятия от внешних источников финансирования.