Эффективность инвестиционной деятельности инновационных предприятий

Эффективное использование инвестиций инновационным предприятием – основное условие его жизнеспособности. Это требует особенно серьезного подхода к расчету эффективности, который осуществляется в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов (вторая редакция, исправленная и дополненная, утв. приказом Минэкономики России, Минфина России и Госстроя России от 21.06.1999 № ВК477).

Эффект – это категория, отражающая превышение результатов реализации проекта над затратами на него за определенный период времени.

В процессе оценки эффективности инвестиционных проектов соблюдаются следующие основные принципы:

– рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) – от проведения предынвестиционных исследований до прекращения проекта;

– моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

– сопоставимость условий сравнения различных проектов (вариантов проекта);

– принцип положительности и максимума эффекта (при наличии альтернативных проектов предпочтение должно отдаваться тому, у которого наибольший эффект);

– учет фактора времени;

– учет только предстоящих затрат и поступлений;

– сравнение "с проектом" и "без проекта";

– учет всех наиболее существенных последствий проекта (как непосредственно экономических, так и внеэкономических – экологических, социальных, информационных);

– учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

– многоэтапность оценки (на различных стадиях разработки и осуществления проекта его эффективность определяется заново, с различной глубиной проработки);

– учет влияния на эффективность инвестиционного проекта потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

– учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

– учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

Эффективность инвестиционных проектов оценивается в течение расчетного периода от начала проекта до его прекращения. Расчетный период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансовых показателей). Шаги расчета определяются их номерами (0, 1, ...). Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента t = 0, принимаемого за базовый.

Инвестиционный проект порождает денежные потоки (потоки реальных денежных средств). Значение денежного потока обозначается через Ф(t), если оно относится к моменту времени t, или через Ф(m), если оно относится к шагу т.

На каждом шаге значение денежного потока характеризуется:

– притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

– оттоком, равным платежам на этом шаге;

– сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Денежный поток Ф(t), как правило, состоит из (частичных) денежных потоков от отдельных видов деятельности:

– инвестиционной Фи(t);

– операционной Фо(t);

– финансовой Фф(t).

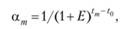

Учет фактора времени ориентирован на то, что настоящая ценность денежных средств больше, чем будущая. Поэтому для соизмерения разновременных величин применяется дисконтирование (приведение их к ценности настоящего момента времени). Для приведения к начальному моменту времени используется коэффициент дисконтирования (аm), определяемый как величина, обратная начислению процента:

(7.1)

(7.1)

где Е – норма дисконта, выраженная в долях единицы в год; tm – момент окончания шага т; t0 – момент приведения, который может не совпадать с базовым моментом.

Норма дисконта представляет собой скорректированную с учетом инфляции минимальную приемлемую для инвестора доходность вложенного капитала при альтернативных и доступных на рынке безрисковых направлениях вложений.

К основным показателям, используемым для расчетов эффективности инвестиционных проектов, относятся:

– чистый доход (ЧД);

– чистый дисконтированный доход (ЧДД);

– внутренняя норма доходности (ВНД);

– потребность в дополнительном финансировании;

– индексы доходности затрат и инвестиций;

– срок окупаемости;

– группа показателей, характеризующих финансовое состояние предприятия – участника проекта.

Условия финансовой реализуемости и показатели эффективности рассчитываются на основании денежного потока Фm.

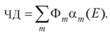

Чистым доходом называется накопленный эффект (сальдо денежного потока) за расчетный период:

(7.2)

(7.2)

(Суммирование распространяется на все шаги расчетного периода).

Чистый дисконтированный доход – накопленный дисконтированный эффект за расчетный период – один из важнейших показателей, исходя из определения которого принимается решение об эффективности (неэффективности) проекта:

(7.3)

(7.3)

Так, ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без и с учетом фактора времени.

Разность между ЧД ЧДД нередко называют дисконтом проекта. При ЧДД > 0 данный вариант проекта при выбранной норме дисконта признается доходным, т.е. инвестор получит норму прибыли выше, чем расчетная норма дисконта. Если сравниваются альтернативные проекты, предпочтение должно отдаваться проекту с бо́льшим значением ЧДД.

Показатель ЧДД имеет как достоинства, так и недостатки. К первым относятся простота расчета показателя и то, что он отражает реальное изменение активов инвестора при реализации проекта. Вместе с тем величина ЧДД в значительной мере зависит от субъективно выбранного значения нормы дисконта. Еще одним недостатком считается слабый учет разных по величине требуемых инвестиций в процессе выбора различных проектов.

В некоторых случаях определение ВНД предваряет инвестиционные расчеты. Это определяется тем, что она выявляет границу, отделяющую все доходные инвестиционные проекты от убыточных. Чаще всего для инвестиционных проектов, начинающихся с инвестиционных затрат и имеющих положительный чистый доход, ВНД называется положительное число Ев, если:

– при норме дисконта Е = Ев чистый дисконтированный доход проекта обращается в нуль;

– это число единственное.

Для оценки эффективности инвестиционных проектов значение ВНД необходимо сопоставлять с нормой дисконта Е. Инвестиционные проекты, у которых ВНД > Е, имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВНД < Е, имеют отрицательный ЧДД и потому неэффективны.

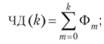

Для оценки эффективности инвестиционного проекта за первые k шагов расчетного периода используются следующие показатели:

– текущий ЧД (накопленное сальдо):

(7.4)

(7.4)

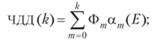

– текущий ЧДД (накопленное дисконтированное сальдо):

(7.5)

(7.5)

– текущая ВНД.

Сроком окупаемости называется продолжительность периода от начального момента до момента окупаемости. За начальный момент, как правило, принимается начало нулевого шага или операционной деятельности. Моментом окупаемости именуется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход ЧД(k) становится положительным.

Срок окупаемости с учетом дисконтирования – продолжительность периода от начального момента до момента окупаемости с учетом дисконтирования. Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого ЧДД(k) становится положительным.

Показатель срока окупаемости особенно важен и интересен для инвесторов – кредитных организаций. В этом случае он должен быть меньше периода пользования кредитом предприятием-заемщиком.

Основные недостатки данного показателя:

– учет только той части результатов, которая получается до наступления срока окупаемости;

– отсутствие учета прибыльности;

– невозможность использования показателя для суммарной оценки эффективности нескольких инвестиционных проектов для предприятия.

Потребность в дополнительном финансировании (ПФ) – максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ характеризует минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) – максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ характеризует минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности характеризуют (относительную) отдачу проекта на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:

– индекс доходности затрат – отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленных платежей);

– индекс доходности дисконтированных затрат – отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков;

– индекс доходности инвестиций (ИД) – отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;

– индекс доходности дисконтированных инвестиций (ИДД) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.

При расчете ИД и ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

При индексе доходности больше единицы (ИД > 1 при ЧД > 0) проект признается эффективным и наоборот. То же самое относится и к индексу доходности затрат и инвестиций.