Дивидендная политика и стоимость компании

Компании могут вернуть денежные средства своим инвесторам, либо выплачивая дивиденды, либо выкупая собственные акции. В сфере дивидендной политики должны быть получены ответы на два основных вопроса: оказывают ли решения о величине дивидендов влияние на стоимость компании? А если да, то следует ли компании стремиться к оптимальной величине выплат? Таким образом, дивидендная политика заключается в принятии решений – выплачивать ли дивиденды или сохранить средства в виде нераспределенной прибыли, а если выплачивать, то в каком объеме.

Напомним, что модель опенки обыкновенных акций выглядит так: Р0 = D1/(r – g). Увеличение дивидендов ведет к росту курсов акций. Онако с ростом дивидендов (D) сокращается объем нераспределенной прибыли, направляемой на развитие компании, и следовательно, сокращается скорость роста дивидендов (g), что, в свою очередь, ведет к понижению курса ее акций. В связи с этим оптимальная дивидендная политика компании должна обеспечить равновесие двух переменных в различных рыночных ситуациях с целью максимизации цены акций компании и, следовательно, ее капитализированной стоимости.

Коэффициент дивидендных выплат и оценка деятельности компании

При принятии решения о сумме денежных средств, подлежащих распределению среди акционеров, финансовые менеджеры должны руководствоваться тем, что важнейшей целью их компании остается достижение максимальной акционерной стоимости. Поэтому первые вопросы, встающие перед ними, – может ли выплата наличных дивидендов влиять на благосостояние акционеров компании, и если да, то какое значение коэффициента дивидендных выплат (Target payout ratio), определяемого как доля чистой прибыли, подлежащая выплате акционерам, максимизирует их выгоду.

Для того чтобы ответить на вопрос, влияет ли показатель дивидендного выхода на благосостояние акционеров, необходимо рассмотреть сначала основные принципы дивидендной политики компании, определяющие, по существу, решения о финансировании и приводящие к соответствующим удержаниям средств из прибыли. Очевидно, что до тех пор, пока уровень рентабельности инвестиционных проектов компании превышает необходимый (требуемый) уровень, она будет использовать для их финансирования чистую прибыль. Если часть чистой прибыли остается неизрасходованной после финансирования всех принятых инвестиционных проектов, она распределяется между акционерами в форме дивидендов. В противном случае дивиденды выплачиваться не будут.

Если дивидендную политику рассматривать только через призму решений о финансировании инвестиционных проектов компании, то выплата дивидендов выступает в роли пассивного остатка. Величина дивидендного выхода будет изменяться от периода к периоду в соответствии с колебаниями числа приемлемых, с точки зрения компании, инвестиционных проектов.

Если у компании будет много благоприятных возможностей для инвестирования средств, то дивидендный выход может быть равным нулю; напротив, если компания не имеет возможностей для эффективного вложения средств, дивидендный выход может достичь 100%. Для любой другой промежуточной ситуации коэффициент дивидендных выплат будет принимать значения от нуля до единицы.

Одной из первых моделей, предполагающей пассивный характер дивидендов и иллюстрирующей, что дивидендная политика представляет собой решение о финансировании, зависящее только от рентабельности имеющихся у компании инвестиционных возможностей, служит модель Джеймса Уолтера:

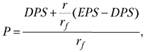

где Р – рыночная цена акции; DPS – дивиденды в расчете на одну акцию; EPS – прибыль в расчете на одну акцию; r – рентабельность инвестиций;  – рыночный уровень капитализации.

– рыночный уровень капитализации.

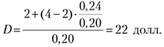

Предположим, что для r = 24%, rf = 20%, EPS = 4 долл. дивиденд на одну акцию составляет 2 долл. Тогда рыночная цена акции

В формуле Уолтера при  рыночная цена акции достигает своего максимального значения при нулевом выходе (DPS = 0). Для случаев, когда

рыночная цена акции достигает своего максимального значения при нулевом выходе (DPS = 0). Для случаев, когда  , максимальный уровень рыночной цены акции будет соответствовать 100%-ному дивидендному выходу. Очевидно, что при

, максимальный уровень рыночной цены акции будет соответствовать 100%-ному дивидендному выходу. Очевидно, что при  цена акции в соответствии с формулой Уолтера становится нечувствительной к показателю дивидендного выхода.

цена акции в соответствии с формулой Уолтера становится нечувствительной к показателю дивидендного выхода.

При рассмотрении дивидендов как пассивного остатка, определяющегося только наличием выгодных инвестиционных предложений, предполагается, что для инвесторов не существует различия между выплатой компанией дивидендов и накоплением ею нераспределенной прибыли. В этом случае, если компания может получить в результате реализации инвестиционных проектов доходность, превышающую рыночный уровень капитализации, то инвесторы готовы предоставить компании возможность расходовать на инвестиционные проекты столько, сколько необходимо для финансирования всех проектов.

Авторами наиболее аргументированного обоснования пассивной роли дивидендов являются Ф. Модильяни и М. Миллер. Ученные утверждали, что стоимость компании определяется исключительно способностью ее активов генерировать денежные потоки и степенью делового риска, кроме того, способ распределения прибыли компании между дивидендами и рефинансируемыми средствами не оказывает влияния на данную оценку. При этом, как и в случае рассмотрения ими вопросов, касающихся структуры капитала, ММ сделали собственные выводы о существовании совершенных рынков капитала, где нет ни трансакционных издержек, ни затрат на размещение ценных бумаг, ни налогов. Более того, предполагалось, что будущие доходы компании тоже известны.

Основная логика доказательства ММ иррелевантности дивидендов базируется на том, что любой акционер компании сам может выстроить свою "собственную" дивидендную политику, воспроизводя своими действиями любой вариант выплаты дивидендов конкретной компанией. В частности, если выплаченные дивиденды оказались меньше ожидаемых, инвесторы могут продать соответствующую часть своих акций данной компании.

Например, если акционер компании, не выплачивающей дивидендов и реинвестирующей всю свою прибыль, желает получить 5%-ный "дивидендный" доход от обладания своими акциями, он может сделать это, продавая по 5% своих акций ежегодно. Если, наоборот, дивиденды превзошли ожидания, инвесторы могут израсходовать их на покупку новых акций этой компании. В данном случае он фактически будет получать не дивиденды, а капитальную прибыль. Таким образом, инвесторы могут "самостоятельно" принимать решения о дивидендах точно так же, как они "самостоятельно" могут влиять на леверидж при принятии решений, касающихся структуры капитала.

Для того же, чтобы решение компании имело какой-либо вес, она должна быть в состоянии сделать для акционеров что-нибудь такое, чего они не могут сделать сами. Так как инвесторы могут "самостоятельно" принимать решения о дивидендах, которые являются совершенными заменителями корпоративных дивидендов, дивидендная политика не играет никакой роли в деятельности компании. Совершенно логичные выводы ММ, сделанные в условиях принятых ими предложений, плохо коррелируют, однако, с реальной действительностью, где инвесторы, желающие получать ежегодный доход в денежной форме, при продаже акций должны оплачивать услуги брокеров, а инвесторы, предпочитающие капитальную прибыль, прежде чем на сумму дивидендов приобрести дополнительные акции, должны уплатить налоги на дивидендный доход. Поскольку налоги, брокерские комиссионные и прочие трансакционные издержки могут составлять весьма значительную сумму, дивидендная политика может оказывать на предпочтение инвесторов значительное влияние. В поддержку этой позиции было выдвинуто множество аргументов. Рассмотрим кратко основные из них.