Чистое инкассо

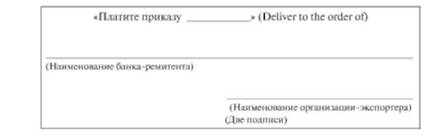

Наряду с документарными операциями банки могут осуществлять расчеты в форме чистого инкассо (инкассо векселей, чеков, расписок и других документов для получения платежа в денежной сумме без приложения коммерческих документов. В этом случае экспортер представляет на инкассо векселя и чеки, выставленные импортером на иностранные банки в пользу российских организаций, при инкассовом поручении. Продавец может также получить от импортера в оплату поставки товаров чек, выписанный названной фирмой на соответствующий иностранный банк. Если чек выписан приказу экспортера, последний делает передаточную надпись в пользу банка-ремитента:

Чек, поступивший в банк-ремитент из иностранного банка, выписанный приказу экспортера, выдается экспортеру экспедицией банка под расписку. О поступлении же чеков, выданных приказу банка-ремитента и поступающих из инобанка, банк-ремитент извещает своего клиента сопроводительным письмом. Чеки, выписанные приказу банка, экспортер может присылать при инкассовом поручении.

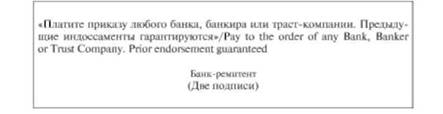

Получив чек, ответственный исполнитель банка-ремитента проверяет правильность его оформления, обращая особое внимание на правильность оформления и непрерывность ряда передаточных надписей и соблюдение сроков для предъявления к платежу векселей и чеков. После тщательной проверки чеков на обороте каждого из отсылаемого на инкассо чека делается надпись:

После соответствующего оформления чеки направляются на инкассо иностранным банкам. Процесс учета и контроля за своевременной оплатой инкассо происходит так же, как и по документарным инкассо. Кроме того, иностранному банку на инкассо могут быть отправлены акцептованные тратты. Примерно за месяц до наступления срока оплаты тратта изымается из валютного хранилища. Работники бухгалтерии в этом случае составляют расходно-приходный ордер по внебалансовым счетам. Сумму тратт списывают с внебалансового счета 91103 и приходуют но внебалансовому счету 91102. На внебалансовом счете 91102 тратты, отосланные иностранному банку для оплаты, учитываются до момента получения платежа.

Если экспортер предоставляет покупателю отсрочку платежа по тратте, он обязан известить об этом банк-ремитент, указав выбранный способ пролонгации. Выбор способа пролонгации осуществляется с учетом законодательства, действующего в стране платежа. Наиболее часто применяемыми способами продления сроков платежа по тратте являются:

• простая пролонгация (заключается в письменном извещении плательщика о предоставлении им отсрочки платежа);

• прямая пролонгация (состоит в изменении сроков оплаты непосредственно на акцептованной тратте и повторном направлении этой тратты для реакцепта);

• косвенная пролонгация (экспортер выписывает новый комплект тратт и направляет их вновь для акцепта с инструкциями выдать плательщику ранее акцептованные тратты против акцепта выписанных тратт).

В случае чистого инкассо представляющий банк может осуществлять частичные платежи, только если они разрешены местным законодательством и только на предусмотренных им условиях.

В Великобритании банковская практика несколько отличается от унифицированных правил. Если вексель акцептован и трассат после наступления срока платежа предлагает только частичный платеж, банк находится в том же положении, что и при чистом инкассо, поскольку трассат уже имеет в своем распоряжении коммерческие документы. Обязанность английского банка в ситуации, когда покупатель, взяв контроль над товарами, не выполняет обязательств по векселю, а предлагает частичный платеж, состоит в том, что первый принимает частичный платеж и хранит его на вспомогательном счете до получения дальнейших указаний от банка-ремитента, не пересылая денежные средства банку-отправителю. Банк должен опротестовать вексель. Причем весь, а не остаток по нему, поскольку не выполняется обязательство по векселю, а не по его части. Сделать он это должен в течение 24 часов после отказа. На банке также лежит ответственность по извещению лица (если таковое имеется) на случай отказа по векселю. Кроме того, он обязан незамедлительно поставить банк-ремитент в известность и ждать дальнейших указаний.

Если банк принимает частичные платежи, финансовые документы передаются трассату только после полного получения платежа. Другими словами, если банк попросят инкассировать платеж по переводному векселю в виде чистого инкассо, он должен передать этот вексель трассату (как квитанцию об оплате) только тогда, когда будет выполнен полный платеж. Частичные платежи во всех случаях банки примут только при условии соблюдения положений ст. 17 и 18 URC № 522. Принятый частичный платеж будет исполняться в соответствии с положениями ст. 16—18 URC № 522. В некоторых странах банки не принимают частичные платежи и буквально следуют положениям URC № 522.

Как было отмечено, весь учет и контроль за своевременным поступлением оплаты тратт ответственный исполнитель осуществляет в порядке, предусмотренном для документарного инкассо. Контрольный срок для получения платежа он рассчитывает от даты оплаты тратты плюс количество дней для получения платежного поручения иностранного банка.

Если контрактом предусмотрено получение платежей строго в сроки, оговоренные в тратте, платеж должен быть получен от иностранного банка в срок, указанный в тратте. При неполучении платежа в этот срок ответственный исполнитель банка не позднее следующего рабочего дня обязан направить иностранному байку запрос с просьбой подтвердить факт неоплаты покупателем просроченных тратт. Информация об отказе покупателя оплатить тратты, полученная в сообщении иностранного банка, передается клиенту-доверителю. Банк запрашивает у своего клиента необходимые инструкции для представляющего банка о дальнейших действиях в отношении документов.

Если в извещении иностранному банку содержится указание о совершенном протесте (официально подтвержденном должностным лицом, обычно нотариусом, факте неуплаты по тратте или неакцепта), его оформление (как правило, в течение трех дней от даты оплаты) создаст условие для получения векселедержателем возможности реализовать свои права по векселю в порядке упрощенного судопроизводства векселей (в неакцепте или неплатеже). В соответствии со ст. 24 URC № 522 инкассовое поручение должно содержать специальные инструкции в отношении протеста в случае неплатежа или неакцепта. Если нет специальных инструкций, банки, выполняющие инкассо, не обязаны опротестовывать документы. Однако местные законы могут содержать указания об обратном. Например, согласно ст. 51 английского Закона о переводных векселях 1882 г. иностранный вексель должен быть опротестован, иначе:

а) трассант и индоссанты векселя освобождаются от какой-либо ответственности, которую они могли бы нести по отношению к держателю этого векселя:

б) если трассант векселя все еще держит этот вексель, он должен предъявлять свои претензии к лицу, не выполнившему обязательство по векселю, как за простой невыплаченный торговый долг.

Ответственный исполнитель банка запрашивает у клиента-доверителя (экспортера) инструкции в отношении распоряжения опротестованными векселями, которые могут быть либо возвращены через банк-ремитент доверителю, либо по указанию последнего переданы в стране плательщика уполномоченному представителю доверителя. Такой представитель доверителя в ст. 25 URC № 522 определен как "представитель на случай надобности". Если доверитель назначает представителя для действий в качестве представителя на случай надобности при неплатеже и (или) неакцепте, то в инкассовом поручении должны быть ясно и полно указаны полномочия такого представителя на случай надобности. При отсутствии такого указания банки не будут принимать каких-либо инструкций от представителя на случай надобности.

Опротестованные векселя снимаются с учета в банке. Любая комиссия и (или) расходы, понесенные банками в связи с такими протестами или другими юридическими действиями, будут отнесены на счет стороны, от которой было получено инкассовое поручение. Следует понимать, что расходы по опротестованию тратт на небольшую сумму могут сделать стоимость инкассо для экспортера несоразмерно высокой.

При неполучении указаний от клиента-доверителя в течение 15 дней банк-ремитент просит инобанк вернуть опротестованные векселя и передает их клиенту.