Чистая приведенная ценность (Net present value - NPV)

Общий подход к оценке инвестиционных решений. Как было отмечено выше, для того чтобы инвестиционное решение было выгодным с коммерческой точки зрения, необходимо компенсировать денежные оттоки денежными притоками. Однако учитывая принцип временной ценности денег, т.е. факт, что разновременные денежные потоки имеют неодинаковое значение, требуется сначала привести их к одному моменту времени.

Следовательно, чтобы оценить инвестиционное решение, следует:

o рассчитать и приурочить к соответствующим моментам (интервалам) времени все денежные потоки, которые генерирует данное решение;

o привести эти потоки по ставке, соответствующей их риску, к одному моменту времени (моменту оценки);

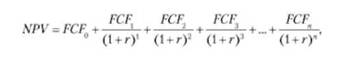

o суммировать полученные приведенные денежные потоки с учетом их знака (притоки - со знаком "плюс?", оттоки - со знаком "минус"). Полученная в результате величина называется чистой приведенной ценностью (МРУ). МРУ - сумма дисконтированных денежных потоков, относящихся к данному инвестиционному решению (проекту). Таким образом, это сумма денежных потоков, связанных с данным инвестиционным решением, приведенная по фактору времени к моменту оценки.

где РСР^ - денежный поток, приуроченный к 7-му моменту (интервалу) времени; п - срок жизни проекта.

В качестве ставки дисконта (г) используется требуемый уровень доходности, определенный с учетом инвестиционного риска. Если ЫРУ> О, это означает, что:

o выраженный в "сегодняшней" оценке эффект от проекта составляет положительную величину;

o проект имеет доходность более высокую, чем ставка дисконта г, требуемая на рынке капиталов от инвестиций с таким уровнем риска;

o на эффективном рынке капитализация акций компании, осуществляющей проект, должна повыситься при принятии данного решения па величину, равную МРУ.

МРУ и цель финансового менеджера. Последняя интерпретация наиболее важна для нас. Она следует из того, что ценность компании определяется ее приведенными будущими денежными потоками. Следовательно, МРУ - сумма, которую добавляет проект к ценности компании. А поскольку цель финансовых менеджеров состоит в максимизации ценности компании (ее собственного капитала), основной их задачей является поиск проектов (стратегических решений) с положительным значением чистой приведенной ценности.

Таким образом, данный критерий идеально подходит для оценки отдельных инвестиционных проектов, абсолютной величины их эффекта.

Кейс: рассмотрим ситуацию с мини-вездеходом. Определим значение критерия МРУ для проекта организации производства мини-вездехода на автомобильном заводе, используя ставку требуемой доходности (ставку дисконта) 17% годовых.

Денежный поток проекта состоит из:

o единичного платежа в нулевом периоде, равного 10 586 000 долл.;

o аннуитета, состоящего из девяти равных денежных притоков, но 4 842 000 долл. каждый;

o единичного денежного притока, приходящегося на 10-й интервал времени, равного 5 428 000 долл.

Это означает, что:

o ожидаемый абсолютный эффект от данного проекта составляет 12 093 000 долл.;

o доходность проекта ожидается па уровне более высоком, чем 17% годовых в валюте США;

o па эффективном рынке ценность компании (ее собственного капитала) должна повыситься на 12 093 000 долл.

Для того чтобы оцепить доходность инвестиционного решения в процентах годовых, используется другой критерий, называемый внутренней ставкой доходности.

Внутренняя ставка доходности (IRR - internal rate of return)

Понятие IRR. IRR - это доходность денежных потоков инвестиционного проекта, рассчитанная по ставке сложного процента.

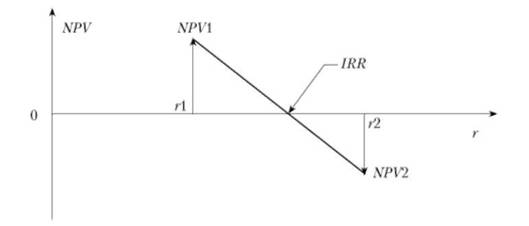

Зная, как интерпретируется показатель NPV, легко объяснить, почему IRR определяется как ставка дисконта, при которой NPV= 0.

Расчет IRR. Таким образом, для того чтобы найти IRR y необходимо решить уравнение

Тогда IRR = х.

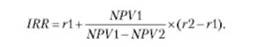

Формулы, позволяющей решить такое уравнение, не существует. Поэтому оно решается с использованием линейной интерполяции:

o наугад берутся две ставки дисконта - rl и r2, rl < г;

o используя каждую из ставок, рассчитывают два значения NPV NPV1 и NPV2;

o приближенное значение IRR получают по формуле

Для получения более точного значения IRR расчеты несколько раз повторяют, сужая интервал между rl и г.

Внутренняя ставка доходности также может быть найдена при помощи финансового калькулятора или стандартной финансовой функции приложения EXCEL (рис. 3.2).

Рис. 3.2. Графическая интерпретация IRR

Правило использования и целевое назначение IRR. Если проект инвестиционный, он, как правило, обладает ординарным денежным потоком, в котором оттоки происходят вначале, а притоки - потом.

Если IRR < г, т.е. доходность проекта меньше, чем требуемая инвесторами (барьерная) ставка дохода на вложенный капитал, проект отвергается. Требуемый уровень доходности зависит от риска проекта и состояния финансового рынка. При сравнении альтернатив лучшим считается проект, обладающий при равенстве рисков большей ставкой IRR.

С другой стороны, если проект дивестиционный или финансовый, т.е. его оттоки следуют за притоками, лучшим является обладающий меньшей ставкой IRR, так как в этом случае IRR показывает доходность, которой "жертвует" инициатор, когда выбирает получение денег сейчас вместо получения дополнительных доходов в будущем. Например, если я привлекаю финансирование, то плачу ставку за предоставленные мне ресурсы, и чем эта ставка меньше, тем для меня лучше. Или если кто-то продает актив, он теряет возможность получать по нему доходы в будущем, и чем меньше потерянная доходность, тем лучше для продавца актива. В обоих случаях мы имеем дело с обратными потоками (сначала притоки, потом оттоки).

IRR оценивает доходность на единицу вложенного капитала, в отличие от NPV- критерия, измеряющего абсолютную величину, массу полученного дохода. Поэтому при сравнении проектов IRR иногда "противоречит" NPV, так как проект может быть более доходным (в расчете на вложенный рубль), но в абсолютном выражении давать меньший эффект из-за более мелких масштабов объекта инвестирования.

Другая распространенная причина противоречия между IRR и NPV заключается в том, что сравнение проектов по IRR происходит только по доходности, в то время как при расчете NPV учитывается также риск через процентную ставку, по которой происходит дисконтирование. Поэтому более рискованный проект может иметь большую доходность (IRR), но при дисконтировании по высокой ставке, соответствующей его риску, может показать меньшее значение NPV.

Недостатки критерия IRR. Недостатки критерия IRR состоят в следующем:

o трудности расчета по представленному многошаговому алгоритму. В настоящее время специалистами для подобных вычислений широко используются финансовые калькуляторы, позволяющие легко преодолеть это неудобство;

o уравнение и-й степени, по которому определяется IRR, имеет п корней, поэтому у одного проекта существует п значений IRR. Правда, для анализа имеет значение только одна ставка IRR. Если проект с ординарным потоком имеет положительную доходность (т.е. сумма его денежных потоков без дисконтирования больше нуля), "истинной" IRR является первый от нуля положительный корень уравнения;

o при расчете IRR предполагается, что получаемые доходы реинвестируются под ставку, равную IRR. Если значение IRR существенно больше, чем ставка дисконта, это предположение вносит существенные искажения в результаты расчета. Однако выводы о выгодности проекта при этом остаются в силе, так что в конечном счете IRR выполняет свою функцию.

Кейс: вернемся опять к ситуации с мини-вездеходом. Определим внутреннюю ставку доходности проекта производства транспортного средства повышенной проходимости.

Возьмем две ставки дисконта - 17 и 50% годовых. NPV для 17% годовых составляет 12 093 ООО долл. При 50% годовых NPV= -1 060 000 долл. Отсюда приближенное значение IRR можно определить следующим образом:

Осуществив еще несколько итераций, последовательно сужая интервал между ставками, можно существенно уточнить значение IRR, которое для условий данной задачи составит 44,66% годовых.

Поскольку эта величина несколько больше, чем требуемая доходность 17% годовых, можно сделать вывод: проект не будет отвергнут по критерию IRR. Остается выяснить, откуда появилась цифра требуемой доходности 17% годовых, которую мы использовали как ставку дисконта при расчете NPV vi как барьерный уровень для ставки IRR. Для ответа на этот вопрос необходимо познакомиться с моделью стоимости капитальных (долгосрочных) активов (САРМ- capital asset prising model). Однако прежде сделаем небольшие дополнения по технике расчета критериев оценки инвестиционных решений.