Чек

Эта форма расчетов предполагает использование чека. Чек – ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Главными субъектами в расчетах чеками являются чекодатель и чекодержатель. Чекодатель – юридическое лицо, имеющее денежные средства в банке, которыми оно вправе распоряжаться путем выставления чеков. Чекодержатель – юридическое лицо, в пользу которого выдан чек, плательщик – банк, в котором находятся денежные средства чекодателя. Чек оплачивается плательщиком за счет денежных средств чекодателя. Для осуществления безналичных расчетов, в том числе и межбанковских, могут применяться чеки, выпускаемые кредитными организациями. В России чеки мало распространены. В то же время на Запале, в частности в США, они являются одной из распространенных форм депозитных денег.

Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк- эмитент по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Вместе с тем для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой банк (исполняющий).

Расчеты по инкассо осуществляются на основании двух инструментов:

• инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке);

• платежных требований, оплата которых производится по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке).

Платежное требование – расчетный документ, содержащий требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги.

Инкассовое поручение – расчетный документ, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке. Бесспорный порядок может быть либо установлен законодательством, в том числе для взыскания денежных средств контрольными органами, либо для взыскания по исполнительным документам. Бесспорный порядок также применяется по договору при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

В расчетах традиционно большое значение для получателей имеет гарантия получения платежа. К гарантированным платежам относятся векселя, чеки, аккредитивы. Не гарантируют получение платежей такие формы, как платежные поручения на списание средств по обязательствам, находящимся в реестре "Расчетные документы, не оплаченные в срок", а также платежные требования.

Платежные инструменты с точки зрения алгоритма движения средств делятся на кредитовые, дебетовые и промежуточные инструменты. Кредитовый перевод – банковский перевод, инициируемый плательщиком, представляющий платежные инструкции в банк-отправитель. В дебетовом переводе, напротив, инициатором является бенефициар, т.е. получатель платежа. Принадлежность форм расчетов к тому или иному инструменту представлена в табл. 4.4.

Таблица 4.4

Матрица форм платежей и платежных инструментов

|

Инструменты кредитовых переводов |

Инструменты дебетовых переводов |

Промежуточные инструменты с использованием как дебетовых, так и кредитовых переводов |

|

Платежные поручения |

Платежные требования |

Аккредитивы |

|

Векселя |

||

|

Платежные требования- поручения |

Чеки |

Пластиковые карточки: • банковские; • дебетовые; • кредитные; • небанковские |

|

Инкассовые поручения о дебетовых списаниях |

На рис. 4.3 показана суть различий платежных инструментов.

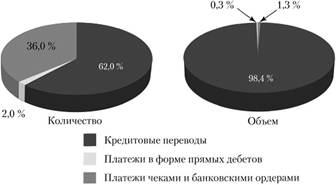

На рис. 4.4 представлена структура платежей в банковской системе России.

Как видно, значительную долю в общем количестве и объеме платежей (62,0 и 98,4% соответственно) составляли кредитовые переводы. Сюда входят не только операции юридических, но и физических лиц, в основном переводы без открытия банковского счета плательщика – физического лица. На долю дебетовых платежей приходится лишь 1–2% платежей. Это подтверждается и статистикой по структуре форм расчетов (см. табл. 4.3), где векселя и чеки занимают очень малую долю.

Рис. 4.3. Платежные инструменты и формы расчетов

Рис. 4.4. Структура собственных платежей банков и их клиентов, не являющихся банками, в 2012 г., %

По мере развития и усложнения ведения бизнеса совершенствуется расчетно-кассовое и информационное обслуживание корпоративных клиентов в кредитных организациях. Банк переходит от пассивной роли оператора по переводу денежных средств к статусу полноправного партнера производственной компании. Для сложно организованных структур типа современных холдингов банки предлагают более широкий спектр платежных продуктов, в том числе сервис по управлению денежными средствами внутри холдинга. Этот банковский продукт именуется кэш-пулинг (англ. cash pooling) – банкам делегируются полномочия по агрегированию информации по счетам дочерних компаний, контролю и санкционированию их операций, прямому управлению денежными средствами из головной компании, контролю исполнения кассового бюджета. Таким образом, между банками и крупными клиентами возникают отношения типа расчетно-казначейского аутсорсинга.

С каждым годом в общем объеме безналичного денежного оборота увеличивается доля безналичных платежей, осуществляемых населением. Безналичные расчеты населения с использованием карт, электронных денежных средств, денежных переводов были рассмотрены в гл. 1.

Дополним обзор упоминанием более традиционного по форме рынка денежных переводов. По итогам 2012 г. обороты рынка денежных переводов в России и странах СНГ достигли 15,1 млрд долл. США. Особенностью рынка является высокая доля переводов, осуществляемых 3–4 млн трудовых мигрантов. Их вклад в общий оборот по денежным переводам оценивается в 75% всего объема.

На современном рынке России функционирует около 20 систем денежных переводов. Это высококонкурентный рынок, развитие которого ведет к его концентрации и консолидации. Серьезными конкурентами системам денежных переводов стали банки. В них клиенты могут переводить средства как с открытием, так и без открытия счета. В пакетных предложениях услуги по переводам бесплатны. Многие платежные системы находят выход не только в слияниях и присоединениях, по и в аффилировании с кредитными организациями. Сравнительная характеристика платежей и переводов денежных средств физическими лицами через кредитные организации представлена в табл. 4.5[1].

Таблица 4.5

Платежи и переводы денежных средств физическими лицами

|

Характеристика |

Наличные денежные средства |

Электронные денежные средства |

Безналичные денежные средства |

|

Банковский счет клиента |

Без открытия банковского счета |

С открытием банковского счета |

|

|

Доступность |

Непосредственное обслуживание клиента |

Дистанционное обслуживание |

|

|

Физическая форма |

Банкноты, монеты |

Платежные карты, мобильный телефон, Интернет |

|

|

Автономность обращения |

Возможна с ограничением |

Возможна |

Невозможна |

|

Необходимость идентификации при переводе |

В зависимости от суммы |

Единовременно |

|

|

Ограничение суммы перевода: • с проведением идентификации |

Без ограничений |

До 100 тыс. руб. |

Без ограничений |

|

• без проведения идентификации |

Без ограничений |

До 15 тыс. руб. |

До 15 тыс. руб. |

|

Направление платежа |

F2P, В. G |

||

|

- |

В2Р |

В. G2P |

|

|

Страхование денежных средств |

Не предусмотрено |

Предусмотрено |

|

Примечания. В (Business) – трансферты между коммерческими предприятиями; G (Government) – трансферты внутри госсектора; В2Р (Business-to-Personal) – трансферты между предприятиями и частными лицами; G2P ( Government-to-Personal) – трансферты между государством и частными лицами; P2P (Personal-to-Personal) – трансферты между частными лицами.