Анализ показателей рентабельности

Показатели рентабельности характеризуют относительную доходность, или прибыльность, измеряемую в процентах к затратам или ресурсам. Они отражают эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Наиболее полно, по сравнению с прибылью, рентабельность характеризуют окончательные результаты хозяйствования, потому что ее величина показывает соотношение эффекта с наличными или потребленными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно разбить на несколько групп:

1) показатели, характеризующие рентабельность основной (операционной) деятельности и рентабельность продаж (оборота);

2) показатели эффективности использования финансовых ресурсов;

3) показатели, характеризующие доходность капитала и его частей.

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, оценить выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Рентабельность производственной деятельности (окупаемость затрат) (7?:1) исчисляется путем отношения прибыли от продаж (П) к себестоимости проданных товаров, продукции и услуг (3):

Она показывает, сколько прибыли имеет предприятие с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом но предприятию, отдельным его подразделениям и видам продукции.

Уровень рентабельности производственной деятельности {коэффициент окупаемости затрат), исчисленный в целом но предприятию, зависит от трех основных факторов первого порядка: структуры реализованной продукции, ее себестоимости и средних цен реализации. Факторная модель этого показателя имеет вид R= U (при УРП^, УД,, Ц" С,) / 3 (при УРП^, УД, С,). (10.6)

Исходные данные для факторного анализа рентабельности производственной деятельности приведены в табл. 10.7.

Расчет влияния факторов первого порядка на изменение уровня рентабельности в целом по предприятию можно выполнить способом цепной подстановки, используя данные табл. 10.7:

#о= 3035 : (131 383 + 150 + 900) х 100 = 2,29%;

Нуслл = 6229 : (115 980 + 181 + 1700) х 100 = 5,29%;

Д.Усл2 = 18 639 : (115 980 + 181 + 1700) х 100 = 15,81%;

Я,= 6852 : (127 578 + 200 + 1870) х 100 = 5,29%.

Расчеты показывают, что в отчетном году рентабельность производственной деятельности в анализируемой организации имеет низкий уровень, но по сравнению с предыдущим годом она увеличилась на 3% (5,29 - 2,29 = 3). Это сложилось под влиянием изменения: 1) объема и структуры (5,29 - 2,29 = 3%); 2) цен (15,81 - 5,29 = = 10,52%); 3) себестоимости (5,29 - 15,81 = -10,52%).

Таблица 10.7. Данные для факторного анализа рентабельности производственной деятельности, тыс. руб.

|

Показатель |

Предыдущий год |

Отчетный год в ценах и тарифах предыдущего года |

Отчетный год |

|

Выручка от продаж товаров, продукции, работ, услуг |

135 468 |

124 090 |

136 500 |

|

Себестоимость проданных товаров, продукции, работ, услуг |

131 383 |

115 980 |

127 578 |

|

Коммерческие расходы |

150 |

181 |

200 |

|

Управленческие расходы |

900 |

1 700 |

1 870 |

|

Прибыль (убыток) от продаж |

3 035 |

6 229 |

6 852 |

Полученные результаты свидетельствуют о том, что рост уровня рентабельности обусловлен повышением среднего уровня цен и удельного веса более рентабельных видов продукции в общем объеме продаж. Увеличение себестоимости реализованной продукции вызвало уменьшение уровня рентабельности на 10,52%.

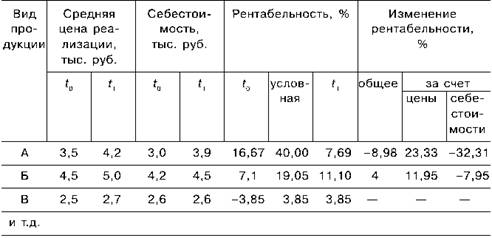

Затем следует сделать факторный анализ рентабельности в разрезе каждого вида продукции. Данный показатель но отдельным видам продукции зависит от изменения уровня цен и себестоимости единицы продукции. Такой анализ позволяет увидеть, какие виды продукции являются более доходными, как изменяется уровень рентабельности и какие факторы на это влияют (табл. 10.8).

Рентабельность продаж (Ян) рассчитывается как отношение прибыли от продаж (Р) к сумме полученной выручки (Л^).

Анализируя динамику изменения этого показателя, следует иметь в виду, что приращение прибыли может быть связано как с интенсивностью, так и экстенсивностью использования производственных ресурсов. Для определения влияния на изменение прибыли от продаж показателей интенсификации используют модель факторной зависимости этого результативного показателя:

где S/N - затраты на 1 руб. выручки;

U/N - оплатоемкость (трудоемкость) продукции; М/№ - материалоемкость продукции; А/И - амортизациемкость продукции.

Таблица 10.8. Факторный анализ рентабельности отдельных видов продукции

Примечание. ¿0 и ¿1 - базисный и отчетный периоды соответственно.

Используя прием цепных подстановок в процессе анализа рентабельности продаж, определяют влияние факторов интенсификации использования производственных ресурсов на изменение ее уровня.

Показатель рентабельности продаж называют также коэффициентом эффективности управления. Его уровень зависит от затрат на 1 руб. продукции, т.е. от себестоимости продукции, и прежде всего свидетельствует об эффективности управления. Рентабельность продаж характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Рассчитывается в целом но предприятию и отдельным видам продукции.

Рентабельность (доходность) совокупного капитала (7?к) исчисляется отношением брутто-прибыли (БП) до выплаты процентов и налогов к среднегодовой стоимости совокупного капитала (К):

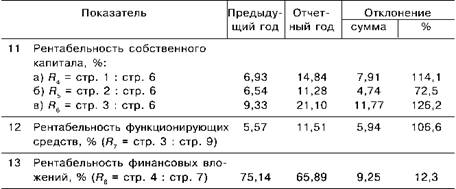

Для характеристики эффективности использования финансовых ресурсов в мировой практике применяют показатели рентабельности вложений: всех средств, в функционирующие средства, собственных вложений, в акции других предприятий.

Рентабельность вложений в предприятие в общем виде определяется по стоимости всего имущества, имеющегося в распоряжении предприятия. Для исчисления этого показателя прибыль от продаж, или прибыль до налогообложения, или чистая прибыль делится на среднюю величину итога баланса. Сопоставление со среднегодовой суммой баланса различных видов прибыли позволяет определить воздействие внешних факторов. Так, сравнение уровня рентабельности вложений, рассчитанного но прибыли до налогообложения и по чистой прибыли, позволяет определить влияние на доходность предприятия налоговых отчислений. Влияние на доходность предприятия таких операций, как поступление и выплата дивидендов и других, не имеющих непосредственного отношения к производству и реализации продукции операций, дает возможность сопоставить уровни рентабельности вложений по прибыли до налогообложения и по прибыли от продаж.

Наиболее полное представление о рентабельности вложений средств в производственную деятельность предприятия дает отношение прибыли к функционирующим средствам, особенно когда в числителе берется прибыль от продаж. Функционирующие средства представляют собой разницу между среднегодовой стоимостью всех средств предприятия и суммой инвестиций и незавершенного строительства. Для предпринимателя этот показатель имеет определяющее значение, поскольку в нем учитывается, с одной стороны, прибыль от основной деятельности, а с другой - средства, непосредственно занятые в производственной деятельности.

Рентабельность собственного капитала позволяет определить эффективность использования инвестирования собственниками средств в предприятие и сравнить ее с возможным доходом от вложения этих средств в другие ценные бумаги. В западных странах данный показатель служит важным критерием при оценке уровня котировки акций на фондовой бирже.

Рентабельность собственного капитала, исчисленная как отношение чистой прибыли к среднегодовой сумме собственных средств, показывает, сколько копеек чистой прибыли "заработал" каждый рубль собственных средств. В процессе анализа показателей рентабельности интересно сопоставить рентабельность всех вложений с рентабельностью собственного капитала, рассчитанной но чистой прибыли. Разница между ними обусловлена привлечением предприятием внешних (заемных) источников финансирования. Если предприятие посредством привлечения заемных средств получает больше прибыли, чем должно уплатить процентов за эти заемные средства, то разница может быть использована для повышения отдачи собственных средств. Однако в том случае, если рентабельность всех вложений предприятия меньше, чем проценты, уплачиваемые за заемные средства, то влияние привлеченных средств на деятельность предприятия должно быть оценено отрицательно. Рентабельность финансовых вложений показывает, какой размер доходов (дивидендов, процентов) получил каждый рубль, вложенный в акции, облигации других предприятий, и от долевого участия в деятельности других организаций.

Необходимые данные для исчисления и анализа показателей рентабельности вложений в предприятие можно получить из форм бухгалтерской отчетности (табл. 10.9).

Таблица 10.9. Динамика показателей рентабельности

Данные табл. 10.9 свидетельствуют, что показатели рентабельности всех средств предприятия и функционирующих средств, исчисленные по прибыли до налогообложения, чистой прибыли и прибыли от продаж, увеличились но сравнению с прошлым годом соответственно на 3,35, 1,9 и 5,03 процентных пункта. Это связано с тем, что темпы прироста всех средств предприятия (6,1%), в том числе функционирующих (5,7%), значительно ниже темпов прироста суммы прибыли до налогообложения (106,8%), чистой прибыли (66,4%) и прибыли от продаж (118,4%), причем все средства предприятия увеличиваются, а собственные средства уменьшаются. Это свидетельствует об увеличении доли заемных источников. Рентабельность собственного капитала предприятия повысилась по сравнению с прошлым годом, причем в наибольшей степени (на 11,77 процентных пункта) но рентабельности, исчисленной по прибыли от продаж, что связано с опережающими темпами ее прироста (118,4%), но сравнению с темпами роста чистой прибыли (66,4%) и прибыли до налогообложения (106,8%). Повышение рентабельности собственных средств при одновременном росте рентабельности всех средств предприятия говорит об эффективном использовании заемных средств, что особенно наглядно проявляется в росте показателя рентабельности функционирующих в производстве средств. Следует заметить, что наиболее высокий уровень рентабельности наблюдается по финансовым вложениям предприятия (65,89%), что свидетельствует об удачном инвестировании средств в акции и ценные бумаги других предприятий.

Обзорный анализ позволил установить воздействие внешних факторов на уровень рентабельности вложений. Серьезным этапом анализа рентабельности вложений становится выявление и определение размера влияния внутренних факторов. С этой целью осуществим факторный анализ рентабельности всех вложений. Чистая прибыль, полученная с 1 руб. всех вложений, на изучаемом предприятии составила за предыдущий год 3,33%, за отчетный год - 5,23%. Увеличение рентабельности вложений предприятия составило 1,5 процентных пункта.

На изменение уровня рентабельности всех вложений могут оказать влияние изменения рентабельности продаж и оборачиваемость активов (ресурсоотдача). Для целей факторного анализа рентабельность вложений может быть представлена как произведение этих двух показателей. Используя способ цепных подстановок или прием абсолютных разниц, можно определить силу и направление влияния перечисленных факторов на изменение рентабельности всех вложений. Данные для расчета приведены в табл. 10.10.

Таблица 10.10. Исходные данные для расчета показателей и факторов рентабельности всех вложений

Как уже отмечалось, рентабельность вложений увеличилась по сравнению с прошлым годом на 1,9 пункта. Это произошло в результате воздействия следующих факторов:

1) увеличение чистой прибыли на 1 руб. выручки привело к росту рентабельности продаж предприятия на 2,1719 пункта:

2) замедление оборачиваемости всех средств предприятия привело к снижению уровня рентабельности предприятия на 0,276 процентных пункта:

Алгебраическая сумма влияния двух факторов составляет: 2,1719 + (-0,2757) - 1,9.

Особый интерес представляет факторный анализ рентабельности собственных средств (капитала) (/?к). На уровень рентабельности собственных вложений влияют: доходность реализованной продукции, ресурсоотдача и структура авансированного капитала. Взаимосвязь уровня рентабельности собственных средств с указанными факторами может быть выражена с помощью так называемой формулы фирмы "Дюпон", которая имеет следующий вид:

где Ик - рентабельность собственного капитала;

Яп - рентабельность продукции, рассчитанная по чистой прибыли;

О/В - оборачиваемость всех средств (ресурсоотдача);

В/СК - коэффициент финансовой зависимости (структура средств предприятия).

Данные для факторного анализа рентабельности собственного капитала приведены в табл. 10.11.

Таблица 10.11. Данные для факторного анализа рентабельности собственного капитала

Примечание. Погрешности в округлениях значений относительных показателей оказывают влияние на относительную неточность силы влияния факторов.

Данные, приведенные в табл. 10.11, показывают, что в отчетном году но сравнению с базисным периодом рентабельность собственного капитала увеличилась на 4,734 6 процентных пункта и составила 11,28%. Это произошло под разнонаправленным влиянием следующих факторов:

1) рост рентабельности продаж обеспечил увеличение рентабельности собственного капитала: 1,378 17 х 1,575 9 х 1,962 4 = +4,2621%;

2) снижение ресурсоотдачи привело к снижению рентабельности собственного капитала предприятия: (-0,07889) х 3,49377 х х 1,9624 = -0,5409%;

3) повышение коэффициента финансовой зависимости способствовало росту рентабельности собственного капитала предприятия: 0,19376 х 3,49377 х 1,49701 = 1,0131%.

Рассмотренным факторам и но уровню значений, и по тенденции изменения присуща отраслевая специфика. Так, показатель ресурсоотдачи может иметь относительно невысокое значение в высокотехнологических отраслях, отличающихся капиталоемкостью. Напротив, показатель рентабельности продукции в них будет относительно высоким. Высокий уровень коэффициента финансовой зависимости могут позволить себе предприятия, поставляющие конкурентоспособную продукцию, что обеспечивает стабильное поступление денег. Это же относится к предприятиям, имеющим высокий уровень мобильности активов. Следовательно, в зависимости от отраслевой специфики и хозяйственно-финансовых условий, сложившихся на данном предприятии, оно может отдавать предпочтение тому или иному фактору повышения рентабельности собственного капитала.

Рентабельность финансовых вложений в ценные бумаги других предприятий зависит от успешной или неудовлетворительной их хозяйственной деятельности.

В США и в некоторых других странах нашел применение своеобразный метод анализа рентабельности, именуемый методом денежного потока (кэш флоу). Он основан на том, что в числителе формулы рентабельности берется прибыль плюс амортизационные отчисления. Это связано с тем, что в странах с развитой рыночной экономикой разрешены и используются методы так называемой ускоренной амортизации, вследствие которой сумма списания основного капитала, включаемая в издержки производства, может резко колебаться. Из-за завышения суммы амортизационных отчислений растет себестоимость и снижается прибыль, и наоборот, при недостаточном списании основных средств (к концу срока функционирования амортизируемых объектов) происходят занижение себестоимости и завышение прибыли. Поэтому анализ рентабельности и ее динамики, основанный на использовании абсолютной суммы прибыли, вряд ли приведет к правильным выводам.

Показатель рентабельности, основанный на методе кэш флоу, не позволяет судить о рентабельности за какой-то определенный период, однако при рассмотрении в динамике за несколько лет подряд он весьма точно характеризует тенденции прибыли и рентабельности, отражает существенные и даже малозаметные сдвиги в этих важнейших показателях. Таким образом, обзорный и факторный анализ финансовых результатов позволяет предвидеть опасность банкротства и является основой для разработки мер, направленных на повышение доходности и укрепление финансового состояния предприятия.