Анализ ликвидности баланса

Ликвидность баланса - это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность учреждения. Основной признак ликвидности - формальное превышение стоимости оборотных активов над краткосрочными пассивами. И чем больше это превышение, тем более благоприятное финансовое состояние имеет учреждение с позиции ликвидности.

Актуальность определения ликвидности баланса приобретает особое значение в условиях экономической нестабильности, а также при ликвидации учреждения вследствие его банкротства. Здесь встает вопрос: достаточно ли у учреждения средств для покрытия его задолженности. Такая же проблема возникает, когда необходимо определить, достаточно ли у учреждения средств для расчетов с кредиторами, т. е. способность ликвидировать (погасить) задолженность имеющимися средствами. В данном случае под ликвидностью имеется в виду наличие у учреждения оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств.

Для социальных учреждений показатели ликвидности баланса актуальны в случае, когда исследуемая организация находится в частном секторе экономики.

Для проведения анализа ликвидности баланса учреждения статьи активов группируют по степени ликвидности - от наиболее быстро превращаемых в деньги к наименее. Пассивы же группируют по срочности оплаты обязательств.

Группировка активов и пассивов баланса для проведения анализа ликвидности

|

АКТИВЫ |

ПАССИВЫ |

|

А1 - наиболее ликвидные активы |

П1 - наиболее срочные обязательства |

|

А2 - быстро реализуемые активы |

П2 - краткосрочные пассивы |

|

А3 - медленно реализуемые активы |

П3 - долгосрочные пассивы |

|

А4 - трудно реализуемые активы |

П4 - постоянные массивы |

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

1. Если выполнимо неравенство А1 > П1, то это свидетельствуете платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2. Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3. Если выполнимо неравенство А3 > П3, то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

4. Выполнение первых трех неравенств приводит автоматически к выполнению условия А4 < П4. Оно свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств.

На основе сопоставления групп активов с соответствующими группами пассивов выносится суждение:

o о текущей ликвидности, которая свидетельствует о платежеспособности (при выполнении неравенств) или неплатежеспособности (при их невыполнении) организации на ближайший

к рассматриваемому моменту промежуток времени: А1 + А2 ≥ П1 + П2; А4 ≤ П4;

o перспективной ликвидности - это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: А3 ≥ П3; А4 ≤ П4. При выполнении только второго неравенства констатируется недостаточный уровень перспективной ликвидности;

o том, что баланс неликвиден: А4 ≥ П4.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

1. Коэффициент текущей ликвидности (Ктек.л.) показывает, достаточно ли у учреждения средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности учреждения. Коэффициент текущей ликвидности определяется по формуле:

В мировой практике принято, что значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако если коэффициент текущей ликвидности более 3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

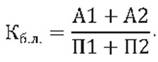

2. Коэффициент быстрой ликвидности (Кб.л.), или коэффициент "критической оценки", показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Коэффициент быстрой ликвидности определяется по формуле:

В ликвидные активы учреждения включаются все оборотные активы предприятия за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств учреждения может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя - от 0,7 до 1,5.

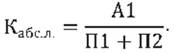

3. Коэффициент абсолютной ликвидности (Кабс.л.) показывает, какую часть кредиторской задолженности учреждение может погасить немедленно. Коэффициент абсолютной ликвидности рассчитывается по формуле:

Значение данного показателя не должно опускаться ниже 0,2.

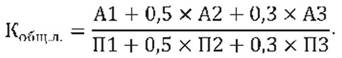

4. Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса (Кобщ.л.) учреждения, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных), при условии что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Общий показатель ликвидности баланса определяется по формуле:

Значение данного коэффициента должно быть больше или равно 1.

5. Коэффициент обеспеченности собственными средствами (Кобесп.с.с.) показывает, достаточно ли собственных оборотных средств у учреждения для его финансовой устойчивости. Он определяется по формуле

Значение данного коэффициента должно быть больше или равно 0,1.

6. Коэффициент маневренности функционального капитала (Кманевр.) показывает, какая часть функционирующего капитала заключена в запасах. Если этот показатель уменьшается, то это является положительным фактом. Он определяется из соотношения

В ходе анализа ликвидности баланса каждый из рассмотренных коэффициентов рассчитывается на начало и конец отчетного периода. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или уменьшение значения). Следует отметить, что в большинстве случаев достижение высокой ликвидности противоречит обеспечению более высокой прибыльности. Наиболее рациональная политика состоит в обеспечении оптимального сочетания ликвидности и прибыльности предприятия.