Анализ эффективности (доходности) деятельности компании

Традиционно эффективность деятельности компании оценивается с помощью показателей рентабельности (или доходности). В зависимости от направлений вложений средств, формы привлечения капитала, а также целей расчета их можно разделить на две группы: рентабельность капитала (или доходность капитала) и рентабельность финансово-хозяйственной деятельности (доходность бизнеса).

Входящие в эту совокупность показатели отличаются методикой расчета, целями их использования, что затрудняет выбор индикатора, соответствующего поставленной задаче и адекватно отражающего успешность бизнеса в целом или отдельных его направлений.

Расчет показателей рентабельности (доходности вложений) капитала

В общем случае под рентабелъностъю понимается отношение прибыли, полученной за определенный период, к объему инвестированного капитала. Экономический смысл данного показателя состоит в том, что он характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или заемных), вложенных в предприятие.

Рентабельность - это результат действия большого числа факторов, поэтому, являясь в своем роде обобщающими индикаторами, коэффициенты рентабельности определяют эффективность работы фирмы в целом (табл. 7.6).

Раскроем ОГЛАВЛЕНИЕ ключевых показателей рентабельности, к которым относятся:

o рентабельность активов (ставка доходности активов);

o рентабельность собственного капитала (ставка доходности собственного капитала);

o рентабельность продаж (норма прибыли).

Таблица 7.6. Система показателей эффективности капитала и деятельности компании

Рентабельность активов (Return on Assets, ROA или ROTA):

Показывает, сколько чистой прибыли получает фирма с единицы активов, и служит оценкой доходности бизнеса по отношению к его активам. Чем выше рентабельность активов, тем эффективнее расходуются ресурсы предприятия. В аналитических целях может рассчитываться и рентабельность текущих активов.

Для расчетов следует использовать среднюю величину активов за период, а не их размер на конец года. В случае если необходимо нивелировать влияние суммы уплаченных налогов и процентов, к расчету может быть принята не чистая, а операционная прибыль (прибыль до уплаты налогов и процентов) .

Показатель рентабельности всех активов (КОД) рекомендуется для анализа в рамках одной отрасли, но не для сравнения различных отраслей. Наиболее широко применяется аналитиками промышленных предприятий и финансовых организаций.

Рентабельность собственного капитала (Return on Equity, ROE) характеризует отдачу на инвестиции акционеров, показывает наличие прибыли на единицу вложенного собственного капитала:

Имеет особое значение для владельцев компаний, так как служит лучшей оценкой результатов ее деятельности с позиций акционеров. Однако данный индикатор во многом определяется структурой капитала и стоимостью отдельных элементов, входящих в его состав.

Корректным считается расчет исходя из средней величины собственного капитала, поскольку определенная часть прибыли может реинвестироваться в течение всего отчетного периода.

В целом, на ROE и ROA обращается особое внимание, так как они считаются индикаторами прибыльности бизнеса и, соответственно, его инвестиционной привлекательности.

Кроме того, коэффициент ROE позволяет аналитику сравнивать прибыльность от деятельности данного предприятия с возможным доходом от альтернативных вложений средств (в другие предприятия или ценные бумаги).

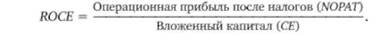

Рентабельность вложенного капитала (или инвестиций) (Return on Capital Employed, ROCE или ROI)

Вложенный (используемый капитал) представляет собой капитал долгосрочный, т.е. источники финансирования, не подлежащие возврату в течение финансового года. Рассчитывается как сумма собственного капитала и долгосрочных обязательств (или активы минус краткосрочные обязательства). В ряде случаев может приниматься в расчет не долгосрочная задолженность, а все долги, подразумевающие выплату процентов (финансовый долг). Такой способ расчета используется при оценке деятельности в разрезе отдельных направлений:

Характеризует эффективность операционной и инвестиционной деятельности компании; показывает, насколько грамотно работают менеджеры с заемным и с собственным капиталом.

Необходимо отметить, что показатели рентабельности тесно связаны со структурой финансирования бизнеса. Типичная задача, которую решают менеджеры компании, - поиск оптимальной структуры капитала, обеспечивающей максимальный прирост доходности вложений собственных средств с учетом меняющейся доли рынка.

Рассмотрим, как меняется ROCE по прибыли до налогообложения (ЕВТ) в двух компаниях, одна из которых использует бездолговую схему финансирования бизнеса, а другая - смешанную.

Пример 7.4

Разбор типового задания

Определите рентабельность вложенного капитала для компаний "У" и "2", имеющих разную структуру финансирования бизнеса.

Исходные данные

Решение

Проанализируем величину рентабельности собственного капитала компаний "У" и "2" по прибыли до налогообложения:

Вывод. Структура финансирования компании "2" обеспечивает более высокую доходность собственного капитала по прибыли до налогообложения.

Теперь оценим чувствительность компаний "У" и "Z" к потере доли рынка.

Предположим, что объемы продаж в обеих компаниях упали и EBIT сократится одинаково до 400:

ROCEm = 400/4000 х 100% = 10%; ROEbt(X) = 400/4000 х 100% = 10%;

ROCE(Z) = 10%;

ROEb((Z) = [(400-2000 - 15%)]/2000) х 100% = 5%.

1. ROCE(Y) и ROEbl(Y) уменьшились в два раза: с 20 до 10%.

2. ROCE{Z) уменьшился в два раза, a ROEbl(Z) уменьшился в пять раз.

ROCE < Ставки по кредитам, следовательно, привлечение заемного капитала снижает ROE.

Отрицательный эффект финансового рычага - высокая чувствительность к потере доли рынка.

Для оценки эффективности деятельности компании с точки зрения динамики продаж и полученной в результате выручки используются показатели, характеризующие долю прибыли в выручке (или общей сумме доходов).

Рентабельность продаж (Return on Sales, ROS):

В качестве числителя в показателе ROS может быть использована не только чистая прибыль, но любой финансовый результат, доля которого в выручке оценивается (валовая прибыль, EBITDA, ЕВ/Г и др.). С помощью коэффициентов, относящихся к группе "Рентабельность продаж", может быть оценена доходность бизнеса в целом и отдельных направлений деятельности компании. Высокое значение этого показателя (его называют еще нормой прибыли) свидетельствует о том, что предприятие, возможно, имеет преимущества в сравнении с конкурентами (эффективный менеджмент, передовая технология и т.п.).

Значение рентабельности продаж имеет серьезную отраслевую специфику. Это определяется главным образом разной скоростью оборота средств компаний в различных отраслях. Соответственно, сравнение фактических значений ROS конкретной компании можно проводить либо со среднеотраслевыми данными, либо с рентабельностью продаж эталонной компании в отрасли.

На первый взгляд коэффициенты деловой активности легко поддаются анализу. Однако эти достаточно "коварные" показатели могут привести к некорректным выводам и прямым ошибкам по следующим причинам:

o в формулах используются данные форм отчетности, в которых порядок представления данных разный: например, в балансе данные представляются на отчетную дату, а в отчете о прибылях и убытках - нарастающим итогом за весь отчетный период, т.е. строго говоря, показатели этих двух форм сопоставлять некорректно;

o сопоставляя некоторые данные указанных форм отчетности, следует учитывать особенности отражения налогов, возможность использования разных цен и т.д.;

o предлагаемый в формулах принцип расчета средних величин может значительно завышать или занижать результат из-за сезонных колебаний, дефицита денежных средств и материальных ресурсов, инфляции, а также в результате манипулирования данными, представленными в финансовой отчетности.

Таким образом, для анализа деловой активности и эффективности с помощью коэффициентного метода необходимо привести данные отчетности в сопоставимый вид. Однако даже эти операции не ликвидируют всех недостатков методики, в связи с чем выводы по результатам анализа следует формулировать корректно, с большой долей осторожности.

Все указанные показатели могут быть превращены в динамический ряд с целью выявления наиболее существенных факторов, влияющих на результаты финансово-хозяйственной деятельности компании, а также определения эффективности оперативного руководства.