Уровень 2

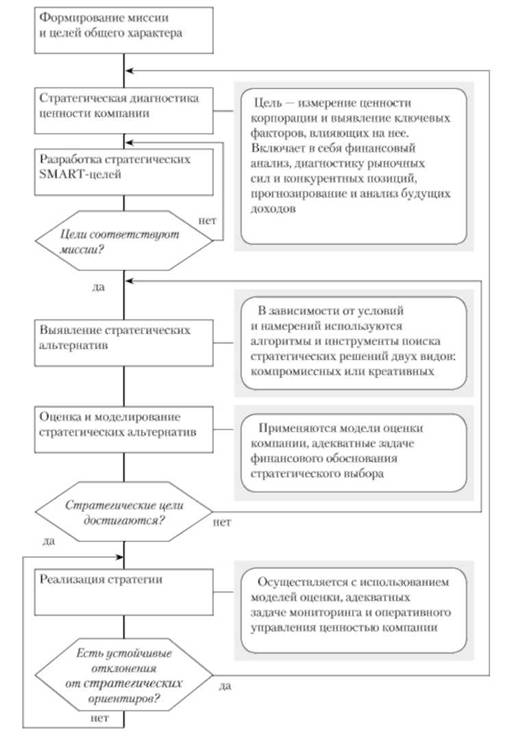

Основные блоки алгоритма стратегического управления ценностью. Па рисунке 7.4 приведен алгоритм стратегического управления ценностью корпорации, в котором увязаны в единое целое решаемые последовательно вопросы: целеполагание, стратегическая диагностика факторов ценности компании, выявление стратегических альтернатив, их оценка и финансовое моделирование, а также мониторинг ценности в процессе реализации стратегии.

Целеполагание. Начинается процесс стратегического управления ценностью с целеполагания. При этом нецелесообразно начинать работу над стратегией компании с постановки генеральной цели и ее декомпозиции на цели, соответствующие критериям 5АМ/?7"(конкретные, измеримые, достижимые, реалистичные, определенные во времени). В условиях стратегической неопределенности, до уяснения положения, в котором находится компания, формулировать конкретные цели, отвечающие этим критериям, нецелесообразно, так как это снижает гибкость решений. На начальном этапе могут быть сформулированы цели общего характера: миссия компании, обозначение намерений, а также образное представление миссии в виде самых общих целей. Стратегические 5МЛ/? Г-цел и формируются после стратегической диагностики ценности компании, они выражаются в форме количественных стратегических ориентиров: рост ценности компании, доля рынка, объем продаж, доходность на вложенный капитал и др. Достижение стратегических целей должно соответствовать миссии. Таким образом, процесс формирования целей проходит ряд итераций.

Диагностика ценности компании

Задачи диагностики ценности. Для подготовки обоснованного стратегического решения целесообразно проводить комплексную диагностику ценности компании, которая дает возможность:

o увязать в единый комплекс финансовое и стратегическое позиционирование, анализируя во взаимосвязи финансовые и нефинансовые драйверы ценности;

o оценить основную, наиболее вероятную траекторию будущего развития компании при сохранении существующей стратегии;

o выявить основные возможности и угрозы, несоответствие между желаемым и прогнозируемым развитием событий;

Рис. 7.4. Алгоритм стратегического управления ценностью корпорации

o измерить ценность компании при сохранении существующей стратегии;

o оценить стратегический потенциал компании, в том числе ее стратегическую гибкость при различных возможных сценариях изменения внешней среды;

o выявить спектр возможных альтернатив для осуществления стратегического выбора.

Ключом к пониманию процесса принятия обоснованного по ценности стратегического решения является четкое разделение понятий справедливой и инвестиционной ценности компании.

Отличие диагностики ценности от традиционной оценки компании. Диагностика ценности компании по своей направленности, способам и методам отличается от традиционной оценки. Задачей диагностики является поиск ограничений и движущих факторов ценности компании. Суть не в том, чтобы точно спрогнозировать будущее и рассчитать "истинную" ценность компании, тем более что "истинную" ценность не дано знать никому. Диагностика ценности нацелена на то, чтобы в условиях неопределенности и изменчивости будущего подготовить верный стратегический выбор, принимать решение, дающее большую ценность, чем рассмотренные альтернативы. Главная опасность - не увидеть альтернативы, не придать им значение, неверно их оценить по отношению друг к другу. В принятии стратегического решения имеет значение не столько абсолютная ценность компании, сколько относительная ценность рассматриваемых альтернатив.

Сегментация бизнеса. Диагностика ценности начинается с описания компании и сегментации ее бизнеса. Сегментация позволяет определить, из скольких стратегических бизнес-единиц (СБЕ) состоит компания. Сегментация компании на отдельные СБЕ опирается на различия в способах создания ценности. Отдельная СБЕ определяется по двум критериям:

o сегмент потребителей;

o ресурсы и способы удовлетворения спроса данного сегмента потребителей.

Сегмент потребителей есть группа лиц с близкими ценностно-стоимостными предпочтениями. Для того чтобы подразделение компании можно было идентифицировать как отдельную СБЕ, необходимо наличие обоих вышеназванных критериев. Корректная сегментация бизнеса компании принципиально важна, поскольку дальнейший анализ и выработка стратегических альтернатив развития делятся на два уровня: корпоративный (принятие стратегических инвестиционных и финансовых решений) и уровень СБЕ (выработка стратегии конкурентной борьбы).

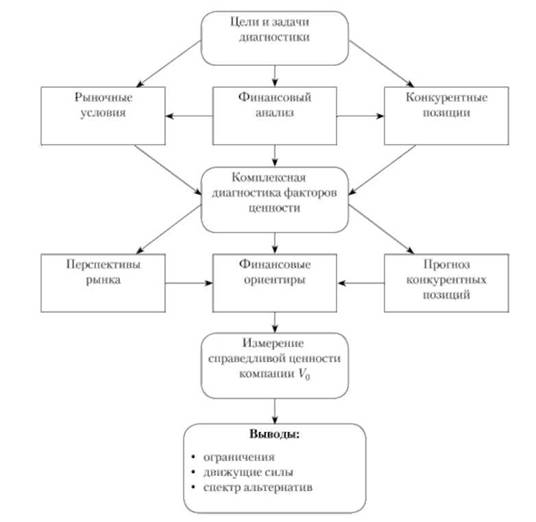

Две части диагностики ценности. Диагностика ценности компании состоит из двух частей.

Первая часть предназначена для получения целостной картины финансово-экономической истории компании. Она включает анализ

Рис. 7.5. Стратегическая диагностика ценности корпорации

ее финансовых результатов, рыночных сил и конкурентных позиций. Анализ прошлой деятельности компании проводится с целью выявления основных тенденций в ее деятельности. Для этого проводится тщательный анализ факторов, формирующих доходы и денежные потоки компании, выявляются основные соотношение и пропорции между факторами ценности, тенденции их изменения. На базе этого анализа формируются ключевые предположения для прогнозов. Завершается первая часть комплексной диагностикой ситуации, объединяющей результаты финансового и стратегического позиционирования, - она позволяет увязать в единое целое ретроспективу финансовых и нефинансовых факторов ценности компании (рис. 7.5).

Вторая часть посвящена анализу будущего фирмы и включает оценку перспектив рынка и позиций компании, построение ключевых допущений и финансовых ориентиров на прогнозируемый период, исходя из предположения о сохранении существующей стратегии, системы менеджмента и структуры капитала. Неотъемлемой частью стратегической диагностики ценности фирмы является собственно измерение ее ценности. Кроме того, проводится анализ прогнозируемых финансовых ориентиров, сбалансированности параметров будущего роста компании. Конечной задачей стратегической диагностики ценности являются системные выводы о способности корпорации генерировать ценность при сложившейся структуре и динамике внешней и внутренней среды, состоянии основных движущих сил и ограничений роста ценности компании и возможном спектре стратегических альтернатив ее развития.

Диагностика финансовых факторов ценности. Диагностика ценности компании начинается с анализа финансовых показателей и заканчивается обобщением по основным финансовым драйверам ценности, что дает возможность свести воедино результаты всей диагностики и отразить их в построении прогнозных финансовых стратегических ориентиров.

Поскольку ценность компании определяется ее способностью генерировать денежные потоки сейчас и в будущем, основная задача финансовой диагностики - выявить, где компания теряет деньги, чтобы дальнейший анализ сконцентрировать на выявлении причин.

Как было показано ранее, основными финансовыми факторами, охватывающими все стороны деятельности компании и определяющими ее ценность в финансовом измерении, являются величина вложенного капитала, доходность на вложенный капитал, темпы роста, норма реинвестирования, стоимость капитала. Поэтому основное внимание в финансовом анализе следует сосредоточить на интегральных параметрах и факторах, их определяющих. Анализ интегральных финансовых показателей и использование их как финансовых ориентиров позволяют увязать между собой стратегическое позиционирование, выявление, оценку и финансовое моделирование стратегических альтернатив развития компании.

Завершается анализ финансовых факторов ценности постановкой вопросов для дальнейших этапов диагностики, а также формированием определенной части предварительных предположений для прогнозов денежных потоков. Но финансовая диагностика на этом не заканчивается. Происходит расширение границ анализа, и после диагностики рыночных сил и конкурентных позиций наступает итоговый этап диагностики - выявление связи финансовых и нефинансовых факторов ценности и получение целостной картины ситуации и перспектив се развития.

Анализ рыночных условий. Цель проведения анализа рыночных условий - получить ответы на следующие вопросы:

o Каковы основные экономические показатели, характеризующие отрасль?

o Какие конкурентные силы действуют в отрасли и какова степень их влияния?

o Что вызывает изменения в структуре конкурентных сил отрасли и какое влияние эти факторы окажут в будущем?

o У каких компаний наиболее сильные (слабые) конкурентные позиции?

o Каков следующий наиболее вероятный стратегический шаг конкурентов?

o Какие ключевые факторы определят успех или неудачу в конкурентной борьбе?

o Насколько привлекательна отрасль с точки зрения перспектив получения экономической прибыли?

Основное внимание при анализе уделяется движущим факторам ценности в отрасли.

Анализ конкурентных позиций компании. Оценка стратегической позиции компании включает в себя ответ на следующие вопросы.

o Насколько эффективна действующая стратегия ? Ответ включает в себя оценку действующей стратегии как с качественной стороны (законченность, внутренняя согласованность, обоснованность, соответствие ситуации), так и с количественной (стратегические и финансовые результаты).

o В чем сила и слабость компании, какие у нее возможности и угрозы'! Анализ этих аспектов при помощи 5И7ОГ-анализа дает общую картину положения компании.

o Конкурентоспособны ли цены и издержки компании? Важнейший инструмент анализа - концепция цепочки создания ценности. Стратегический анализ издержек включает в себя сравнение издержек фирмы с се основными конкурентами по всей цепочке, начиная от покупки сырья до продажи и послепродажного обслуживания потребителей.

o Насколько прочна конкурентная позиция компании? Изучается положение компании по сравнению с конкурентами по основным ключевым факторам ценности (доля на рынке, рост числа потребителей, относится к "точкам роста" на данном рынке, преимущество в дифференциации, более низкие издержки, технологические и инновационные преимущества, уровень экономической прибыли по сравнению с конкурентами).

o С какими проблемами может столкнуться компания? Если стратегия компании не изменится, изучаются проблемы, с которыми может столкнуться компания в ближайшем будущем, и их возможное влияние на способность к получению экономической прибыли.

Оценка компании до принятия стратегических решений. На основе проведенного анализа финансовых и нефинансовых факторов ценности производится соответствующая оценка справедливой ценности компании до принятия стратегических решений. Если компания состоит из нескольких стратегических бизнес-единиц, необходимо провести многопрофильную оценку, т.е. финансовую оценку каждой стратегической бизнес-единицы. На основе результатов позиционирования необходимо осуществить прогнозирование по основным стратегическим ориентирам, исходя из предположения, что деятельность компании в области маркетинговой, операционной, инвестиционной и финансовой политики сохранится на прежнем уровне. Такая оценка позволяет не только получить итоговый результат (абсолютное значение ценности компании), но и провести анализ основных факторов, влияющих на него.

Обобщение результатов диагностики ценности компании. Важнейшей задачей диагностики является обобщение результатов анализа по всем трем блокам диагностики (финансовому состоянию, рыночным условиям и конкурентным позициям) и получение целостной картины движущих факторов ценности в отрасли, а также позиций компании по данным факторам. Это дает возможность выявить стратегические проблемы, установить причинно-следственные связи между ними, определить ключевые проблемы, выступающие основными ограничениями роста ценности компании. Дальнейшая разработка стратегии концентрируется на решении основного ограничения роста ценности компании.

Комплексный анализ ситуации положения компании при оценке позволяет выявить и сформулировать основные альтернативы, возможные траектории ее развития, сформулировать основные стратегические цели. Стратегические цели выражаются в форме количественных стратегических ориентиров: рост ценности компании, доля рынка, объем продаж, доходность вложенного капитала. Достижение стратегических целей должно соответствовать миссии компании.