Дюрация облигаций

Доходность – важнейший, но нс исчерпывающий критерий выбора облигации. В частности, показателем привлекательности для инвестора того или иного вида облигаций служит продолжительность срока до их погашения. При увеличении последнего растет степень финансового риска для ее владельца. Безусловно, что риск приобретения облигаций с купонными доходами значительно ниже риска, связанного с облигациями, выплата процентов по которым производится в конце срока. В связи с этим существуют показатели, характеризующие особенности распределения доходов в период времени от момента покупки облигации до момента погашения. Один из них – показатель дюрации, обязательно рассчитываемый для принятия обоснованного решения о целесообразности приобретения конкретных облигаций например, если анализируемые облигации имеют одинаковую доходность и (или) сроки до погашения.

Дюрация – показатель взвешенного среднего значения сроков времени до наступления каждого платежа (купонных и основного) по соответствующей облигации.

В качестве весовых коэффициентов (w,) рассматривается приведенная стоимость соответствующего платежа (PVt), отнесенная к цене данной облигации:

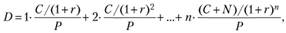

Формула расчета дюрации (измеряемой в годах) имеет следующий вид:

или в более компактном виде:

Рассчитанный таким образом показатель называют дюрацией Маколея, по имени ученого Фредерико Маколея, который в 1938 г. ввел эту характеристику для измерения средневзвешенного срока инвестирования средств в облигации (вместо срока до погашения).

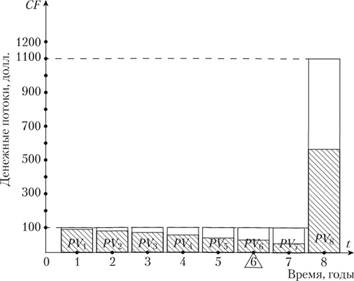

Рассмотрим пример расчета показателя дюрации для облигации, характеризующейся следующими параметрами: 9%-ная купонная ставка; срок погашения – 8 лет; доходность к погашению – 10%; номинальная стоимость – 1000 долл. США (рис. 3.10).

Денежные поступления по рассматриваемой облигации в первые семь лет представляют собой купонные платежи по 90 долл., а в последний год к купону добавляется выплата номинала облигации (N= 1000 долл.), поэтому совокупный платеж составляет 1090 долл. Высота каждого столбца на рисунке соответствует величине платежа, а их заштрихованная часть – приведенной стоимости платежа (PVf) при ставке дисконтирования 10%. Если представить, что временна́я ось – это весовая доска с опорой, то дюрация облигации – это расстояние от начала временной оси до точки опоры, опираясь на которую весы находятся в равновесии.

В самом общем виде формула для расчета дюрации облигации может быть записана следующим образом:

Рис. 3.10. Иллюстрация расчета показателя дюрации

Для рассматриваемого примера D = 5,97 годам.

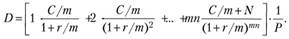

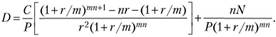

Когда купон по облигации выплачивается т раз в год, дюрация рассчитывается по формуле

Единицей измерения дюрации в этом случае служит купонный период.

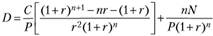

Если до погашения облигации много лет, дюрацию можно рассчитать как

Для случая, когда купон по облигации выплачивается т раз в год, формула расчета дюрации имеет вид

Примечание. Две последние формулы дают значение дюрации сразу в годах.

Рассчитанный таким образом показатель дюрации может быть эффективно использован для оценки рыночного риска:

1) отдельного финансового инструмента: чем выше дюрация инструмента, тем выше его рыночный риск;

2) портфеля различных финансовых инструментов.

Из сказанного выше со всей очевидностью следует также, что:

• дюрация финансового инструмента, по которому не выплачивается купон с момента выпуска или в течение времени, оставшегося до погашения, например облигации с нулевым купоном, равна времени, оставшемуся до срока погашения;

• дюрация обычной облигации всегда меньше ее срока погашения. Например, облигация с 10-летним сроком погашения, по которой выплачивается 10%-ный купон, приблизительно имеет дюрацию 7 лет;

• чем выше купонная ставка, тем ниже дюрация, а облигация менее рискованна, и наоборот;

• чем чаще выплачиваются купоны по облигации, тем меньше дюрация, так как больше платежей располагаются к начальному моменту. Одновременно увеличивается коэффициент дисконтирования для номинала и, соответственно, уменьшается его удельный вес в цене облигации;

• чем больше время до погашения облигации, тем больше дюрация;

• чем выше доходность до погашения облигации, тем ниже дюрация, и наоборот. Это происходит потому, что при более высокой ставке доходности будущие потоки наличности дисконтируются в большей степени, чем ближайшие потоки наличности. Когда же доходность облигации падает, точка равновесия смещается вправо.

Показатель дюрации используется для оценки изменения цены облигации при изменении процентных ставок. Для того, чтобы измерить чувствительность (эластичность) облигации, применяют показатель модифицированной дюрации

где Dм – модифицированная дюрация; D – дюрация Маколея; r – рыночная процентная ставка.

Модифицированная дюрация измеряется в процентах. Так, если дюрация составляет 12,47 года, а рыночная ставка равна 10%, то модифицированная дюрация

Таким образом, если рыночная процентная ставка возрастет на 1%, то цена облигации снизится на 11,34% (поскольку между курсом облигаций и процентными ставками существует обратная зависимость).