Риски в международных валютных, кредитных и финансовых операциях. Способы их страхования

Риск — опасность потерь в случае наступления неблагоприятного события под влиянием негативных факторов. Ввиду этого риск является не только экономической категорией, характеризующей возможность убытков при осуществлении международных операций, но и вероятностной категорией, свидетельствующей о неопределенности проявления риска и неуверенности их участников в результате сделок. Концепция риск/шанс означает не только риск потерь, но и шанс приобрести выгоды одного из контрагентов сделки за счет другого. Такой подход определяет направление риск-менеджмента на снижение рисков и повышение шанса приобрести выгоды при осуществлении международных валютно-кредитных и финансовых операций.

Для управления рисками па основе концепции риск/шанс необходим анализ факторов рисков, видов и способов их страхования в международных операциях.

Факторы рисков

В отличие от внутренней деятельности участников рынка в их международных операциях больше факторов рисков (табл. 8.9).

Таблица 8.9. Основные факторы рисков в международных валютных, кредитных и финансовых операциях

|

Макроуровень |

Микроуровень |

|

Снижение темна экономического роста Финансово-экономический кризис Усиление инфляции Ухудшение состояния платежного баланса Увеличение государственного долга (внутреннего и внешнего) Уменьшение официальных золотовалютных резервов Миграция капиталов (приток в страну или отток) Нестабильность финансового рынка Изменения в законодательстве (ограничения и запрет) Политические события Международный рейтинг страны |

Ухудшение хозяйственно-финансового положения контрагента Неплатежеспособность импортера и заемщика Неустойчивость курса валюты цены (кредита) и валюты платежа Колебания процентных ставок Виртуализация сделок Электронный интернет-бэнкинг Мошенничество Отмывание преступных доходов Финансирование терроризма Теневая деятельность Непрозрачная информация Субъективные факторы — степень доверия к контрагенту, иррациональность поведения участников сделки* |

* Резкая реакция на неподтвержденные слухи и игнорирование существенных событий.

Виды рисков

Участники международных валютно-кредитных и финансовых операций подвергаются разнообразным рискам. Классификация, основанная на 40 критериях, насчитывает более 220 видов этих рисков.

Рассмотрим основные виды рисков операций на мировом финансовом рынке. В их числе:

• суверенный риск — опасность потерь в связи с невыполнением государством своих международных обязательств (например, по кредитным, фондовым, валютным, страховым операциям);

• строковой риск — опасность потерь при невыполнении этих международных обязательств юридическими лицами (корпорациями, банками и др.) определенной страны в связи с ухудшением экономической и политической ситуации, введением запретов. Страновой риск проявляется в результате следующих действий контрагентов в международных операциях:

— официальный отказ от признания финансовых обязательств;

— дефолт — прекращение их оплаты;

— технический дефолт — частичная приостановка выплат по международным операциям;

- пересмотр кредитором условий оплаты финансовых обязательств кредитором, если это предусмотрено договором;

- неперевод платежей по международным операциям при введении или усилении валютных ограничений в стране должника;

• стратегический риск связан с ошибочной стратегией участника мирового финансового рынка, нереальным прогнозированием его состояния и неправильным выбором иностранных контрагентов;

• рыночный риск — вероятность убытков в результате неблагоприятных изменений рыночных условий операций на мировом финансовом рынке по сравнению с договорными. Рыночный риск включает процентный, валютный, фондовый и др.;

• системный риск — риск потерь, обусловленных циклическим развитием экономики;

• правовой риск — риск потерь в связи с непредвиденными изменениями в законодательстве страны иностранного контрагента международной сделки. Убытки могут быть следствием несоответствия национальных правовых норм международным правилам и обычаям;

• репутациониый риск — риск потери деловой репутации участника мирового финансового рынка. Этот риск возникает при снижении его рейтинга международными агентствами, невыполнении обязательств по сделкам;

• операционный риск — риск потерь в связи с нарушениями операционной техники проведения международной сделки;

• технологический риск — риск потерь в связи с использованием электронного банкинга и Интернета с участием посредника — провайдера. В итоге возникает информационный риск в случае несанкционированного доступа к информации, в том числе банковской, об операциях участников мирового финансового рынка.

К этим рискам относят также мошеннические международные операции с использованием современных технологий — компьютерной сети, Интернета;

• риск нехватки ликвидности возникает при неспособности участника мирового финансового рынка выполнить свои обязательства по заключенной сделке.

При управлении рисками операций на мировом финансовом рынке наряду с типовой классификацией различаются их конкретные виды с учетом особенностей сделок.

Поскольку международные сделки связаны с использованием иностранных валют, важное место среди коммерческих рисков занимают валютные риски. Это опасность валютных потерь в результате изменения курса валюты цены контракта (или займа) по отношению к валюте платежа в период между заключением и исполнением сделки (см. параграф 8.2).

В основе валютного риска лежит изменение реальной стоимости денежного обязательства в указанный период. Экспортер несет убытки при понижении курса валюты цены по отношению к валюте платежа, так как он получит меньшую реальную стоимость по сравнению с контрактной. Аналогично кредитор рискует не получить реальную сумму кредита от заемщика. Напротив, для импортера и должника по займам валютные риски возникают, если повышается курс валюты цены (или кредита) по отношению к валюте платежа. В обоих случаях эквивалент в национальной валюте должника будет меньше сумм, на которые контрагенты рассчитывали при подписании соглашения. Колебания валютных курсов ведут к потерям одних и обогащению других фирм и банков. Валютным рискам подвержены обе стороны международной сделки, а также государственные и частные владельцы иностранной валюты. Валютные риски банков возникают при открытой валютной позиции. При девальвации иностранной валюты сумма капиталовложений в реальном исчислении может оказаться ниже, чем при инвестициях в национальной валюте.

Участники международных кредитно-финансовых операций подвержены не только валютному, но и кредитному, процентному, трансфертному рискам. Кредитный риск — риск неуплаты заемщиком основного долга и процентов по кредиту, причитающихся кредитору, — несет кредитор при неплатежеспособности заемщика. Процентный риск — опасность потерь, связанных с изменением рыночной процентной ставки по сравнению со ставкой, предусмотренной кредитным соглашением, в период между его подписанием и осуществлением платежа.

Кредитор песет риск потерь при повышении процентной ставки на рынке (по сравнению с договорной), а заемщик — риск ее снижения. Кроме того, у международного заемщика возникает риск завышения стоимости кредита, включая ее договорные элементы (процентную ставку и многочисленные комиссии) и скрытые (требование первоклассного обеспечения, страхование в определенной компании па невыгодных условиях, принудительный депозит в определенном размере от суммы кредита и др.).

Трансфертный риск — риск невозможности перевода должником средств кредитору в погашение долга в связи с введением ограничений или объявлением дефолта в стране-заемщике.

При кризисных потрясениях проявляется риск ухудшения базовых условий внешних займов для международного заемщика и риск непредвиденных долговых обязательств (см. гл. 7).

Управление рисками — совокупность методов и приемов, применяемых для снижения опасности потерь в случае неблагоприятных событий. Общепринятая модель риск-менеджмента применяется и на финансовых рынках с учетом специфики операций (рис. 8.10).

Рис. 8.10. Основные этапы управления рисками при осуществлении международных валютных, кредитных, финансовых операций

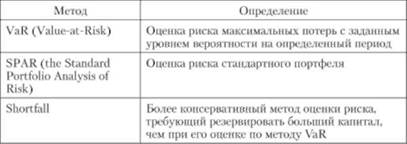

В мировой практике сформировались основные методы идентификации и измерения риска, применяемые к рассматриваемым операциям (табл. 8.10).

Таблица 8.10. Методы оценки рисков операций на мировом финансовом рынке

Метод VaR, используемый с середины 1990-х гг., позволяет оценить средние риски по операциям на разных секторах мирового финансового рынка и агрегировать рисковую позицию в единую величину. Например, VaR в 1 млн евро в день с вероятностью 95% означает прогноз, что потери не превысят эту сумму с вероятностью 95%.

При резком изменении рыночной конъюнктуры используются также стрессовое тестирование и моделирование кризисной ситуации.

Па основе модели VaR ежемесячно определяются лимит убытков, включаемых в бюджет профессиональных участников мирового финансового рынка в зависимости от размеров валютной позиции нетто, динамики валютного курса, а также критические точки его колебаний в установленных лимитах.

При благоприятной эволюции курса определенных валют ежемесячно создаются их резервы, и критические точки сдвигаются ближе к лимитам. Страхование валютной позиции осуществляется, если резервы курсовых колебаний и лимит убытков исчерпаны. Для упрощения расчетов статически определяется коэффициент для расчета вероятной и нижней границ убытков.

Метод SPAR, основанный па портфельных теориях, используется для оценки риска портфеля ценных бумаг, инвестиций, долгов в валютных и финансовых активах в целях снижения возможных потерь и расчета гарантий по сохранности ликвидности, доходности этих активов с учетом специфики их компонентов.