Венчурные компании как формы инновационного развития

Под венчурной компанией (предприятием) понимается деловое сотрудничество собственников компании с владельцами венчурного капитала по реализации проектов с высокой степенью риска и возможностью получения значительного дохода[1]. Фактически само понятие "венчур" (англ, venture – рискованное предприятие) означает инвестиционную компанию, работающую исключительно с инновационными предприятиями и проектами (стартапами).

Схема последовательного сокращения риска при создании венчурной компании представлена в табл. 7.1.

Таблица 7.1

Схема последовательного сокращения риска при создании венчурной компании

|

Этап |

Уровень риска |

|

Формирование первоначального капитала для проведения предварительных исследовательских работ, связанных с проработкой идеи, исследованием рынка, постановкой цели и разработкой бизнес-плана |

Максимальный |

|

Финансирование образования компании, включая разработку стратегии развития и покрытие первичных производственных расходов на НИОКР |

Очень высокий |

|

Привлечение венчурного капитала для запуска производства – создания пробной партии продукции и оценки рыночной реакции на нее |

Высокий |

|

Финансирование становления серийного производства, покрытия издержек по изготовлению продукции и активному ее продвижению на рынок |

Выше среднего |

|

Финансирование наращивания производственных мощностей (расширения производства) |

Средний |

|

Вложение средств в увеличение оборотного капитала |

Ниже среднего |

|

Переход на самофинансирование в результате достижения точки окупаемости |

Умеренный |

|

Финансирование поглощений и выпуска контрольного пакета акций |

Низкий |

|

Изъятие венчурного капитала и замена его обычным финансированием |

Очень низкий |

Венчурное инвестирование – это вложение денежных средств или материальных активов в развитие бизнеса, связанного с реализацией высокотехнологичных бизнес- проектов. При этом венчурное инвестирование считается одним из наиболее эффективных методов финансирования инновационных предприятий.

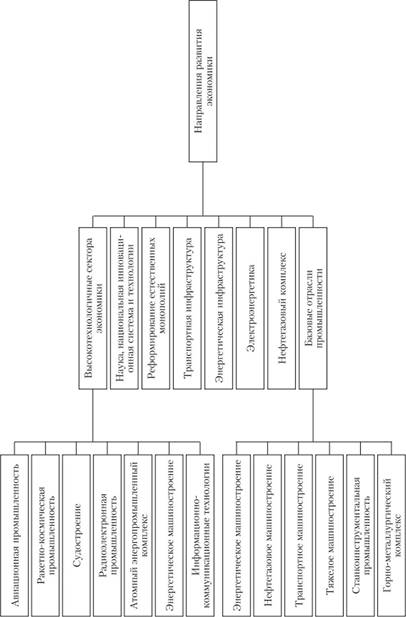

Рассматривая перспективы венчурного инвестирования в Российской Федерации, нельзя не отметить, что они нашли свое отражение в Концепции социально-экономического развития России до 2020 года и отражены в основных направлениях развития отечественной экономики, где в качестве объектов активного привлечения венчурного капитала выделяются высокотехнологичные, базовые сектора экономики (рис. 7.1) в рамках формирования национальной инновационной системы.

Венчурное инвестирование в общем случае предполагает выполнение посреднических функций между инвесторами, средства которых аккумулируются в венчурном фонде, и предпринимательскими структурами, предлагающими потенциально высокорентабельные проекты (табл. 7.2). При этом венчурные фонды представляют собой финансовые компании (участниками которых являются коммерческие банки, инвестиционные, пенсионные фонды и т.д.), специализирующиеся на финансировании высокорисковых проектов.

Особенности венчурного инвестирования заключаются в том, что инвестиции осуществляются в обмен на долю акционерного капитала на ранних стадиях развития инновационной деятельности с целью обеспечения быстрого роста капитализации бизнеса. При этом венчурный инвестор не требует залогового обеспечения, которое не могут обеспечить рассматриваемые инновационные компании, а берет риски на себя, используя свой опыт и связи в бизнесе.

Венчурное инвестирование как альтернативный источник финансирования высокорискового частного бизнеса зародился в США в середине 1950-х гг.[2] Бурное развитие венчурных инвестиций напрямую связано с информационной революцией, зародившейся в Силиконовой долине. После изобретения в 1971 г. в Intel микропроцессора (Тед

Рис. 7.1. Основные направления развития отечественной экономики с привлечением венчурного капитала

Таблица 7.2

Типовая схема венчурного инвестирования

|

Этапы |

ОГЛАВЛЕНИЕ этапа |

|

Формирование венчурного фонда |

Создание самостоятельной компании, ограниченного партнерства в виде полного или коммандитного товарищества, ассоциации партнеров и т.д. |

|

Сбор средств |

Привлечение средств частных инвесторов, инвестиционных институтов, пенсионных фондов, страховых компаний, государственных компаний, международных организаций |

|

Поиск и отбор компаний |

1. Компании для посева (Seed) – это проект или бизнес-идея, которую необходимо профинансировать для проведения дополнительных исследований или создания пилотных образцов продукции перед выходом на рынок. 2. Только возникшие компании (Slait ир) – недавно образованные компании, нс имеющие длительной рыночной истории, но нуждающиеся в инвестировании для проведения научно-исследовательских работ и начала продажи продукции. 3. Компании начальной стадии (Early stage) – компании, имеющие инновационную продукцию и нуждающиеся в инвестициях для запуска серийного производства и коммерческой реализации продукции. 4. Растущие компании (Expansion) – компании, которым требуются дополнительные инвестиции для расширения объемов производства и сбыта, проведения дополнительных маркетинговых изысканий, увеличения основных фондов и т.д. 5. Компании, находящиеся в стадии преобразования (Bridge financing) – компании, нуждающиеся в регистрации своих акций на фондовой бирже. 6. Компании, у которых осуществляется выкуп инноваций (Management Buy-Out, Management Виу-In) собственными либо внешними менеджерами нуждающимися в инвестициях для приобретения готового инновационного бизнеса. 7. Компании, находящиеся в стадии переворота (Tumaround) – компании, испытывающие проблемы в текущей деятельности и нуждающиеся в инвестициях для осуществления инновационной деятельности в новых для себя направлениях. 8. Компании, находящиеся в стадии замещения капитала (Replacement Capital, Secondaty Purchase) – инвестиции необходимы для приобретения активов действующей инновационной компании новыми владельцами |

|

Тщательное изучение |

Оценка способности компании к быстрому инновационному развитию |

|

Принятие решения |

Принятие или отклонение инновационных проектов исходя из всех аспектов состояния компании |

|

Составление инвестиционного предложения |

Суммируются все выводы по инновационному предложению рассматриваемой компании, и формулируется предложение для инвестиционного комитета |

|

Управление "на расстоянии вытянутой руки" |

Представитель венчурного фонда (инвестиционный менеджер) входит в состав совета директоров компании, принимает участие в разработке стратегических решений с целью повышения ценности компании, регулярно знакомится с отчетами управляющих |

|

Выход на новый уровень |

Вывод компании на биржу, например, первоначальное публичное размещение акций (Initial private ojfering – IPO) |

Хофф), создания в 1975 г. микрокомпьютера "Альтаир" (Эд Робертс), адаптации в 1976 г. языка программирования BASIC для операций на микрокомпьютере "Альтаир" (Билл Гейтс и Иол Ален) возникла необходимость в привлечении дополнительных инвестиций[3].

Предоставление фирме – прародителю всех (включая Intel и Apple Computer) полупроводниковых компаний Силиконовой долины Fairchild Semiconductors 1,5 млн долл.[4] в 1978 г. было рекордным в венчурном инвестировании. Доходы этой индустрии составили 750 млн долл. С тех пор венчурное инвестирование прочно ассоциируется с финансированием технологий.

Венчурные инвестиции сыграли заметную роль в развитии таких гигантов сферы информационных технологий, как Hewlett-Packard, Spectra-Physics, Cisco Systems, DEC, Compaq, Sun Microsystems, Microsoft, Lotus и др.

В период мирового экономического кризиса в 1973 г. в США была создана Национальная ассоциация венчурного капитала (NVCA)[5], которая обеспечила стабильность экономики страны. США и сегодня являются мировым лидером в области венчурного инвестирования. При NVCA функционирует аффилированная структура – Американские предприниматели для экономического роста (AEEG), включающая более 10 тыс. развивающихся предприятий. В Национальной ассоциации дилеров ценных бумаг (NASDAQ) создана система автоматической котировки, фиксирующая публичное размещение акций компаниями с венчурным капиталом.

С конца 1970-х гг. стали образовываться специализированные венчурные фонды, охватывающие все этапы развития инновационных компаний:

– фонды прямого инвестирования в акционерный капитал (private equity fund), ориентированные на приобретение пакетов акций в быстрорастущих инновационных компаниях,

– фонды выкупа (buyout fund), инвестирующие приобретение контрольного пакета акций инновационной фирмы;

– мезонинные фонды (mezzanine fund), специализирующиеся на инвестировании инновационных предприятий при выходе их на фондовый рынок.

В основе венчурного капитала лежат средства как корпоративных, так и индивидуальных венчурных инвесторов.

Корпоративные частные инвесторы – это чаще всего союз партнеров (partnerships). В США, например, это государственные и частные пенсионные фонды. Помимо пенсионных фондов в деятельности венчурных фондов активное участие принимают: коммерческие и инвестиционные банки, страховые компании, государственные компании, благотворительные фонды, корпорации, частные лица. При этом банки и страховые компании часто создают венчурные фонды как аффилированные структуры, которые осуществляют инвестиции в интересах внешних инвесторов либо клиентов материнской компании. В качестве прямых инвесторов часто выступают венчурные фирмы, образованные нефинансовыми промышленными корпорациями как филиалы, осуществляющие инвестиции в интересах материнской компании.

В венчурных фондах размещаются государственные средства, направляемые на реализацию программ поддержки бизнеса, чаще всего – на развитие малых предприятий на этапе становления. Так, в США Администрацией малого бизнеса финансируется программа инвестиций в малый бизнес (SBIC), в рамках которой венчурные фонды могут объединять собственные средства с государственными для увеличения инвестиций в компанию-реципиента.

Индивидуальный венчурный бизнес представлен частными инвесторами ("бизнес-ангелы"), которые играют важную роль в развитии инновационных компаний на стадиях "посева" и "старта", т.е. когда компании готовятся к выводу своего продукта на рынок.

Характерной особенностью венчурного бизнеса является ориентация на вложение средств в инновационные предприятия, реализующие передовые технологии в различных промышленных отраслях, включая микроэлектронику, наноэлектронику, компьютерные технологии, телекоммуникационные технологии, биотехнологии, медицину, здравоохранение, потребительские товары и услуги[6].

Под влиянием американского опыта в Европе венчурный бизнес начал активно развиваться в 1980-е гг. Успехи европейских венчурных фондов, воспользовавшихся американским опытом, привели к притоку в европейский венчурный бизнес иностранного капитала. Во многом это определялось еще и стабильностью, привнесенной интеграционными процессами созданного Евросоюза. Средняя нетто-доходность венчурных инвестиций европейских фондов, составившая к концу XX в. 25%[7], в последнее десятилетие сохранилось на относительно высоком уровне.

Сравнительная характеристика венчурного инвестирования в США и Европе приведена в табл. 7.3.

Таблица 7.3

Сравнительная характеристика венчурного инвестирования в США и Европе

|

Характеристика |

США |

Европа |

|

Деление на собственно венчурные фонды и фонды прямых инвестиций |

Да |

Нет |

|

Соотношение венчурного капитала и капитала прямых инвестиций |

1:5 |

1: 1 |

|

Вложения в ранние стадии в общем объеме инвестиций, % |

5,7 |

7,4 |

|

Вложения на стадии расширения инновационных компаний, % |

8,6 |

35 |

|

Вложения на поздних стадиях развития инновационных компаний, % |

4,4 |

8 |

Европейский венчурный бизнес в своей эволюции во многом копирует американскую схему развития. Достаточно отметить, что в 1980-е гг. совместными усилиями Еврокомиссии и наиболее активных представителей инновационного бизнеса была создана Европейская ассоциация прямого инвестирования и венчурного капитала (EVCA), охватывающая более 30 стран Европы.

Также по примеру США в Европе с участием EVCA была сформирована Европейская ассоциация биржевых дилеров (EASD) – объединение венчурных капиталистов, биржевых дилеров, инвестиционных банков и иных инвестиционных институтов – для формирования механизмов поддержки экономического развития и инноваций в Европе. По инициативе EASD была создана европейская фондовая биржа для активно растущих молодых компаний – Система автоматической котировки Европейской ассоциации биржевых дилеров (EASDAQ). Фактически это полный аналог американской системы NASDAQ. При этом некоторые компании, участвующие в торгах EASDAQ, также котируются и на NASDAQ.

В условиях жесткой мировой рыночной конкуренции европейские венчурные фонды, так же как и американские, реализуют идеологию отраслевых предпочтений. Но если Евросоюз официально признает за собой семь конкурентоспособных отраслей хозяйственной деятельности, то, безусловно, у европейских венчурных фондов этот спектр несколько шире. Доля общественных средств (средств пенсионных фондов и страховых компаний) в венчурном капитале европейских стран составляет примерно 35% всех привлеченных инвестиций[8].

Правительства стран – участников Евросоюза придают большое значение развитию процессов венчурного инвестирования в своих государствах. При этом созданные в Европе с участием государства, предоставляющего около 40% инвестиционных ресурсов, системы венчурного инвестирования ("фонды фондов") стимулируют привлечение в реальный сектор экономики своей страны дополнительных частных инвестиций, поскольку государство демонстрирует готовность взять на себя часть рисков развития перспективных высокорисковых направлений.

Примерами создания "фондов фондов" венчурного инвестирования при активном участии государства в Европе являются фонды: Sitiri (Финляндия), UK High Technology Fund (Великобритания), KFW (Германия), GIMV (Бельгии), Vaekstfonden (Дания), Almi Foretagspartner AB (Швеция) и др.

Помимо США, Канады и Европы, серьезных успехов в развитии венчурного инвестирования достигли страны Юго-Восточной Азии (Япония, Южная Корея, Китай, Тайвань, Сингапур, Гонконг, Индия), Латинской Америки (Мексика, Бразилия, Аргентина, Чили), Ближнего Востока (Израиль, Объединенные Арабские Эмираты) и Австралия. При этом во многих странах венчурный капитал, первоначально замышлявшийся как "посевной капитал" либо "стартовый капитал" для малого бизнеса, постепенно перешел в другую "весовую категорию", став "капиталом развития" и "капиталом расширения" для среднего и относительно крупного бизнеса.

Классификация фондов венчурного инвестирования в России но признаку формирования капитала с момента их зарождения в начале 1990-х гг. приведена в табл. 7.4.

Таблица 7.4

Классификация фондов венчурного инвестирования в России по признаку формирования капитала

|

Вил фондов |

Источники средств |

Характеристика |

|

Фонды, созданные при участии Европейского банка реконструкции и развития (ЕБРР) |

Капитал полностью или частично сформирован ЕБРР с участием других международных финансовых организаций. Примерная доля венчурных инвестиций фонда в общем объеме венчурного капитала в Российской Федерации – 12,5% |

Фонды были сформированы в 1993– 1994 гг. в рамках программы поддержки процессов приватизации предприятий. Расходы на ОГЛАВЛЕНИЕ и обеспечение деятельности фондов покрываются из средств технической поддержки, безвозмездно выделяемых правительствами стран "большой семерки". Каждый из созданных в России фондов был капитализирован на сумму около 50 млн долл., из которых около 30 млн долл, были предназначены для инвестирования, а остальные 40% используются в качестве технической помощи и на ОГЛАВЛЕНИЕ управляющих компаний. Особо следует отметить Российский технологический фонд, капитал которого сформирован ЕБРР с участием Международной финансовой корпорации, который ориентирован на осуществление венчурных инвестиций в предприятия, разрабатывающие и внедряющие инновационные технологии для внутреннего рынка |

|

Фонды, созданные с участием иностранных правительственных агентств |

В капитале фондов наряду с корпоративными и частными инвесторами, в той или иной форме участвуют иностранные государства. Примерная доля венчурных инвестиций фонда в общем объеме венчурного капитала в Российской Федерации – 31,5% |

Фонды The United States – Russia Investment Fund, Defense Enterprise Fund, Agribusiness Partners International, OPIC, AIG-Brunswick, Russia Partners созданы при участии США. Фонд Investment Fund for Central and Eastem Europe создан при участии Дании. Активность этой группы фондов в отношении прямых инвестиций значительно выше, чем фондов ЕБРР. Объем размещенных в России средств превышает 50% общего объема венчурных инвестиций в российскую экономику. Фонды осуществляют инвестиции в средние и крупные предприятия. Ограничения на осуществляемые фондами этой группы операции определяются национальными интересами стран происхождения капитала (в первую очередь США) |

|

Частные венчурные фонды со смешанным капиталом |

Фонды отличаются как по объему, так и по источникам капитала, привлекаемого из разных стран. Примерная доля венчурных инвестиций этих фондов в общем объеме венчурного капитала в Российской Федерации – 55,0% |

Региональные интересы этих фондов редко ограничиваются только Россией, обычно это европейские страны, в том числе СНГ. Большинство этих фондов активно действуют в странах Восточной и Центральной Европы, Черноморского бассейна. Отличительная особенность фондов – полная независимость в принятии решений по инвестициям, поскольку капиталы сформированы преимущественно негосударственными корпоративными и частными инвесторами. Основное условие – удовлетворение интересов партнеров, в первую очередь обеспечение высокой доходности на вложенный капитал. Основные причины скептической позиции этих фондов по вопросу деятельности в России: высокие риски, связанные с нестабильностью политической и экономической ситуации в стране; неразвитость рынка ценных бумаг: таможенные тарифы и ограничения и т.д. |

|

Российские венчурные фонды |

Фонды, созданные при участии исключительно российского капитала. Примерная доля венчурных инвестиций фонда в общем объеме венчурного капитала в Российской Федерации – 1,0% |

До настоящего времени национальный сектор российского венчурного бизнеса, базирующийся на отечественном капитале, еще не сформировался. С одной стороны, интерес к этому механизму финансирования со стороны малого и среднего бизнеса высок, с другой стороны, активность отечественных инвесторов в вопросах инвестирования высокотехнологичного и одновременно высокорискового бизнеса продолжает оставаться недостаточной |

Как показывает проведенный анализ, венчурное инвестирование в России за рассматриваемый период еще нс достигло значимого уровня для решения серьезных задач социально-экономического развития страны. Даже попытку создания отечественного "фонда фондов" в виде Венчурного инновационного фонда (ВИФ) в Санкт-Петербурге как некоммерческой организации с государственным участием, призванной осуществлять развитие конкурентоспособного технологического потенциала России, нельзя признать успешной.

В России насчитывается более 100 различных инвестиционных институтов, обладающих достаточным (больше 6 млрд долл.) капиталом. Основная часть этих средств инвестируется в компании на более поздних стадиях, но уже существует достаточно средств, которые можно вкладывать в них на ранних стадиях развития.

В этих инвестиционных институтах российские источники составляют 25% (в 1994 г., когда появились первые венчурные фонды в России в рамках специальной программы Европейского банка реконструкции и развития, эта цифра была менее 3%). В основном это были институциональные инвесторы: частные лица, государственные агентства, промышленные предприятия. Банки и пенсионные фонды или вообще не работали на этом рынке, или очень слабо себя позиционировали, не проявляя интереса к этому инструменту.

Из 76% зарубежных источников более 70% также были институциональными инвесторами.

Для стимулирования создания в России собственной индустрии венчурного инвестирования и значительного увеличения финансовых ресурсов венчурных фондов распоряжением Правительства РФ от 7 июня 2006 г. № 838-р было создано ОАО "Российская венчурная компания" (РВК) – государственный "фонд фондов" и институт развития Российской Федерации, рассматриваемый в качестве одного из ключевых инструментов государства в построении национальной инновационной системы. ОАО РВК исполняет роль государственного фонда венчурных фондов, через который осуществляются государственное стимулирование венчурных инвестиций и финансовая поддержка высокотехнологичного сектора в целом, а также роль государственного института развития отрасли венчурного инвестирования в Российской Федерации.

В рамках государственно-частного партнерства при участии РВК до осени 2009 г. было создано семь венчурных фондов (табл. 7.5) с общим объемом 18,983 млрд руб. Эти фонды являются закрытыми паевыми инвестиционными фондами и рассчитаны на 10 лет. При этом доля Российской венчурной компании в каждом фонде составляет 49%, а средства частных инвесторов – 51%.

Таблица 75

Список фондов, созданных совместно с РВК

|

Название фонда |

Объем фонда, млрд руб. |

Управляющая компания |

|

"ВТБ-Фонд венчурный" |

3,061 |

"ВТБ Управление активами" |

|

"Биопроцесс Капитал Венчурс" |

3 |

"Биопроцесс Капитал Партнере" |

|

"Максвелл Биотех" |

3,061 |

"Максвелл Эссет Менеджмент" |

|

"Лидер-Инновации" |

3 |

"Лидер" |

|

"Тамир Фишман Си Ай Джи" |

2 |

"ЦснтрИнвест" |

|

"Новые технологии" |

3,061 |

"Альянс РОСНО Управление активами" |

|

"С-Групп Венчурс" |

1.8 |

"Север Эссет Менеджмент" |

В конце октября 2009 г. ОАО РВК учредила восьмой фонд – Фонд посевных инвестиций Российской венчурной компании. Этот фонд призван осуществлять инвестирование в российские инновационные компании самой ранней стадии развития с высоким потенциалом роста на российском и зарубежных инновационно-технологических рынках. Размер фонда составляет 2 млрд руб.

Таким образом, размер фондов, созданных при участии ОАО РВК, составил около 21 млрд руб., где доля ОАО РВК составляет 53,7%.

Деятельность Фонда посевных инвестиций Российской венчурной компании осуществляется через сеть Венчурных партнеров фонда, имеющих доступ к научным, материально-техническим и финансовым ресурсам, необходимым для поиска и прединвестиционной подготовки проектов. Фонд посевных инвестиций Российской венчурной компании к марту 2010 г. присвоил статус венчурного партнера 22 компаниям из четырех регионов России. В настоящее время рассматриваются еще несколько десятков заявок.

В рамках государственно-частного партнерства были также образованы региональные венчурные фонды сроком на 7 лет (табл. 7.6)[9] в форме закрытых паевых инвестиционных фондов.

Таблица 7.6

Список региональных венчурных фондов, сформированных в рамках государственно-частного партнерства

|

Название фонда |

Объем фонда, млн руб. |

Управляющая компания |

|

2-й венчурный фонд Москвы |

800 |

"ВТБ Управление активами" |

|

Венчурный фонд Волгоградской области |

280 |

"Ай-Мэн Капитал" |

|

Венчурный фонд Воронежской области |

280 |

"Сбережения и инвестиции" |

|

Венчурный фонд Калужской области |

280 |

ЗЛО УК "Сбережения и инвестиции" |

|

Венчурный фонд Краснодарского края |

800 |

"Ай-Мэн Капитал" |

|

Венчурный фонд Красноярского края |

120 |

"Тройка Диалог" |

|

Венчурный фонд Москвы |

800 |

"Альянс РОСНО Управление активами" |

|

Венчурный фонд Московской области |

280 |

"Тройка Диалог" |

|

Венчурный фонд Нижегородской области |

280 |

"ВТБ Управление активами" |

|

Венчурный фонд Пермского края |

200 |

"Альянс РОСНО Управление активами" |

|

Венчурный фонд Республики Башкортостан |

200 |

"Сбережения и инвестиции" |

|

Венчурный фонд Республики Мордовия |

280 |

"Альянс РОСНО Управление активами" |

|

Венчурный фонд Республики Татарстан |

800 |

"Тройка Диалог" |

|

Венчурный фонд Республики Татарстан (высоких технологий) |

300 |

"АК Барс Капитал" |

|

Венчурный фонд Самарской области |

280 |

"Инвест-менеджмент" |

|

Венчурный фонд Санкт-Петербурга |

600 |

"ВТБ Управление активами" |

|

Венчурный фонд Саратовской области |

280 |

"ВТБ Управление активами" |

|

Венчурный фонд Свердловской области |

280 |

"Ермак" |

|

Венчурный фонд Томской области |

120 |

"Мономах" |

|

Венчурный фонд Тюменской области |

280 |

"УНИВЕР Менеджмент" |

|

Венчурный фонд Чувашской Республики |

280 |

"ПИК Развитие" |

По структуре активов 25% этих фондов сформировано на средства федерального бюджета, 25% – на средства бюджета региона, остальные 50% – на вложения частных инвесторов. Управляющие компании этих фондов назначаются на конкурсной основе.

Среди других венчурных фондов, работающих на территории РФ, выделяются: AddVenture, ABRT, Almaz Capital Partners, Apaxys Global Ventures, В – Generator – Фабрика идей, Baring Vostok Capital Partners, DFJ VTB Aurora, E-Trust Group, I2BF Arbat Technology Fund Capital, Intel Capital, Jump IDEA, Martinson Trigon Venture Partners, Nigma Seed Fund, Nordic Russian Management Company (NORUM), NTB Ventures, Oradell Capital, ru-Net Holdings, Russian Media Ventures, Softline Venture Partners, Troika Capital Partners, World Media Ventures, "Информационные технологии", "Инвестиционное агентство Startupindex", "Интернет-инкубатор in Venture", "Республика Идей", "Ройбер", "Российский Технологический Фонд", РУВЕНТУ, "Финансово-промышленный фонд ВПК", "Никор-I ЗАО "УК “Ай-Мэн Кэпитал”", "Никор-И ЗАО "УК “Ай-Мэн Капитал”".

В ГК "Роснанотех" 2009 г. были разработаны и утверждены регламент и концепция участия в венчурных фондах.

Наблюдательным советом было одобрено участие Корпорации в создании пяти венчурных инвестиционных фондов с общим бюджетом 43,5 млрд руб.

Основными задачами фондов являются:

– развитие новых нанотехнологических и инновационных компаний в России;

– формирование культуры инновационного предпринимательства;

– совершенствование взаимосвязи между наукой, образованием и инновационным бизнесом, а также коммерциализация технологий.

Кроме того, создание фондов должно способствовать освоению передового опыта международного венчурного инвестирования, совершенствованию механизмов коллективных инвестиций и структурированию инновационного бизнеса в Российской Федерации.

Целью совместного фонда международного лидера венчурного рынка Draper Fisher Jurvetson (DFJ), Российско- казахстанского фонда и Международного фонда ГК "Роснанотех" являются выход Корпорации на международные рынки капитала, получение доступа к зарубежным инновационным разработкам через систему международного партнерства, а также использование профессионального зарубежного опыта управления и совершенствования инновационной инфраструктуры.

Отраслевой фонд внедрения нанотехнологий в металлургической промышленности призван содействовать развитию проектов по разработке новых продуктов и технологий в металлургической отрасли, обеспечивать хорошие позиции России в области внедрения перспективных технологий в металлургической отрасли, а также способствовать обновлению и модернизации оборудования в металлургической отрасли.

Фонд малобюджетных проектов в сфере нанотехнологий ориентирован на выращивание малых инновационных компаний. Основным регионом концентрации деятельности Фонда рассматривается Сибирский федеральный округ. В качестве проектных компаний Фонда будут рассматриваться малые и средние инновационные компании, планирующие или реализующие проекты в основном на базе научно-исследовательских институтов и других подразделений РАН, технопарков, наукоградов, техниковнедренческих зон, высших учебных заведений и филиалов высших учебных заведений, расположенных на территории Сибирского федерального округа.

Ожидается, что вложенные ГК "Роснанотех" средства в размере 20,9 млрд руб. обеспечат генерирование выручки Корпорации к окончанию срока жизни фондов в объеме примерно 145–155 млрд руб.

Рассматривая распределение венчурных инвестиций в России но секторам экономики, можно отметить, что, как и во многих странах, происходит это неравномерно. Если на начальных этапах развития венчурного инвестирования в России приоритеты отдавались относительно традиционным отраслям (пищевая, телекоммуникации, медицина, фармацевтика, стройматериалы, потребительские товары и услуги), то в последние годы внимание венчурных фондов все больше приковывают высокотехнологичные направления, в частности био- и нанотехнологии.

Однако в целом, анализируя современное состояние и тенденции развития венчурного инвестирования в Российской Федерации на фоне динамики мирового развития, можно сделать следующие выводы.

• Венчурные фонды, созданные при участии Европейского банка реконструкции и развития, решив свою основную миссию в России, связанную со стимулированием приватизации промышленной собственности в середине 1990-х гг., в настоящее время существенно снизили свою активность в Российской Федерации.

• Венчурные фонды, созданные с участием американских правительственных агентств, продолжают реализовывать инвестиционные проекты в интересах экономики США, привлекая к проектам ведущих отечественных специалистов в области высоких технологий. Следует отметить, что большой интерес к отечественным разработкам проявляют компании и других стран, в частности Германии, Японии, Китая, Южной Кореи, Израиля и др. Подтверждением признания высокого научно-технического уровня отечественных специалистов является активная деятельность на территории России зарубежных компаний указанных стран, специализирующихся на трансферте технологий и инновационных разработках, включая создание под эгидой этих фирм в Российской Федерации научно-исследовательских центров.

• Частные венчурные фонды со смешанным капиталом по-прежнему нс испытывают серьезного доверия к российским правилам хозяйствования и в условиях высокой мировой конкуренции, касающихся в том числе и условий хозяйствования, находят более привлекательные рынки вложения инвестиций.

• Российские венчурные фонды, к сожалению, до сих нор не набрали необходимую "мышечную массу". С одной стороны, усиливается интерес отечественных инвесторов, в том числе в лице государства, к венчурным инвестициям в высокотехнологичные отрасли, в частности в нанотехнологии (о чем, в частности, свидетельствует создание в 2007 г. Российской государственной корпорация нанотехнологий – РОСНАНО). С другой стороны, после того как в 2009 г. Президент РФ в Послании Федеральному Собранию РФ высказал сомнение в целесообразности использования государственных корпораций как эффективной формы хозяйствования, активность венчурных инвесторов в сочетании с проблемами мирового экономического кризиса 2008–2010 гг. может получить дополнительный отрицательный импульс. Кстати, указанный прогноз во многом подтверждает предыдущий тезис о скептической позиции частных венчурных фондов со смешанным капиталом к российским правилам хозяйствования.

• Усилия государства по стимулированию создания в России собственной индустрии венчурного инвестирования, значительное увеличение финансовых ресурсов венчурных фондов, создание ОАО "Российская венчурная компания" как государственного "фонда фондов" и института развития Российской Федерации, рассматриваемого в качестве одного из ключевых инструментов государства в построении национальной инновационной системы, обязательно сыграют свою положительную роль при выходе отечественной экономики из кризиса.

Таким образом, подводя итог современному состоянию и тенденциям развития венчурного инвестирования в России, необходимо отметить, что перспективные проекты будут востребованы венчурными инвесторами. При этом венчурные инвестиционные проекты в Российской Федерации как форма развития национальной инновационной системы в силу объективных требований рынка будут прогрессировать вне зависимости от формы участия в них государства.