Валютные операции на мировом валютном рынке

Валютные операции – наиболее прибыльный, а значит, и рискованный вид деятельности. По экономической природе валютные операции можно разделить на следующие виды: валютный дилинг, депозитно-кредитные операции, внешнеторговые валютные операции, другие валютные операции.

Операции с иностранной валютой, как правило, предусматривают куплю-продажу или конверсию валют на биржах или в коммерческих банках. Такие сделки принято называть валютным дилингом. Валютные операции коммерческих байков по привлечению и размещению валютных средств называются депозитно-кредитными. Это межбанковские операции по взаимному кредитованию, по размещению привлеченных или собственных средств. Внешнеторговые валютные операции предполагают открытие и обслуживание валютных счетов экспортеров и импортеров, проведение международных расчетов. Помимо внешнеторговых выделяют и другие валютные операции по обслуживанию владельцев банковских карточек и прочие неторговые операции, связанные с туризмом, переводом денежных средств и т.д.

Современный валютный рынок представляет собой чрезвычайно сложную и динамичную систему, которая испытывает влияние множества экономических, политических, психологических факторов и незамедлительно реагирует на их изменение. По сравнению с материальной сферой валютный рынок более стохастичен, уровень его неопределенности и непредсказуемости значительно выше. Проведение валютных операций объективно всегда связано с риском. Возможность понести убытки вследствие неблагоприятного изменения курса валют обозначается термином "валютный риск" (currency risk, exchange rate risk).

Валютный рынок – не только генератор валютных рисков, но и система их предупреждения. Он играет роль страховщика, а операция по страхованию называется хеджированием. Хеджирование (от англ. hedge – забор, защита) достигается с помощью разветвленной системы специальных валютных операций и приемов, использование которых, однако, требует специальной подготовки. Операции хеджирования осуществляются, как правило, на сегменте деривативов еврорынка. Таким образом, важной функцией еврорынка является минимизация риска, связанного с колебаниями валютного курса путем покупки производных валютных инструментов (деривативов). По отношению к степени риска на еврорынке выделяют четыре основных группы участников.

• Предприниматели – вкладывают свой собственный капитал при определенном приемлемом для себя риске (к ним относятся коммерческие фирмы, коммерческие банки). При этом они покупают валютные деривативы с целью ограничить последствия от неблагоприятного изменения валютного курса.

• Институциональные инвесторы – те, кто при вложении капитала, преимущественно чужого, заботятся о минимизации риска (к ним относятся финансовые посредники-брокеры, которые получают доход в виде комиссионных, т.е. определенного процента от суммы сделки).

• Спекулянты – те, кто готов идти на определенный заранее просчитанный риск в пределах своих возможностей (к ним относятся дилеры, получающие доход в виде курсовой разницы). Ведущий мотив операций на современном валютном рынке – спекулятивный. Спекулянт, например, покупает утром определенную сумму евро, а вечером продает ее на доллары. В случае благоприятного изменения валютного курса валютный спекулянт получает ту или иную прибыль от сделки (валютную маржу).

• Игроки – те, кто готов идти на любой риск. Действия игроков непредсказуемы.

По месту проведения торговли валютой различают биржевой (excliange) и внебиржевой (off-exchange) сегменты валютного рынка. Биржевой валютный рынок представляет собой торговлю валютой на официальных, специально организованных биржевых площадках. В отличие от него на внебиржевом рынке торговля валютой ведется коммерческими банками на основе компьютерных глобальных систем. В зависимости от срока исполнения валютных требований и обязательств различают текущий и срочный сегменты валютного рынка. На текущем валютном рынке операции совершаются в течение короткого времени – не более двух банковских дней (операции спот). Срочный валютный рынок объединяет сделки, исполнение которых осуществляется в течение более длительного времени – обычно 1–3, 6, 9 и даже 12 месяцев.

Формирование национального валютного рынка в России началось в 1991 г. с создания биржевого рынка, в состав которого входят восемь валютных бирж. В качестве продавцов и покупателей инвалюты на биржевых площадках выступают коммерческие банки и Центральный банк РФ. В России был введен режим управляемого плавающего валютного курса, который зависит от соотношения спроса и предложения на валютных биржах страны, прежде всего на Московской межбанковской валютной бирже. Применяется прямая котировка рубля к иностранной валюте, т.е. единица иностранной валюты выражается в определенном количестве рублей. Официальный курс доллара США к рублю устанавливается Центральным банком РФ с учетом результатов торгов на ММВБ. Эта операция называется фиксинг. ЦБ РФ ежедневно проводит фиксинг валютного курса и с целью поддержания официального курса рубля ввел режим "грязного плавания" валютного курса, т.е. периодически вмешивается в формирование спроса и предложения на валюту на ММВБ, прежде всего на доллар США, с помощью специальных валютных интервенций. Курс других валют определяется на основе кросс-курса. При этом в качестве промежуточной (третьей) валюты используются курсы этих валют к американскому доллару.

С сентября 2003 г. введен новый порядок фиксинга: официальный курс рубля по отношению к доллару определяется исходя из результатов торгов на ММВБ со сроком расчетов "завтра". Раньше в рамках единой торговой сессии (ЕТС) существовало всего два инструмента – расчеты "доллар/рубль" и "евро/рубль" со сроком "сегодня". Причем временные рамки этих торгов были очень ограничены – с 10.00 до 11:00 на долларовых торгах, и с 10:00 до 11:30 на торгах "евро/рубль". Теперь появился третий инструмент – "доллар/рубль" со сроком расчетов "завтра", торгуют которым с 10:00 до 16:45 по московскому времени. Это значительно расширяет возможности региональных участников валютного рынка. Ведь на обычной дневной сессии ММВБ торги долларами на "завтра" велись уже давно, но возможность участвовать в них была в основном у московских дилеров, а Единая торговая сессия проходит одновременно по одним и тем же правилам на всех восьми биржах страны – от Владивостока до Санкт-Петербурга.

Изменение системы определения курса рубля означает также, что Центробанк перенес свою активность с рынка расчетов "сегодня" па "завтра". Участники рынка считают, что это качественно повлияло на курс национальной валюты, он теперь определяется исключительно исходя из спроса и предложения и стал более рыночным, а это, в свою очередь, привело к новому витку укрепления рубля. Валютным дилерам эта новая система определения официального курса даст возможность с большей определенностью судить о целях и ожиданиях Центробанка, основываясь не на слухах и домыслах, а на его поведении в ходе "завтрашних" торгов.

В 2005 г. ЦБ РФ перешел на новый режим регулирования валютного курса на основе валютной корзины доллар/евро, что также способствует укреплению стабильности курса рубля.

Вторым сегментом национального валютного рынка является межбанковский валютный рынок. Он организуется коммерческими банками, которые торгуют иностранной валютой между собой и обеспечивают ею своих клиентов. Межбанковский валютный рынок либеральнее биржевого, в меньшей степени зависит от действий Центрального банка. Рынок более оперативно реагирует на изменение предложения и спроса на иностранную валюту участниками валютного рынка. Относительно бо́льшая гибкость межбанковского валютного рынка определяет общую мировую тенденцию к доминированию этого сегмента по числу проводимых валютных операций. Так, в последние годы доля прямых сделок между банками в общем валютном обороте России возросла с 85 до 94%.

Около 10% операций валютного рынка приходится на валютные биржи, где осуществляются основные котировки валютных курсов. Однако в последнее время крупнейшие транснациональные банки также осуществляют собственную котировку валютного курса. Маркет-мейкеры – это крупные банки и финансовые компании, определяющие текущий уровень валютного курса за счет значительной доли своих операций в общем мировом объеме рынка. Это участники рынка, принявшие на себя обязательство обеспечивать ликвидность по определенному инструменту путем выставления заявок на покупку и продажу в течение торговой сессии. К крупным мировым маркет-мейкерам можно отнести: Deutsche Bank, Mizuho Bank, Barclays Bank, PBS, Citi Bank, Chase Manhattan Bank, Union Bank of Switzerland. Для того чтобы определить, является данная организация маркет-мейкером или нет, следует учитывать не размер самого банка, а его долю в операциях общего рынка, способность, устанавливая цену, влиять на рынок. Услугами маркет-мейкеров пользуются маркет-юзеры – финансовые учреждения, осуществляющие запрос стоимости валют на рынке. Обычно это мелкие банки и финансовые компании, использующие для своих операций тот курс, который для них устанавливают маркетмейкеры. Маркет-юзеры не являются активными игроками на рынках, и хотя общий объем их операций на рынке может быть довольно большим, доля каждого из них незначительна. Маркет-мейкеры определяют котировки валют для мелких банков, а маркет-юзеры принимают или не принимают эти котировки. Таким образом, маркет-мейкеры котируют цену (make price), а маркет-юзеры берут цену (take price).

Проведение расчетов но внешнеэкономическим операциям, инвестирование капитала в международные проекты, спекулятивные операции, страхование от возможных убытков – все это предполагает сделки по купле-продаже иностранной валюты, которые называются конверсионными операциями. Конверсионные операции (conversion operations) – это обмен национальной валюты на другие финансовые активы (на другие иностранные валюты или долговые обязательства).

Конверсионные операции подразделяются:

• на текущие (кассовые) конверсионные операции (сделки с немедленной поставкой, наличные), или операции типа спот;

• срочные конверсионные операции.

Различия между двумя группами конверсионных операций заключаются в дате валютирования. При заключении любой сделки различаются две даты:

• заключения сделки (по телефону, телексу, письменно и т.д.);

• исполнения сделки, т.е. физическое перемещение средств, которое называется датой валютирования (value date). Это календарное число, в которое произойдет реальный обмен денежных средств в виде получения купленной валюты и поставки проданной валюты, и в которое конверсионные операции отражаются на балансовых статьях. Для текущих валютных операций дата валютирования отстоит от даты заключения сделки не далее чем на второй рабочий день, т.е. сделка выполняется не далее чем на второй рабочий день с даты заключения сделки.

Стандартные даты валютирования текущих операций могут варьироваться:

• спот (spot) – условия расчетов с датой валютирования на второй рабочий день;

• "сегодня", или тод (today, или tod) – условия расчетов с датой валютирования в этот же день;

• "завтра", или том (tomorrow, или tom) – условия расчетов с датой валютирования на следующий рабочий день.

По договоренности поставка валюты по сделкам спот откладывается до двух рабочих дней после заключения контракта для того, чтобы стороны, участвующие в сделке, могли документально ее оформить и осуществить расчеты с учетом разных часовых поясов валютных рынков. Таким образом, сущность валютной операции спот (spot currency transaction) заключается в купле-продаже валюты на условиях ее поставки банками-контрагентами на второй рабочий день со дня подписания валютного контракта по курсу, зафиксированному в момент его заключения. Срок поставки валюты называется "дата валютирования" (value date), т.е. это та дата, когда соответствующие валютные средства фактически поступают в распоряжение сторон по сделке. При фиксации даты валютирования считаются только рабочие дни по каждой из валют, участвующих в сделке, т.е. если следующий день за датой сделки является нерабочим для одной валюты, то срок поставки валют увеличивается на один день. В случае если следующий день является нерабочим для другой валюты, срок поставки автоматически увеличивается еще на один день.

При проведении конверсионных операций следует обратить внимание на вопросы котировки валюты. Определение курса валют называется их котировкой (quotation). Прямая котировка валюты (direct quotation) – это выражение цены иностранной валюты в единицах национальной валюты. Обратная (косвенная) котировка (indirect quotation) – это выражение цены национальной валюты в единицах иностранной валюты. Косвенная котировка применялась и применяется в основном в тех странах, валюты которых являются резервными, что облегчает банкам проведение необходимых бухгалтерских проводок. Кросс-курс (cross-rate) – это соотношение между двумя валютами, являющееся производным от их курсов по отношению к третьей валюте. Полная котировка валюты (full currency quotation) включает определение курса покупки (bid – buying rate) и курса продавца (ask, offer – purchasing rate), в соответствии с которым банки покупают и продают котируемую валюту.

Пример 1

1 USD = 27,30-27,70 RUB.

В данном случае USD является котируемой валютой, a RUB – котирующая валюта.

Первая цифра обозначает курс bid (bicl price) – 27,30, по этой цене банк покупает у своих клиентов доллары. Вторая цифра – курс ask (ask price), по которой банк продаст доллары. Разница между курсом покупки и продажи называется спредом (bid/offer spread), на основе которого банк в зависимости от объема сделки получает выручку, которая в свою очередь называется банковская маржа от проведения конверсионных операций (bank margin from conversion operations).

На основе приведенных на мониторе Reuter данных валютный дилер осуществляет сравнение конъюнктуры мирового рынка с конкретными данными заключаемых контрактов. Вспомним, что номинальный валютный (обменный) курс – это относительная цена валют двух стран – валюта одной страны, выраженная в денежных единицах другой страны. Когда цена единицы иностранной валюты в национальных денежных единицах растет, говорят об обесценении (удешевлении) национальной валюты. И наоборот, когда цена единицы иностранной валюты в национальных денежных единицах падает, говорят об удорожании национальной валюты (табл. 6.1).

Таблица 6.1

Котировка валютных курсов основных национальных валют

|

Printed |

By Reuters |

|||||||

|

EFX = |

Latest Spots |

|||||||

|

RIC |

Bid/Ask |

Contributor |

Loc |

Srce Deal |

Time |

High |

Low |

|

|

EUR = |

1.0702/07 |

CITIBANK |

PRG |

CICZ CSFR |

08 |

03 |

1.0724 |

1.0689 |

|

JPY = |

114.05/4.75 |

BARCLAYS |

GEX |

BGFX |

08 |

02 |

114.90 |

114.50 |

|

GBP = |

1.6124/34 |

BARCLAYS |

GFX |

BGFX |

08 |

03 |

1.6162 |

1.6125 |

|

CHF = |

1.4964/74 |

BARCLAYS |

GFX |

BGFX |

08 |

02 |

1.4988 |

1.4944 |

|

XAU = |

256.85/7.35 |

UBS AG WDR |

LON |

ВUBS BUBS |

08 |

01 |

257.80 |

257.00 |

|

XAG = |

5.32/5.35 |

S MONTAGU |

LON |

SMBU SMBL |

08 |

01 |

5.33 |

5.33 |

|

IEP = |

1.3590/96 |

REUTERS |

RTR |

RTRS |

08 |

02 |

1.3617 |

1.3572 |

|

AUD = |

0.6465/75 |

BARCLAYS |

GFX |

BGFX |

08 |

03 |

0.6533 |

0.6468 |

|

GAD = |

1.4960/70 |

BARCLAYS |

GFX |

BGFX |

08 |

02 |

1.4973 |

1.4954 |

Как правило, в электронных таблицах Reuter, Teleright, Diling даются котировки валют по отношению к американскому доллару. На основании этого можно вывести кросскурсы любой валюты по отношению к другой.

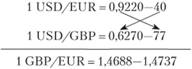

Пример 2

1 USD = 0,9220-40 EUR; 1 USD = 0,6270-77 GBP.

Нам необходимо из предложенных котировок определить курс покупки GBP на EUR. Реально наш клиент хотел бы конвертировать выручку из GBP в EUR. С точки зрения техники эту операцию в коммерческом банке можно представить в следующем виде:

а) банк вначале покупает USD за EUR по курсу 1 USD = 0,9240 EUR;

б) затем банк продает USD на GBP по курсу 1 USD = 0,6270 GBP;

в) таким образом, мы можем составить следующую пропорцию:

0,9240 EUR = 0,6270 СВР.

В результате получим следующее соотношение:

1 СВР = 0,9240 EUR: 0,6270 = 1,4737 EUR.

Таким образом, покупка клиентом фунтов стерлингов за евро (а для банка – продажа фунтов стерлингов за евро) будет равна:

1 GBP= 1,4737 EUR.

Аналогично можно вычислить курс продажи GBP для клиента (покупки для банка):

1 GBP = 0,9220: 0,6277 = 1,4688 EUR.

В обобщенном виде эту сделку можно представить:

Пример 3

Решим подобную задачу для случая, когда одна из валют имеет косвенную котировку. Предположим, британский экспортер желает конвертировать экспортную выручку, полученную в немецких марках, в фунты стерлингов, при этом сложились следующие котировки валют к доллару США.

1 СВР =1,5930-40 USD.

1 USD = 1,4964-74 CHF.

Наша задача – определить курс СВР к CHF.

В этом случае банк сначала продает швейцарские франки за доллары США но курсу offer: 1 USD = 1,4974 CHF. Затем банк за доллары купит фунты по курсу offer: 1 СВР = 1,5940 USD.

Схематически эту сделку можно представить в следующем виде:

1 GBP/CHF = 2,3838 – 2,3868

Теперь найдем курс покупки фунтов стерлингов за швейцарские франки с помощью цепного уравнения:

х CHF = 1 СВР

1 СВР = 1,5930 USD

1 USD = 1,4964 CHF

1,5930 • 1,4964 = 2,3838

Рынок спот (spot transactions) является самым крупным сегментом валютного рынка. В отношении конверсионных операций в английском языке принят устойчивый термин Foreign Exchangc Operations. Его доля в общем объеме сделок на мировом валютном рынке составляет 90%.

Когда в операциях участвуют фирмы, сделка спот осуществляется следующим образом. Клиент делает банку заявку с целью купить или продать какое-то количество валюты в обмен на другую. Независимо от объема покупки банк дает котировку валюты, которая содержит две части: bid и offer. Разница между ними называется спред, и служит она для расчета комиссионных банку за валютную операцию. Таким образом, цена валюты во многом определяется спредом банковского учреждения. Банк устанавливает больший спред для небольших сделок, так как в курсе предусматривается компенсация постоянных расходов, возникающих при реализации операций. Для крупных фирм с высоким рейтингом банки предлагают операции с более узким спредом, что соответствует меньшей доле прибыли в обмен на больший объем сделок. Все это позволяет банкам получать удовлетворительную прибыль от валютных операций их клиентов. Кроме того, спред может быть большим для валют с ограниченным хождением, что связано с более высокими риском и издержками покрытия.

При определении результата сделки сумма котирующей валюты, затраченной на обмен котируемой валюты, равна:

Ph = Pa•R.

И наоборот, сумма валюты при обмене котирующей валюты равна:

Ph = Pb/R.

где Ра – котируемая валюта; Рь – котирующая валюта; R – курс валюты А в валюте В.

В зависимости от вида сделки выбирается или курс покупки, или курс продажи.

Пример 4

1 EUR = 1,0702–07 USD.

При покупке клиентом у банка 10 000 EUR следует заплатить: 10 000• 1,0707 = 10 707 USD.

При продаже клиентом банку 10 000 EUR клиент получит:

10 000 • 1,0702 = 10 702 USD.

Разница 10 707–10 702 = 5 USD составляет маржу банка.

Таким образом, банк придерживается принципа покупки котируемой валюты по меньшему курсу, а продажи котируемой валюты по большему курсу.

Задача 1

Банк в Базеле установил следующую котировку:

1 USD = 1,4944–64 CHF.

Определить:

а) сколько швейцарских франков будет получено при обмене 100 USD;

б) сколько USD будет получено при обмене 1 000 000 CHF.

Решение

а) 100 • 1,4944 = 149,44 CHF;

б) 1 000 000 : 1,4964 = 668 270,5 CHF.

Задача 2

Банк в Санкт-Петербурге установил на основе котировок ЦБ РФ следующие курсы продажи и покупки евро:

1 EUR = 33,40–33,60 RUB.

Определить:

а) сколько рублей будет получено при обмене 10 000 EUR;

б) сколько EUR будет получено при обмене 1 000 000 RUB.

Решение

а) 10 000 • 33,40 = 334 000 RUB;

б) 1 000 000 : 33,60 = 29 761,9 EUR.

Задача 3

Лондонский банк установил котировку 1 GBP = 1,6124–34 USD. Определить:

а) сколько GBP будет получено при обмене 1000 USD;

б) сколько USD получится при обмене 1000 GBP.

Решение

а) 1000: 1,6134 =619,8 СВР;

б) 1000 • 1,6124 = 1612,4 USD.

Особое место в валютных операциях типа спот занимают арбитражные сделки, т.е. операции, предпринимаемые с целью получения прибыли от вероятного изменения валютного курса. Арбитражные сделки являются основным источником доходов многих финансовых субъектов. Выделяют выравнивающий, дифференцированный (пространственный) и временной арбитраж. Выравнивающий арбитраж – использование курсовой разницы в целях получения прибыли путем использования обменной сделки с третьей валютой. Дифференцированный (пространственный) арбитраж – применение ценовой дифференциации на разных площадках торговли валютой. Временной арбитраж – использование дифференциации валютных курсов на разных временных интервалах.

Если участнику валютного рынка потребуется получить иностранную валюту через определенный период времени, он может заключить так называемый срочный контракт на покупку этой валюты сегодня, по с поставкой ее в будущем. К срочным валютным контрактам относятся прямые форвардные контракты, свопы, фьючерсные контракты, валютные опционы. Как прямой форвардный (forward contract), так и фьючерсный (futures contract) контракты представляют собой соглашение между двумя сторонами об обмене фиксированного количества валюты па определенную дату в будущем по заранее оговоренному (срочному) валютному курсу. Оба контракта обязательны к исполнению. Различие между ними состоит в том, что форвардный контракт заключается вне биржи, а фьючерсный контракт приобретается и продается только на валютной бирже с соблюдением определенных правил посредством открытого предложения цены валюты.

Валютный опцион (option of exchange) – это контракт, который предоставляет право (но не обязательство) одному из участников сделки купить или продать определенное количество иностранной валюты по фиксированной цене в течение некоторого периода времени. Покупатель опциона выплачивает премию его продавцу взамен его обязательств реализовать вышеуказанное право.

Своп (от англ. swap – обмен) – это в общем виде обмен валютными активами с различными финансовыми характеристиками между денежными учреждениями на короткий срок. Проводимый чаще всего между центральными банками, своп позволяет на короткое время увеличить обменные резервы страны, не перенося риск этого обмена на того, кто приходит на помощь. Центральный банк, выступающий с просьбой об обмене, получает в свое распоряжение на ограниченный срок и под небольшой процент определенную сумму валюты, за которую переводит своему партнеру ту же сумму, но в своей национальной валюте. Завершение операции производится путем аннулирования сделки, т.е. возвращения полученных вкладов. Центральные банки западных стран связаны между собой сетью постоянных соглашений о сделках своп, которые позволяют им быстро оказывать друг другу необходимую поддержку, не теряя времени на предварительные переговоры.

Нередко в тех случаях, когда срочный контракт не заканчивается реальной поставкой актива, эти производные финансовые инструменты называют деривативами. Производные валютные инструменты (деривативы) используются, с одной стороны, для спекулятивных операций, а с другой – для хеджирования валютных сделок, т.е. для страхования валютных рисков. При хеджировании экономические агенты, желая уменьшить риск, связанный с колебаниями валютного курса, которые могут оказать негативное действие на их капитал, стремятся избавиться от чистых обязательств в иностранной валюте, т.е. достичь баланса между активами и пассивами в данной валюте.

Если, например, экспортер из Германии получает валютную выручку в размере 100 тыс. долл. США и хочет избавиться от неопределенности в оценке их будущей стоимости, он может немедленно обменять полученные доллары на евро по текущему курсу и инвестировать их под процент в Германии, независимо от срока, к которому потребуется данная сумма. Но, с другой стороны, экспортер может купить деривативы в иностранной валюте и хеджировать сделку, приобретая срочный контракт.

Наконец, валютный рынок позволяет осуществлять валютные спекуляции, т.е. играть на будущей цене валюты. Поведение участников валютного рынка, желающих получить максимальный выигрыш от валютной сделки, зависит от разницы между процентными ставками, а также от ожидаемой выручки. Так, если экспортер из Германии, получивший валютную выручку в размере 100 тыс. долл. США, которые потребуются ему через шесть месяцев, не ожидает никаких изменений в уровне валютного курса, то он будет инвестировать полученную сумму в американский банк, если ставка процента в США выше, чем в Германии, и обменяет доллары на евро через шестимесячный срок. Если ставка процента окажется выше в Германии, то экспортер немедленно обменяет полученную сумму на евро и инвестирует их в немецкие банки. Если же предположить, что уровень процентных ставок в США и Германии одинаков (например, 4% на шестимесячный депозит), но ожидается обесценение евро с 0,9 евро за доллар до 1,0 евро за доллар, то экспортеру выгоднее положить деньги в американский банк и обменять их на евро через шесть месяцев, что позволит получить ему большую сумму – 104,0 тыс. евро (1,0 • 1,04 • 100 тыс. = 104,0 тыс. евро) вместо 93,6 тыс. евро (0,9 • 1,04 • 100 тыс. = 93,6 тыс. евро) сегодня.

Таким образом, общее правило для спекулятивных операций в иностранной валюте состоит в том, что их прибыльность зависит от того, насколько валюта упадет в цене сверх разницы в процентных ставках по депозитам в национальной и иностранной валюте. Однако спекулятивные операции прибыльны лишь в том случае, если участникам рынка удастся верно спрогнозировать ожидаемые изменения валютного курса.

В последние десятилетия на валютном рынке произошло изменение характера торговли: наметился значительный рост сделок, исполнение которых происходит в будущем (табл. 6.2). Во многом этому способствовали:

• ускорение передачи самой актуальной информации с помощью современных средств связи;

• глобализация и взаимопереплетение национальных рынков, в результате чего изменения в одном из центров мировой торговли оказывают влияние на состояние мирового валютного рынка в целом;

• либерализация правовых условий и ослабление государственного регулирования в области валютной торговли.

Таблица 6.2

Объем мирового валютного рынка (млрд долл. в день)

|

Категория сделки |

1989 г. |

1995 г. |

2005 г. |

2010 г. |

||||

|

млрд долл. |

% |

млрд долл. |

% |

млрд долл. |

% |

млрд долл. |

% |

|

|

Сделки спот |

350 |

56 |

520 |

41 |

798 |

42 |

1640 |

41 |

|

Прямые форварды и свопы |

240 |

39 |

670 |

53 |

1007 |

53 |

1880 |

47 |

|

Фьючерсы и опционы |

30 |

5 |

70 |

6 |

95 |

5 |

480 |

12 |

|

Итого |

620 |

100 |

1260 |

100 |

1900 |

100 |

4000 |

100 |

Источник: International Financial Statistics. Yearbook. Wash., 2005; Bank for International Settlements, 2011.

В кризисный 2009 г. оборот мирового валютного рынка FOREX снизился почти па 25%. В 2010 г. его обороты превысили докризисный уровень, достигнув 4 трлн долл. США в день. Развитию торговли срочными контрактами способствовала специализация бирж, когда наряду с традиционными валютными биржами стали функционировать биржи, специализирующиеся на срочной торговле валютой и финансовыми активами. Примерами таких бирж в уже давно признанных мировых центрах торговли валютой могут служить Лондонская международная биржа финансовых фьючерсов (London International Financial Futures Exchange, LIFFE) или Европейская опционная биржа в Амстердаме (European Options Exchange, EOE), Немецкая срочная биржа во Франкфурте (Deutsche Terminboerse, DTB). На относительно новых мировых валютных рынках начали работу Сингапурская биржа (Singapore International Monetary Exchange, S1MEX), биржа срочной торговли в Сиднее (Sydney Futures Exchange, SFE), Австрийская срочная опционная биржа в Вене (Oesterreichische Termin Optionsboerse, ОсТОВ). Увеличение торговли срочными контрактами привело, с одной стороны, к повышенной восприимчивости валютного рынка к конъюнктурным изменениям и к значительному увеличению валютных колебаний, а с другой – к росту возможностей для высокоэффективного инвестирования.

Форвардный контракт (forward contract) – это твердая сделка, т.е. обязательная для исполнения, но с поставкой валюты не сегодня, а в будущем. Предметом форвардного контракта могут выступать не только валюта, но и другие финансовые активы, например акции, облигации и т.п.

Форвардная валютная сделка имеет три особенности:

1) покупка или продажа валюты в заранее согласованный срок (дата валютирования) по заранее установленной цене (форвардный курс);

2) исполнение сделки разделяют более чем два рабочих дня, т.е. передача валюты осуществляется через определенный период. Наиболее распространенными сроками для такого рода сделок являются 1, 2, 3, 6 месяцев, а иногда 1 год;

3) в момент заключения сделки никакие задатки или другие суммы обычно не переводятся. Мотивом форвардных сделок служит исключение курсовых рисков, возникающих при покупке валюты в срок наступления платежа.

В форвардных сделках важное значение имеют два показателя: валютный курс и процентная ставка по депозитам. Разница между курсами спот и форвард называется форвардной маржой и присутствует в следующем виде:

Cf = Cs ± FM

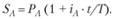

Когда форвардный курс больше курса спот, то это премия, в противном случае – это дисконт. Размер форвардной маржи зависит от длительности рассматриваемого периода и так называемой разницы процентных ставок двух валют. Величина форвардной маржи рассчитывается по формуле

где Cs – курс спот; t – количество дней форвардного контракта; D – продолжительность года в процентном периоде (относительно доллара США продолжительность года равна 360 дням, в расчетах с фунтом стерлингов используется 365 дней (см. приложение 2)); If – ставка процента торгуемой (иностранной) валюты; Id – ставка процента валюты котировки (национальной валюты).

Для расчета берутся процентные ставки еврорынка, а не внутреннего рынка.

Пример 5

Ставка по кредитам в долларах – 5%, по депозитам в евро – 7%. Курс евро к доллару – 1,3 USD/EUR. Необходимо рассчитать премию или дисконт при покупке евро через месяц.

Дисконт составит: (1,3 • 30 (5–7)) / ((7 • 30) + (100 • 360) = –0,00215, а форвардный курс: 1,3–0,00215 = 1,29785 USD/EUR.

Форвардный курс называют также аутрайтным в случае, когда совершается классическая срочная сделка, освобожденная от дополнительных обязательств или оговорок.

Сформулируем общее правило для определения, что мы имеем, – дисконт или премию. Валюта с более высокой процентной ставкой будет продаваться на форвардном рынке с дисконтом по отношению к валюте с более низкой процентной ставкой. И наоборот, валюта с более низкой процентной ставкой будет продаваться на форвардном рынке с премией по отношению к валюте с более высокой процентной ставкой. При установлении форвардного курса учитывается, что за период до исполнения сделки владелец валюты может получить больше в виде процента по депозиту. Поэтому для выравнивания позиции участников сделки следует скорректировать условия конверсии: в нашем примере "евро – доллар", т.е. в данном случае мы имеем дело с дисконтом. Форвардные курсы валют не определяются в результате торгов на валютном рынке, а устанавливаются банками, с которыми клиенты заключают форвардные контракты на продажу или покупку иностранной валюты.

Размер дисконта (премии) на валютном рынке определяют по специальной котировочной таблице форвардных курсов аутрайт (табл. 6.3).

Таблица 63

Расчет дисконта на валютном рынке

|

Курс |

USD/RUB |

EUR/USD |

|

Спот |

29,84–29,85 |

1,1510–1,1520 |

|

Срок: |

||

|

– 1 мес. |

4–16 |

5–3 |

|

– 2 мес. |

9–18 |

10–8 |

|

– 3 мес. |

14–20 |

16–13 |

Для курса доллара США к рублю форвардная маржа для курса покупки меньше, чем для курса продажи, следовательно, ее значения должны прибавляться к курсу спот, что дает следующие значения форвардного курса:

1 мес. – 29,88–30,01;

2 мес. – 29,93–30,03;

3 мес. – 29,98–30,05.

Для курса доллара США к евро форвардная маржа для курса покупки больше, чем для курса продажи, таким образом, ее значения должны вычитаться из курса спот, что дает следующие значения форвардного курса:

1 мес. – 1,1505–1,1517;

2 мес. – 1,1500–1,1512;

3 меc. – 1,1494–1,1507.

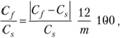

Поскольку форвардные валютные сделки обычно заключаются на некоторое количество месяцев, в финансовой печати одновременно с форвардными курсами покупки и продажи часто приводятся значения отношения форвардной маржи (премии или дисконта) к курсу спот в пересчете на годовую ставку процентов:

где Cf – форвардный курс; Cs – курс спот; m – количество месяцев.

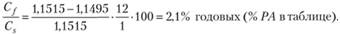

Тогда таблица Аутрайт приобретет следующий вид (табл. 6.4).

Таблица 6.4

Котировка форвардных курсов аутрайт

|

Dollar |

Spot-Forward |

Against |

Dollar |

||||

|

Close |

Chg |

Bid/offer, spread |

One month |

Three months |

|||

|

Rate |

% PA |

Rate |

% PA |

||||

|

EUR |

1,1515 |

+0,0108 |

510–520 |

1,1495 |

2,1 |

1,1452 |

2,2 |

|

СВР |

1,6235 |

–0,0051 |

230–240 |

1,6225 |

0,7 |

1,6206 |

0,7 |

Из данных видно, что при закрытии торгов (Close) курс спот доллара США к евро – 1,1515, а курс фунта стерлингов к доллару США – 1,6235. Изменение курса (Change – Chg) доллара к евро по сравнению с курсом закрытия предыдущего дня составило +0,0108 евро за доллар. Разница между курсами покупки и продажи (Bid/offer spread) доллара к евро составила 1,1510–1,1520 евро за доллар. Форвардный курс доллара к евро на 1 мес. (One month Rate) составил 1,1495. Таким образом, доллар к евро котируется с дисконтом или, что то же самое, евро к доллару котируется с премией, которая в пересчете на годовой процент будет равна:

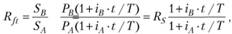

В международной практике наряду с разницей в процентных ставках используется процент по депозитам на межбанковском Лондонском рынке, т.е. ставка Либор. В этом случае форвардный курс вычисляется по формуле

где Cf – форвардный курс валюты; Cs – курс спот; А – процентная ставка на межбанковском внутреннем рынке; L – ставка Либор.

Пример 6

Текущий курс 1 USD = 29,85 RUB. Размещение долларов США на российском межбанковском валютном рынке на один месяц под 12%, а процентная ставка Либор на международном межбанковском рынке составляет 5,6%. Тогда форвардный курс через 24 дня составит:

Следует обратить внимание, что курс аутрайт применяется только для форвардных контрактов и отличается от форвардного курса, который используется при сделках своп. Форвардная сделка может заключаться по курсу или по ставке любого рабочего дня. Те даты, которые не соответствуют календарным месячным датам, называются некруглыми, или нестандартными. Цены или ставки для этих дат обычно рассчитываются па основе линейной интерполяции, или экстраполяции.

Формула для линейной интерполяции, или экстраполяции:

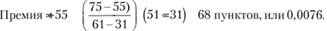

Пример 7

Банк заключает форвардный контракт 1 марта на поставку 2 млн евро за доллары 20 апреля. Месячная премия составит 55 пунктов (или 0,0055), двухмесячная – 75 пунктов.

Таким образом, премия за 51 день (с 01.03 по 20.04) составит:

Международный межбанковский валютный рынок считается самым большим рынком по форвардным сделкам, хотя официальной статистики по его обороту не существует. Форвардные валютные контракты обычно заключаются на сроки 1, 2, 3, 6 и 12 месяцев, хотя могут иметь и другие сроки. Поскольку при этом фиксируется длительность контракта, а не дата поставки, каждый день на рынке заключаются новые контракты. Например, покупатель, купивший 1-месячный контракт 2 июня с поставкой 1 июля, не может продать его 6 июня, поскольку 1-месячные контракты, заключаемые в этот день, имеют дату поставки 5 июля.

Комбинации спот- и форвард-сделок (покупка сделкой спот и продажа посредством форвардной сделки, и наоборот – продажа сделкой спот, а покупка – посредством форвардной сделки) носит название своп-сделки. Стандартные свопы заключаются на срок от одной недели, причем покупка осуществляется по курсу спот OFFER, а продажа – по курсу аутрайт BID. Разница между спот- и форвард-курсами называется своп-ставкой.

Пример 8

Трейдер осуществляет месячный своп по купле/продаже 10 тыс. евро за доллары по спот-курсу 1,35 USD/EUR и форвард-курсу 1,36 USD/EUR. Покупка по спот и продажа по форвард дает трейдеру своп-контракт со ставкой 0,01 объемом 0,01 • 10 000 = 100 долл.

Мотивами своп-сделки могут быть: страхование курса при вложении ликвидных средств или получении кредита в иностранной валюте; пролонгация; перекрытие потребности в ликвидности для целей платежа или при задержке платежа в иностранной валюте; выравнивание открытой позиции, особенно в межбанковской торговле.

Традиционными участниками сделок своп являются центральные банки, которые покупают иностранную валюту друг у друга с обратной поставкой ее в будущем по установленному курсу. Востребованность такой сделки для центрального банка обусловлена необходимостью проведения валютных интервенций на внутреннем валютном рынке для погашения возникших колебаний курса национальной валюты.

Валютные свопы необходимо отличать от процентных свопов, когда происходит обмен кредитных обязательств с плавающей ставкой на обязательства с фиксированной ставкой. Валютные свопы, а также комбинированные процентные валютные свопы, в отличие от чистых процентных свопов, сопровождаются реальным движением капитала.

Валютно-кредитная своп-сделка (currency swap) – это операция, при которой осуществляется наличная (на условиях спот) покупка (продажа) валюты А в обмен на валюту В с одновременной продажей (покупкой) такой же суммы валюты А в обмен на валюту В на срок (на условиях форвард). Изобразим данную сделку на схеме:

I. Продажа валюты А.

1. Заключение форварда на продажу валюты А.

2. Получение кредита в валюте А, ее конвертация в валюту В и хранение на депозите до срока исполнения форвардного контракта.

3. Поставка валюты А под расчет в валюте В.

4. Расчет по кредиту в валюте А.

II. Покупка валюты А.

1. Заключение форварда на покупку валюты А.

2. Получение кредита в валюте В, ее конвертация в валюту А и хранение на депозите до срока исполнения форвардного контракта.

3. Поставка валюты А по форвардному контракту под расчет в валюте В.

4. Расчет по кредиту в валюте В.

Для клиента вторая операция представляет собой простую форвардную сделку (сделку аутрайт) (outright). Банк же одновременно осуществляет две обменные операции: но курсу енот покупает иностранную валюту и одновременно продает ее по курсу форвард. Такая операция называется краткосрочным валютным свопом.

В данном случае для будущей покупки у клиента суммы Р в иностранной валюте банк занимает эту сумму и обменивает ее на сумму в национальной валюте:

где Rs – спот-курс покупки иностранной валюты на межбанковском рынке.

При размещении этой суммы на депозит на срок t дней будет получена сумма:

где iB – годовая ставка процентов по валюте В в относительных единицах; Т – расчетное количество дней в году.

Сумма в иностранной валюте, которую надо будет вернуть по кредиту с процентами по годовой ставке iA, составит:

Если форвардный курс покупки валюты у клиента будет равен:

то при обмене по этому же курсу процентов но депозиту в национальной валюте на дополнительную сумму в иностранной валюте, используемую вместе с полученной от клиента суммой РA для погашения кредита, банк погасит его полностью с процентами, не получив при этом никакого дохода.

Таким образом, данный форвардный курс покупки валюты у клиента является для банка бездоходным (безубыточным) курсом, называемым также теоретическим форвардным курсом. Для получения дохода от операции банк должен купить у клиента иностранную валюту несколько дешевле. Снижение курса покупки должно также компенсировать возможную разницу между теоретическим форвардным курсом и реальным текущим курсом, по которому банк обменяет проценты по депозиту в национальной валюте В.

При проведении подобных расчетов следует учитывать, что в мировой финансовой практике расчетное количество дней в каждом месяце и в году при начислении дохода может определяться следующими способами:

• каждый месяц равен 30 дням при 360 днях в году (30/360) (немецкая практика);

• длительность каждого месяца берется по календарю при 360 днях в году (факт/360) (французская практика);

• длительность каждого месяца берется по календарю при 365 днях в году (факт/365) (английская практика).

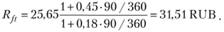

Пример 9

Российский инвестор хочет продать банку полученные от иностранных инвестиций доллары США через 3 мес. в обмен на рубли. Курс доллара к рублю на валютном рынке составляет 25,65–26,02; ставки на денежном рынке на три месяца равны (% годовых): по рублю 45–55; по доллару США 10–18. Форвардный курс покупки долларов США должен обеспечить банку прибыль в размере 1% от суммы сделки в долларах.

Для исключения своего валютного риска банк проведет операцию своп с рублем путем займа долларов США, конвертации их в рубли и размещения полученных рублей на депозит с одновременным заключением форвардной сделки по покупке долларов.

Теоретический форвардный курс покупки для метода расчета 30/360 будет равен:

Норма прибыли в 1% за 3 мес. в пересчете на годовую ставку процентов составит: iA = 1 • 360/90 = 4% годовых, что буде т эквивалентно дополнительной форвардной марже:

FMА = 0,04 • 31,51 • 90/360 = 0,31 руб. за долл.

Поскольку банк для получения прибыли должен купить доллары дешевле теоретического безубыточного курса, установленный им форвардный курс покупки долларов будет равен:

Rf = Rs – FMА = 31,51 – 0,31 = 31,20 руб. за долл.

Аналогичным образом может быть рассчитан форвардный курс продажи валюты банком клиенту. При этом теоретический форвардный курс должен быть несколько увеличен для обеспечения дохода банка.

Фьючерсные контракты (futures contracts). Валютный фьючерс как дериватив наиболее близок к форварду и представляет собой биржевой контракт на обмен одной валюты на другую по заранее установленной цене в определенный период в будущем. Первые валютные фьючерсы появились в 1972 г. в Чикаго (Chicago Mercantile Exchange) на специально созданном международном денежном рынке, позже также на биржах в Филадельфии (Philadelphia Board of Trade) и Нью-Йорке (New York Cotton Exchange). В настоящее время валютными фьючерсами торгуют многие валютные биржи мира.

Фьючерсные контракты заключаются между покупателем (продавцом) и биржей. Иначе говоря, по каждой сделке по существу выписываются два контракта: один – на покупку валюты в будущем, второй – на продажу. Для обеспечения гарантии выполнения обязательств владельцами контрактов они должны внести в клиринговую палату биржи соответствующий взнос – начальную гарантийную маржу (starting guarantce margin). Обычно размер начальной маржи составляет от 1 до 10% цены контракта в зависимости от вида соответствующего актива и от местонахождения биржи. Кроме того, биржи устанавливают поддерживающую маржу (supporting margin) – минимальный уровень, ниже которого сумма на маржевом счете владельца контракта с учетом возможных его убытков не должна опускаться. Размер поддерживающей маржи на различных биржах обычно составляет 70–80% от начальной, хотя может и равняться начальной марже.

Фьючерсный контракт по форме мало отличается от форвардного, но по существу между ними имеются серьезные различия (табл. 6.5).

Таблица 6.5

Основные различия между фьючерсными и форвардными контрактами

|

№ |

Фьючерсные контракты |

Форвардные контракты |

|

1 |

Стандартизованные контракты по размеру и дате поставки |

Контракты с договорными размером и датой поставки |

|

2 |

Заключаются между клиентом и биржей |

Заключаются между двумя сторонами |

|

3 |

Легко торгуются на рынке |

Невозможно продать до конца срока |

|

4 |

Все контракты ежедневно пересчитываются по новой рыночной цене с немедленной реализацией прибылей и убытков |

Прибыль или убыток реализуется по истечении срока контракта |

Как показывает практика, фьючерсные контракты редко используются для физической поставки соответствующего актива (валюты). Большинство их держателей закрывают свои позиции до срока окончания с целью хеджирования или извлечения выгоды из движения валютных курсов.

Фьючерсная цена (futures price) котируется за единицу актива, т.е. на единицу иностранной валюты. Например, 18 сентября 2006 г. на ММВБ можно было заключить фьючерсные контракты на 1000 долл. США на сентябрь 2007 г. (срок исполнения 17 сентября 2007 г.) по цене 26,2975 руб. за 1 долл. Это означает, что покупатель контракта обязуется купить, а продавец контракта – продать 1000 долл. США по цене 26,2975 руб. за 1 долл. 17 сентября 2007 г.

Валютные фьючерсы в отличие от валютных форвардных контрактов являются стандартизованными биржевыми контрактами. На самой крупной фьючерсной площадке – Чикагской товарной бирже (Chicago Merchantile Exchange, СМE) – торгуются фьючерсные контракты на евро, фунты стерлингов, японские иены и швейцарские франки. Котировки валютных фьючерсов на СМЕ обычно публикуются в следующем виде (табл. 6.6).

Таблица 6.6

Котировка фьючерсных контрактов

|

Currency futures |

Litetime |

Open |

||||||

|

Open |

Iligh |

Low |

Settle |

Change |

High |

Low |

interest |

|

|

British pound |

(CME) |

–62,500 |

pds |

$ per pound |

||||

|

Sept. |

1,6635 |

1,6720 |

1,6575 |

1.6665 |

–.0125 |

1,.6835 |

1,6340 |

38,223 |

|

Dee. |

1,6530 |

1,6595 |

1,6460 |

1,6550 |

–.0125 |

1.6660 |

1,6250 |

925 |

|

SwLss frank |

(CME) |

–125,000 |

franc |

$ per franc |

||||

|

Sept. |

,6901 |

,6963 |

,6893 |

,6957 |

+.0084 |

,7017 |

,6090 |

39,502 |

|

Det:. |

,6931 |

,6988 |

,6912 |

,6980 |

+,0083 |

,7043 |

,6178 |

3,124 |

Из этих данных видно, что на СМЕ можно было приобрести стандартный контракт на покупку или продажу 62 500 GBP (кратное примерно 100 000 USD) в сентябре. Цена при открытии торгов составила 1,6635, а при закрытии – 1,6665 USD за СВР. Самая высокая и самая низкая цены дня составили соответственно 1,6720 и 1,6575 USD за GBP. Изменение цены закрытия по сравнению с предыдущим днем торгов составило 0,0125 USD за GBP. Количество открытых контрактов на конец дня было равно 38 223 фьючерса.

Фьючерсные цены изменяются в течение дня торгов и от одного дня к другому. Вследствие этого все позиции по открытым фьючерсным контрактам в конце каждого дня торгов пересчитываются с учетом новой рыночной цены. Если цена на актив увеличилась, покупатель контракта немедленно получает на свой счет наличные в размере выигрыша. В случае убытка его размер списывается со счета владельца контракта. Расчеты по фьючерсному валютному контракту на 62 500 GBP (расчет в долл. США) приведены в табл. 6.7.

Таблица 6.7

Маржевой счет фьючерсного контракта

|

Показатели |

Открытие позиции |

Дни торгов |

||||

|

1 |

2 |

3 |

4 |

5 |

||

|

Фьючерсная цена за 1GBP |

1,6600 |

1,6670 |

1,6680 |

1,6650 |

1,6690 |

1,6700 |

|

Нижний уровень маржи |

7000 USD |

|||||

|

Позиция покупателя: |

||||||

|

– маржевой счет |

10 000 |

10 437 |

10 499 |

10312 |

10 562 |

10 624 |

|

– переменная |

+437 |

+62 |

–187 |

+250 |

+62 |

|

|

маржа |

||||||

|

– накопленный выигрыш (проигрыш) |

437 |

499 |

312 |

562 |

624 |

|

|

Позиция продавца: |

||||||

|

– маржевой счет |

10 000 |

9563 |

9501 |

9688 |

9438 |

9376 |

|

– переменная маржа |

–437 |

–62 |

+187 |

–250 |

–62 |

|

|

– накопленный выигрыш (проигрыш) |

-437 |

–499 |

–312 |

–562 |

–624 |

|

Если бы позиции были закрыты по итогам пятого дня торгов при остатке на счете продавца 9376 долл., доход покупателя контракта до вычета налогов и соответственно убыток продавца составили бы 624 долл. (10 000–9376) за контракт. Норма дохода покупателя контракта за 5 дней в расчете на средний вложенный капитал составила:

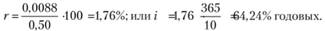

Пример 10

По итогам торгов на ММВБ 13 ноября 2006 г. цена фьючерсного контракта на 1000 долл. США с поставкой в феврале 2007 г. составляла 26,6644 руб. за доллар. По итогам торгов 23 ноября фьючерсная цена составила 26,6732 руб. за доллар. Покупатель контракта получил прибыль: 26,6732–26,6644 = 0,0088 руб. за доллар, или 0,0088 • 1000 = 8,8 руб. за контракт. Продавец валюты по фьючерсному контракту получил по итогам дня убыток 8,8 руб. за контракт.

Если гарантийная маржа составляла 0,50 руб. за доллар, текущая доходность инвестиций в рассматриваемые фьючерсные контракты с 13 ноября по 14 ноября 2006 г. составила:

Если сумма на счете держателя фьючерсного контракта упала ниже поддерживающей маржи, он должен до начала следующего дня торгов внести дополнительный взнос. Если это не сделано, брокер закрывает позицию держателя контракта. Это возможно в силу того, что рынок валютных фьючерсов – высоколиквидный, и существующая позиция может быть закрыта в любой момент обратной сделкой. При этом, как и при фьючерсах на товары, очень мало контрактов реализуются с фактической поставкой валюты на срок их окончания.

Существующая международная компьютерная торговая система GLOBEX обеспечивает круглосуточную торговлю и позволяет открыть позицию на одной бирже и закрыть ее на другой бирже.

Фьючерсные контракты широко используются для хеджирования.

Пример 11

Предприниматель приобретает 8 марта шесть июньских фьючерсных контрактов на покупку евро по курсу 1,3520 USD/EUR, размером 100 тыс. EUR. Чистая длинная позиция в июне составит 6 • 100 000 (S – 1,3520), где S – курс спот в июне. Трейдер получит прибыль лишь в случае превышения курсом значения 1,3520, например 1,3620.

В целях хеджирования прибыли предприниматель покупает столько же фьючерсов на продажу евро по курсу 1,4020 USD/EUR. Чистая короткая позиция составит 6 • 100 000 (1,4020 – S), где S – курс спот в июне.

Таким образом, предприниматель купил фьючерсы на покупку и продажу евро. К моменту исполнения контрактов его чистая позиция составит:

6 • 100 000 (5 – 1,3520) + 6 • 100 000 (1,4020 – S) = 6 • 100 000 (1,4020–1,3520) = 30 000 долл.

Валютные опционы (сиrrепсу option). Валютные опционы не являются абсолютно новым видом валютных операций. Попытки создания внебиржевого опционного рынка валют предпринимались еще в 1920-х и 1940-х гг. Однако наиболее востребованным рынок валютных опционов стал в 1982 г., когда были созданы Европейский опционный рынок (European Options Market) в Амстердаме и Монреале (Montreal Exchange). Сегодня главными центрами торговли валютными опционами являются Чикаго (Chicago Mercantile Exchange – СМЕ) и Филадельфия (Philadelphia Stock Exchange). Кроме того, валютные опционы действуют в Лондоне, Сингапуре, Бангкоке, Сиднее и Ванкувере.

По опционному договору один брокер (дилер) выписывает и передает опцион, а другой покупает его и получает право в течение оговоренного в условиях опциона срока либо купить по установленному курсу (страйк-цене) определенное количество валюты у лица, выписавшего опцион (опцион на покупку), либо продать эту валюту ему (опцион на продажу). Таким образом, продавец опциона обязан продать (или купить) валюту, а покупатель опциона не обязан этого делать, т.е. он может купить или не купить (продать или не продать) валюту.

Таким образом, опцион (option) является формой страхования валютных рисков, защищающей покупателя от риска неблагоприятного изменения обменного курса сверх оговоренной страйк-цены, и дает ему возможность получить доход в случае, если обменный курс меняется в благоприятном для него направлении сверх страйк-цены.

Рост обменного (т.е. текущего) курса по сравнению со страйк-ценой называется апсайд (от англ. upside – верхняя сторона). Снижение обменного курса по сравнению со страйк-ценой называется даунсайд (от англ. downside – нижняя сторона).

Существуют три типа опциона:

1) опцион на покупку, или опцион колл (англ. call). Этот опцион означает право покупателя опциона (по не обязанность) купить валюту для защиты от (или в расчете на) потенциального повышения ее курса;

2) опцион на продажу, или опцион пут (англ. put). Этот тип опциона означает право покупателя опциона (но не обязанность) продать валюту для защиты от (в расчете на) их потенциального обесценения;

3) опцион двойной (англ. put-call option), или опцион стеллаж (англ. stellage). Этот тип опциона означает право покупателя опциона либо купить, либо продать валюту (но не купить и продать одновременно) по базисной цене.

На опционе указывается срок. Срок опциона – это дата (или период времени), по истечении которой (которого) опцион не может быть использован.

Существуют два стиля опциона: европейский и американский. Европейский стиль (European style) означает, что опцион может быть использован только в фиксированную дату. Американский стиль (American style) означает, что опцион может быть использован в любой момент в пределах срока опциона.

Опцион имеет свой курс. Опционный курс (option price) – это страйк-цена (от англ. strike price – цена). Опционный курс – это цена, по которой можно купить (колл) или продать (пут) валюту, т.е. актив опциона .

Покупатель опциона выплачивает продавцу опциона или лицу, выписавшему опцион, комиссионные, которые называются премией. Премия (premium) – это цена опциона. Риск покупателя опциона ограничен этой премией, а риск продавца опциона снижается на величину полученной премии.

Обладание опционом дает возможность его владельцу (т.е. лицу, купившему опцион) гибко реагировать в случае неопределенности будущих обязательств. Опционная сделка не является обязательной для владельца опциона, поэтому, если опцион не реализуется, владелец может его либо перепродать, либо оставить неиспользованным. Валютные опционы торгуются на валютных рынках по всему миру, включая рынки в США, Лондоне, Амстердаме, Гонконге, Сингапуре, Сиднее, Ванкувере и Монреале. На всех этих рынках торгуются три типа валютных опционов.

1. Внебиржевые опционы европейского типа (European off-exchange options). Такие опционы выписываются банками для их клиентов – экспортеров и импортеров в соответствии с их потребностями по размеру контракта и дате его исполнения. Банк, выписавший опцион, для хеджирования своего риска обычно заключает форвардный контракт с другим банком или опционный контракт с биржей.

2. Биржевые валютные опционы (stock exchange currency options), которые впервые стали торговаться в начале 1980-х гг. на Филадельфийской бирже.

3. Опционы на валютные фьючерсы (option contract for currency futures), торгуемые, например, на Чикагской торговой бирже.

В табл. 6.8 приведены формы данных по котировкам валютных опционов, публикуемых в печати.

Таблица 6.8

Котировка курсов опционных контрактов

|

Phiadephia Exchange Options |

|||||||

|

Option & Underlying |

Calis – last |

Puts – last |

|||||

|

Strike price 31,250 GBP per unit |

|||||||

|

Mar |

Apr |

Jun |

Mar |

Apr |

Jun |

||

|

В Pound |

158 |

R |

R |

R |

R |

1,44 |

R |

|

160,44 |

159 |

R |

R |

R |

1,07 |

R |

R |

|

160,44 |

160 |

2,00 |

R |

3,55 |

1,53 |

R |

R |

|

160,44 |

162 |

0,87 |

R |

2,50 |

R |

R |

R |

|

160,44 |

163 |

0,75 |

R |

S |

R |

R |

S |

|

160,44 |

164 |

0,50 |

R |

R |

R |

R |

R |

Символ R означает, что торги по данному опциону в.этот день не проводились, символ S – что данный опцион не существует. Из приведенных данных видно, что при текущем курсе фунта стерлингов, равном 160,44 цента за фунт, можно было купить опционы на покупку или продажу 31 250 ф.ст. с ценой исполнения от 158 до 164 центов за фунт. При этом в данный день не все существующие опционы торговались, а июньских опционов с ценой исполнения 163 цента за фунт на бирже не было.

Пример 11

На валютной бирже предлагается опцион на покупку долларов США со следующими параметрами:

Объем сделки 10 000 долл. США

Срок 3 месяца

Опционный курс (страйк-цена) 27 руб./долл. США

Премия 0,5 руб./долл. США

Стиль Европейский

Покупка данного опциона позволяет его владельцу купить 10 000 долл. США через 3 месяца по курсу 27 руб. за 1 долл., т.е . затраты на покупку валюты составят 270 000 руб. (10 000 долл. • 27 руб.).

При заключении опционного контракта покупатель опциона уплачивает продавцу опциона премию в размере 5000 руб. (10 000 долл. • 0,5 руб.). Общие затраты на покупку опциона и валюты по нему составляют 275 000 руб. (270 000 + 5).

Покупая опцион, покупатель обеспечивает себе полную защиту от повышения валютного курса. В нашем примере покупатель имеет гарантированный курс покупки валюты 27 руб. за 1 долл. США. Если на день исполнения опциона курс спот будет выше курса опциона, то покупатель все равно купит валюту по курсу 27 руб./долл. США и получит выигрыш от повышения курса валюты на рынке. Если на день исполнения опциона курс спот будет ниже курса опциона, то покупатель может отказаться от опциона и купить доллары на наличном рынке по более низкому курсу, чем курс опциона. Тем самым он выигрывает от снижения валютного курса.

В опционном контракте важную роль играет уплачиваемая покупателем премия. Согласно формуле Блэка – Шоулза цена опциона (премия) зависит от следующих факторов:

• цены исполнения (strike): чем более выгодной является цена исполнения для покупателя в момент установления цены, тем больше вероятность исполнения опциона с убытком для продавца, следовательно, тем выше премия по опциону;

• волатильности (неустойчивости, изменчивости цен), которая представляет собой меру изменчивости цены актива. Чем выше изменчивость цены, тем больше вероятность того, что опцион будет иметь для покупателя ценность в какой-то момент времени;

• срока действия: чем больше срок действия опциона, тем выше вероятность того, что он будет иметь ценность для покупателя, так как увеличивается период, в течение которого могут происходить ценовые изменения;

• процентных ставок: премия уплачивается вперед. Следовательно, ценность опциона будет зависеть от текущей стоимости цены исполнения, а значит, и от процентной ставки;

• вида опциона: американский опцион стоит дороже, так как дает большую степень выбора для покупателя.

Основные термины и понятия

Активы (assets) – в международных стандартах финансовой отчетности активы трактуются как ресурсы, контролируемые хозяйствующим субъектом в результате событий прошлых периодов, от которых он ожидает экономические выгоды в будущем. Заключенная в активах экономическая выгода представляет потенциал, который войдет прямо или косвенно в поток денежных средств хозяйствующего субъекта.

Арбитражеры – осуществляют финансовые операции с одновременным проведением противоположных операций на другом рынке с целью извлечения прибыли на разнице курсов на различных рынках в разных регионах.

Волатильность (неустойчивость, изменчивость) – широко используемый критерий степени риска активов, связанный с диапазоном ожидаемых ставок доходности и их вероятностью.

Спекулянты – заключают сделки с целью заработка на благоприятном движении курса, у них нет намерения страховать свои операции.

Хеджеры – проводят операции хеджирования, предназначенные для защиты валютной выручки от действия валютного курсового риска. Использование инструментов рынка деривативов, покупка форвардных контрактов, фьючерсы, опционы или проведение своп-операций.