Лекция 24. ТРАНСПОРТНЫЙ НАЛОГ

В результате изучения данной главы студент должен:

• знать экономическую и правовую сущность транспортного налога; круг налогоплательщиков; объект налогообложения; налоговую базу; налоговый период; налоговые ставки; особенности порядка исчисления и уплаты налога; порядок подачи налоговой декларации по транспортному налогу;

• уметь использовать теоретические положения о транспортном налоге для понимания и анализа конкретных финансово-хозяйственных ситуаций;

• владеть навыками самостоятельной работы с правовыми актами и юридической литературой по транспортному налогу.

Общие положения

Транспортный налог – относительно новый региональный налог, заменивший с 1 января 2003 г. налоги, служащие источниками образования дорожных фондов, зачисляемые в эти фонды в порядке, определяемом законодательными актами о дорожных фондах в Российской Федерации. Система налогов и сборов РФ была дополнена этим налогом в соответствии с положениями Федерального закона от 24 июля 2002 г. № 110-ФЗ "О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации". Указанным Федеральным законом в НК была внесена гл. 28 "Транспортный налог", вступившая в силу с 1 января 2003 г. Методические рекомендации по применению главы 28 "Транспортный налог" части второй Налогового кодекса Российской Федерации (далее – Методические рекомендации) были утверждены приказом МНС России от 9 апреля 2003 г. № БГ-3-21/177.

Транспортный налог устанавливается НК и законами субъектов РФ о налоге. Налог вводится в действие в соответствии с НК законами субъектов РФ о налоге и обязателен к уплате на территории соответствующего субъекта РФ.

Вводя налог, законодательные (представительные) органы субъекта РФ определяют:

1) ставку налога в пределах, установленных НК;

2) порядок и сроки его уплаты.

При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Налогоплательщики

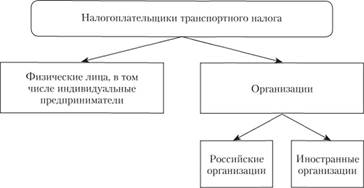

Плательщиками транспортного налога (рис. 24.1) являются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения по этому налогу, т.е.:

– организации;

– физические лица, в том числе индивидуальные предприниматели.

Рис. 24.1. Плательщики транспортного налога

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до 29 июля 2002 г. (т.е. до момента официального опубликования Федерального закона от 24 июля 2002 г. № 110-ФЗ в Собрании законодательства Российской Федерации № 30 за 2002 г.), налогоплательщиком является лицо, указанное в такой доверенности. При этом лица, на которых зарегистрированы такие транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основании доверенности указанных транспортных средств (ст. 357 НК).

В связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 г. в городе Сочи была введена норма, действующая с 1 января 2008 г. по 1 января 2017 г. Согласно новелле не признаются налогоплательщиками лица, являющиеся организаторами Олимпийских игр и Паралимпийских игр. К таким налогоплательщикам относятся:

– Олимпийский комитет России, Паралимпийский комитет России;

– автономная некоммерческая организация "Организационный комитет XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в г. Сочи";

– созданные федеральным законом организации, которые осуществляют управленческие и иные общественно полезные функции, связанные с инженерными изысканиями при строительстве, проектированием, строительством и реконструкцией, организацией эксплуатации олимпийских объектов;

– Международный олимпийский комитет, Международный паралимпийский комитет;

– организации, в деятельности которых прямо или косвенно участвуют Международный олимпийский комитет и (или) Международный паралимпийский комитет либо которые контролируются Международным олимпийским комитетом и (или) Международным паралимпийским комитетом, в соответствии с перечнем, утверждаемым Правительством РФ.

Эти лица не признаются налогоплательщиками в отношении транспортных средств, принадлежащих им на праве собственности и используемых в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 г. в городе Сочи и развитием города Сочи как горноклиматического курорта.

Не признаются налогоплательщиками FIFA (Federation Internationale de Football Association) и дочерние организации FIFA, указанные в Федеральном законе "О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года и внесении изменений в отдельные законодательные акты Российской Федерации".

Также не признаются налогоплательщиками конфедерации, национальные футбольные ассоциации (в том числе Российский футбольный союз), Организационный комитет "Россия-2018", дочерние организации Организационного комитета "Россия-2018", производители медиаинформации FIFA, поставщики товаров (работ, услуг) FIFA, указанные в Федеральном законе "О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года и внесении изменений в отдельные законодательные акты Российской Федерации", в отношении транспортных средств, принадлежащих им на праве собственности и используемых только в целях осуществления мероприятий, предусмотренных указанным Федеральным законом.