Структура валютного рынка

Валютный рынок Российской Федерации можно представить следующим образом:

– с функциональной точки зрения валютный рынок обеспечивает своевременное осуществление международных расчетов, страхование от валютных рисков, диверсификацию валютных резервов, валютную интервенцию, получение дохода в виде разницы курсов валют;

– институциональной точки зрения валютный рынок представляет собой совокупность уполномоченных банков, инвестиционных компаний, бирж, брокерских контор, иностранных банков, осуществляющих валютные операции. Уполномоченный банк – это коммерческий банк, получивший от Банка России лицензию на проведение операций с валютой;

– организационно-технической точки зрения валютный рынок представляет собой совокупность телефонных, телеграфных, электронных и прочих коммуникационных систем, связывающих между собой банки разных стран, осуществляющих международные расчеты и другие валютные операции.

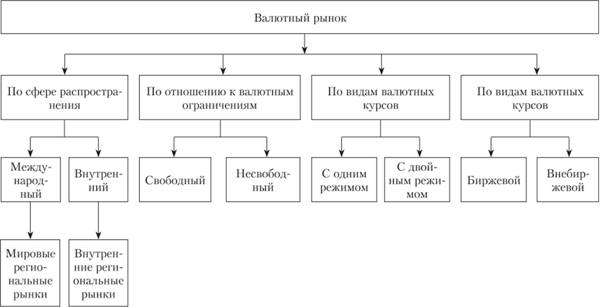

Валютные рынки можно классифицировать по следующим признакам (рис. 4.1):

– по сфере распространения;

– отношению к валютным ограничениям;

– видам валютных курсов;

– степени организованности.

По сфере распространения, т.е. по ширине охвата, можно выделить международный и внутренний валютные рынки. В свою очередь, как международный, так и внутренний рынок состоит из ряда региональных рынков, которые образуются финансовыми центрами (биржами, банками) в определенных регионах мира или данной страны.

Международный валютный рынок это система валютных отношений в рамках мирового сообщества, закрепленная межгосударственными соглашениями.

Он содержит следующие элементы;

– функциональные формы мировых денег (ранее – золото, в настоящее время – резервные валюты);

– режим взаимной конвертируемости валют;

– регламентация компонентов международной валютной ликвидности (т.е. компонентов золотовалютных резервов страны, которыми в настоящее время являются резервные валюты, золото, СДР и резервная позиция в МВФ);

– регламентация и унификация форм международных расчетов;

– межгосударственные институты, осуществляющие регулирование валютных отношений в рамках мирового сообщества;

– сеть международных и национальных банков, осуществляющих международные расчеты и кредитные операции.

Основная цель мировой валютной системы заключается в обеспечении эффективного развития международных экономических связей, в первую очередь международной торговли.

Рис. 4.1. Классификация валютного рынка

Региональный валютный рынок состоит практически из тех же элементов и преследуют ту же цель, что и мировая валютная система, но в рамках региона, а не мирового сообщества в целом.

Международный валютный рынок – Forex (Foreign exchange market) представляет собой цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков. Между ними существует перелив валютных средств в зависимости от текущей информации и прогнозов относительно возможного положения отдельных валют. В настоящее время выделяют следующие мировые региональные валютные рынки: Азиатский (с центрами в Токио, Гонконге, Сингапуре), Европейский (с центрами в Лондоне, Франкфурте-на-Майне, Париже), Американский (с центрами в Нью-Йорке, Чикаго, Лос-Анджелесе).

На этих рынках обычно котируются не все валюты, а только наиболее употребляемые участниками данного рынка, т.е. местные денежные единицы и ряд ведущих свободно конвертируемых (резервных) валют. Главными валютами, на долю которых приходится основной объем всех операций на рынке Forex, признаются на сегодняшний день доллар США, евро, японская иена, британский фунт стерлингов и швейцарский франк.

Международный валютный рынок характеризуется высокой ликвидностью: оборот торгов на нем возрос за последние три года на 65% и достиг в среднем объема 3,2 трлн долл. в день. Поэтому инвесторы в любой момент могут проводить крупные операции, и у них не возникнут проблемы с поисками контрагентов. Немаловажно, что игроки рассредоточены по всему миру и торги валютой идут круглосуточно с понедельника по пятницу.

Рынок Forex объединяет все множество участников валютообменных операций: банки и центральные банки, инвестиционные институты, фирмы, физические лица.

Следует отметить, что значительные изменения в курсах валют происходят за довольно длительное время. Так, за шесть лет американский доллар подешевел относительно евро на 53%, а за тот же период акции Сбербанка России подорожали в 116 раз. Однако на Forex есть возможность пользоваться кредитным рычагом, когда брокер одалживает денежные средства клиенту в отношении 1 : 100 и больше. При изменении курса в "правильную" сторону всего на 0,1% можно заработать целых 10%. Еще одно преимущество, которое дает плечо, – невысокая сумма входа на рынок. Многие компании позволяют участвовать в валютных торгах обладателям менее чем 1000 долл.

Большое кредитное плечо таит в себе опасность. Если курс двинется в "неправильную" сторону, то у участника торгов катастрофически быстро нарастает убыток.

Внутренний валютный рынок – это валютные отношения в какой-либо стране, закрепленные национальным законодательством. Он включает в себя:

– национальную денежную систему;

– режим ее конвертируемости;

– режим валютного курса;

– режим национального рынка (виды применяемых валютных ограничений или их полное отсутствие);

– регулирование международной ликвидности страны (т.е. ее золотовалютных резервов, являющихся источником погашения внешней задолженности);

– национальные институты, осуществляющие валютное регулирование в стране.

Внутренний валютный рынок позволяет стране интегрироваться в систему мировых хозяйственных связей, обеспечить стабильность национальной денежной единицы и в определенной степени защитить внутренний рынок в условиях глобализации экономики.

Вступление России в апреле 1992 г. в МВФ, в который сегодня входят 184 государства, свидетельствует о том, что Россия вышла на международный валютный рынок. Членство в МВФ позволяло России получать стабилизационные кредиты для покрытия бюджетного дефицита и поддержания национальной денежной единицы. По данным Минфина России, всего от МВФ было получено около 22 млрд долл.

Начиная с 1999 г., Россия не взяла ни одного нового кредита и к 2005 г. полностью рассчиталась с МВФ. Сегодня главный интерес участия в работе МВФ связан с попытками возвращения долгов стран третьего мира перед Россией.

К основным центрам силы в МВФ относятся США (16,41% в капитале, соответственно столько же голосов) и Евросоюз (30,3%). Доля США дает право единолично налагать вето при принятии любых решений (для одобрения решения требуется минимум 85%).

Внутренний валютный рынок России состоит из внутренних региональных рынков. К ним относят валютные рынки с центрами в межбанковских валютных биржах.

Межбанковские валютные биржи – это специализированные биржи, имеющие лицензии Банка России на организацию операций по купле-продаже валюты за рубли и проведение расчетов по заключенным на них сделках и в торгах которых принимает участие Банк России.

Кроме Московской межбанковской валютной биржи (ММВБ) в настоящее время имеются Санкт-Петербургская валютная биржа, Уральская региональная межбанковская валютная биржа (г. Екатеринбург), Сибирская межбанковская валютная биржа (г. Новосибирск), Азиатско-Тихоокеанская межбанковская валютная биржа (г. Владивосток), Ростовская межбанковская валютная биржа, Самарская межбанковская валютная биржа, Нижегородская межбанковская валютная биржа.

Операции с валютой на бирже имеют право проводить только акционеры биржи, а также банки и финансовые учреждения, принятые в члены биржи. В зал биржевых торгов допускаются только дилеры и сотрудники биржи, участвующие в организации и проведении торгов. По результатам торгов валютная биржа осуществляет фиксинг, т.е. установление официального курса одной валюты по отношению к другой.

По отношению к валютным ограничениям можно выделить свободный и несвободный валютные рынки.

Валютные ограничения – это система государственных мер (административных, законодательных, экономических, организационных) по регламентации порядка проведения операций с валютными ценностями.

Валютные ограничения применяются для сокращения оттока валюты и увеличения ее притока в страну в целях концентрации в руках государства значительных валютных резервов и стабилизации курса национальной денежной единицы. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов валюты за границу, в том числе репатриацию прибыли, полное или частичное запрещение купли-продажи валюты и т.п. Валютные ограничения могут применяться как по текущим международным расчетным и платежным операциям, так и по операциям, связанным с движением капитала. Валютный рынок с валютными ограничениями называется несвободным рынком, а при их отсутствии – свободным валютным рынком.

Количество и виды применяемых в стране валютных ограничений определяют режим конвертируемости национальной денежной единицы.

Конвертируемость означает возможность обмена валюты но официальному курсу и степень ее использования в любых денежных операциях. В зависимости от режима конвертируемости различают следующие виды валют: свободно конвертируемые, частично конвертируемые и неконвертируемые ("замкнутые").

Свободно конвертируемая валюта – это валюта, свободно и неограниченно обмениваемая на валюты других стран.

Эта валюта имеется в странах, в которых практически отсутствуют валютные ограничения.

Частично конвертируемая валюта – э го валюта с ограниченной внешней и внутренней конвертируемостью.

В первом случае ограничены возможности нерезидентов (иностранных юридических и физических лиц) по обмену валюты на национальную денежную единицу, а во втором – резидентов по обмену национальной денежной единицы на валюту.

Неконвертируемая ("замкнутая") валюта – это валюта, функционирующая лишь в пределах одной страны и не обмениваемая на другие валюты.

Валютным курсом называют цену денежной единицы одной страны, выраженную в денежной единице другой страны (например, доллар США) или в международной коллективной валюте (евро).

Установление валютного курса называют котировкой валюты. Котировка может быть прямой и обратной.

Прямая котировка – это выражение цены валюты в национальной денежной единице (например, 1 долл. = 30,5 руб.).

Обратная котировка – это выражение цены национальной денежной единицы в валюте (например, 1 руб. = 0,032786 долл.).

Существует также кросс-курс (англ. cross – пересекать). Кросс-курс – это соотношение двух валют, вытекающее из их соотношения с третьей валютой. Например, курс доллара США к рублю составляет 30,5 руб., а курс швейцарского франка к доллару – 1,20 франка за доллар, следовательно, кросс-курс рубля к франку будет следующим: (30,5: 1,20) = 25,42.

По видам применяемых валютных курсов валютный рынок может быть с одним режимом и с двойным режимом.

Рынок с одним режимом – это валютный рынок с плавающими (свободными) курсами валют, котировка которых устанавливается на биржевых торгах в зависимости от спроса и предложения на валюту.

Валютный рынок с двойным режимом – это рынок с одновременным применением фиксированного и плавающего курса валют.

Это используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов.

Режим фиксированного валютного курса означает, что курс национальной денежной единицы к валюте официально устанавливается центральным банком страны, остается неизменным в течение длительного периода времени и изменяется только после официального пересмотра в сторону либо повышения, либо понижения.

Существует также режим валютных курсов, который можно считать промежуточным между фиксированным и плавающим. Это режим валютного коридора, при котором центральный банк устанавливает верхнюю и нижнюю отметки валютного курса (границы коридора), в пределах которых допускается его свободное изменение.

Необходимо отметить, что не только фиксированный валютный курс служит объектом государственного регулирования. Плавающий валютный курс не только не исключает, но и в большей степени требует применения регулирующих мер с целью недопущения значительных отклонений, поскольку при резком подорожании валюты ухудшается положение импортеров, а при резком удешевлении – экспортеров.

По степени организованности валютный рынок может быть биржевым и внебиржевым.

Биржевой валютный рынок – это организованный рынок, который представлен валютной биржей.

Валютная биржа – предприятие, организующее торговлю валютой и ценными бумагами в валюте. Биржевой валютный рынок имеет ряд достоинств: считается наиболее дешевым источником валюты и валютных средств; заявки, выставленные на биржевые торги, обладают абсолютной ликвидностью. Ликвидность валюты и ценных бумаг в валюте означает способность их быстро и без потерь в цене превращаться в деньги.

Внебиржевой валютный рынок организуется дилерами и осуществляется по телефону, компьютерным сетям и т.п.

Биржевой и внебиржевой рынки в определенной степени противоречат друг другу и в то же время взаимно дополняют друг друга. Это связано с тем, что, выполняя общую функцию по торговле валютой и обращению ценных бумаг в валюте, они применяют различные методы и формы реализации валюты и ценных бумаг в валюте.

Государство разрабатывает и проводит определенную валютную политику. Валютная политика представляет собой деятельность государства по целесообразному использованию валютных средств. ОГЛАВЛЕНИЕ валютной политики многогранно и включает выработку основных направлений формирования и использования валютных средств, разработку мер, направленных на эффективное использование этих средств.

Главный исполнительный орган валютного регулирования – Банк России, а конкретные исполнители – уполномоченные коммерческие банки, хозяйствующие субъекты и граждане.

Банк России управляет валютными операциями, выдает коммерческим банкам лицензии на осуществление операций в валюте на территории РФ и за границей, разрешения уполномоченным предприятиям на право торговли за валюту, разрешения хозяйствующим субъектам на открытие текущих и депозитных счетов за границей.

Банк России вводит ограничения для коммерческих банков на объемы привлечения кредитов из-за границы; устанавливает им максимальные размеры валютного, процентного и курсового риска; управляет валютными резервами, находящимися на его балансе, определяет сферу и порядок обращения валюты на территории России, проводит все виды валютных операций, регулирует валютный рынок России и курс рубля к валютам, осуществляет контроль над деятельностью коммерческих банков, устанавливает единые формы учета, отчетности, документации и статистики валютных операций.

При недобросовестном выполнении уполномоченным банком своих функций Банк России может лишить его лицензии на совершение операций с валютными ценностями и банковское обслуживание расчетов в валюте.

Регулирование колебаний курса доллара (евро) к рублю осуществляется Банком России путем валютной (рублевой) интервенции на ММВБ.

Валютными интервенциями называют продажу Банком России валюты в обмен на рубли.

Рублевыми интервенциями называют скупку Банком России валюты на ММВБ.

Скупая валюту, Банк России увеличивает спрос на нее и соответственно повышает ее курс. Продавая валюту, Банк России увеличивает ее предложение, следовательно, способствует удешевлению валюты и, таким образом, обеспечивает повышение курса рубля.

Валютный курс – соотношение, по которому происходит обмен одной валюты на другую, т.е. "цена" денежной единицы одной страны, выраженная в денежных единицах другой страны.

Он необходим для международных валютных, расчетных, кредитных операций. Например, российскому экспортеру необходимо обменять вырученную за рубежом валюту на рубли, так как валюта обычно не обращается в качестве денежных средств на территории России. Импортеру необходимо купить валюту для оплаты купленного за рубежом товара.

Существует два возможных изменения валютного курса: девальвация и ревальвация.

Девальвация – это снижение обменного курса национальной денежной единицы по отношению к ведущим мировым валютам (доллар, евро).

Используется как средство защиты национальной экономики от дешевого импорта. Например, иностранный производитель (импортер) затратил 1 тыс. долл. на производство продукции и если 1 долл. в России стоит 30 руб., то ему можно продать продукцию в Россию за 30 тыс. руб., чтобы вернуть свои затраты. Но если рубль будет девальвирован, например, до 36 руб. за 1 долл., то импортеру придется увеличить цену за свою продукцию на 20%, чтобы вернуть затраты. При девальвации национальной денежной единицы повышается конкурентоспособность отечественных товаров на внутреннем рынке по сравнению с импортными товарами. Но девальвация кроме положительного воздействия на экономику страны (например, рост производства и соответственно увеличение налоговых поступлений в бюджеты страны различных уровней) имеет и свои негативные стороны. При девальвации рубля становится более дорогим процесс технического перевооружения производства, так как основная масса оборудования приобретается за рубежом, то и цена на это оборудование возрастает пропорционально темпу девальвации рубля, т.е. при резкой девальвации в стране консервируется "вчерашняя" техническая и технологическая база во всех отраслях народного хозяйства. Кроме того, девальвация национальной денежной единицы способствует увеличению инфляции в стране.

Ревальвация – это повышение обменного курса национальной денежной единицы по отношению к ведущим мировым валютам (т.е. процесс, обратный девальвации).

Используется в целях сдерживания инфляции и содействует научно-техническому прогрессу в стране. Но одновременно понижает конкурентоспособность отечественной продукции, так как импортная продукция на российском рынке становится дешевле аналогичной отечественной продукции.

Валютный курс изменяется под влиянием спроса и предложения валюты. Многофакторность валютного курса отражает его связь с другими экономическими категориями, причем происходит сложное их переплетение и выдвижение в качестве решающих то одних, то других факторов.

Факторы, влияющие на величину валютного курса, подразделяются на структурные (действующие в долгосрочном периоде) и конъюнктурные, вызывающие краткосрочные колебания курса и связанные с колебаниями деловой активности в стране, политической обстановкой, слухами и прогнозами.

К структурным факторам относятся: развитие национальной экономики, состояние платежного баланса страны, величины инфляции, процентная политика государства, государственное регулирование валютного курса.

Развитие национальной экономики – это основа устойчивости национальной денежной единицы. Национальная экономика развивается, если происходит постоянный прирост национального дохода страны. Однако для укрепления национальной денежной единицы (рубля) необходимо, чтобы темпы прироста национального дохода России были выше, чем в США и Евросоюзе. Если же национальный доход России растет, но отстает по темпам прироста от США и Евросоюза, это приведет к ослаблению рубля по отношению к доллару и евро.

Состояние платежного баланса страны связано с оттоком или притоком капитала в страну.

Приток капитала – это приобретение активов страны иностранными покупателями, ввоз валюты экспортерами, а также займы в иностранных банках российскими предприятиями.

Отток капитала – приобретение иностранных активов российскими фирмами, вывоз валюты импортерами, а также ссуды, предоставляемые российскими банками иностранным фирмам и их гражданам.

Платежный баланс страны определяется соотношением притока и оттока в капитал. Если приток капитала в страну превышает отток, то платежный баланс страны активен и валютный курс денежной единицы страны укрепляется. Если отток превышает приток капитала в страну, то платежный баланс пассивен и курс национальной денежной единицы слабеет.

На валютный курс влияет величина инфляции. Чем выше инфляция в стране, тем ниже курс ее валюты, если не противодействуют иные факторы. Инфляционное обесценение денежных средств в стране вызывает снижение покупательной способности и тенденцию к падению курса и курса к валютам стран, где инфляция ниже. Данная тенденция, как правило, прослеживается в средне- и долгосрочном плане. Выравнивание валютного курса, приведение его в соответствие с паритетом покупательной способности происходят в среднем в течение двух лет. Зависимость валютного курса от величины инфляции особенно велика у стран с большим объемом международного обмена товарами, услугами и капиталами.

Влияние процентной политики государства на валютный курс объясняется двумя наиболее важными обстоятельствами. Во-первых, изменение процентных ставок в стране воздействует при прочих равных условиях на международное движение капиталов, прежде всего краткосрочных. В принципе повышение процентной ставки стимулирует приток иностранных капиталов, а ее снижение поощряет отлив капиталов, в том числе национальных, за границу. Во-вторых, процентные ставки влияют на операции валютных рынков и рынков ссудных капиталов. При проведении операций банки принимают во внимание разницу процентных ставок на национальном и мировом рынках капиталов с целью извлечения прибылей. Они предпочитают получать более дешевые кредиты за рубежом, где ставки ниже, и размещать валюту на национальном кредитном рынке, если на нем процентные ставки выше.

Существует рыночное и государственное регулирование величины валютного курса. Рыночное регулирование, основанное на конкуренции и действии законов стоимости, а также спроса и предложения, осуществляется стихийно. Государственное регулирование направлено на преодоление негативных последствий рыночного регулирования валютных отношений и достижение устойчивого экономического роста, равновесия платежного баланса, снижения роста безработицы и инфляции в стране. Оно осуществляется с помощью валютной политики – комплекса мероприятий в сфере международных валютных отношений, реализуемых в соответствии с текущими и стратегическими целями страны. Юридически валютная политика оформляется валютным законодательством и валютными соглашениями между государствами.

К мерам государственного воздействия на величину валютного курса относятся:

– валютные (рублевые) интервенции, о которых сказано ранее;

– дисконтная политика;

– протекционистские меры.

Дисконтная политика – это изменение Банком России учетной ставки, в том числе с целью регулирования величины валютного курса путем воздействия на стоимость кредита на внутреннем рынке и тем самым на международное движение капитала. В последние десятилетия ее значение для регулирования валютного курса постепенно уменьшается.

Протекционистские меры – меры, направленные на защиту собственной экономики, в данном случае национальной денежной единицы. В первую очередь это валютные ограничения.