Лекция 10. Структура и стоимость капитала

Структура капитала фирмы (соотношение собственных и заемных средств) является одним из главных факторов риска инвестирования. Главные различия между собственным и заемным капиталом как источниками финансирования показаны в табл. 10.1.

Таблица 10.1. Собственный и заемный капитал как источники финансирования

|

Критерий |

Собственный капитан |

Заемный капитал |

|

||

|

Структура собственников предприятия |

Изменяется за счет новых собственников либо перераспределения доли старых собственников |

Не изменяется |

|

||

|

Выплаты владельцам капитала |

Не обязательны, размер не зафиксирован' |

Обязательны, размер выплат зафиксирован |

|||

|

Источник выплат |

Чистая прибыль |

Прибыль до выплаты процентов и налогов |

|||

|

Очередность расчета по обязательствам |

По остаточному принципу |

Приоритетны по отношению к собственникам |

|||

|

Финансовый риск |

Не увеличивается |

Увеличивается |

|||

Таким образом, использование заемного капитала приводит к увеличению денежного потока (за счет освобождения процентов от налоговых платежей) и возникновению эффекта финансового рычага (см. гл. 7), однако одновременно увеличивается финансовый риск. Увеличение риска должно быть отражено в премии за риск для владельцев компании, а значит, структура капитала и ее изменения оказывают серьезное влияние на стоимость капитала и ставку, по которой дисконтируются инвестиционные проекты компании.

Общая стоимость капитала компании рассчитывается на основании формулы средневзвешенной стоимости капитала (weighted average cost of capital, WACC), в соответствии с которой:

где г(/ - стоимость заемного капитала (процентная ставка по кредиту или требуемая отдача по корпоративным облигациям); т - ставка налога на прибыль; I) - величина заемного капитала; Е - величина собственного капитала; ге - стоимость собственного капитала фирмы (рассчитываемая по одной из альтернативных моделей, описанных в гл. 9).

Таким образом, стоимость капитала рассчитывается как стоимость его элементов (собственного и заемного капитала), взвешенных по их доле в структуре капитала предприятия.

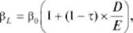

Для оценки стоимости собственного капитала, как правило, используется модель оценки капитальных активов (САРМ). При этом следует учитывать, что структура капитала накладывает дополнительные риски на собственников компании. Поскольку этот дополнительный риск связан с особенностями конкретной компании, целесообразно учитывать его в бета-коэффициенте. Формула для расчета бета-коэффициента для собственников компании, имеющей долговые обязательства, называется формулой Хамады [Натас1а, 1972] и выглядит следующим образом:

где - бета-коэффициент для компании с долговыми обязательствами (рычаговый или левереджированный бета-коэффициент); ро - бета-коэффициент для аналогичной компании, не имеющей финансовых обязательств.

Средневзвешенная стоимость капитала может рассматриваться как барьерная (пороговая) ставка доходности, т.е. минимальная рентабельность, которую должны гарантировать активы компании.

Пример 10.1

Холдинговая компания владеет пакетами акций двух производственных фирм, работающих на разных рынках, - компаний "Альфа" и "Омега". Структура капитала обеих фирм одинакова: заемные средства составляют 30%, остальное финансирование осуществляется за счет обыкновенных акций. На рынке установилась ставка по кредитам 15%, ставка налога на прибыль - 20%.

Холдинговая компания хочет установить минимальный уровень рентабельности для каждой из производственных фирм в зависимости от уровня риска. Для этого найдены две компании -аналоги "Альфа" и "Омега", по которым установлены: Ра = 0,9 и р, = 1,3. Обе компании-аналоги являются безрычаговыми, т.е. не используют долгосрочного заемного финансирования. Безрисковая ставка доходности составляет 8%, среднерыночная ставка доходности - 15%.

Решение состоит из трех этапов.

Прежде всего необходимо найти доходность акционерного капитала, требуемую инвесторами с учетом риска, для каждой из фирм.

Скорректируем бета-коэффициенты с учетом структуры капитала по формуле Хамады:

Аналогично для компании "Омега" получим:

Тогда, на основе модели оценки капитальных активов, получим ставки доходности по собственному капиталу для каждой из фирм:

Найдем средневзвешенную стоимость капитала:

Следовательно, подразделение "Омега" должно иметь большую на 2,6% рентабельность активов, так как его операционная деятельность больше подвержена риску

Как барьерная ставка доходности средневзвешенная стоимость капитала используется:

o для дисконтирования при оценке эффективности инвестиционных проектов со смешанным финансированием;

o при оценке стоимости бизнеса доходным методом (свободные денежные потоки, генерируемые компанией в течение прогнозного периода, дисконтируются по средневзвешенной стоимости капитала);

o при расчете показателя экономической добавленной стоимости (EVA) и в других аналитических и управленческих ситуациях.

Как отмечалось ранее, в России существуют определенные пределы по отнесению процентов за кредит на налогооблагаемую прибыль. Принимая их во внимание, при расчете средневзвешенной стоимости капитала для российских условий целесообразно пользоваться следующей формулой:

где к - показатель, ограничивающий налоговую защиту по российскому законодательству.1 Поправка применяется в том случае, если к<г1Ръ противном случае защита действует в полном объеме.

Важной предпосылкой применения модели ]УАСС является ее использование для так называемой целевой структуры капитала. Предполагается, что менеджмент предприятия стремится к поддержанию постоянного в течение длительного периода времени соотношения заемных и собственных средств. На практике такое соотношение возможно, если менеджмент постоянно "перебалансирует" долговые обязательства компании.

Пример 10.2

Если па начало гола рыночная стоимость акционерного капитала компании составляет 1 млн руб., а долговых обязательств 500 000 руб., это означает, что коэффициент финансового рычага равен 0,5. Если к концу периода стоимость акционерного капитала вырастет до 2 млн руб., то для сохранения структуры капитала руководство компании увеличит размер долговых обязательств до 1 млн руб.

Указанное допущение делает важной необходимость определения структуры капитала и расчета его средневзвешенной стоимости по рыночным, а не балансовым оценкам. На практике и аналитики, и менеджеры компаний достаточно часто используют балансовые расчеты, что может привести к неадекватным результатам.

Помимо допущения о целевой структуре капитала существуют еще два важных условия, при которых можно использовать модель средневзвешенной стоимости капитала:

1) неизменность на протяжении долгосрочного периода ставки корпоративного налога на прибыль;

2) неизменность на протяжении долгосрочного периода стоимости долговых обязательств.

Следует учитывать, что при использовании метода VACC для обоснования эффективности инвестиционных проектов на возможности ее применения накладывается ряд серьезных дополнительных ограничений.

1. Увеличение доли заемного капитала при реализации проекта влияет только на налоговую защиту и не меняет общий финансовый риск компании. Па самом деле, использование заемного капитала для финансирования инвестиционных проектов может менять или не менять условия кредитования фирмы. Условия кредитования не меняются, если:

o доля заемных средств для финансирования инвестиционного проекта в общем объеме обязательств мала;

o доля заемных средств в капитане фирмы мала. Ее увеличение при финансировании проекта не приведет к существенному снижению финансовой устойчивости.

Если эти предпосылки соблюдаются, то заемный капитал сказывается на норме доходности проекта только через уровень ставки процента и налоговую защиту. Но проект может оказаться столь значительным, что доля заемных средств существенно возрастает и банк увеличивает ставки по кредитам.

2. Риск инвестиционного проекта совпадает с общим уровнем риска фирмы. На практике риск инвестиционного проекта, как правило, больше риска фирмы.

3. Проект имеет целевую структуру капитала, т.е. постоянную долю долга в структуре финансирования. Условие постоянства уровня долга по проекту выполняется, если не происходит изменения условий финансирования и соотношение собственных и заемных средств одинаково на всех стадиях инвестиционного проекта. Последнее условие в большинстве случаев невыполнимо (график кредитования отличается от графика реализации проекта).

4. Проект независим от реализующего его предприятия. В реальности взаимосвязь проекта и фирмы существует для большинства случаев. Реализация проекта изменяет характеристики фирмы, в том числе и структуру капитала. Можно выделить три группы проектов по их взаимосвязи с реципиентом:

1) проекты по замене внеоборотных активов, расширению производства, модернизации продукции, инициируемые реципиентами. Как правило, это малые

проекты с низким уровнем риска, полностью привязанные к условиям конкретного предприятия. К ним можно применять ставку, рассчитанную специально для таких ситуаций;

2) проекты по разработке и производству новых видов продукции, инициируемые разработчиками или потребителями. Эти проекты в малой степени связаны с характеристиками реципиента (фирмы, которая будет производить продукт), их показатели определены бизнес-планом, составленным разработчиком, и по ним можно использовать WACC предприятия;

3) прочие проекты, в большей или меньшей степени зависящие от специфики предприятия. Сначала нужно выяснить степень этой зависимости, а затем выбирать модель.

Альтернативой метода средневзвешенной стоимости капитала является предложенный С. Майерсом [Брейли, 1997] метод скорректированной приведенной стоимости (adjusted present value, APV). В основе метода лежит предположение о том, что ценность любого актива определяется двумя факторами:

1) ценностью, которую генерирует операционная деятельность на основе данного актива;

2) ценностью, связанной с дополнительными эффектами от финансирования (например, стоимостью налоговой защиты либо от льготных условий кредитования).

Таким образом, скорректированная приведенная ценность фирмы определяется как сумма приведенных ценностей по операционной и финансовой деятельности. При этом разные виды денежных потоков дисконтируются по разным ставкам (рис. 10.1).

Метод обладает такими явными преимуществами, как:

o возможность учесть разный уровень рисков в ставках дисконтирования по операционной и финансовой деятельности;

o возможность отойти от предположения о сохранении долгосрочной целевой структуры капитала;

o возможность моделировать различные сценарии работы с заемным капиталом (разные схемы погашения, изменение процентных ставок и т.п.);

o возможность мониторинга влияния на эффективность деятельности налоговых выгод и выгод от улучшения условий кредитования.

Рис. 10.1. Логика метода скорректированной приведенной стоимости

Однако, поскольку существует проблема определения стоимости капитала по многочисленным видам эффектов, на практике метод скорректированной приведенной стоимости применяется достаточно редко.