Статистика основного капитала

Основной капитал – важнейшая часть НБ, его нефинансовых производственных активов. В соответствии с рекомендациями ООН в основной капитал входят материальные и нематериальные активы сроком службы свыше года. Конкретный состав ОК определяется статистическими органами каждой страны. Укрупненная классификация включает в себя следующие статьи.

Материальные основные фонды: 1) жилые здания; 2) нежилые здания и сооружения; 3) машины и оборудование; 4) транспортные средства; 5) передаточные устройства; 6) инструменты и инвентарь (стоимостью выше установленного лимита); 7) электронные машины и оборудование; 8) культивируемые активы – племенной, рабочий и продуктивный скот; многолетние насаждения, включая сады, виноградники, плантации.

Нематериальные основные фонды складываются из стоимости затрат на геологоразведочные работы, на программное обеспечение и базы данных ЭВМ и стоимости оригиналов литературных и художественных произведений.

При изучении ОК используется система статистических показателей, характеризующих наличие, структуру, движение, состояние и использование ОК. Вместе с тем показатели использования ОК отражают эффективность экономической деятельности. Поэтому они будут рассмотрены в разделе, посвященном экономической эффективности.

Для характеристики наличия ОК используют моментные (на определенную дату) и интервальные показатели. Моментные показатели чаще всего используются для изучения динамики (в сопоставимых ценах) и структуры (в текущих ценах) ОК Интервальные показатели рассчитываются как средние показатели за исследуемый период и имеют весьма важное значение для расчета целого ряда показателей (фондоотдача, фондоемкость, фондовооруженность и т.д.).

Показатели наличия и динамики ОК отражают процесс его воспроизводства, которое может быть простым, суженным и расширенным. Простое воспроизводство имеет место в том случае, если стоимость ОК в постоянных ценах не меняется. При суженном воспроизводстве эта стоимость уменьшается

(оно имеет место в некоторых развивающихся сторонах в том случае если валовое накопление ОК меньше потребления ОК). При расширенном воспроизводстве эта стоимость возрастает.

Важнейшим показателем состояния и использования ОК является потребление ОК. Потребление ОК представляет собой денежную оценку обесценения ОК в процессе хозяйственной деятельности. Это обесценение связано с физическим и моральным износом, а также с повреждениями ОК в результате стихийных бедствий (пожаров, наводнений, землетрясений и т.п.). Потери ОК в результате военных действий или техногенных катастроф в состав потребления основного капитала не включаются, а отражаются как потери национального богатства. Причинами физического износа является эксплуатация ОК, а также влияние природно-климатических условий. Моральный износ ОК происходит под влиянием социально-экономических факторов. К этим факторам относятся:

а) появление аналогичных новых фондов с более высокой производительностью;

б) появление аналогичных фондов, требующих меньше затрат на эксплуатацию и ОГЛАВЛЕНИЕ, или имеющих более низкую стоимость по сравнению с существующими фондами;

в) уменьшение или исчезновение потребностей в продуктах или услугах, которые производятся при помощи данного вида ОК.

Следует отметить, что материальный основной капитал подвергается как физическому, так и моральному износу, а нематериальный основной капитал – лишь моральному износу.

Как известно, денежным выражением износа ОК является амортизационный фонд. Он служит основным источником финансирования капиталовложений. Амортизация является существенным компонентом производственных затрат (себестоимости). Рост амортизации приводит к снижению прибыли производителей, а следовательно, к снижению налоговых поступлений в государственный бюджет. Поэтому во всех странах системы и нормы начисления амортизации устанавливаются государственными органами (как правило, министерством финансов или казначейством).

Все формы амортизации, действующие в мировой экономике, можно объединить в 3 группы: а) возрастающая (замедленная) амортизация; б) линейная (равномерная) амортизация; в) уменьшающаяся (ускоренная) амортизация.

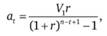

Возрастающая амортизация применяется в экономике крайне редко. Объясняется это тем, что в этом случае большая часть амортизационного фонда начисляется в последние годы эксплуатации ОК. Это увеличивает риск потери средств от инфляции или в случае досрочного выбытия ОК. Поэтому возрастающая (замедленная) амортизация применяется в отношении уникальных объектов, обладающих высокой конкурентоспособностью. Следует отметить, что возрастающая амортизация наиболее точно отражает процесс обесценения ОК. В качестве примера возрастающей амортизации можно привести формулу следующего метода:

где аt – фонд амортизации года t;

V1 – полная стоимость основного капитала в момент его зачисления на баланс предприятия; r – установленная норма процента; п – теоретический срок службы ОК; t – номер года, для которого рассчитывается амортизационный фонд (t =1, 2, ..., п).

Линейный метод начисления амортизации исходит из предпосылки равномерного износа ОК в процессе его эксплуатации. Поэтому норма амортизации и величина амортизационного фонда остаются постоянными в течение всего срока эксплуатации. В этом случае амортизационный годовой фонд рассчитывается по следующей формуле:

где а – фонд амортизации каждого года;

V1 – полная стоимость ОК в момент зачисления на баланс предприятия;

Vn – стоимость ОК на конец последнего года эксплуатации (стоимость списания ОК с баланса предприятия);

п – теоретический срок службы ОК.

В международной практике чаще всего применяются различные методы ускоренной (уменьшающейся) амортизации. Они практически не связаны с реальным процессом износа ОК, однако дают возможность быстрого возврата средств, вложенных предпринимателем в ОК.

В качестве примера можно привести кумулятивную систему (метод "пальцев руки"); в случае применения этой системы расчет амортизационных фондов осуществляется по следующей формуле:

Таким образом, амортизационный фонд первого года эксплуатации является самым большим по величине. Затем с каждым годом он уменьшается на величину, равную единице, деленной на сумму t (от t = 1 до t = n).

Еще более часто применяется метод постоянного процента. При использовании этого метода амортизационный фонд каждого года рассчитывается путем умножения остаточной стоимости ОК на начало года на величину постоянного процента. Таким образом, расчет амортизации производится по следующей формуле:

где r – установленная норма процента.

При этом r устанавливается обычно на очень высоком уровне (от 30 до 70%). Очевидно, что при применении метода постоянного процента срок службы не имеет значения (расчеты можно осуществлять на любое количество лет). Поэтому условились списывать всю оставшуюся сумму амортизации в последний год срока службы ОК.

К системам ускоренной амортизации относится также метод начисления амортизации пропорционально объему выпускаемой продукции. В этом случае амортизация устанавливается в определенном размере в расчете на единицу продукции, а амортизационный фонд определяется путем умножения удельной амортизации на количество выпущенной продукции. Подобная система начисления амортизации может быть использована только в отношении машин и оборудования, которые принимают непосредственное участие в производстве продуктов и услуг, т.е. в отношении активной части одного капитала.

Статистические органы ООН рекомендуют применять для расчета амортизации и потребления основного капитала либо линейную, либо геометрическую (метод постоянного процента) формулу начисления амортизации.

Показатели амортизации служат основой расчета показателей годности и износа, которые характеризуют состояние основного капитала. Эти коэффициенты имеют одинаковую величину независимо от вида оценки основного капитала. Они определяются по следующим формулам:

Эти коэффициенты измеряются либо в процентах, либо в относительных величинах. Поэтому сумма коэффициентов годности и износа для одного и того же вида фондов равняется 100% или 1.

Амортизационные отчисления являются основным компонентом валовых сбережений и валового образования постоянного капитала. Так, например, в Германии в 2002 г. валовые сбережения составили 317,2 млрд евро, а потребление основного капитала – 214,5 млрд евро (т.е. 67,6%); в Японии в 2002 г. валовое образование постоянного капитала равнялось 146,2 трлн йен, а потребление основного капитала – 94,2 трлн йен, или 64,4%. Поэтому правильное начисление амортизации имеет первостепенное значение для экономического роста страны.

Если амортизация уменьшает остаточную стоимость основного капитала, то капитальный ремонт увеличивает эту стоимость. Но он не влияет на полную стоимость капитала. Теоретически капитальный ремонт – это ремонт, который выполняется с прерыванием производственных функций основного капитала. Например, капитальный ремонт жилого дома может производиться только после выселения жильцов.

Показатели амортизации и капитального ремонта отражают процесс простого воспроизводства основного капитала, так как они не влияют на его полную стоимость. Важнейшим показателем расширенного воспроизводства основного капитала является валовое образование постоянного капитала. Необходимо отметить, что показатель ввода в действие основного капитала в стоимостном выражении в международной статистике отсутствует.

Пополнение ОК осуществляется за счет инвестиций. Инвестиции представляют собой вложения средств (денежных или натуральных) с целью получения прибыли или социального эффекта. В качестве инвесторов могут выступать различные экономические единицы – юридические и физические лица. Инвестиции представляют собой сумму валовых вложений в основной капитал и в прирост запасов материальных оборотных средств.

Капиталовложения в основной капитал могут быть отечественными и национальными. Отечественные капиталовложения представляют собой все вложения в основной капитал на экономической территории страны (они включают как вложения резидентов, так и вложения нерезидентов). Национальные капиталовложения состоят только из вложений резидентов (как в данной стране, так и за рубежом). В связи с тем, что современная СНС ориентирована на отечественные показатели, международная статистика отдает предпочтение показателям отечественных капиталовложений.

Капиталовложения, как и инвестиции, могут рассчитываться как валовые и как чистые. Валовые капиталовложения характеризуют общий объем вложений в основной капитал за счет всех источников финансирования. Чистые капиталовложения равняются валовым капиталовложениям за вычетом потребления ОК (потребление ОК определяется как сумма начисленной амортизации плюс недоамортизированная стоимость нормально выбывших основных фондов). Чистые капиталовложения финансируются за счет национального дохода (т.е. за счет вновь созданной стоимости в данном периоде).

Источником финансирования валовых инвестиций и валовых вложений в ОК служат валовые сбережения. Они определяются на основе данных СНС как разница между валовым национальным доходом и конечным потреблением.

Разность между валовыми сбережениями и валовыми инвестициями экономических агентов представляет собой их способность к финансированию (если эта разность положительная) или потребность в финансировании (если эта разность отрицательная).

Определение этих показателей дает возможность анализировать источники финансирования инвестиций и капиталовложений в основной капитал. Для этого в международной статистике используют следующие коэффициенты:

а) коэффициент (норма) накопления:

Он показывает, какая часть валового располагаемого дохода экономического агента используется или может быть использована на накопление;

б) коэффициент финансирования накопления:

Этот коэффициент может быть положительным (если имеется способность к финансированию) или отрицательным (если имеет место потребность в финансировании). В первом случае экономический агент может кредитовать других экономических агентов (чистый кредит); во втором случае экономический агент сам нуждается в дополнительных источниках финансирования накопления (чистые долги);

в) коэффициент инвестирования:

Он характеризует, какая часть ВВП (или ВДС) используется для накопления;

г) коэффициент самофинансирования инвестиций (капиталовложений в ОК):

В этом случае собственные средства экономического агента состоят из валовых сбережений и полученных чистых капитальных трансфертов (капитальные трансферты, полученные за вычетом капитальных трансфертов уплаченных). Коэффициент самофинансирования показывает, какая часть накопления финансируется за счет собственных средств агента, а какая часть – за счет привлеченных.

Важной задачей при изучении национального богатства и его компонентов является изучение их динамики. Так же, как и для других макроэкономических показателей, имеющих стоимостное (денежное) выражение, динамика компонентов НБ и его общего объема изучается при помощи индекса физического объема:

где  – фактическая стоимость НБ или его компонентов в базисном периоде;

– фактическая стоимость НБ или его компонентов в базисном периоде;

– стоимость НБ или его компонентов отчетного периода в сопоставимых ценах (ценах базисного периода).

– стоимость НБ или его компонентов отчетного периода в сопоставимых ценах (ценах базисного периода).

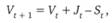

Для расчета этого индекса, прежде всего, необходимо построить динамические ряды основного капитала и капиталовложений в текущих ценах. Для этого международная статистика использует метод непрерывной инвентаризации. Это метод является разновидностью балансового метода. Для построения рядов этих показателей в текущих ценах по полной стоимости используется Вперед формула:

где Vt и Vt+1 – соответственно стоимость основного капитала на начало и конец года t;

Jt – инвестиции в основной капитал года t;

St – выбытие основного капитала в течение года t.

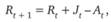

Для определения остаточной ("чистой") стоимости основного капитала применяется Вперед формула:

где Rt и Rt+1 – чистая стоимость основного капитала соответственно на начало и конец года t;

Jt – инвестиции в основной капитал года t;

At – амортизация основного капитала года t.

Для построения динамических рядов основного капитала в сопоставимых ценах используются те же формулы. Однако все показатели пересчитываются из текущих цен в сопоставимые путем деления этих показателей в текущих ценах на соответствующий индекс капиталовложений:

Достоверность построения и анализа рядов основного капитала и капиталовложений в значительной степени зависит от правильного определения среднего срока службы различных видов капитала и выбранного метода начисления амортизации. Основной капитал состоит из сотен тысяч и миллионов зданий, сооружений, машин и оборудования, каждый из которой является индивидуальным объектом со своим реальным сроком службы и гипотезой износа. Индексы капиталовложений по отдельным элементам основного капитала рассчитываются на основе метода товаров-представителей и носят весьма приближенный характер. Кроме того, теоретический срок службы капитала не совпадает с фактическим сроком службы. Поэтому данные динамических рядов основных фондов и капиталовложений должны быть увязаны с расчетами аналогичных показателей в СНС (валовые и чистые сбережения, валовое образование постоянного капитала, прирост запасов материальных оборотных средств, капитальные трансферты, потребление основного капитала).

В состав капиталовложений включаются следующие затраты:

а) на землю, включая ее покупку, существенные улучшения ее качества, посадку многолетних насаждений;

б) на приобретение жилья, включая стоимость отопительного, осветительного и хозяйственного оборудования;

в) на приобретение и строительство нежилых зданий и сооружений;

г) на транспортные средства и телекоммуникации;

д) на приобретение машин, оборудования, электронной техники;

е) на продуктивный, племенной и рабочий скот и выращивание многолетних насаждений.

С точки зрения воспроизводства основного капитала в СНС выделяются затраты, связанные с его расширением (новое строительство, реконструкция и расширение), и затраты, направляемые на замену и модернизацию функционирующего основного капитала.

Как уже говорилось выше, источниками финансирования инвестиций и вложений в основной капитал являются собственные и привлеченные средства экономических агентов, осуществляющих эти инвестиции. К собственным средствам относятся начисленная за год амортизация, а также часть прибыли, которая направляется на расширение производства. Привлеченные средств складываются из частных и государственных кредитов на капитальные нужды и субсидий капитального характера. Кроме того, в состав привлеченных средств включаются иностранные инвестиции и трансферты капитального характера.

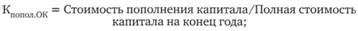

На основании данных о пополнении и выбытии ОК рассчитываются соответствующие коэффициенты пополнения и выбытия:

а) коэффициент пополнения ОК:

б) коэффициент выбытия ОК:

Кроме этих коэффициентов, при наличии необходимой информации могут быть рассчитаны коэффициенты обновления и выбытия от износа (нормального выбытия) основного капитала:

Коэффициент обновления характеризует долю новых фондов в общей стоимости капитала на конец года. Коэффициент нормального выбытия отражает долю имевшихся на начало года фондов, которые выбыли в течение исследуемого года от ветхости и износа.