Статистические данные

В рамках однородной тарифной группы предполагается, что все объекты имеют одинаковый уровень риска. При его измерении используются такие численные характеристики, как вероятность наступления страхового случая, ожидаемая величина выплат или тяжести убытков и т.д. Однако в реальной жизни страховщик не знает объективно существующих в природе теоретических значений этих параметров. Все, что он может наблюдать, - это конкретные реализации случайных величин (реальные страховые суммы и ущербы). Возникает потребность оценки объективных показателей с помощью имеющихся статистических данных. Точность такой оценки зависит от количества и достоверности располагаемой информации.

Необходимые данные могут быть собраны внутри самой страховой компании или получены из внешних источников (таких, как государственные органы статистики, ассоциации страховщиков, компетентные органы и т.д.). Каждый из указанных источников имеет свои достоинства и недостатки. В частности, внутренняя статистика по договорам страхования позволяет оценить не только частоту страховых случаев, средний размер страховой суммы и выплат, но и дисперсию этих показателей, а также вид распределения. Однако объем статистических данных ограничен количеством договоров, заключенных данной компанией по интересующему виду страхования. Поэтому весьма вероятны отклонения характеристик, обусловленные малым объемом и недостаточной репрезентативностью выборок. Напротив, оценки показателей, полученные из внешних источников, могут быть более надежны, поскольку основаны на данных по всему городу, району или даже страны. Но среди них практически никогда не удается найти информацию о типично страховых показателях, например таких, как отношение ущерба к стоимости пострадавшего имущества. В результате страховой компании для повышения надежности расчетов приходится комбинировать информацию из внешних и внутренних источников.

Если расчет осуществляется на основе собственной статистики, предварительно производится отбор необходимой информации. Из всего страхового портфеля формируется однородная выборка договоров, характеристики которых соответствуют интересующей тарифной группе. Объем этой выборки должен быть как можно больше. Тогда в соответствии с законом больших чисел можно надеяться, что ее средние значения будут близки к оцениваемым ожидаемым величинам. Кроме того, желательно, чтобы все отобранные договоры действовали в пределах одного и того же периода. Вследствие изменяющейся экономической и политической ситуации, а также из-за инфляции, показатели страховых сумм и выплат, а иногда и частоты страховых событий существенно изменяются во времени. Поэтому рекомендуется рассчитывать тарифы на основе данных по недавно закончившимся договорам, например, за прошлый год.

Еще одним критерием подбора исходных данных является идентичность условий договоров в части определения страховых рисков, сроков страхования и расчета выплат. Они должны быть близки к условиям того страхового продукта, для которого производится вычисление тарифов. Разные способы расчета выплат (например, с применением франшизы и без нее) будут искажать реальную картину убытков и могут привести к необоснованному занижению тарифных ставок.

На основе сформированного набора исходных данных, удовлетворяющего перечисленным требованиям, страховщик может рассчитать страховой тариф для рассматриваемой тарифной группы.

Порядок расчета базовых тарифных ставок

По каждой тарифной группе рассчитывается своя тарифная ставка Т6 (брутто-тариф). Для этого требуется определить нетто-ставку Тн, которая, в свою очередь, складывается из основной части Т0 и рисковой надбавки Тр.

Основная часть нетто-ставки Т0 равна произведению частоты страховых случаев q на отношение ожидаемой выплаты к ожидаемой страховой сумме (SB/S). Страховщику необходимо оценить эти параметры на основе имеющейся у него статистики. Предположим, в качестве исходной совокупности было отобрано N договоров (по каждому договору застрахован только один объект). Страховые суммы по этим договорам составляли

S1, ..., Si, ..., SN (всего N договоров).

Для исходной выборки обычно отбирают закончившиеся договоры, по которым уже известно окончательное количество страховых случаев и сумм убытков. Допустим, по рассматриваемым N договорам произошло М страховых случаев, и выплаты составили

Sв1,..., Sвj,..., SвM (всего М страховых случаев).

Тогда наблюдаемая частота страховых случаев может быть рассчитана как отношение количества убытков к общему числу договоров:

Строго говоря, данный показатель может быть как меньше единицы, так и больше нее. Последнее имеет место, если данный вид страхования предусматривает возможность наступления нескольких случаев в течение срока страхования и вероятность этих случаев достаточно велика. Например, в добровольном медицинском страховании в качестве страхового случая может рассматриваться каждое посещение врача или отдельная процедура. Но в большинстве видов страхования это отношение существенно меньше единицы.

Для определения относительной тяжести страховых случаев надо знать ожидаемые значения выплаты и страховой суммы. Из теории вероятностей и статистики известно, что среднее значение является состоятельной несмещенной оценкой математического ожидания теоретического распределения. Поэтому в качестве оценок указанных параметров можно использовать средние значения выплаты и страховой суммы:

Отношение этих величин характеризует тяжесть страхового случая. В тех видах страхования, где предусмотрена выплата полной страховой суммы (как, например, в страховании на случай смерти), оно равно единице. В остальных случаях - меньше ее. Если при расчете тарифов для нового страхового продукта отсутствует информация о фактических страховых суммах и убытках, данный показатель оценивается экспертным путем. Однако такие оценки носят весьма приблизительный характер и подлежат корректировке по мере накопления статистических данных.

Используя полученные параметры, определяется основная часть нетто-ставки То:

Для расчета рисковой надбавки по рекомендуемой в Методике формуле дополнительно необходимо задать требуемый уровень гарантии безопасности у и планируемое количество договоров страхования п. Исходя из установленного уровня гарантии безопасности по таблице квантилей нормального распределения определяется коэффициент "(у), и его значение подставляются в формулу

Нетто-ставка получается путем сложения основной части и рисковой надбавки:

Расчет брутто-ставки Тб осуществляется по общей формуле

Здесь f - доля нагрузки в брутто-ставке, которая уже рассматривалась в предыдущем параграфе. Обычно она одинакова для всех тарификационных групп в рамках одного страхового продукта.

Следуя изложенной методике, можно рассчитать базовые тарифные ставки для всех групп (категорий) рисков в тарификационной системе. Рассмотрим небольшой пример.

Пример. Расчет тарифных ставок по статистическим данным

Страховая компания в течение некоторого времени осуществляла каско-страхование новых легковых автомобилей определенной марки, реализуемых через сеть автосалонов. В связи с неудовлетворительными результатами проведения страховых операций руководством компании было принято решение о корректировке страховых тарифов.

Для этого была подобрана информация о закончившихся договорах страхования данного вида:

|

Количество застрахованных автомобилей |

N |

960 |

|

Совокупная страховая сумма, тыс. руб. |

С |

556 800 |

|

Количество страховых случаев по риску "ущерб" |

Мущерб |

528 |

|

Убытки по риску "ущерб", тыс. руб. |

Cв ущерб |

17 107 |

|

Количество хищений |

Мхищение |

7 |

|

Убытки по риску "хищение", тыс. руб. |

св хищение |

4032 |

Для расчетов страховых тарифов необходимо задать еще ряд параметров:

- долю нагрузки в брутто-ставке;

- уровень гарантии безопасности и соответствующий ему коэффициент;

- число договоров по данному страховому продукту, которое планируется заключить в будущем.

Доля нагрузки в брутто-премии складывается из доли административно-хозяйственных расходов, процента комиссионного вознаграждения и плановой прибыли. Предположим, что для данной компании уровень расходов составляет примерно 10% объема премий. Страховым посредникам при заключении рассматриваемых договоров выплачивается комиссионное вознаграждение в размере 20% полученных взносов. Кроме того, от проведения страховых операций планируется получать прибыль 5%. Таким образом, доля нагрузки составит

Для обеспечения финансовой устойчивости страховая компания выбрала величину гарантии безопасности у = 98%. Заданному уровню соответствует коэффициент Ф(0,98) = 2,0.

Так как сеть автосалонов планирует в будущем увеличить объем продаж на 25%, страховая компания также прогнозирует увеличение числа застрахованных автомобилей примерно до п = 1200.

Расчет тарифов производится раздельно по каждому из рисков. Во-первых, существенно различаются природа и характеристики рисков. Во-вторых, страхователь может выбрать страхование только на случай повреждения или уничтожения, и тогда будет применяться отдельный тариф по риску "ущерб".

Средняя страховая сумма для всех рисков равна

Расчет брутто-ставки по риску "ущерб": частота страховых случаев:  средняя величина убытка:

средняя величина убытка:

отношение среднего убытка к средней страховой сумме:

основная часть нетто-ставки:

рисковая надбавка:

нетто-ставка:

брутто-ставка:

Расчет брутто-ставки по риску "хищение":

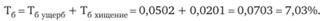

Таким образом, брутто-ставка по страхованию каско новых автомобилей составит