Сравнительная характеристика управления финансами корпораций в России и за рубежом

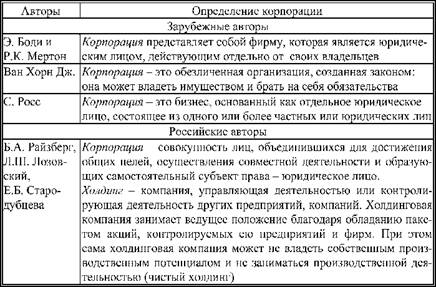

Корпоративная форма организации финансов в США, Канаде, Великобритании, Японии и в других промышленно развитых странах является самой распространенной. Деятельность зарубежных корпоративных структур разнообразна и масштабна. По оценкам специалистов, в настоящее время насчитывается почти 40 тыс. межотраслевых объединений, имеющих признаки корпоративных структур (акционерных обществ), которые включают около 180 тыс. структурных подразделений и филиалов в 150 странах мира. Им принадлежит примерно 50% промышленного производства и торговли развитых стран, около 80% всех патентов и лицензий на новейшие технику и технологии. Зарубежные экономисты дают различные характеристики корпоративным структурам. Российские экономисты корпорации трактуют по-своему (табл. 3.3.4).

Таблица 3.3.4. Определение корпорации в современной научной литературе

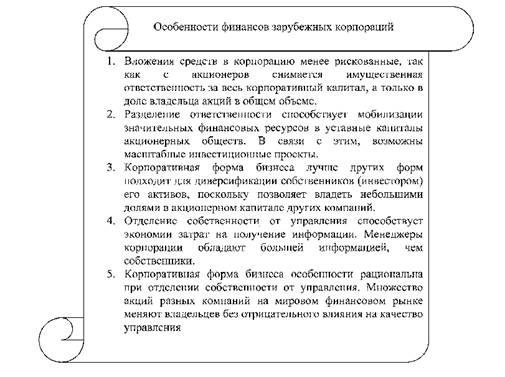

Особенности финансов зарубежных корпораций приведены на рис. 3.3.17.

Рис. 3.3.17. Особенности финансов зарубежных корпораций

Недостатком корпоративной организации бизнеса является ее двойное налогообложение. Как юридическое лицо корпорация уплачивает налог на прибыль (доход). Дивиденды акционеров как их личный доход также облагаются налогом. В России аналогичная ситуация. Корпорации уплачивают налог на прибыль как юридические лица, а дивиденды акционеров облагаются налогом на дивиденды. На практике существуют способы, позволяющие избегать двойного налогообложения.

В настоящее время на Западе корпорации функционируют в виде холдингов во всех отраслях хозяйства: промышленность, транспорт, связь, торговля, банковское дело и др. Это особый тип финансовой компании, которую создают для владения контрольными пакетам акций других фирм с целью контроля и управления их деятельностью. В современных условиях практически все крупнейшие корпорации США, Канады, Европейского экономического сообщества, Японии имеют холдинговую структуру. Холдинг имеет контрольные пакеты акций всех дочерних компаний. Существуют два типа холдинга: чистый холдинг, который выполняет только контрольно-управленческие и финансовые функции, и смешанный холдинг, который включает также предпринимательскую деятельность: производственно-торговую, кредитно-финансовую и др.

В России холдинг представляет собой корпорацию, которая управляет деятельностью или контролирует деятельность других организаций и структурных подразделений. Но в России холдинги пока не заняли всех отраслей хозяйства. Наиболее яркими представителями корпоративных структур выступают:

- крупные промышленные организации, такие как Красноярский алюминиевый завод, Орско-Халиловский металлургический комбинат, "АвтоВАЗ", "КамАЗ";

- транспортные корпорации - ОАО "РЖД" и др.

Особенностью формирования корпораций в России является их наиболее частое образование в сырьевых областях, связанных с газом (Газпром), нефтью (Роснефть) и другими природными ресурсами (лес, алмазы, редкоземельные металлы).

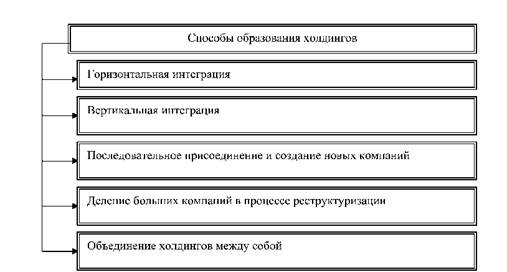

Кроме того, если в зарубежных корпоративных структурах государственное участие незначительное и в основном опосредованное, за исключением корпораций в военной отрасли, то в России предусмотрены меры по финансовой поддержке корпораций, как правило, в целях стимулирования их образования. В последние годы в западных странах наблюдается процесс объединения, слияния и поглощения одних компаний другими. Формы объединения коммерческих организаций представлены на рис. 3.3.18.

Рис. 3.3.18. Способы образования холдингов

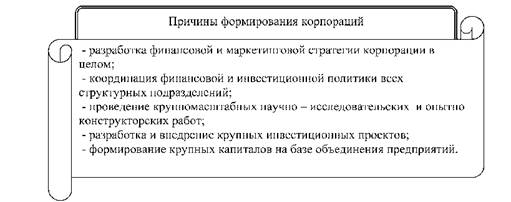

Большинство иностранных корпораций выполняют зарубежные операции и являются транснациональными компаниями (ТНК). В этом случае холдинговая форма бизнеса особенно необходима, поскольку контроль зарубежных филиалов затруднен. Поэтому головной холдинг ТНК выполняет следующие функции (рис. 3.3.19).

Рис. 3.3.19. Причины формирования корпораций

В индустриально развитых странах (США, Японии, странах Евросоюза, Канаде и др.) корпорациями становятся по причине поисков новых рынков сбыта, источников сырья и энергетических ресурсов, новых технологий, диверсификации деятельности, путей повышения эффективности производства. Например, крупные компании стран с высокими производственными издержками перемещают свое производство туда, где эти издержки минимальные (низкие расходы на сырье, материалы, энергию, рабочую силу и т.п.) Корпорации США и Японии, производящие электронику, автомобили и другие товары, имеют сборочные производства в странах Азиатско-Тихоокеанского региона, Мексике и проч.

В России ТНК практически нет, за исключением газовых и нефтяных, которые были отмечены. Но и эти корпорации пока не активно перемещают свои производства в те страны, где наименьшие расходы производства. Что касается рынков сбыта готовой продукции, в последнее время наблюдается расширение диверсификации газовых и нефтяных потоков не только в сторону Европы, но и в сторону стран Юго-Восточной Азии, например Китай и Индию. Начинается расширение и в сторону Латинской Америки, например Бразилию.

В процессе управления финансами руководство корпорации может ставить перед собой различные задачи, например максимизацию прибыли, увеличение рыночной стоимости корпорации или увеличение доходов акционеров. Некоторые западные экономисты придерживаются мнения, что основная задача менеджеров корпорации заключается в максимизации прибыли, а не богатства акционеров. Но в условиях несовершенства рынка нередко неизвестны будущие доходы и расходы, поэтому прибыль можно ожидать с условной долей вероятности. Точно определить максимальную прибыль в этом случае не представляется возможным. Текущую рыночную стоимость акционерного капитала можно определить с высокой степенью достоверности, поскольку известна цена акций на фондовом рынке.

Российские экономисты ставят подобные задачи максимизации прибыли, рыночной стоимости корпорации и богатства акционеров. Однако в этом процессе приходится учитывать не только несовершенство самого рынка, то и степень его развития в стране, поскольку сравнимыми западные и российские фондовые рынки назвать нельзя. В промышленно развитых странах в роли институциональных инвесторов выступают корпорации, которые учитывают прежде всего объективные факторы финансового рынка на макро- и микроуровнях.

В России финансовый рынок является объектом государственного регулирования. Государство воздействует напрямую путем использования законов и косвенно, используя денежно-кредитную, налоговую, внешнеэкономическую политику и другие меры. На российском финансовом рынке ощущается преобладание двух монополистов: Московской межбанковской валютной биржи и Российской торговой системы. Осуществление финансовых операций в основном значительными пакетами акций выполняется небольшим числом крупных корпораций-эмитентов (голубых фишек): Газпром, Лукойл, Сургутнефтегаз, Норильский никель, Ростелеком и др.

В настоящее время сформировались три основные модели управления финансами корпораций в структурных подразделениях: англо-американская, японская и немецкая модели. Первый вид модели распространен в США и Великобритании; вторая модель - в Японии, третья - в Германии, Нидерландах, Канаде, Австралии, Скандинавских странах, во Франции, Бельгии и частично в Новой Зеландии.

Первой модели присущи наличие индивидуальных акционеров и постоянно растущее число независимых и не связанных с головной компанией акционеров (аутсайдеров), а также четко разработанная законодательная база, определяющая права и обязанности участников. Ключевыми участниками такой системы управления финансами являются управляющие, директора, акционеры, биржи, правительство. Структура владения акциями распределяется в соотношении: институциональные инвесторы - 65%, индивидуальные инвесторы - 35%. В состав Совета директоров входят инсайдеры (лица, работающие в корпорации либо тесно с ней связанные); и аутсайдеры (лица, напрямую связанные с корпорацией). В составе совета директоров от 13 до 15 человек. Законодательная база, например, в США представлена федеральными законами; законами штатов; комиссией по ценным бумагам и биржам.

В Великобритании - это парламентские активы, коллегия по ценным бумагам и инвестициям. Что касается требований к раскрытию информации, то в США предусмотрены квартальный отчет, годовой отчет, включающий информацию о директорах, владении ими акциями, заработной плате; данные об акционерах, владеющих более 5% акций; сведения о возможных слияниях и поглощениях. В Великобритании предусмотрены полугодовые отчеты. С одобрения акционеров выполняется избрание директоров, назначение аудиторов, выпуск акций, слияния, поглощения, поправки к Уставу.

В США акционеры не имеют права голосовать по размеру дивидендов, в Великобритании этот вопрос выносится на голосование. Акционеры могут осуществлять свое право голоса по почте или по доверенности, не присутствуя на собрании акционеров. Институциональные инвесторы следят за деятельностью корпорации, могут быть созданы институциональные фонды, выполняться рисковые инвестиции.

Второй модели присущ высокий процент банков и различных корпораций в составе акционеров по схеме "банк - корпорация". Законодательство, промышленность активно поддерживают группу корпораций, объединенных совместным владением заемными средствами и собственным капиталом. Ключевыми участниками являются банки и финансово-промышленная сеть, правление, правительство. Банк предоставляет своим корпоративным клиентам кредиты и услуги, связанные с выпуском облигаций, акций, ведением счетов и консалтингом. Взаимодействие направлено на установление контактов. Взаимные акционеры практически не в состоянии влиять на корпорацию.

Акции целиком находятся в руках финансовых организаций и корпораций.

Страховые компании владеют 50% акций, корпорации - 25%, иностранные инвесторы - 5%. Совет директоров практически полностью состоит из внутренних участников. Государство также может назначить своего представителя. Количество директоров в совете до 50 человек. Законодательная база практически скопирована с американской модели. Правительство традиционно оказывает влияние на деятельность корпораций через своих представителей.

Требования к раскрытию информации следующие: полугодовой отчет, сообщающий информацию о структуре капитала, членах совета директоров, сведения о предполагаемых слияниях, поправках в Устав. Сообщается список десяти крупнейших акционеров корпорации. С одобрения акционеров выплачиваются дивиденды, осуществляются выборы совета директоров, назначаются аудиторы, вносятся изменения в Устав, доводятся сведения о слияниях и поглощениях. Корпорация заинтересована в долгосрочных и аффилированных лицах. Ежегодные собрания акционеров носят формальный характер.

Третьей модели присущи следующие черты: банки являются долгосрочными акционерами корпораций, и их представители выбираются в состав совета директоров на постоянной основе. Большинство немецких фирм предпочитает банковское кредитование акционерному финансированию. Структура управления смещена в сторону контактов банков и корпораций. Ключевыми участниками являются банки, корпорации, которые сами являются акционерами и могут иметь вложения в неаффилированных компаниях. Рабочие входят в состав управления по законодательству. Структура владения акциями такая: банки - 30% акций; корпорации - 45%; пенсионные фонды - 3%; индивидуальные акционеры -12%. Двухпалатный совет директоров: наблюдательный совет и правление. Наблюдательный совет назначает и распускает правление, утверждает решения руководства и дает рекомендации правлению. Правление состоит исключительно из сотрудников корпорации. В наблюдательный совет обязательно входят представители рабочих и акционеров. Количество членов наблюдательного совета - от 9 до 20 человек, количество членов совета устанавливается законодательно. Законодательная база представлена федеральными и местными законами, федеральным агентством по ценным бумагам. С одобрения акционеров выполняются распределение доходов, утверждение решений наблюдательного совета и правления, выборы наблюдательного совета. Большинство акций немецких корпораций - это акции на предъявителя. Банки с согласия акционеров распоряжаются голосами согласно своему усмотрению. Невозможность заочного голосования требует или личного присутствия на собрании, или передоверия этого права банку. Основным источником инвестирования является банковское финансирование.

В России использование моделей управления финансами корпораций происходит с учетом особенностей различных видов экономической деятельности.

В процессе реализации схем управления финансами структурных подразделений корпораций целесообразно учитывать экономические взаимоотношения этих обществ с материнской компанией, механизмы перераспределения доходов и капиталов. Среди базовых принципов схем управления финансами структурных подразделений корпораций предусматривается возможность обеспечения их безубыточной деятельности, например без использования механизма перекрестного субсидирования внутри головной компании. С точки зрения применения схем управления финансами структурных подразделений корпораций по перераспределению финансовых ресурсов возможно несколько вариантов. Некоторые из этих схем успешно применяются за рубежом.

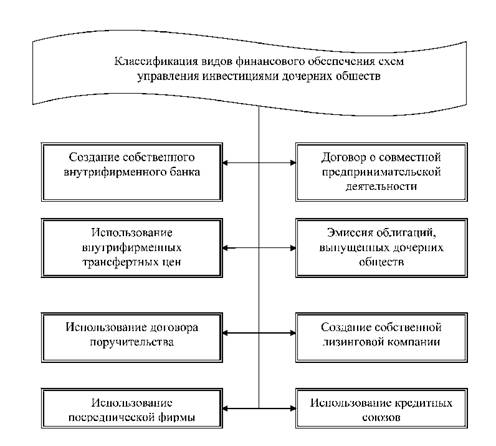

Классификация видов финансового обеспечения схем управления финансами структурных подразделений корпораций приведена на рис. 3.3.20.

Рис. 3.3.20. Классификация видов финансового обеспечения схем управления финансами структурных подразделений корпораций

Наиболее эффективным способом управления структурными подразделениями по перераспределению финансовых и инвестиционных ресурсов внутри корпорации является создание собственного внутрифирменного банка, имеющего лицензию с ограниченным числом операций. Наличие такого банка, во-первых, позволит сосредоточить свободные денежные средства структурных подразделений в едином центре, что, в свою очередь, позволит обеспечить целевыми кредитами отдельные филиалы материнской компании. Во-вторых, внутрифирменный банк дает возможность максимально ускорить взаимные платежи и расчеты между отдельными структурными подразделениями корпорации. В-третьих, внутрифирменный банк позволил бы внедрить вексельное обращение между структурными подразделениями (дочерними обществами).

Однако есть определенные недостатки такой системы управления по перераспределению финансовых ресурсов. Создание или приобретение банка связано с высокими издержками, поэтому такой вариант управления финансовыми ресурсами, возможно, будет доступен по истечении определенного времени.

Другим вариантом схем управления финансами структурных подразделений корпораций по перераспределению финансовых, инвестиционных и материальных потоков является договор о совместной предпринимательской деятельности.

По этому договору участники предоставляют финансовые, инвестиционные и материальные ресурсы для организации предпринимательской деятельности. Управление остается за материнской компанией. Доходы распределяются на основе договора. Материнская компания может иметь несколько таких договоров, которые могут перезаключаться в зависимости от поставленных целей и задач на длительный период, например более трех лет. С целью снижения расходов материнская компания может распределять издержки между структурными подразделениями (дочерними обществами), используя при этом внутрифирменные трансфертные цены. Эти цены служат для расчетов между дочерними обществами и могут применяться при перераспределении активов внутри корпорации, а также в бартерных сделках. Такие цены могут быть использованы для внутрифирменных платежей и расчетов.

Еще одной формой схем управления финансами структурных подразделений корпораций является эмиссия облигаций, выпущенных дочерними обществами. Материнская компания покупает эти ценные бумаги, осуществляя процесс финансирования структурных подразделений. Помимо финансирования материнская компания может инвестировать средства в дочерние общества, например, путем внесения ценных бумаг в уставный капитал этих обществ. Такое инвестирование может быть последовательным для всех дочерних обществ, входящих в головную компанию, поскольку уставный капитал увеличивается при этом во всех обществах. Помимо ценных бумаг в уставный капитал можно вносить материальные и нематериальные активы.

Управление финансами структурных подразделений корпораций по перераспределению и эффективному использованию финансовых ресурсов внутри корпорации или холдинга может выполняться на основе договоров поручений. Поручитель оплачивает только производственные услуги. По договору поручения могут выполняться торговые, расчетные операции, а также операции купли - продажи продукции и оказания услуг.

С целью эффективного управления финансами структурных подразделений корпораций может быть создана собственная лизинговая компания. Она может оказывать услуги всем дочерним обществам внутри головной корпорации. Лизинговые платежи относятся на себестоимость продукции или услуг. Создание такой лизинговой компании уменьшает налоговые платежи, однако ее приобретение также связано с высокими затратами, как и свой банк. Головная компания может использовать дочерние общества для выполнения операций по купле - продаже прав собственности на посредническую фирму, которая имеет на своем балансе недвижимость, ценные бумаги, материальные ценности.

Управление финансами структурных подразделений корпораций по рациональному применению финансовых, инвестиционных и материальных ресурсов может осуществляться с помощью кредитных союзов, которые являются инструментом налогового и финансового планирования для руководителей структурных подразделений или головной корпорации. Кредитный союз головной компании и структурных подразделений может быть эффективнее банковских услуг по кредитованию.

Таким образом, управление финансами в России по сравнению с зарубежными схемами финансового управления имеет свои особенности и специфическую направленность с учетом различных видов экономической деятельности, осуществляемой корпорациями.