Схема сложных процентов

В большинстве финансовых расчетов менеджерам приходится сталкиваться со сложным, а не с простым процентом. Если сумму, начисляемую по процентам, каждый раз инвестировать (капитализировать), иначе говоря, присоединять к основной сумме, т.е. в качестве приращения использовать не постоянную величину, как в случае простого процента, а процентную ставку от всей накопленной предыдущей суммы, то в данном случае речь будет идти о сложной процентной ставке.

Сложная процентная ставка – такая ставка, при которой процент начисляется на постоянно нарастающую базу с учетом процентов, начисленных в предыдущие периоды ("проценты на проценты").

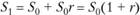

Последовательность расчетов по сложной ставке процента в общем виде такова:

сумма, начисленная за первый год:  ;

;

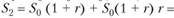

сумма, начисленная за второй год:

.

.

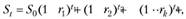

В общем случае

Заметим, что при фиксированной процентной ставке инвестирование на один период, соответствующий процентной ставке по сложным и простым процентам, приводит к одному и тому же наращенному значению. Поэтому начисление сложных процентов эквивалентно начислению простых при реинвестировании средств в конце каждого периода.

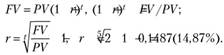

Итак, справедлива Вперед формула, называемая формулой сложных процентов:

где  – наращенная по сложным процентам сумма;

– наращенная по сложным процентам сумма;  – основной капитал; r – процентная ставка за период; t – срок (в периодах, соответствующих процентной ставке);

– основной капитал; r – процентная ставка за период; t – срок (в периодах, соответствующих процентной ставке);  – множитель наращения[1].

– множитель наращения[1].

Примечание. Нестабильность экономической ситуации вынуждает использовать в кредитных сделках изменяющиеся во времени, но заранее фиксированные для каждого периода ставки сложных процентов.

В этом случае наращенная сумма может быть определена по формуле

где  – последовательные значения ставок процентов;

– последовательные значения ставок процентов;

– периоды, в течение которых используются соответствующие ставки.

– периоды, в течение которых используются соответствующие ставки.

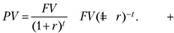

Формула дисконтирования по сложным процентным ставкам имеет следующий вид:

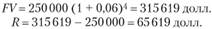

Пример. 250 тыс. долл. США инвестированы на четыре года под 6% годовых. Вычислите сложные проценты, начисленные к концу срока.

Решение.

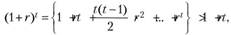

Использование в финансовых вычислениях простых и сложных процентов дает неодинаковые результаты; различия между ними обусловлены сроками сделок. Так, при равной величине простых и сложных процентных ставок ( ), при сроке ссуды менее одного года (

), при сроке ссуды менее одного года ( ) наращенная сумма, вычисленная по простым процентам, будет больше наращенной суммы, вычисленной по сложным процентам. При сроке сделки больше года (

) наращенная сумма, вычисленная по простым процентам, будет больше наращенной суммы, вычисленной по сложным процентам. При сроке сделки больше года ( ) наращение по сложным процентам опережает наращение по простым процентам, ибо в этом случае

) наращение по сложным процентам опережает наращение по простым процентам, ибо в этом случае

где в фигурных скобках  раскрыто по формуле бинома Ньютона.

раскрыто по формуле бинома Ньютона.

Будущая стоимость и частота капитализации

Как правило, в финансовых контрактах фиксируется годовая процентная ставка, хотя проценты при этом могут начисляться по полугодиям, кварталам, месяцам и т.д. Очевидно, что чем чаще проценты капитализируются, тем быстрее растет стоимость соответствующего актива. Годовая ставка в этом случае должна быть соответствующим образом преобразована. Так, если годовая ставка процента 12%, то при полугодовом варианте капитализации она составит 6 при квартальном – 3% и т.д.

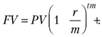

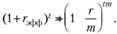

Для расчета будущей стоимости, например, при полугодовой капитализации можно представить, что сумма РV инвестируется на два периода с процентной ставкой r/2 за каждое полугодие. Таким образом, следует рассчитать будущую стоимость FV через два периода (полугодия). Обобщив, можно сказать, что если т – число периодов капитализации в году, то будущая стоимость FV через t лет при ставке г процентов в год, выражается формулой

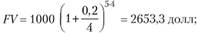

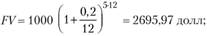

Пример. Вкладчик размещает в банке 1000 долл. США под 20% годовых. Какую сумму денежных средств он будет иметь на своем счете через пять лет, если сложный процент начисляется: а) ежеквартально; б) ежемесячно?

Решение.

а)

б)

Как следует из приведенного примера, чем чаще периодичность начисления сложного процента, тем бо́льшую сумму получит инвестор за тот же период времени при одинаковой годовой процентной ставке.

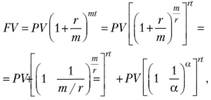

Непрерывное начисление процентов

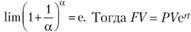

Сложный процент может начисляться достаточно часто. Если периодичность начисления процента будет стремиться к бесконечности (т →∞), получим случай непрерывного начисления процента. Несмотря на то, что логически непросто представить себе частоту начисления процента, равную бесконечности, математически возможно определить ту сумму средств, которую получит инвестор, если разместит денежные средства на условиях непрерывно начисляемого процента. В частности:

где  .

.

При непрерывном начислении процентов  ,, следовательно,

,, следовательно,  . В этом случае

. В этом случае Нетрудно убедиться в том, что множитель наращения

Нетрудно убедиться в том, что множитель наращения  действительно ограничен в росте по мере увеличения параметра т. Читатель сможет это сделать самостоятельно, например, для частного случая, когда

действительно ограничен в росте по мере увеличения параметра т. Читатель сможет это сделать самостоятельно, например, для частного случая, когда  и

и  . Уже при

. Уже при  множитель наращения будет равен 2,717, а при

множитель наращения будет равен 2,717, а при  примет значение 2,718[2].

примет значение 2,718[2].

Непрерывное наращение – допущение, существующее только в теории и применяющееся в финансовых моделях, таких, как, например модель определения стоимости опционов (см. гл. 4).

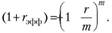

Эффективная (фактическая) процентная ставка

Итак, мы выяснили, что чем чаще происходит капитализация, тем быстрее растет будущая стоимость. Эффективная процентная ставка позволяет сравнивать финансовые операции с различной частотой начисления и неодинаковыми процентными ставками.

Эффективная ставка процента ( ) – совокупно начисленная за год процентная ставка, которая эквивалентна годовой процентной ставке при капитализации чаще, чем один раз в год.

) – совокупно начисленная за год процентная ставка, которая эквивалентна годовой процентной ставке при капитализации чаще, чем один раз в год.

Эта последняя известна так же как номинальная, или заявленная, ставка процента. Эффективная и номинальные ставки эквивалентны, когда обеспечивают одинаковую будущую стоимость. Таким образом, для того, чтобы найти эффективную ставку процента, необходимо, очевидно, решить следующее уравнение:

В левой части данного уравнения показана будущая стоимость (через один год) 1 ден. ед., на которую начисляется эффективная процентная ставка, а в правой части – будущая стоимость 1 ден. ед., на которую начисляется сложный процент в течение т периодов при ставке  за период. Так как т периодов в совокупности составляют год, то рассматриваемое уравнение отражает совершенно естественное требование того, чтобы оба эти значения будущей стоимости были равны.

за период. Так как т периодов в совокупности составляют год, то рассматриваемое уравнение отражает совершенно естественное требование того, чтобы оба эти значения будущей стоимости были равны.

Для произвольного количества лег ( ) имеем

) имеем

Эффективная процентная ставка часто используется для сравнения инвестиционных альтернатив при разных процентных ставках и периодах капитализации. Рассчитав в этом случае эффективные ставки процента, предпочтение должно быть отдано (при прочих равных условиях) варианту с бо́льшим значением эффективной (фактической) ставки процента.

Пример. Предположим, что вы планируете инвестировать 100 000 долл. США, и имеете возможность вложить их под 12% годовых с ежемесячной капитализацией. Есть и другой вариант: можете вложить свои средства под 12,4% годовых с полугодовой капитализацией. Какой вариант предпочесть?

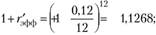

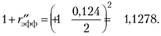

Для ответа вычислим эффективные ставки процента по обоим вариантам:

1)

2)

Сравнительный анализ результатов расчетов свидетельствует о более высокой эффективности второго инвестиционного варианта вложения средств.

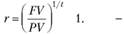

Определение неизвестной процентной ставки

В некоторых финансовых расчетах инвесторы для обоснования своих решений сталкиваются с необходимостью определения неизвестной процентной ставки, связывающей конкретные значения настоящей (приведенной) и будущей стоимости при известном сроке их разделяющем. Например, некоторые виды облигаций требуют платежа сегодня и предполагают будущий платеж на заданную сумму, но подразумеваемая при этом процентная ставка не указывается, и поэтому ее приходится рассчитывать.

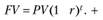

Это можно сделать после соответствующего преобразования формулы, связывающей настоящую (приведенную) и будущую стоимости. В результате получим

Пример. Вам предлагают инвестировать денежные средства, гарантируя удвоить их объем через пять лет. Целесообразно ли последовать данному предложению, если у вас имеется альтернативная возможность размещения денег под 14% годовых?

Решение.

Следовательно, сделанное предложение экономически выгодно.

Определение неизвестного числа периодов

Иногда финансовым менеджерам требуется вычислить, какое время понадобится для того, чтобы инвестированная в конкретный проект сумма достигла, при известной процентной ставке, определенного (заданного) размера. Например, менеджера пенсионного фонда, располагающего конкретным объемом денежных средств сегодня для обеспечения будущих пенсионных платежей, может интересовать, за какой период эти средства вырастут до некоторой величины, позволяющей обеспечить выполнение обязательств фонда. Здесь, как и в предыдущем случае, решение может быть найдено из уравнения, связывающего настоящую (сегодняшнюю) и будущую стоимости:

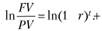

Перепишем ее следующим образом:

Возьмем натуральный логарифм от обеих частей равенства:

Согласно свойству логарифма запишем

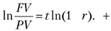

Решение этого уравнения для t дает

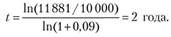

Пример. В начале года инвестор открывает в банке депозит на сумму 10000 долл. США с целью получения по счету 11881 долл. Банк начисляет 9% годовых, капитализация процентов осуществляется в конце каждого года. На какой период времени следует открыть депозит?

Решение.

Для приблизительного расчета количества дискретов (периодов) времени, требуемых для удвоения инвестиций, можно воспользоваться известным "правилом 72", дающим очень хорошее приближение. Искомая величина здесь может быть рассчитана делением числа "72" на ставку процента, задаваемую в процентах.